СОСТАВ И ПОСЛЕДОВАТЕЛЬНОСТЬ ВЫПОЛНЕНИЯ ИНДИВИДУАЛЬНОГО ЗАДАНИЯ № 1

Темы теоретической части курсовой работы

1. Возникновение и развитие мирового налогообложения.

2. История возникновения и развития налогообложения в дореволюционной России.

3. Эволюция отечественного налогообложения с 1991 г.

4. Экономическая и правовая природа налога, элементы налогового законодательства.

5. Условия возникновения и способы исполнения обязанности по уплате налогов и сборов. Способы обеспечения исполнения обязанностей по уплате налогов.

6. Сравнительный анализ налоговых систем зарубежных стран (на примере группы бывших союзных республик).

7. Сравнительный анализ налоговых систем зарубежных стран (на примере группы европейских стран).

8. Налоговая нагрузка: понятие и особенности расчета.

9. Налоговое планирование на предприятиях и в организациях.

10. Особенности установления и взимания региональных налогов и сборов (на примере нескольких субъектов РФ).

11. Налоговая отчетность и налоговый контроль в РФ.

12. Контроль за ценообразованием со стороны налоговых органов.

13. Особенности установления и взимания местных налогов и сборов (на примере нескольких муниципальных образований Российской Федерации).

14. Особенности налогообложения физических лиц, не являющихся индивидуальными предпринимателями, в Российской Федерации.

15. Особенности налогообложения юридических лиц в Российской Федерации.

16. Особенности налогообложения индивидуальных предпринимателей в Российской Федерации.

17. Порядок формирования налогооблагаемой прибыли.

18. Налоговые правонарушения и ответственность за их совершение.

19. Сравнительный анализ изменений налогового законодательства, вступивших в силу с 1.01 текущего года.

20. Порядок проведения налоговых проверок в организациях.

21. Практика обжалования налогоплательщиком действий (бездействия) налоговых органов, их должностных лиц.

Основной целью расчетной части курсовой работы является сравнение двух систем налогообложения: общей и упрощенной. При этом проводится оценка и анализ налоговой нагрузки. На основании этой информации выявляется целесообразность применения того или иного режима налогообложения хозяйствующим субъектом.

Расчетная часть курсовой работы состоит из 2 самостоятельных заданий, выполнение которых производится на основе сходных исходных данных.

При выполнении задания №1 (индивидуальное задание №1) предположить, что организация «Альфа» применяет общий режим налогообложения, не использует освобождения от исполнения обязанностей плательщика НДС

При выполнении задания № 2 (индивидуальное задание №2) необходимо предположить, что организация «Альфа применяет специальный налоговый режим в виде упрощенной системы налогообложения. Причем необходимо произвести расчеты как исходя из предположения, что объектом налогообложения являются доходы, так и исходя из предположения, что объектом налогообложения являются доходы, уменьшенные на величину расходов.

Задание № 1 разбивается на 3 части. 1 часть посвящена исчислению и уплате налога на добавленную стоимость.

2 часть – страховые взносы в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования), транспортный налог и налог на имущество организаций.

3 часть – налогу на доходы физических лиц и налогу на прибыль организаций

В задании № 2 необходимо привести расчеты по такому специальному налоговому режиму как упрощенная система налогообложения (УСНО).

Выполненные задания должны включать:

- содержание заданий;

- расчеты по заданиям;

- ссылки на цитируемые источники;

- список использованной литературы.

Для полного и качественного выполнения индивидуальной работы кроме материалов лекционного курса студентам рекомендуется использовать дополнительные источники: правовые базы «Консультант-Плюс», «Гарант», материалы «Интернет».

УСЛОВИЯ ДЛЯ ВЫПОЛНЕНИЯ РАСЧЕТНОЙ ЧАСТИ КУРСОВОЙ РАБОТЫ

Исходные данные для выполнения расчетной части курсовой работы подразделяются на основные и дополнительные. Основные исходные данные приведены в таблице 3.12, дополнительные – в таблицах 3.13-3.22 и в пункте 3.1.3 методических указаний.

ИНДИВИДУАЛЬНОЕ ЗАДАНИЕ № 1

Номер варианта индивидуальных практических заданий выбирается по первой букве фамилии студента, используя таблицу № 3.1

Таблица 3.1 – Выбор номера варианта расчетной части курсовой работы

| Первая буква фамилии студента | Номер варианта | Первая буква фамилии студента | Номер варианта |

| А , П, Ю | Ж, З, Х | ||

| Б , Р | И (Й), Ц | ||

| В , С | К, Ч | ||

| Г, Т, Я | Л , Ш | ||

| Д, У, О | М , Щ | ||

| Е (Ё), Ф | Н , Э |

СОСТАВ И ПОСЛЕДОВАТЕЛЬНОСТЬ ВЫПОЛНЕНИЯ ИНДИВИДУАЛЬНОГО ЗАДАНИЯ № 1

Целями индивидуального задания № 1 являются:

1. Определение суммы НДС, подлежащей к уплате в бюджет (возмещению из бюджета)

2. Определение суммы страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования за каждый из месяцев за период с начала текущего года.

3. Расчет суммы начисленного транспортного налога

4. Определение суммы налога на имущество организаций

5. Расчет сумм налога на доходы физических лиц по каждому сотруднику за период с начала года

6. Определение бухгалтерской и налоговой прибыли, согласно Налоговому Кодексу, через группировку доходов и расходов и расчет налога на прибыль за квартал (итог сводится в таблицу 3.11). Для определения прибыли, подлежащей налогообложению, необходимо применять нормы следующих статей части II НК РФ, а именно:

- ст. 249 (доходы от реализации);

- ст.250 (внереализационные доходы);

- ст.251 (доходы, не учитываемые при определении налоговой базы по налогу на прибыль);

- ст. 253 (расходы связанные с реализацией)

- ст.254 (материальные затраты);

- ст. 255 (расходы на оплату труда);

- ст.256, 257 (суммы начисленной амортизации);

- ст.264 (прочие расходы, связанные с производством и реализацией);

- ст. 265 (внереализационные расходы);

- ст. 270 (расходы, не учитываемые в целях налогообложения прибыли). И т.п.

Порядок выполнения расчетов в индивидуальном задании № 1

1 этап.

- Осуществить расчет формирования начисленного налога на добавленную стоимость

- определить величину входного налога на добавленную стоимость и сумму вычета по этому налогу.

- Результаты расчетов отразить в таблице 3.2. Пояснить, почему не вся сумма входного налога на добавленную стоимость может быть предъявлена к вычету

Таблица 3.2 – Формирование НДС, подлежащего к уплате в бюджет (к возмещению из бюджета)

| Хозяйственные операции | Начисленный НДС | НДС к возмещению | ||||

| Январь | Февраль | Март | Январь | Февраль | Март | |

| 1. Заказчиком подписан акт о выполненных СМО | ||||||

| 2. Получены средства от сдачи в аренду помещений | ||||||

| и т.д. | ||||||

| Итого: | ||||||

| 1. НДС по нематериальным активам | ||||||

| 2. НДС по коммунальным услугам | ||||||

| и т.д. | ||||||

| Итого: | ||||||

| НДС к уплате за квартал: |

2 этап.

Определение суммы амортизационных отчислений по основным средствам и нематериальным активам, признаваемых в бухгалтерском и налоговом учетах, результаты расчетов отразить в таблице 3.3

Таблица 3.3 – Определение суммы амортизационных отчислений

| Наименование | Первоначальная. стоимость | Ежемесячная амортизация | |||

| В бухгалтерском учете | В налоговом учете | ||||

| февраль | март | февраль | март | ||

| Основные средства | |||||

| Нематериальные активы | |||||

| Итого: |

3 этап.

Осуществить расчет, связанный с реализацией недоамортизированного автомобиля, сформировать расходы для учета бухгалтерской и налоговой прибыли, заполнить таблицу 3.4.

Таблица 3.4 – Расчеты, связанные с реализацией автомобиля

| Вид учета | Показатели | |

| Доходы | Расходы | |

| Бухгалтерский | ||

| Налоговый |

4 этап. Сделать расчет по определению расходов, связанных с отнесением процентов по займу, признаваемых в бухгалтерском и налоговом учетах. Результаты расчетов оформить произвольным образом.

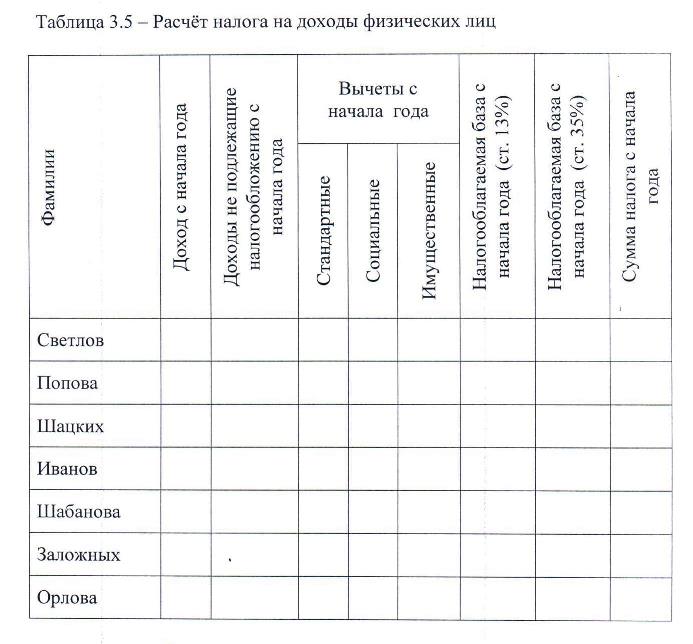

5 этап. Осуществить в произвольной форме по каждому работнику расчет налога на доходы физических лиц за январь, февраль и март помесячно и в целом за год, по итогам декларирования работниками своих доходов, обобщив годовой расчет в таблице 3.5

6 этап. Произвести расчет налога на имущество организаций в произвольной форме.

7 этап. Произвести расчет транспортного налога организации в произвольной форме

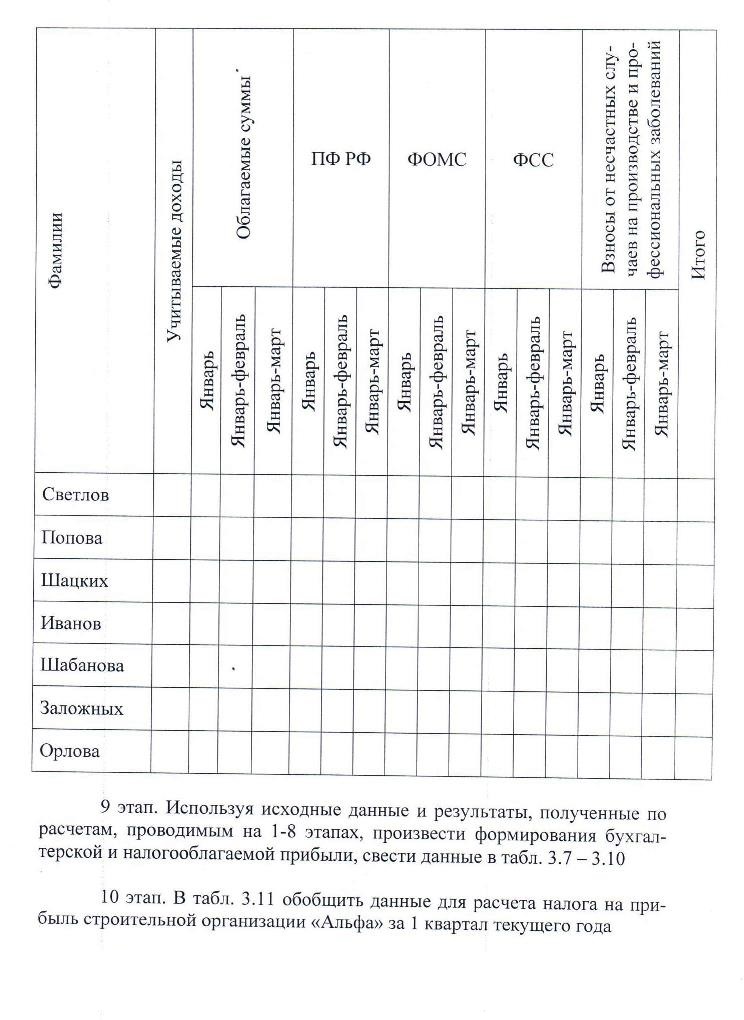

8 этап. Произвести начисление страховых взносов в произвольной форме по каждому работнику, итог свести в таблицу 3.6.

Таблица 3.7 – Доходы, формирующие налоговую базу по налогу на прибыль (ст. 249-250 НК)

| Вид дохода (без НДС) | I квартал | ||

| Январь | Февраль | Март | |

| I. Доходы от реализации товаров (работ, услуг) | |||

| 1. Получен доход от реализации СМР и т.д. | |||

| Итого: | |||

| II. Внереализационные доходы | |||

| 1. Получен доход в возмещении ущерба и т.д. | |||

| Итого: | |||

| Всего: |

Таблица 3.8 – Доходы, не учитываемые при определении налоговой базы по налогу на прибыль (ст. 251 НК)

| Вид дохода (без НДС) | I квартал | ||

| Январь | Февраль | Март | |

| Всего: |

Таблица 3.9 – Расходы, уменьшающие налоговую базу по налогу на прибыль (ст. 252-253, 265 НК)

| Вид расходов (без НДС) | I квартал | ||

| Январь | Февраль | Март | |

| I. Расходы от реализации товаров (работ, услуг) | |||

| 1. Материальные затраты | |||

| 1. Получены и переданы в производство материалы и т.д. | |||

| 2. Расходы на оплату труда | |||

| 1. Начислена заработная плата | |||

| 3. Премия за квартал и т.д. | |||

| 3. Сумма начисленной амортизации | |||

| 1. По компьютеру начислена амортизация и т.д. | |||

| 4. Прочие расходы | |||

| 1. Оплачен счёт по рекламе | |||

| Итого: | |||

| II. Внереализационные расходы | |||

| 1. Оплачены судебные и арбитражные расходы | |||

| Итого: | |||

| Всего: |

Таблица 3.10 – Расходы, не уменьшающие налоговую базу по налогу на прибыль (ст. 270 НК РФ)

| Вид расходов (без НДС) | I квартал | ||

| Январь | Февраль | Март | |

| Итого: |

Таблица 3.11 – Расчёт суммы налога на прибыль за I квартал

| Показатели | Январь | Февраль | Март | I квартал |

| Бухгалтерский учёт | ||||

| 1. Доходы | ||||

| 2. Расходы | ||||

| Бухгалтерская прибыль: | ||||

| Налоговый учёт | ||||

| 1. Доходы | ||||

| 2. Расходы | ||||

| Налоговая прибыль: | ||||

| Налог на прибыль: |