Д Счет 62 (вексель или открытый счет) К

| Увеличение задолженности покупателей по векселям или открытому счету | Корреспондирующий счет | Уменьшение задолженности покупателей по векселям или открытому счету | Корреспондирующий счет |

| Сальдо — остаток задолженности покупателей по векселям или открытому счету на начало периода | — | ||

| Тратты, акцептованные покупателями; векселя, выданные поставщикам; суммы отсроченных платежей | Оплаченные векселя и тратты; оплата отсроченных платежей | ||

| 51, 52 | |||

| Убыток при оплате векселя | |||

| Доход по векселю, открытому счету | |||

| Претензия по векселю | |||

| Сальдо — остаток задолженности покупателей по векселям или открытому счету на конец периода | — | ||

При передаче векселя до окончания его срока (например, учет векселя в банке) и получения денежных средств оформляются бухгалтерские записи:

• получены денежные средства за вексель (получена меньшая сумма):

Д-т сч. 51 "Расчетный счет" — договорная цена векселя,

88 "Нераспределенная прибыль (непокрытый убыток)" — разница между суммой векселя и договорной ценой

К-т счетов 62, 76 (векселя полученные) — общая сумма векселя;

• получены денежные средства за вексель (получена большая сумма):

Д-т сч. 51 "Расчетный счет" — договорная цена векселя

К-т счетов 62, 76 (векселя полученные) — общая сумма векселя;

К-т сч. 80 "Прибыли и убытки" — разница между договорной ценой и суммой векселя.

При неоплате векселя в срок списывается задолженность по векселю на счет претензий:

Д-т сч. 63 "Расчеты по претензиям" (претензии по векселям)

К-т счетов 62, 76 (векселя полученные).

Если сумма претензии выше, чем сумма векселя, то разница относится на прибыль организации:

Д-т сч. 63 "Расчеты по претензиям" (претензии по векселям) — сумма претензии

К-т счетов 62, 76 (векселя полученные) — сумма векселя

К-т сч. 80 "Прибыли и убытки" — разница между суммой претензии и суммой векселя.

Сумма начисленных расходов по опротестованию векселя относится на финансовые результаты и оформляется бухгалтерской записью:

Д-т сч. 80 "Прибыли и убытки"

К-т сч. 63 "Расчеты по претензиям",

перечисление расходов по опротестованию векселя -—

Д-т сч. 63 "Расчеты по претензиям"

К-т сч. 51 "Расчетный счет".

Передача векселя другим юридическим или физическим лицам в счет оплаты за поставленные товары, выполненные работы, оказанные услуги производится следующим образом:

Д-т счетов 10, 12, 20, 26, 41, 44 — цена товара, работы, услуги,

19 "НДС по приобретенным ценностям" — сумма НДС

К-т сч. 60 "Расчеты с поставщиками" — общая сумма поставки;

Д-т сч. 60 "Расчеты с поставщиками" — общая сумма поставки

К-т сч. 62 "Расчеты с покупателями и заказчиками" (векселя полученные) общая сумма векселя.

Одновременно для контроля за этими векселями делаются записи на забалансовом счете 009 "Обеспечения обязательств и платежей выданные", где они числятся до истечения срока предъявления претензий или получения извещения об их оплате.

Рассмотрим порядок учета некоторых вексельных операций.

Примеры. 1. Доход по векселю является разницей между стоимостью отгруженных товаров и суммой векселя (дисконтный вексель).

Рассмотрим операции по учету векселей у организации, получившей вексель от покупателя его товаров.

Поставщик отгрузил покупателю товары на сумму 1200 руб., в том числе НДС. Покупатель выдал поставщику вексель на 1500 руб. сроком на 30 дней. В валюту векселя включена стоимость товаров с НДС — 1200 руб. и доход по коммерческому кредиту — 300 руб. В бухгалтерском учете будут оформлены записи:

Д-т сч. 62 "Расчеты с покупателями и заказчиками" (векс) 1500 руб.

К-т счетов 46 "Реализация продукции (работ, услуг)" 1200 руб.

80 "Прибыли и убытки" 300 руб.

Данный доход включается в состав налогооблагаемой прибыли как внереализационный доход.

Поставщик полученный вексель может использовать следующим образом:

ждать оплаты векселя покупателем (вариант 1.1);

учесть вексель в банке (вариант 1.2);

продать вексель (вариант 1.3);

оплатить векселем за приобретенные товары, работ, услуги (вариант 1.4).

Вариант 1.1. Вексель оплачен покупателем в оговоренный срок:

Д-т сч. 51 "Расчетный счет" 1500 руб.

К-т сч. 62 "Расчеты с покупателями и заказчиками" (векс) 1500 руб.

Вариант 1.2. Полученный срочный вексель учтен в банке через 20 дней после его получения. Сумма полученного кредита под вексель (учетная стоимость векселя)— 1400руб.:

Д-т сч. 51 "Расчетный счет" 1400 руб.

К-т сч. 90 "Краткосрочные кредиты банков" 1400 руб.

При передаче векселя в залог полученного кредита делается запись по дебету счета 009 "Обеспечения обязательств и платежей выданные".

После обращения о погашении кредита платежом по векселю банк присылает в организацию извещение о получении платежей по векселю:

Д-т счетов 90 "Краткосрочные кредиты банков" 1400 руб.

88 "Нераспределенная прибыль (непокрытый убыток)" 100 руб.

К-т сч. 62 "Расчеты с покупателям» и заказчиками" (векс) 1500 руб.

Вариант 1.3. Полученный от покупателя вексель продан через 20 дней по согласованной цене — 1400 руб.:

Д-т сч. 51 "Расчетный счет" 1400 руб.

К-т сч. 48 "Реализация прочих активов" 1400 руб.

Со счета 62 (векс) списывается стоимость векселя, равная 1500 руб. —

Д-т сч. 48 "Реализация прочих активов" 1500 руб.

К-т сч. 62 "Расчеты с покупателями и заказчиками" (векс) 1500 руб.

Определен результат от продажи векселя

(1400— 1500 =-100 руб.):

Д-т сч. 80 "Прибыли и убытки" 100 руб.

К-т сч. 48 "Реализация прочих активов" 100 руб.

Этот убыток, отраженный на счете 80 как внереализационный расход, не уменьшает налогооблагаемую базу.

Вариант 1.4. Оприходованы материалы от поставщика:

Д-т счетов 10 "Материалы" 1000 руб.

19 "НДС по приобретенным ценностям" 200 руб.

К-т сч. 60 "Расчеты с поставщиками и подрядчиками" 1200 руб.

Полученный от покупателя вексель передан поставщику в оплату за поступившие материалы —

Д-т счетов 60 "Расчеты с поставщиками и подрядчиками" 1200 руб.

88 "Нераспределенная прибыль (непокрытый убыток)" — 300 руб.

К-т сч. 62 "Расчеты с покупателями и заказчиками" (векс) — 1500 руб.

Переданный за товары вексель учитывается на забалансовом счете 009, по истечении сроков исковой давности либо при наступлении извещения об оплате — вексель списывается со счета 009.

Операции по учету векселей у организации, оприходовавшей материалы и выдавшей по ним вексель, отражаются следующим образом.

Выдан вексель за материалы —

Д-т счетов 10 "Материалы" 1000 руб.

10 "Материалы" 300 руб.

19 "НДС по приобретенным ценностям" 200 руб.

К-т сч. 60 "Расчеты с поставщиками и подрядчиками" (векс) 1500 руб.

Оплачен выданный вексель —

Д-т сч. 60 "Расчеты с поставщиками и подрядчиками" (векс) 1500 руб.

К-т сч. 51 "Расчетный счет" 1500 руб.

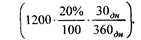

2. Доход по векселю установлен в виде процента к сумме векселя (процентный вексель). Поставщик отгрузил покупателю товар на сумму 1200 руб. с учетом НДС, от покупателя получен вексель с оплатой "по предъявлении" на сумму 1200 руб., процент по коммерческому кредиту — 20% годовых:

Д-т сч. 62 "Расчеты с покупателями и заказчиками" (векс) 1200 руб.

К-т сч. 46 "Реализация продукции (работ, услуг)" 1200 руб.

Полученный вексель поставщик может:

• положить и ждать, когда покупатель его оплатит (вариант 2.1);

• учесть в банке (вариант 2.2);

• продать (вариант 2.3);

• оплатить векселем товары, работы, услуги (вариант 2.4).

Вариант 2.1. Оплачен покупателем вексель в срок 30 дней:

Д-т сч. 51 "Расчетный счет" 1200 руб.

К-т сч. 62 "Расчеты с покупателями и заказчиками" (векс) 1200 руб.

Оплачен покупателем доход по векселю — 20 руб.

Д-т сч. 51 "Расчетный счет" 20 руб.

К-т сч. 80 "Прибыли и убытки" 20 руб.

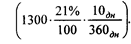

Вариант 2.2.Учтен в банке полученный срочный вексель через 20 дней с момента получения. Кредит банка по учтенному векселю равен 1300 руб.:

Д-т сч. 51 "Расчетный счет" 1300 руб.

К-т сч. 90 "Краткосрочные кредиты банков" 1300 руб.

Вексель, переданный в обеспечение кредита, учитывается по дебету счета 009.

Банк взыскал сумму кредита с расчетного счета поставщика через 10 дней —

Д-т сч. 90 "Краткосрочные кредиты банков" 1300 руб.

К-т сч. 51 "Расчетный счет" 1300 руб.

За 10 дней банком взысканы проценты за кредит по ставке 21% годовых — 7, 58 руб.

Д-т сч. 26 "Общехозяйственные расходы" 7,58 руб.

К-т сч. 51 "Расчетный счет" 7,58 руб.

После погашения кредита вексель возвращается в организацию и производится запись по кредиту счета 009.

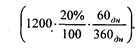

Покупатель оплатил стоимость векселя поставщику на 60-й день —

Д-т сч. 51 "Расчетный счет" 1200 руб.

К-т сч. 62 "Расчеты с покупателями и заказчиками" (векс) 1200 руб.

Проценты по векселю за 60 дней по ставке 20% годовых составили 40 руб.

Покупатель оплатил проценты по векселю —

Д-т сч. 51 "Расчетный счет" 40 руб.

К-т сч. 80 "Прибыли и убытки" 40 руб.

Вариант 2.3. Полученный вексель продан через 40 дней с момента получения по договорной цене 1600 руб. —

Д-т сч. 51 "Расчетный счет" 1600 руб.

К-т сч. 48 "Реализация прочих активов" 1600 руб.

Со счета 62 (векс) списывается стоимость векселя, равная его валюте:

Д-т сч. 48 "Реализация прочих активов" 1200 руб.

К-т сч. 62 "Расчеты с покупателями и заказчиками" (векс) 1200 руб.

Определен результат от продажи векселя — 400 руб. (1600 -'1200)

Д-т сч. 48 "Реализация прочих активов" 400 руб.

К-т сч. 80 "Прибыли и убытки" 400 руб.

Эта сумма включается в состав налогооблагаемой прибыли.

Вариант 2.4. Оприходованы материалы от поставщиков:

Д-т счетов 10 "Материалы" 1167 руб.

19 "НДС по приобретенным ценностям" 233 руб.

К-т сч. 60 "Расчеты с поставщиками и подрядчиками" 1400 руб.

Передан вексель через 30 дней с момента получения в оплату за материалы, поступившие от поставщиков:

Д-т сч. 60 "Расчеты с поставщиками и подрядчиками" 1400 руб.

К-т счетов 62 "Расчеты с покупателями и заказчиками" (векс) 1200 руб.

80 "Прибыли и убытки" 200 руб.

Переданный вексель учитывается на забалансовом счете 009; его списание с данного счета производится либо по истечении сроков давности, либо по получении извещения о его оплате.

У покупателя данные операции с векселями отражаются следующим образом.

Выдан вексель на материалы —

Д-т счетов 10 "Материалы" 1000 руб.

19 "НДС по приобретенным ценностям" 200 руб.

К-т сч. 60 "Расчеты с поставщиками и подрядчиками" (векс) 1200 руб.

При предъявлении к оплате векселя через 30 дней поставщиком у покупателя производятся следующие операции.

Начислен процент по векселю —

Д-т сч. 26 "Общехозяйственные расходы" 200 руб.

К-т сч. 60 "Расчеты с поставщиками и подрядчиками" (векс) 200 руб. ,

Оплачен начисленный вексель и проценты по нему:

Д-т сч. 60 "Расчеты с поставщиками и подрядчиками" (векс) 1400 руб.

К-т сч. 51 "Расчетный счет" 1400 руб.

За реализованные материалы покупатель может рассчитываться переводными векселями третьих лиц.

У поставщика операция получения переводного векселя третьего лица отражается следующим образом.

Получен переводной вексель третьих лиц на сумму 1500 руб.:

Д-т сч. 58 "Краткосрочные финансовые вложения" 1500 руб.

К-т сч. 46 "Реализация продукции (работ, услуг)" 1500 руб.

Списан НДС по реализованным материалам:

Д-т сч. 46 "Реализация продукции (работ, услуг)" 250 руб.

К-т сч. 68 "Расчеты с бюджетом" (НДС) 250 руб.

У покупателя операция выдачи переводного векселя третьих лиц будет отражена:

поступили материалы от поставщика —

Д-т счетов 10 "Материалы" 1250 руб.

19 "НДС по приобретенным ценностям" 250 руб.

К-т сч. 60 "Расчеты с поставщиками и подрядчиками" 1500 руб.

выдан вексель третьих лиц в погашение задолженности поставщику:

Д-т сч. 60 "Расчеты с поставщиками и подрядчиками" 1500 руб.

К-т сч. 48 "Реализация прочих активов" 1500 руб.;

Д-т сч. 48 "Реализация прочих активов" 1500 руб;

К-т сч. 58 "Краткосрочные финансовые вложения" 1500 руб.

Д Счет 61 "Расчеты по авансам выданным" К

| Увеличение задолженности дебиторов | Корреспондирующий счет | Уменьшение задолженности дебиторов | Корреспондирующий счет |

| Сальдо — остаток задолженности дебиторов по выданным им авансам на начало периода Суммы выданных авансов | ___ 51, 52 | Суммы зачтенных авансов при оплате законченных работ | |

| Сальдо — остаток задолженности дебиторов по выданным им авансам на конец периода | — | Возврат авансов | 51, 52 |

Д Счет 64 "Расчеты по авансам полученным" К

| Уменьшение задолженности по авансам полученным | Корреспондирующий счет | Увеличение задолженности по авансам полученным | Корреспондирующий счет |

| Сальдо — остаток задолженности по авансам, по- лученным на начало периода | — | ||

| Суммы зачтенных авансов при предъявлении счетов покупателям | Суммы полученных авансов | ||

| 51, 52 | |||

| Восстановление НДС по | |||

| Возврат авансов | 51, 52 | Авансам | |

| Начисление НДС по полученным авансам | |||

| Сальдо — остаток задолженности по авансам, полученным на конец периода | — | ||

Учет займов

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа между организациями заключается в письменной форме независимо от суммы.

Заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и порядке, определенных договором, если иное не предусмотрено законом или договором займа. При отсутствии в договоре условия о размере процентов, их размер определяется существующей ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга. При отсутствии иного соглашения проценты выплачиваются ежемесячно со дня возврата суммы займа.

Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случае передачи заемщику не денег, а вещей, определенных родовыми признаками.

Организация, получившая заем с условием выплаты процентов по нему, покрывает расходы по уплате процентов за счет собственных средств.

Денежные средства, полученные по договорам займа, не включаются в облагаемый оборот по налогу на добавленную стоимость.

Привлечение займов может осуществляться следующими путями:

• получение краткосрочных и долгосрочных займов от заимодавцев (кроме банков) внутри страны и за рубежом в рублях и иностранной валюте;

• выдача финансовых векселей;

• реализация (выпуск) краткосрочных и долгосрочных ценных бумаг (облигаций).

Займы организаций в виде финансовых векселей возможны в соответствии со ст. 815 ГК РФ. Согласно этой статье в случаях, когда по соглашению сторон заемщиком выдается вексель, удостоверяющий обязательство векселедателя выплатить по наступлении обусловленного срока полученные взаймы денежные суммы, отношения сторон по векселю регулируются законом о переводном и простом векселе.

Проценты, выплачиваемые организациями по финансовым векселям, списываются за счет прибыли, оставшейся в их распоряжении.

Акционерное общество вправе в соответствии с его уставом размещать облигации и иные ценные бумаги, предусмотренные правовыми актами Российской Федерации о ценных бумагах. АО размещает облигации и иные ценные бумаги по решению совета директоров (наблюдательного совета) общества, если иное не предусмотрено его уставом. Облигация удостоверяет право ее владельца требовать погашения облигации (выплату номинальной стоимости или номинальной стоимости и процентов) в установленные сроки. В решении о выпуске облигаций определяются форма, сроки и иные условия о ее погашении.

Облигация должна иметь номинальную стоимость. Номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер его уставного капитала либо величину обеспечения, предоставленную обществу третьими лицами для целей выпуска облигаций. Выпуск облигаций обществом допускается после полной оплаты уставного капитала общества.

Общество может выпускать облигации с единовременным сроком погашения или облигации со сроком погашения по сериям в определенные сроки.

Облигации могут быть именными или на предъявителя. При выпуске именных облигаций общество обязано вести реестр их владельцев. Утерянная именная облигация возобновляется обществом за разумную плату. Права владельца утерянной облигации на предъявителя восстанавливаются судом в порядке, установленном процессуальным законодательством Российской Федерации.

Общество вправе обусловить возможность досрочного погашения облигаций по желанию их владельцев. При этом в решении о выпуске облигаций должны быть определены стоимость погашения и срок, не ранее которого они могут быть предъявлены к досрочному погашению.

Общество не вправе размещать облигации и иные ценные бумаги, конвертируемые в акции общества, если количество объявленных акций общества определенных категорий и типов меньше количества акций этих категорий и типов, право на приобретение которых предоставляют такие ценные бумаги.

Процедура эмиссии облигаций (в том числе конвертируемых облигаций), размещаемых путем подписки, включает следующие этапы:

• принятие эмитентом решения о выпуске облигаций;

• подготовка проспекта эмиссии облигаций (в случае, если государственная регистрация выпуска облигаций сопровождается регистрацией проспекта эмиссии);

• государственная регистрация выпуска облигаций и проспекта их эмиссии (в случае, если государственная регистрация выпуска облигаций сопровождается регистрацией проспекта эмиссии, а именно при открытой подписке, а также при закрытой подписке, если число приобретателей превышает 500 и (или) номинальная стоимость выпуска превышает 50 тыс. минимальных размеров оплаты труда);

• изготовление сертификатов облигаций (в случае размещения облигаций в документарной форме) и (в случае, если государственная регистрация выпуска облигаций сопровождалась регистрацией проспекта эмиссии) раскрытие информации, содержащейся в проспекте эмиссии;

• подписка на облигации;

• регистрация отчета об итогах выпуска облигаций;

• раскрытие информации, содержащейся в отчете об итогах выпуска облигаций (в случае, если государственная регистрация выпуска облигаций сопровождалась регистрацией проспекта эмиссии).

При регистрации эмиссии облигаций уплачивается налог на операции с ценными бумагами в размере 0,8 % от суммы эмиссии.

Учет займов ведется на пассивных счетах 94 "Краткосрочные займы" и 95 "Долгосрочные займы".

Счета 94 "Краткосрочные займы",

Д 95 "Долгосрочные займы" К

| Уменьшение задолженности по займам | Корреспондирующий счет | Увеличение задолженности по займам | Корреспондирующий счет |

| Сальдо — задолженность по займам и ценным бумагам на начало периода | ___ | ||

| Суммы погашенной задолженности по краткосрочным (долгосрочным) займам | 51, 52 | Суммы полученных краткосрочных (долгосрочных) займов от заимодавцев, кроме банков | 51, 52 |

| Выкуп (погашение) краткосрочных (долгосрочных) ценных бумаг Положительная курсовая разница | 51, 52 80, 83 | Номинальная стоимость выпущенных краткосрочных (долгосрочных) ценных бумаг Отрицательная курсовая разница | 51,52 80, 83 |

| Сальдо — задолженность по займам и ценным бумагам на конец периода | |||

| ___ | |||

Пример.

ЗАО "Долби" зарегистрировало проспект эмиссии на 1000 облигаций номинальной стоимостью 100 руб. Срок обращения облигаций — 5 лет, годовой доход — 20%. При регистрации проспекта эмиссии начислен налог на операции с ценными бумагами 800 руб. (100 000 • 0,8/100) —

Д-т сч. 88 "Нераспределенная прибыль (непокрытый убыток)" 800 руб.

К-т сч. 68 "Расчеты с бюджетом" (ЦБ РФ) 800 руб.

Данный налог уплачен в бюджет:

Д-т сч. 68 "Расчеты с бюджетом" (ЦБ РФ) 800 руб.

К-т сч. 51 "Расчетный счет" 800 руб.

Бланки облигаций с пятью степенями защиты были заказаны в АО "Издательское дело". Стоимость работ по изготовлению бланков составила 4000 руб., в том числе НДС — 667 руб.

Была произведена предварительная оплата бланков:

Д-т сч. 88 "Нераспределенная прибыль (непокрытый убыток)" 4000 руб.

К-т сч. 51 "Расчетный счет" 4000 руб.

По накладной изготовленные бланки облигаций приняты от АО "Издательское дело". Учет движения бланков облигаций ведется на забалансовом счете 006 "Бланки строгой отчетности":

Д-т сч. 006 — 1000 шт.; номинал 100 руб.

ЗАО "Долби" заключило договор о распространении облигаций с брокерской фирмой. Комиссионное вознаграждение за распространение составляет 1% от суммы сделок.

В соответствии с договором брокерской фирме по акту переданы 400 бланков облигаций на распространение:

К-т сч. 006 — 400 шт. по номиналу 100 руб.

Брокерская фирма распространила 200 облигаций. Продажная цена облигаций составила 200 руб. при номинале 100 руб. На расчетный счет ЗАО "Долби" от брокерской фирмы поступила стоимость проданных облигаций — 400 руб. ,

Д-т сч. 51 "Расчетный счет" 400 руб. (общая сумма).

К-т счетов 95 "Долгосрочные займы" 200 руб. (номинал)

83 "Доходы будущих периодов" 200 руб. (превышение продажной цены над номинальной)

Начислено вознаграждение брокерской фирме 4 руб. (400 • 1/100), в том числе НДС — 6,68 руб.:

Д-т сч. 88 "Нераспределенная прибыль (непокрытый убыток)" 4 руб.

К-т сч. 76 "Расчеты с разными дебиторами и кредиторами" 4 руб.

Перечислено вознаграждение брокерской фирме:

Д-т сч. 76 "Расчеты с разными дебиторами и кредиторами" 4 руб.

К-т сч. 51 "Расчетный счет" 4 руб.

По акту от брокерской фирмы приняты неиспользованные бланки облигаций:

Д-т сч. 006 — 200 шт. по номиналу 100 руб.

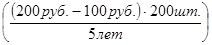

Разница между ценой и номинальной стоимостью реализованных облигаций равномерно в течение 5 лет списывается со счета 83 "Доходы будущих периодов" на счет 80 "Прибыль и убытки". За год эта сумма составляет: 4000 руб.

Д-т сч. 83 "Доходы будущих периодов" 4000 руб.

К-т сч. 80 "Прибыли и убытки" 4000 руб.

Погашение облигаций производится по истечении срока их действия по номинальной стоимости. Например, погашены 200 облигаций по номиналу 100 руб. через 5 лет:

Д-т сч. 95 "Долгосрочные займы" — 20000 руб.

К-т сч. 51 "Расчетный счет" — 20000 руб.

Проценты по облигациям начисляются от номинальной их стоимости за счет чистой прибыли, а при ее недостаточности — резервного капитала. Проценты по облигациям могут выплачиваться самой организацией либо банком, либо финансовым посредником. Держателям облигаций — физическим лицам — проценты выплачиваются за вычетом подоходного налога. Держателям облигаций — юридическим лицам — проценты перечисляются полностью и включаются ими в налогооблагаемую базу по налогу на прибыль.

Рассмотрим порядок отражения операций по начислению процентов по облигациям.

Пример. ЗАО "Долби" начислило проценты за год в размере 20% к номинальной стоимости облигаций, эмиссия которых была осуществлена в 1997 г. из которых 50 облигаций номиналом 100 руб. проданы физическим лицам; 150 облигаций номиналом по 100 руб. — юридическим лицам. Проценты по облигациям ЗАО "Долби" выплачивает само.

Проценты по облигациям составили:

по физическим лицам — 1000 руб. (50 • 100 • 20/100);

по юридическим лицам — 3000 руб. (150 • 100 • 20/100).

Д-т счетов 88, 86 — 4000 руб.

К-т счетов 76 "Расчеты с разными дебиторами и кредиторами" (физ. лица) 1000 руб.

76 "Расчеты с разными дебиторами и кредиторами" (юр. лица) 3000 руб.

Начислен подоходный налог по процентам, начисленным физическим лицам (условно совокупный доход физического лица не превышает 30 000 руб., 1000руб. • 12 / 100 = 120руб.):

Д-т сч. 76 "Расчеты с разными дебиторами и кредиторами" (физ. лица) 120 руб.

К-т сч. 68 "Расчеты с бюджетом" (под. нал.) 120 руб.

Перечислены налоги в бюджет:

Д-т сч. 68 "Расчеты с бюджетом" (под. нал.) 120 руб.

К-т сч. 51 "Расчетный счет" 120 руб.

Перечислены с расчетного счета на лицевые счета физических лиц и на счета в банках юридических лиц проценты по облигациям за вычетом налогов:

Д-т счетов 76"Расчеты с разными дебиторами и кредиторами" (физ. лица) 880 руб.

76 "Расчеты с разными дебиторами и кредиторами" (юр. лица) 3000 руб.

К-т сч. 51 "Расчетный счет" 3880 руб.

Глава 12