Налог на имущество организаций. В налоговой системе РФ налог на имущество предприятий относится к налогам краев

В налоговой системе РФ налог на имущество предприятий относится к налогам краев, областей, автономной области, автономных округов, т.е. региональным налогам.

Налогоплательщиками налога на имущество являются организации, имеющие имущество, признаваемое объектом налогообложения.

Объектом налогообложения признается движимое и недвижимое имущество (в т. ч. переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению).

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При этом имущество учитывается по остаточной стоимости. Налоговая база определяется налогоплательщиком самостоятельно.

Налоговая база определяется отдельно в отношении:

- имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации);

- имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

- каждого объекта недвижимого имущества, находящегося вне местонахождения организации (обособленного подразделения), или постоянного представительства иностранной организации;

- каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации;

- в отношении имущества, входящего в состав Единой системы газоснабжения;

- имущества, облагаемого по разным налоговым ставкам.

Налоговый периодпризнаетсякалендарный год.

Отчетные периоды: первый квартал, полугодие и девять месяцев календарного года. Органы власти субъектов РФ при установлении налога вправе не устанавливать отчетные периоды.

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и имущества.

Сумма налога исчисляется по итогам налогового периода как произведение налоговой ставки и налоговой базы за налоговый период.

Сумма налога, подлежащая уплате в бюджет по итогам года, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода.

Сумма налога исчисляется отдельно в отношении:

- имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации);

- имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

- каждого объекта недвижимого имущества, находящегося вне местонахождения организации (обособленного подразделения), или постоянного представительства иностранной организации, имущества, входящего в состав Единой системы газоснабжения;

- облагаемого по разным налоговым ставкам.

Сумма налога может быть рассчитана следующим образом.

Средняя стоимость имущества по итогам отчетных периодов равна:

- за I квартал – 205 000 руб.;

- за первое полугодие – 190 000 руб.;

- за девять месяцев – 113 500 руб.

Среднегодовая стоимость имущества за год – 160 000 руб.

Ставка налога на имущество – 2,2 процента.

Суммы авансовых платежей по налогу на имущество, начисленные по итогам отчетных периодов, составляют:

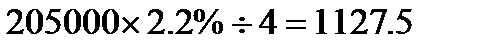

– за I квартал:

рублей.

рублей.

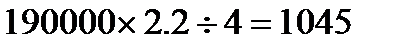

– за первое полугодие:

рублей.

рублей.

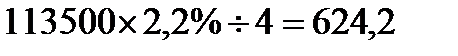

– за девять месяцев:

рублей.

рублей.

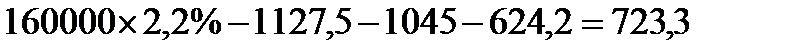

По итогам года организация перечислила в бюджет:

рублей.

рублей.

Сумма авансового платежа исчисляется по итогам каждого отчетного периода в размере 1/4произведения налоговой ставки и средней стоимости имущества, определенной за отчетный период.

Орган власти субъекта РФ при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу.

Налог и авансовые платежи подлежат уплате в порядке и сроки, которые установлены законами субъектов РФ.

В течение налогового периода налогоплательщики уплачивают авансовые платежи, если законом субъекта не предусмотрено иное. По истечении налогового периода налогоплательщики уплачивают сумму налога за год.

Налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению указанной организации с учетом ряда особенностей.

Налогоплательщики обязаны по истечении каждого отчетного периода представлять в налоговые органы налоговые расчеты по авансовым платежам по налогу в срок не позднее 30 днейс даты окончания отчетного периода.

По окончании налогового периода налогоплательщики обязаны представлять налоговую декларацию по налогу в срок не позднее 30 марта следующего года.

Для целей налогового учета налог на имущество организаций и авансовые платежи по нему относятся к прочим расходам, связанным с производством и реализацией, и включаются в расходы организации, учитываемые при исчислении налога на прибыль.

Организации обязаны по истечении каждого налогового периода представлять в налоговые органы «Налоговую декларацию по налогу на имущество организаций».

Налоговые декларации по итогам налогового периода должны представляться не позднее 30 марта года, следующего за истекшим налоговым периодом.

По истечении каждого отчетного периода организации обязаны представлять в налоговые органы «Налоговый расчет по авансовому платежу по налогу на имущество организаций». Указанные расчеты должны представляться не позднее 30 дней после окончания соответствующего отчетного периода.

Транспортный налог

ООО «МП ЖКХ НЖКС» являются плательщиками транспортного налога, т.к. у них имеется парк машин, которые они используют для организации своей работы.

Налогоплательщиками транспортного налога являются лица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения.

По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным на основании доверенности до 30.07.2002г., налогоплательщиком является лицо, указанное в доверенности. Лица, на которых зарегистрированы транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче транспортных средств по доверенности.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в соответствии с законодательством РФ.

Налоговая база определяется в отношении транспортных средств, имеющих двигатели - как мощность двигателя транспортного средства в лошадиных силах.

Налоговая база в ООО «МП ЖКХ НЖКС» определяется отдельно по каждому транспортному средству.

Налоговый период: календарный год.

Отчетные периоды: первый квартал, второй квартал, третий квартал.

Налоговые ставки устанавливаются законами субъектов РФ в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств или единицу транспортного средства в следующих размерах.

Ставки могут быть увеличены (уменьшены) законами субъектов не более чем в 5 раз.

Также допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, с учетом количества лет с года выпуска транспортных средств, и/или их экологического класса.

Количество лет, прошедших с года выпуска, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства.

Сумма налога, подлежащая уплате в бюджет по итогам года, исчисляется в отношении каждого транспортного средства как произведение налоговой базы и налоговой ставки.

В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа) производится с учетом коэффициента.

ООО «МП ЖКХ НЖКС» исчисляют сумму налога и сумму авансового платежа самостоятельно. Сумма налога определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, уплаченными в течение налогового периода.

Сумма авансового платежа по итогам каждого отчетного периода равна 1/4 произведения налоговой базы и налоговой ставки.

ООО «МП ЖКХ НЖКС» уплачивает налог и авансовые платежи по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.

В течение налогового периода ООО «МП ЖКХ НЖКС» уплачивают авансовые платежи по налогу. По истечении налогового периода уплачивают сумму налога.

По истечении налогового периода ООО «МП ЖКХ НЖКС», представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию по налогу не позднее 1 февраля следующего года.

Организации, уплачивающие авансовые платежи, по истечении каждого отчетного периода представляют налоговый расчет по авансовым платежам по налогу в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Расчет по авансовым платежам ООО «МП ЖКХ НЖКС» представляет в налоговую инспекцию по месту регистрации транспортных средств по итогам первого, второго и третьего кварталов.

ООО «МП ЖКХ НЖКС» имеет КАМАЗ 55102 и Ниву шевроле.

Мощность КАМАЗА 55102 составляет 210 лошадиных сил, а Нивы шевроле 80 лошадиных сил.

Ставки налога составляют:

- для КАМАЗА с мощностью двигателя 210 лошадиных сил –65 руб. с каждой лошадиной силы;

- для Нивы шевроле с мощностью двигателя 80 лошадиных сил – 18 руб. с каждой лошадиной силы.

Транспортный налог, который в 2012 году должно заплатить ООО «МП ЖКХ НЖКС», будет равен:

рублей

рублей

По итогам года по транспортному налогу подается декларация. Декларация по транспортному налогу имеет сквозную нумерацию страниц. На каждой странице, включаемой в декларацию, ООО «МП ЖКХ НЖКС» проставляет порядковый номер страницы, а также указывает идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) по месту нахождения транспортных средств.

Налоговую декларацию необходимо заполнять начиная с последнего раздела, то есть с раздела 2. После заполнения раздела 2 необходимо заполнить раздел 1 декларации, а только после этого заполняется титульный лист.