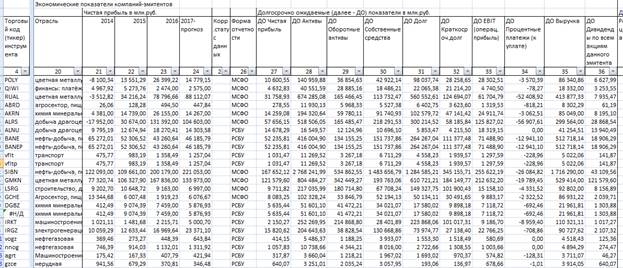

Подраздел 2.4. Группа граф «Экономические показатели компаний-эмитентов»

На Рисунке 3 показан пример группы граф «Экономические показатели компаний-эмитентов». Как видно на этом Рисунке, эта группа состоит из 17 граф, которые в свою очередь подразделяются на несколько подгрупп, состоящих из одного или нескольких столбцов:

1) Отрасль;

2) Чистая прибыль в млн.руб.;

3) Корр.статус данных;

4) Форма отчетности;

5) Долгосрочно ожидаемые (далее - ДО) показатели в млн.руб.

Подгруппа «Отрасль» состоит из одного одноимённого столбца – графы с номером 20. В графе 20 «Отрасль» дается краткое название или описание отрасли, сферы деятельности компании-эмитента.

В подгруппе «Чистая прибыль в млн.руб.» показывается динамика Чистой прибыли (в млн.руб.) за последние три завершившихся года, плюс прогноз размера Чистой прибыли (в млн.руб.), которая, вероятно, будет получена по итогам Прогнозного года:

В графе 21 показывается размер Чистой прибыли, полученной за год, завершившийся за три года до окончания Отчётного года.

В графе 22 показывается размер Чистой прибыли, полученной за год, завершившийся за два года до окончания Отчётного года.

В графе 23 показывается размер Чистой прибыли, полученной за год, завершившийся за один год до окончания Отчётного года.

В графе 24 показывается прогноз Чистой прибыли, которая, вероятно, будет получена по итогам Прогнозного (Отчётного) года.

Подгруппа «Корр.статус данных», состоящая из одного одноимённого столбца с номером 25, является вспомогательной и предназначена для корректировки статуса данных (значений) в столбцах 23 и 24, а также в графе 12. Графа 25 может принимать одно из трёх значений:

либо «Ф» (от слова «факт»), либо «П» (от слова «прогноз»), либо пустое значение.

Графа 24 по умолчанию содержит прогноз, т.е. нефактические данные, а столбец 23 также по умолчанию содержит фактические данные. Но годовая бухгалтерская отчётность (прежде всего нас интересуют данные по чистой прибыли) за завершившийся Отчётный год выходит по всем компаниям не одновременно. По разным компаниям эта отчётность выходит в разное время, и этот процесс растягивается с середины зимы до середины лета вновь наступившего Отчётного года. Поэтому по мере публикации компаниями своих годовых бухгалтерских отчётов за Отчётный год, завершившийся в календарном смысле, значения в графе 24 по этим компаниям уже не будут являться прогнозом, как того требуется по умолчанию, а будут являться фактом. Но поскольку до тех пор, пока в Бюллетене не будет произведена смена завершившегося Прогнозного (Отчётного) года на новый – начавшийся и уже продолжающийся – Отчётный (Прогнозный) год, для тех значений графы 24, которые уже не являются прогнозом, а являются фактом, в графе 25 «Корр.статус данных» будет стоять кириллическая буква «Ф».

Смена завершившегося Прогнозного (Отчётного) года на новый производится в июльском выпуске Бюллетеня: июльский выпуск Бюллетеня выходит уже с новым Прогнозным (Отчётным) годом.

Правильно также будет предположить, что в момент смены Отчётного года в Бюллетене не все компании будут иметь годовую бухгалтерскую отчётность за последний завершившийся Отчётный год. В этом случае значения в графе 23 по этим компаниям не будут являться фактом, как того требуется по умолчанию, а будут являться прогнозом. Для корректировки статуса этих значений для них в графе 25 будет стоять кириллическая буква «П». Это буква будет находиться в графе 25 до тех пор, пока соответствующая компания не выпустит свою годовую бухгалтерскую отчётность за последний завершившийся Отчётный год. Также в этом контексте значение графы 24 приравнивается к значению в графе 23.

В том случае, когда данные в столбцах 23 и 24 соответствуют своим значениям по умолчанию, графа 25 по соответствующей строке приобретает пустое значение.

Также значение в графе 25 «Корр.статус данных» определяет смысл данных в графе 12. Если по компании в Бюллетене уже учтена фактическая бухгалтерская отчётность за весь завершившийся Отчётный год, т.е. графа 25 «Корр.статус данных» имеет значение «Ф», то число в графе 12, содержащее условное (вспомогательное) обозначение «^», является расчётным (нефактическим) значением, т.е. по прежнему прогнозом. В противном случае, если по компании в Бюллетене также уже учтена фактическая бухгалтерская отчётность за весь завершившийся Отчётный год, т.е. графа 25 «Корр.статус данных» имеет значение «Ф», то число в графе 12, не содержащее условного обозначения «^», является фактическим значением.

Рисунок 3. Пример группы граф «Экономические показатели компаний-эмитентов»

В графе 26 указывается форма (или стандарт) финансовой отчетности, данные которой или на основе которой использовались в Бюллетене по соответствующему эмитенту. В основном рассматриваются два стандарта финансовой отчётности – РСБУ или МСФО. Выбор среди этих стандартов зависит от дивидендной политики, дивидендной истории эмитента и возможности более точного прогнозирования дивидендов. Конечно, если у компании есть много дочерних компаний, то выбирается МСФО (если публикуется). Но если компания показывает чистую прибыль по МСФО меньше, чем объемы выплачиваемых дивидендов, и эти объёмы дивидендов находятся в пределах чистой прибыли по РСБУ, то выбирается РСБУ (например, Банк ВТБ в 2014 и в 2015 гг.).

Есть также другие дополнительные критерии выбора формы отчётности. Например: если выручка по РСБУ не сильно отличается (- + 15-20%) от выручки по МСФО, то можно выбрать и РСБУ, в том числе и по тому, что РСБУ публикуется чаще и раньше, чем МСФО. Несущественное отличие выручек, рассчитанных по двум этим стандартам отчётности, указывает на значительную вероятность того, что основная доля расчётов, реализации продукции группы (холдинга) проходит через материнскую компанию, а дочерние компании преимущественно занимаются исполнением заказов материнской компании или других дочерних компаний этого же холдинга и не особо занимаются поиском внешних заказчиков.

Также, например, если компания прямо прописала в своей дивидендной политике, что она будет рассчитывать дивиденды исходя из чистой прибыли, рассчитанной, скажем, по стандартам МСФО, то в Бюллетене по этой компании в общем случае будет применяться МСФО.

Непосредственно в Бюллетень включаются показатели только по одной форме отчётности. Вышеописанные критерии выбора между формами отчётности являются основными, но в некоторых случаях в зависимости от ситуации и конкретных обстоятельств могут применяться критерии, которые не упомянуты в настоящем Техническом Описании.

Подгруппа столбцов «Долгосрочно ожидаемые (далее – ДО) показатели в млн.руб.» - графы с 27 по 36 - показывает Долгосрочно Ожидаемые экономические показатели (далее – ДО Показатели) по компаниям в млн.руб. ДО Показатели – это своего рода усреднение годовых их значений за три последних года, по которым уже имеется годовая бухгалтерская отчётность. Применение ДО Показателей вызвано тем, чтобы нивелировать резкие, случайные изменения (скачки) в соответствующих отчетных показателях за несколько предшествующих лет – за три последних года. ДО Показатели могут служить неким долгосрочным прогнозом экономических показателей компаний-эмитентов.

Графа 27 «ДО Чистая прибыль» показывает Долгосрочно ожидаемую чистую прибыль (в годовом выражении).

Графа 28 «ДО Активы» показывает Долгосрочно ожидаемый размер активов компании-эмитента.

Графа 29 «ДО Оборотные активы» показывает Долгосрочно ожидаемый размер Оборотных активов компании-эмитента

Графа 30 «ДО Собственные средства» показывает Долгосрочно ожидаемый размер собственного капитала компании.

Значение в графе 31 «ДО Долг» показывает Долгосрочно ожидаемый размер общего долга компании и определяется как разность между значениями графы 28 «ДО Активы» и графы 30 «ДО Собственные средства»: значение графы 28 минус значение графы 30.

Графа 32 «ДО Краткосроч.долг» показывает Долгосрочно ожидаемый размер краткосрочной (кредиторской) задолженности. Значение в графе 32 должно быть всегда меньше или равно значению в графе 31, так как краткосрочный долг является частью общего долга компании. Краткосрочный долг компании – это долг, который компания должна погасить в течение ближайших 12 месяцев: задолженность по зарплате, перед поставщиками материалов и т.д.

Графа 33 «ДО EBIT (операц. прибыль)» показывает Долгосрочно ожидаемый размер операционной прибыли компании в годовом выражении. В отчетности по РСБУ – это прибыль (убыток) от продаж, прибыль до выплаты процентов. Для банков в качестве операционной прибыли берутся чистые процентные доходы до отчисления средств на формирование резервов по сомнительным долгам и т.п., а в данных, введённых с 14 августа 2017 г., к этим чистым процентным доходам прибавляются чистые комиссионные доходы.

Графа 34 «ДО Процентные платежи (к уплате)» показывает Долгосрочно ожидаемый размер процентных платежей компании в пользу своих кредиторов по своим долгам перед ними. Очень важно этот показатель соотносить с Операционной прибылью, так как если процентные платежи будут забирать всю операционную прибыль, то акционерам может ничего не достаться в виде дивидендов и им придется уповать на какие-то случайные заработки компании, которые не связаны с её основной деятельностью.

Графа 35 «ДО Выручка» показывает размер Долгосрочно ожидаемой Выручки. Долгосрочно ожидаемая Выручка равна прогнозируемой Выручке за Прогнозный (Отчётный) год. Прогнозируемая выручка за Прогнозный год рассчитывается для целей составления Бюллетеня чаще всего путём экстраполяции Выручки по последним отчётным данным. Например, если по какой-либо компании уже вышла промежуточная бухгалтерская (финансовая) отчётность за Отчётный (Прогнозный) год, скажем за 6 (или 9) месяцев Прогнозного года, то для расчёта прогнозируемой Выручки за весь Отчётный год к Выручке за 6 (или 9) месяцев Прогнозного года прибавляется Выручка за 2-ое полугодие (или 4-ый квартал) предыдущего года. Компании до окончания какого-либо года публикуют по нему промежуточную отчетность – за первый квартал, за полугодие и за 9 месяцев – в течение месяца-двух после окончания соответствующих промежуточных периодов, и поэтому эти данные можно использовать для экстраполяции выручки и других показателей уже на весь год. Могут применяться и другие методики расчета Выручки за Прогнозный год, в том числе и как среднеарифметическая годовых выручек за несколько предшествующих лет – 2-3 года.

В качестве выручки для банков берутся процентные доходы, а в данных, введённых с 14 августа 2017 г., к этим процентным доходам прибавляются комиссионные доходы.

Графа 36 «ДО Дивиденды по всем акциям данного эмитента» показывает Долгосрочно ожидаемую сумму вероятных дивидендов по всем выпущенным и обращающимся акциям компании-эмитента – и по привилегированным и по обыкновенным его акциям всех типов – на всё количество этих акций.

Более подробно с методикой расчёта ДО Показателей можно ознакомиться в Разделе 3 настоящего Технического описания.