Механизм управления денежными средствами

Хранение денежных средств без использования связано с потерями упущенных возможностей использовать их в каком-либо деле. Поэтому при решении вопроса о том, сколько наличных денег следует иметь, надо учитывать два соображения:

· поддержание на должном уровне текущей платёжеспособности;

· возможность получить дополнительную прибыль от инвестирования свободных денег.

Модель Баумоля EOQ (экономический размер заказа) .

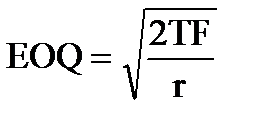

Эта модель основана на сопоставлении альтернативных затрат, связанных с хранением наличных денег в кассе фирмы, и стоимости получения их по заказу из банка. Она минимизирует общие затраты на заказ наличных и затраты, связанные с их хранением без использования. Экономический размер заказа (т.е. оптимальный) соответствует ситуации, когда издержки хранения равны стоимости заказа наличных. Этот оптимум находится по формуле

, где

, где

EOQ - оптимальный размер остатка денежных средств на расчетном счете, Т – общая потребность в денежных средствах за период времени, F – фиксированные издержки по пополнению остатка денежных средств на расчетном счете, r- альтернативная ставка процента в долях от единицы.

45. Орг-я финн планир-я(ФП) на предпр-ии.

ФП-процесс разраб-ки сист финн планов и нормативов по обеспеч развития предпр-я необх фин рес-ми и повыш эфф-ти его финн деят-ти. В рыночной экон-ке финн планир-е рассматрив-ся как первонач стадия(один из основн методов управления процессами движ ден ср-в,др)Необ-ть ФП обусл-на:1относит самост-е движ-е ден. ср-в.2неопред-ть рыночн среды3активн воздейтсв финансов на воспр-во.Знач-е ФП:ФП воплощ-т выработ-е стратегич цели в форму конкр фин пок-лей, опр-т жизнесп-ть фин проектов.Задачи ФП:1обеспеч ден ср-ми планир-х з-т по всем видам деят-ти.2оптим-я налог нагрузки.3оптим-я стр-ры кап-ла.4сбаланс-ть мат,труд,фин рес-ов.5опред-е взаимоотн с бюджетом.6.оптимиз-я распред-я выручки,прибыли,увелич прибыли,остающейся в распоряжении предпр-я.В кач-ве исходн данных ФП исп-т фин прогнозы.Суть прогноза-предвиденье развития экон-ки и ее отд сфер.Планир-е предполаг-т осущ-е расчетов в опред задан условиях.Фин прогноз-науч оценка возм-х перспектив и изменений фин сост предпр.Разраб-ся на осн отч данных за прош периоды с соблюд правил ведения нац счетов.Объектами ФП -все уч-ки фин.деятельности:формиров-е и использование капитала-необ для бесперебойного функционир-я предприятия;движение фин ресурсов с учетом конечных результатов;обеспечение фин устойчивости предпр.

Рац орг-ция ФП предполаг установл-е логич посл-ти действий, использ-я прогрессивн методов, инстр-тов для обосн-я конкр заданий, а также контр-х меропр, позволяющ оценить рез-ть прин-х реш-й.

В зав от сроков действ, ФП дел на: текущее и перспективное. Текущее ФП закл в сост-нии планов на год с покварт-й разбивкой. Перспективное имеет долгоср хар-р (3-5 лет), что позв предвид разв-е пред-я с позиц долгосрочн выгоды.Как правило,содерж-т важнейш позиции доходов,расходов,фин результатов по отд годам планир периода.Искл-е 1й год.Здесь расчет статей обоснов-ся детально.

46. Принципы фин.планирования:

1. Комплексность фин.планирования закл-ся в целесообразности обоснования результативности всех участков фин.деят-сти, отражении осн.показателей движения фин.ресурсов на всех этапах их кругооборота. Только в данном случае становится возможным определение конечных результатов всей деят-сти.

2.Научность данного процесса обеспечивается посредством многовариантных расчетов, базирующихся на изучении состояния матер. и фин.ресурсов, тенденций их движения, координации взаимоувязанных фин. и хозяйственных показателей и прогнозируемой перспективы развития.

3.Эластичность фин.планированияпредполагающая учет изменений важнейших внешних и внутренних факторов, влияющих на результаты хоз. и фин.операций (состояние собственных, матер, трудовых и фин.ресурсов,изменение орг-ции пр-ва и сбыта продукции, конъюнктуры рынка, инфляционных процессов, системы налогообложения и др.). Этот принцип позволяет приспособить фин.планы к конкретной экон.ситуации и означает потребность в уточнении плановых показателей, важнейших параметров отдельных балансов в условиях существенных изменений экон.условий в стране, регионе и финн.законодательстве. Корректировка планов также может быть вызвана целесообразностью учета фактических достижений за прошедший период на самом пр-тии.

47. Формы финансовых планов и методы их разработки.

Финансовый план предприятия выступает заключительным разделом бизнес- плана, обобщает в ден-ом выражении затраты на намечаемые мероприятия и обосновывает предполагаемые конечные результаты. Комплексный финансовый план включает ряд самостоятельных балансов, каждый из которых обосновывает будущие хозяйственные решения с точки зрения финансовых возможностей и конечных результатов. Количество и формы этих плановых документов зависят от специфики субъекта хозяйствования, формы управления, объема финансовых ресурсов, наличия и квалификации работников.

В мировой практике крупные и средние предприятия в комплексный финансовый план включают:

1. Баланс доходов и расходов, в котором отражаются денежные поступления от всех сфер деятельности, затраты на их получение и конечные финансовые результаты. Этот финансовый план состоит из трех частей. Первая характеризует основные группы доходов предприятия, вторая – расходы на их получение. В качестве балансирующего выступает третий раздел «взаимоотношения с бюджетом», в котором отражаются платежи в бюджет и бюджетные ассигнования.

2. План движения ден-ых ресурсов используется для синхронизации ден-ых поступлений и затрат в течение текущего года и отдельных кварталов. При этом учитываются остатки на начало планируемого периода и в случае нехватки собственных средств для покрытия расходов планируется привлечение заемных ресурсов.

3. Плановый баланс активов и пассивов, определяющий предполагаемую структуру имущества и источники их финансирования.

4. Стратегию финансирования развития предприятия, прогнозирующую размеры затрат на инвестиции, источники их финансирования и предполагаемые результаты.

Обоснование статей финансового плана производится разными методами, которые можно поделить на: метод прямого и аналитического счета. Прямой метод заключается в обосновании каждой статьи подробными расчетами на основе калькуляции затрат, цен на выпускаемую продукцию, заданий по реализации продукции и прочим видам поступлений. Метод прямого счета является трудоемким, требует значительных материальных затрат и в условиях постоянных изменений экономической ситуации не всегда обеспечивает реальность прогнозируемых заданий. Поэтому чаще всего применяются аналитические способы обоснования многовариантных плановых заданий. Их суть заключается в том, что за основу принимаются результаты прошлого года или средние данные за ряд лет, которые корректируются исходя из намечаемых важнейших изменений в условиях хозяйствования.

Главным показателем на основе которого базируются все виды финансовых планов является прогноз объема реализации продукции, предопределяющий приоритетные ден-ые поступления от ее продажи и объем затрат на производство и реализацию продукции. Прогноз реализации продукции обосновывается в маркетинговом плане, намечающий изменения величины и ассортимента продукции по сравнению с предыдущим периодом. Он учитывает производственные возможности, изменения темпов роста спроса на данные товары (реклама, установление различных льгот при увеличении объема продаж, досрочное погашение коммерческого кредита и т.п.).