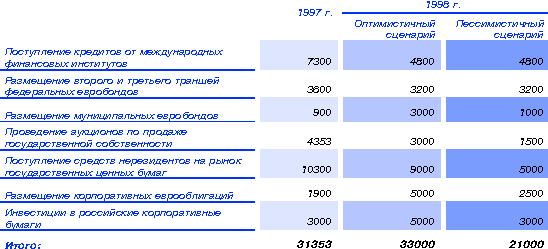

Объем внешних кредитов и портфельных инвестиций в РФ, млн. долл.

Спрос на иностранную валюту предъявлялся, главным образом, со стороны населения России (использующего ее и как средство сбережения, и как средство обслуживания теневого оборота) и был традиционно высок. Так, за первые три квартала 1997 г. сальдо продажи-покупки наличной иностранной валюты физическим лицам (чистые продажи), по данным Центробанка РФ, составило 22.7 млрд. долл. Население размещало более 90% своих сбережений в иностранной валюте.

Во второй половине 1997 г. спрос на валютные средства увеличился вследствие роста инфляционных ожиданий, что, наряду с усилением соответствующего спроса со стороны нерезидентов, и привело к стремительному сокращению валютных резервов ЦБ РФ. В ноябре 1997 г. на валютном рынке фактически отмечался кризис, сравнимый с кризисом конца 1994 г., когда события "черного вторника" обусловили резкое падение курса национальной валюты

Подобный вывод позволяет сделать следующее обстоятельство: несмотря на незначительное изменение обменного курса рубля в ноябре 1997 г., валютные резервы Центробанка России за этот месяц сократились чрезвычайно заметно. Удержанием курса рубля от резкого падения ЦБ РФ преследовал две цели: во-первых, максимально снизить курсовой риск присутствующих на российском рынке внешних инвесторов, а во-вторых, увеличить вероятность притока новых внешних инвестиций.

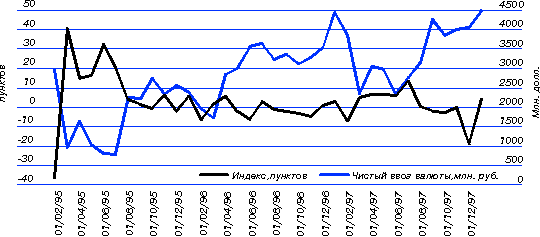

Валютный индекс (рассчитан как индекс темпов роста обменного курса рубля

И валютных резервов ЦБР) и чистый ввоз иностранной валюты

Рынок корпоративных бумаг.

Подводя итоги 1997 года, большинство аналитиков делают вывод о том, что для российского фондового рынка 1997 год оказался потерянным - капитализация и ценовые показатели данного финансового сегмента в конце года снизились до уровня его начала, а доминирующей тенденцией последних месяцев стала реструктуризация портфелей потенциальных инвесторов в сторону уменьшения в них доли фондовых активов российских эмитентов.

Вместе с тем 1997 г. стал весьма показательным периодом с точки зрения проявления основных особенностей прогрессивно развивающегося, несмотря на произошедший в конце года спад, российского фондового рынка. Особенно четко в 1997 г. обозначились такие характерные черты фондового рынка, как глубина инвестиционного потенциала национальных компаний, ведущая роль иностранного капитала в формировании конъюнктуры рынков их акций, а также интенсивно прогрессирующая инфраструктура фондового сегмента.

Существенное снижение политических и экономических рисков инвестирования, произошедшее в конце 1996 г., уже в начале 1997 г. было поддержано поступлением на рынок значительных инвестиционных ресурсов. Только за первые два месяца года объем средств, инвестированных в акции, составил примерно 1.6 млрд. долл., что в 4 раза выше аналогичного показателя предшествующего 1996 г. Главным объектом инвестиций в этот период были акции категории blue chips - крупнейших предприятий ТЭК и коммуникационной отрасли. В результате активной скупки российских ценных бумаг уровень их цен повысился примерно на 60%. Капитализация же рынка за два первых месяца года увеличилась с 35-40 до 50-60 млрд. долл.

В марте-апреле, вследствие увеличения политических рисков инвестирования, обусловленных конфликтом между правительством РФ и крупнейшими компаниями-монополистами, а также из-за продолжающегося противостояния ведомств, регулирующих деятельность фондового рынка, - ЦБ РФ и ФКЦБ продажа нерезидентами наиболее ликвидных акций интенсифицировалась. Так, за два названных месяца иностранными инвесторами было продано акций на сумму 1.1 млрд. долл., что привело к падению среднего ценового индикатора фондового рынка на 17%. Капитал российских инвесторов в этот период характеризовался низкой мобильностью.

Динамика индекса РТС

Согласно оценкам экспертов АЛ "Веди", на рынке обращается 8-12% от общего количества эмитированных российскими компаниями акций, а поступление на рынок корпоративных бумаг 1 млрд. долл. увеличивает его капитализацию на 9-12 млрд. долл.

В следующие три месяца (май-начало августа) процесс поступления на рынок новых инвестиций возобновился. Это произошло в силу нескольких причин: из-за отсутствия политических потрясений, снижения доходности альтернативных российских финансовых инструментов и благоприятных предпосылок для роста привлекательности корпоративных активов на отдельных фондовых сегментах, созданных усилиями производственных менеджеров. Согласно экспертным оценкам, преобладающая часть инвестиций, вновь поступивших в российские акции, была осуществлена западными инвестиционными фондами. Доля же отечественного капитала составила, по оценкам, 25-30% от общего объема инвестированных средств.

Вследствие активизации инвестиционного процесса в этот период на рынке были отмечены следующие изменения:

o общий приток инвестиций за три месяца оценивался в 3.9-4.1 млрд. долл., а индикатор объема средств, ежемесячно инвестируемых в российские акции на внутреннем рынке, увеличился с начала года почти в два раза - до 1.8-2 млрд. долл.;

o средний уровень цен акций национальных компаний повысился на 100% (с начала года - на 200%);

o количество эмитентов, чьи акции признаны ликвидными, увеличилось до 250;

o капитализация отечественного фондового рынка возросла с января по август примерно в четыре раза - до 100-120 млрд. долл.

Во второй декаде октября 1997 г. произошла, после периода подъема на рынке, традиционная кратковременная корректировка рыночных показателей, а за ней - глобальный спад рыночной конъюнктуры. Его кульминация на российском фондовом сегменте была зафиксирована 28 октября, когда 14%-ное падение фондового индекса Hang Seng (Гонконг), 7%-ное (третье по величине с момента существования американского фондового рынка - с 1896 г.) снижение индикатора DJIA и глобальное падение конъюнктуры, зафиксированное на европейских биржевых площадках, сформировали панические настроения у участников отечественного рынка.

Падение ценового индикатора национальных компаний, зафиксированное 28 октября, составило почти 20%. К началу ноября кризис мировой финансовой системы преодолеть не удалось - ее состояние по-прежнему нельзя было назвать устойчивым. В результате действия тенденции к перераспределению инвестиционных средств нерезидентов с развивающихся рынков в пользу ценных бумаг с фиксированным доходом экономически развитых стран (прежде всего облигаций казначейства США), сформировавшейся в дни "октябрьского" кризиса, в ноябре-начале декабря капитализация рынка вновь снизилась - еще на 23% (по отношению к значению на момент закрытия торгов 28 октября). По экспертным оценкам, объем средств, выведенных посредством продажи российских акций в период кризиса (октябрь-начало декабря), составил примерно 5 млрд. долл.

Таким образом, на конец года объем средств иностранных инвесторов, вложенных в отечественные акции, по оценкам экспертов АЛ "Веди", составлял не более 5 млрд. долл. Максимальные иностранные инвестиции в российские акции были зафиксированы в июле-августе 1997 г. - 9 млрд. долл.

Всего за 1997 г. поступления иностранного капитала на российский рынок акций можно оценить в 2.2-2.5 млрд. долл. Максимальный прирост инвестиций был отмечен в первом полугодии 1997 г. - 5-6 млрд. долл.

Инвестиции в российские акции

1. Кризис на мировых фондовых площадках оказал существенное влияние на конъюнктуру российских финансовых рынков и свел на нет все усилия монетарных властей по снижению процентных ставок. По таким основным рыночным параметрам, как доходность государственных ценных бумаг, уровень валютных резервов ЦБ РФ, цены на наиболее ликвидные корпоративные бумаги, национальный финансовый рынок оказался отброшен на год назад - т.е. на уровень декабря 1996 г.

2. Кризис на мировых фондовых площадках негативным образом отразился на состоянии российской финансовой системы в целом. Основными кризисными факторами были прекращение поступления в страну новых средств, а также внутренние экономические причины. Вывод средств внешних инвесторов с российского финансового рынка был ниже ожидаемого, однако вследствие структурных изменений и невысокой доходности даже сравнительно небольшой объем выведенных средств оказал мультиплицирующий эффект. Кризис был усилен инфляционными ожиданиями российских экономических агентов - коммерческие банки перевели свои ресурсы в иностранную валюту, а население резко увеличило спрос на наличные доллары.