Предмет и задачи экономического анализа

Содержание, необходимость использования и значение экомического анализа

экономический анализ - «это общественная наука, исследующая проблему эффективности использования или применения ресурсов (средств производства), при котором достигается наибольшее или максимальное удовле-творение безграничных потребностей общества. Так как наши потребности практически безграничны, а ресурсы редки (ограничены), мы не можем удовлетворить все материальные потребности общества. Единственное, что нам остается добиваться - это возможно наибольшего удовлетворения этих потребностей».

Экономический анализ - комплексное экономическое исследование хозяйственной деятельности, которое является, во-первых, инструментом изучения действия экономических законов в конкретных условиях функционирования предприятия и, во-вторых, средством контроля за хозяйственной деятельностью.

Общая цель экономического анализа - изыскание возможностей повышения эффективности хозяйственной деятельности предприятия.

Прикладная цель экономического анализа - научное обоснование управленческих решений.

В каждом конкретном экономическом исследовании цель определя-ется заказчиком. Решение частных целей направлено на решение общей цели, которая конкретизируется в основных его задачах.

Предмет и задачи экономического анализа

Предмет экономического анализа - хозяйственная деятельность предприятия, то есть совокупность всех хозяйственных процессов, проис-ходящих на предприятии и выраженных в конкретном числовом измерении и изучаемых на базе всех видов учета и внеучетной информации.

Задачи экономического анализа:

1. Комплексная оценка результатов коммерческой деятельности по важнейшим показателям: выручка от продаж, финансовые результаты, показатели эффективности хозяйственной деятельности, издержки про-изводства и обращения.

2. Оценка результатов коммерческой деятельности структурных подразделений предприятия: цехов, участков, филиалов, специализированных отделов и служб. Определение влияния их деятельности на конечные результаты предприятия, его эффективность.

3. Качественное и количественное исследование причин, повлиявших на резулыаты деятельности предприятия, то есть качественный и количественный факторный анализ.

4. Выявление резервов улучшения деятельности предприятия, повышения эффективности его производства, маркетинга, снабжения и т.п.

5. Разработка вариантов мероприятий по использованию выявленных резервов и оценка их эффективности.

6. Подготовка рекомендаций для принятия оптимальных управленческих решений по внедрению наиболее эффективных вариантов мероприятий, улучшающих деятельность предприятия, его специализированных функций.

7. Прогнозирование ожидаемых результатов деятельности предприятия.

Экономический анализ ПДП

Экономический анализпроизводственной деятельности предприятия, или ситуационный анализ, - первый вид анализа, определяющий ситуации, в которых находится предприятие, т.е. выявляющий обстоятельства, воздействующие на весь ход его производственной, хозяйственной и финансовой деятельности.

Цели анализа - выявить место, которое занимает предприятие в общем экономическом пространстве, его текущие производственные возможности, потребляемые трудовые, материально-технические и финансовые ресурсы.

Задача анализ- отражение основных факторов, определяющих стратегию предприятия, т.е. путей достижения поставленной цели.

Стратегия предприятия должна:

соответствовать реальному положению дел и требованиям рынка, для чего необходимы механизмы ее адаптации к происходящим изменениям;

находить отражение в действиях всех подразделений предприятия (производства, снабжения, финансов, маркетинга, менеджмента, персонала, научных исследований и разработок) и реализовываться путем эффективных действий менеджеров для достижения ими конкретных, заранее намеченных результатов;

быть основной целью деятельности предприятия в целом и, следовательно, всех его подразделений и каждого работника в отдельности.

Во втором случае осуществляют комплексный анализ внутренних ресурсов предприятия:

организационно-управленческий анализ;

финансово-экономический анализ.

Содержание и методы АФПО

Понятие, значение и задачи анализа финансового предприятия .

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастают приоритетность и роль финансового анализа, основным содержанием которого служит комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования степени его устойчивости и уровня финансовых рисков.

Финансовое положения предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и, как следствие, финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Если платежеспособность — это внешнее проявление финансового состояния предприятия, то финансовая устойчивость — внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и, как следствие, ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние — итог грамотного, умелого управления всем комплексом факторов, определяющих результаты финансово-хозяйственной деятельности предприятия.

Главная цель финансовой деятельности предприятия сводится к одной стратегической задаче — наращиванию собственного капитала и укреплению рыночных позиций. Для этого оно должно постоянно наращивать объем продаж и прибыль, поддерживать платежеспособность и рентабельность, а также оптимальную структуру активе и пассива баланса.

18. Основные задачи, содержание, значения, сущность финположения

1. Своевременное выявление и устранение недостатков в финансовой деятельности и поиск резервов улучшения финансового состояния предприятия, его платежеспособности.

2. Прогнозирование возможных финансовых результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

3. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Анализ финансового состояния делится на внутренний и внешний. Они существенно различаются по своим целям и содержанию.

Внутрифирменный анализ ФСП— это процесс исследования механизма формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивания собственного капитала субъекта хозяйствования.

Внешний финансовый анализ представляет собой процесс исследования финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности.

По мнению большинства авторов, в анализ ФСП включаются следующие блоки:

1. Оценка имущественного положения и структуры капитала.

1.1. Анализ размещения капитала.

1.2. Анализ источников формирования капитала.

2. Оценка эффективности и интенсивности использования капитала.

2.1. Анализ рентабельности (доходности) капитала.

2.2. Анализ оборачиваемости капитала.

3. Оценка финансовой устойчивости и платежеспособности.

3.1. Анализ финансовой устойчивости.

3.2. Анализ ликвидности и платежеспособности.

4. Оценка кредитоспособности и риска банкротства.

Анализ финансового состояния следует начинать с изучения формирования и размещения капитала предприятия и оценки качества управления его активами и пассивами.

Затем необходимо проанализировать эффективность и интенсивность использования капитала и оценить деловую активность предприятия.

Следующий этап анализа — изучение финансового равновесия между отдельными разделами и подразделами актива и пассива баланса по функциональному признаку и оценка степени финансовой устойчивости предприятия. После этого изучаются ликвидность баланса (равновесие активов и пассивов по объемам и по срокам использования), сбалансированность денежных потоков и платежеспособность предприятия.

В заключение дается обобщающая оценка финансовой устойчивости предприятия и его платежеспособности, делается прогноз на будущее и оценивается вероятность банкротства.

Анализ ФСП основывается главным образом на относительных показателях.

Относительные показатели анализируемого предприятия можно сравнивать:

- с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

- с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- с аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения ФСП.

Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (ф. № 1), отчеты о прибылях и убытках (ф. № 2), об изменениях капитала (ф. № 3), о движении денежных средств (ф. № 4), приложение к балансу (ф. № 5), о целевом использовании полученных средств и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Методы и приемы анализа ФСП

Анализ финансовой отчетности представляет собой один из широко распространенных видов экономического анализа, а также систему исследования финансового состояния и финансовых результатов, формирующихся в процессе осуществления хозяйственной деятельности организации в условиях влияния объективных и субъективных факторов и получающих отражение в бухгалтерской (финансовой) отчетности.

На результатах анализа финансовой отчетности основывается принятие большого количества разнообразных решений в области финансового менеджмента. Каждый субъект (пользователь) финансового анализа изучает информацию о деятельности организации в соответствии со своими конкретными интересами.

Анализ финансовой отчетности организации необходим:

собственникам данной организации для оценки доходности вложений капитала, стабильности финансового положения фирмы;

финансовым организациям (банкам, финансовым, инвестиционным компаниям и т. п.) для решения своих коммерческих задач исходя из критериев минимизации риска вложений при максимизации доходности финансовых операций, связанных, в частности, с предоставлением кредитных ресурсов организациям-заемщикам согласно уровню их кредитоспособности;

деловым партнерам по бизнесу, которые имеют взаимную возможность воспользоваться результатами анализа финансовой отчетности для принятия коммерческих и иных решений;

различным организациям, осуществляющим контроль над деятельностью компаний в части соблюдения установленных законодательством правил ведения бизнеса (налоговые органы, органы пожарного надзора, торговые инспекции, органы экологического контроля и т. д.).

Цель анализа финансовой отчетности — получение оптимального набора агрегированных показателей финансового состояния и финансовых результатов организации для удовлетворения информационных потребностей различных пользователей.

Внешний финансовый анализ имеет следующие особенности:

- множественность субъектов анализа и пользователей конечной информации;

- разнообразие целей и интересов субъектов анализа;

- наличие типовых методик, стандартов учета и отчетности;

- ориентация анализа только на публичную, внешнюю отчетность предприятия и в соответствии с этим ограничение задач анализа как следствие предыдущего фактора;

- максимальная открытость результатов анализа для всех пользователей информации.

К стандартным приемам анализа бухгалтерской отчетности относятся следующие.

1. Чтение отчетности и анализ абсолютных показателей.

Бухгалтерский баланс служит наиболее информативным источником данных о состоянии капитала и имущества организации, в котором зафиксированы итоги хозяйственной деятельности к моменту его составления. Баланс отражает финансово-экономическую ситуацию в организации. Чтение баланса — это знание содержания каждой его статьи, способа ее оценки, роли в деятельности предприятия, связи с другими статьями. Чтение баланса позволяет определить и оценить состав капитала, обязательств и их элементов; внеоборотных и оборотных активов и их элементов; установить наличие «болевых точек» — убытков, уменьшения валюты баланса. Показатели баланса отвечают на вопрос: «Что представляет собой предприятие на данный момент?» На вопрос: «В результате чего сложилось такое положение?» отвечают данные «Отчета о прибылях и убытках», а также примечания к финансовой отчетности.

2. Горизонтальный (динамический) анализ бухгалтерской отчетности позволяет провести сравнение показателей во времени. Для этого рассчитываются их абсолютные и относительные изменения. Абсолютные изменения (абсолютный прирост или уменьшение) рассчитываются в виде разности между значением показателя за отчетный период (на отчетную дату) и значением показателя за предыдущий период (на предыдущую отчетную дату). Относительные изменения определяются в виде отношения значения показателя за отчетный период (на отчетную дату) и значения показателя за предыдущий период (на предыдущую отчетную дату). Относительное изменение называется темпом роста (коэффициент, процент).

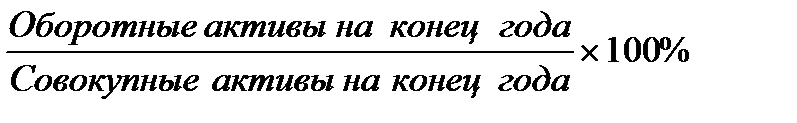

3. Вертикальный (структурный) анализ дает возможность сравнить абсолютные величины отдельных показателей, формирующих совокупный итоговый показатель (суммы внеоборотных и оборотных активов, остатков незавершенного производства и готовой продукции и т. п.), а также сопоставить относительные характеристики отдельных показателей, установив удельный вес (долю) каждого в их общей итоговой величине. Например, удельный вес оборотных активов в валюте баланса на конец года (в процентах) рассчитывается так:

4. Структурно-динамический анализ выявляет изменения (структурные сдвиги) удельного веса (доли) отдельного показателя на конец периода (или за отчетный период) по сравнению с его удельным весом на начало периода (или за предыдущий период).

5. Трендовый анализ — это анализ динамических (временных) рядов показателей хозяйственной деятельности, расщепление уровня ряда на его составляющие, выделение основной линии развития — тренда. Линия тренда отражает долгосрочное основное развитие показателя. Для выявления тренда используются различные приемы сглаживания, выравнивания и т. п.

6. Коэффициентный анализ широко применяется для изучения бухгалтерской отчетности. Коэффициенты — это относительные показатели, которые подразделяются на две группы: коэффициенты распределения и коэффициенты координации. Коэффициенты распределения показывают, какую часть (долю, удельный вес) тот или иной абсолютный показатель составляет от итога группы показателей. Коэффициенты координации представляют собой качественные характеристики, отражающие соотношения разных по существу абсолютных показателей или их линейных комбинаций, имеющих различный экономический смысл. Анализ финансовых коэффициентов заключается в сравнении отчетных величин с базисными, а также в изучении динамики за отчетный период и за ряд лет. Исходя из информационных возможностей бухгалтерской (финансовой) отчетности, можно выделить четыре основные группы финансовых коэффициентов координации:

рентабельности;

оборачиваемости;

финансовой устойчивости;

ликвидности и платежеспособности.

Экспресс-анализ ФПП

экспресс-анализ проводится с целью получения наглядной оценки финансового состояния и динамики развития предприятия.

Смысл экспресс анализа заключается в отборе небольшого количества наиболее значимых и сравнительно несложных в исчислении показателей, сравнении фактических значений показателей с нормативами, а также в отслеживании показателей в динамике.

Источниками информации для экспресс-анализа являются: пояснительная записка к отчетности, унифицированные формы финансовой отчетности - Бухгалтерский баланс (форма № 1 по ОКУД), Отчет о доходах и расходах(форма № 2 по ОКУД), Приложение к бухгалтерскому балансу (форма № 5 по ОКУД).

Экспресс-анализ финансового состояния выполняется в три этапа:

Подготовительный этап.

Предварительный обзор финансовой отчетности.

Экономическое чтение и анализ показателей отчетности.

Цель первого этапа состоит в том, чтобы убедиться в том, что отчетность готова к чтению: проверяется правильность и ясность заполнения, валюта баланса и все промежуточные итоги, наличие всех необходимых реквизитов.

На втором этапе происходит ознакомление с пояснительной запиской к отчетности, оценка условий, в которых функционировало предприятие в отчетном периоде, а также оценка тенденций основных показателей производственно-финансовой деятельности.

Третий этап является ключевым, главным в экспресс-анализе. На данном этапе выполняются расчет и оценка в динамике ряда показателей, которые используются в пространственно-временных сопоставлениях.

Показатели разделяются на две группы.

В первую группу включены показатели финансово-хозяйственного потенциала предприятия.

Во вторую - показатели результатов финансово-хозяйственной деятельности предприятия.

Первая группа показателей, в свою очередь, включает следующие направления анализа: анализ имущественного положения и анализ финансового положения предприятия.

Вторая группа показателей, в свою очередь, включает направления: анализ прибыльности, анализ динамичности, анализ эффективности использования экономического потенциала.

Результаты расчетов оформляются в виде соответствующих аналитических таблиц, на основе которых затем формулируются выводы и рекомендации по принятию решений.

Анализ ликвидности ББ

Под ликвидностью организации понимается ее способность покрывать свои обязательства активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность организации означает ее платежеспособность.

Анализ ликвидности организации представляет собой анализ ликвидности баланса и заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, сгруппированными по срокам их погашения в порядке возрастания сроков.

В зависимости от степени ликвидности, т.е. скорости превращения активов денежную форму, активы подразделяются на следующие группы:

1. А1 – наиболее ликвидные активы: денежные средства и краткосрочные финансовые вложения;

2. А2 – быстрореализуемые активы: дебиторская задолженность менее 12 месяцев, прочие оборотные активы;

3. А3 – медленно реализуемые активы: дебиторская задолженность более 12 месяцев, запасы и затраты;

4. А4 – труднореализуемые активы: внеоборотные активы.

Обязательства организации также группируются в четыре группы по степени срочности их оплаты:

1. П1 – наиболее срочные обязательства: кредиторская задолженность и прочие краткосрочные пассивы;

2. П2 – краткосрочные пассивы: краткосрочные кредиты и займы;

3. П3 – долгосрочные пассивы: долгосрочные кредиты и займы;

4. П4 – постоянные пассивы – капитал и резервы (источники собственных средств).

Деление активов организации на четыре группы является весьма условным и может изменяться в зависимости от конкретных экономических условий.

Организация считается ликвидной, если ее текущие активы превышают ее текущие обязательства.

Реальную степень ликвидности организации можно оценить с помощью оценки баланса ликвидности и коэффициентов ликвидности.

На первой стадии анализа группы активов и пассивов сопоставляются в абсолютном выражении и составляется баланс ликвидности (таблица № 16). Баланс считается ликвидным, при следующем соотношении активов и пассивов:

А1>= П1

А2>= П2

А3 >= П3

| Актив | Пассив |

| 1. А1 - наиболее ликвидные активы | 1.П1 - наиболее срочные обязательства |

| 2.А2 - быстрореализуемы активы | 2.П2 - краткосрочные пассивы |

| 3. А3 - медленно реализуемые активы | 3. П3 - долгосрочные пассивы |

| 4. А4 - труднореализуемые активы | 4. П4 - постоянные пассивы |

| Баланс | Баланс |

На второй стадии анализа осуществляется расчет финансовых коэффициентов ликвидности, который осуществляется путем поэтапного сопоставления групп активов с текущими обязательствами (П1+П2).

1. Коэффициент абсолютной ликвидности Кал характеризует отношение наиболее ликвидных активов к сумме текущих обязательств.

Нормативное значение: Кал =0,2 – 0,5

Коэффициент абсолютной ликвидности показывает, какая часть текущих обязательств может быть погашена на дату составления баланса.

2. Коэффициент критической ликвидности (или промежуточный коэффициент покрытия) Ккл – это отношение суммы наиболее ликвидных активов и поступлений от проведения расчетов с дебиторами к текущим обязательствам.

Ккл = (А1 + А2)/ (П1 +П2)

Нормативное значение этого показателя приблизительно 0,8.

Коэффициент критической ликвидности показывает, какая часть текущих обязательств может быть погашения за счет денежных средств, краткосрочных финансовых вложение и ожидаемых поступлений от покупателей.

3. Коэффициент текущей ликвидности (коэффициент покрытия) Ктл – это отношение оборотных средств к текущей задолженности.

Ктл = (А1 + А2 +А3) / (П1 + П2)

Коэффициент текущей ликвидности показывает, в какой степени текущие активы покрывают текущие обязательства. Этот показатель характеризует платежные возможности организации. Уровень коэффициента текущей ликвидности зависит во многом от сферы деятельности организации, длительности производственного цикла, структуры запасов и затрат.

Оптимальным считается соотношение между текущими активами и текущими обязательствами примерно 2/1.

Такое соотношение текущих активов и текущих обязательств означает, что на каждый рубль краткосрочных обязательств организации приходится не меньше двух рублей оборотных средств. Значительное превышение установленного норматива означает, что организация располагает достаточным объемом свободных ресурсов, сформированных за счет собственных источников. С точки зрения кредиторов такой вариант формирования оборотных средств является предпочтительным, так как снижает риск неплатежей. А с точки зрения собственников - такой вариант не всегда дает необходимый уровень рентабельности собственного капитала.

В процессе анализа сопоставляются между собой коэффициенты текущей и критической ликвидности. Нормальным считается соотношение 4/1. Увеличение этого соотношения свидетельствует о возможном существовании сверхнормативных запасов товарно –материальных ценностей, большом объеме незавершенного производства и т.д., т.е . о неэффективном управлении оборотными средствами организации и возможном возникновении финансовых затруднений.

Источники информации АХП

Прибыль - основной критерий оценки рентабельности деятельности фирмы. Показатели, используемые для определения эффективности производства, прежде всего соотносятся с полученной прибылью. Эти показатели могут быть как абсолютными, так и относительными.

Абсолютные показатели:

валовая прибыль в стоимостном выражении, полученная в результате деятельности фирмы или ее хозрасчетных подразделений, исчисляемая до выплаты налогов и отчислений. Выявляется ее прирост или уменьшение за отчетный период;

чистая прибыль в стоимостном выражении, полученная фирмой после выплаты налогов, процентов по займам, отчислений в пенсионные фонды и оставшаяся в распоряжении предприятия. Производится сравнение сумм полученной прибыли в текущем году с предыдущими периодами;

Выполнение плана по прибыли может выражаться как в стоимостном, так и в процентном отношении по фирме в целом и по производственным подразделениям.

Относительные показатели:

отношение прибыли к объему продаж характеризует степень рентабельности деятельности фирмы. При сопоставлении этого показателя с показателем по предыдущим периодам необходимо либо пользоваться сопоставимыми ценами, либо учитывать динамику цен на реализуемые товары за рассматриваемый период;

отношение прибыли к активам является показателем рентабельности использования оборотного и необоротного капитала;

отношение прибыли к реальному основному капиталу именуется коэффициентом рентабельности реального основного капитала. Возрастание этого показателя может свидетельствовать о скорости оборачиваемости средств, вложенных в материально-производственные запасы;

отношение прибыли к собственному капиталу показывает эффективность использования собственных источников финансирования. Изменение этого показателя обычно отражается на котировках акций фирмы на фондовых биржах;

отношение прибыли к собственному и долгосрочному заемному капиталу характеризует интенсивность использования всего инвестированного за длительный срок капитала.

Стоимость реализованной продукции или продажи является также важным показателем оценки эффективности деятельности фирмы, который соотносится с другими показателями:

отношение общей стоимости продаж к активам характеризует степень рентабельности использования оборотного и необоротного капитала (активов), т. е. всех средств, имеющихся в распоряжении фирмы;

отношение общей стоимости продаж к реальному основному капиталу характеризует эффективность использования средств, вложенных в основной капитал;

отношение общей стоимости продаж к оборотным активам свидетельствует о скорости оборачиваемости оборотного капитала в течение года, поэтому именуется на практике коэффициентом оборачиваемости. Чем выше число оборотов, тем меньше средств необходимо иметь фирме для оперативной текущей деятельности;

отношение общей стоимости продаж к стоимости материально-производственных запасов свидетельствует о скорости оборачиваемости средств, вложенных в материально-производственные запасы. Снижение уровня этого показателя свидетельствует либо о затоваривании готовой продукцией, либо о накоплении излишних материально-производственных запасов.

Показатель издержек производства - важный показатель, используемый для сравнения и определения эффективности деятельности фирмы. Имеют значение как динамика и структура этого показателя, так и его сравнительный анализ.

Отношение общей стоимости издержек производства к стоимости продаж. Повышение этого показателя свидетельствует о снижении рентабельности фирмы.

Коэффициенты оборачиваемости основного капитала и капиталовооруженности труда:

коэффициент оборачиваемости основного капитала определяется соотношением объема продаж к общему числу занятых или рассчитывается стоимость реализованной продукции на одного занятого;

коэффициент капиталовооруженности труда определяется как отношение балансовой стоимости основного капитала к общему числу занятых или как стоимость реального основного капитала на одного занятого. Низкий коэффициент оборачиваемости основного капитала является результатом более высокой капиталовооруженности труда.

Содержание, необходимость использования и значение экомического анализа

экономический анализ - «это общественная наука, исследующая проблему эффективности использования или применения ресурсов (средств производства), при котором достигается наибольшее или максимальное удовле-творение безграничных потребностей общества. Так как наши потребности практически безграничны, а ресурсы редки (ограничены), мы не можем удовлетворить все материальные потребности общества. Единственное, что нам остается добиваться - это возможно наибольшего удовлетворения этих потребностей».

Экономический анализ - комплексное экономическое исследование хозяйственной деятельности, которое является, во-первых, инструментом изучения действия экономических законов в конкретных условиях функционирования предприятия и, во-вторых, средством контроля за хозяйственной деятельностью.

Общая цель экономического анализа - изыскание возможностей повышения эффективности хозяйственной деятельности предприятия.

Прикладная цель экономического анализа - научное обоснование управленческих решений.

В каждом конкретном экономическом исследовании цель определя-ется заказчиком. Решение частных целей направлено на решение общей цели, которая конкретизируется в основных его задачах.

Предмет и задачи экономического анализа

Предмет экономического анализа - хозяйственная деятельность предприятия, то есть совокупность всех хозяйственных процессов, проис-ходящих на предприятии и выраженных в конкретном числовом измерении и изучаемых на базе всех видов учета и внеучетной информации.

Задачи экономического анализа:

1. Комплексная оценка результатов коммерческой деятельности по важнейшим показателям: выручка от продаж, финансовые результаты, показатели эффективности хозяйственной деятельности, издержки про-изводства и обращения.

2. Оценка результатов коммерческой деятельности структурных подразделений предприятия: цехов, участков, филиалов, специализированных отделов и служб. Определение влияния их деятельности на конечные результаты предприятия, его эффективность.

3. Качественное и количественное исследование причин, повлиявших на резулыаты деятельности предприятия, то есть качественный и количественный факторный анализ.

4. Выявление резервов улучшения деятельности предприятия, повышения эффективности его производства, маркетинга, снабжения и т.п.

5. Разработка вариантов мероприятий по использованию выявленных резервов и оценка их эффективности.

6. Подготовка рекомендаций для принятия оптимальных управленческих решений по внедрению наиболее эффективных вариантов мероприятий, улучшающих деятельность предприятия, его специализированных функций.

7. Прогнозирование ожидаемых результатов деятельности предприятия.