Методы сравнения проектов с разными сроками осуществления.

2) позволяет сравнивать проекты с различным сроком осуществления проекта. Методы:

Ø - метод цепного повтора. Каждый проект рассматривается как бесконечно повторяющийся. В этом случае последовательность действий следующая: 1.Находят наименьшее общее кратное сроков действия 2.Рассчитывают суммарные денежные потоки в течение общего кратного срока проекта 3.Определяют NPV каждого повторяющегося проекта и выбираются проект с наибольшим NPV

Ø - метод эквивалентного аннуитета, т.е. стандартного унифицированного аннуитета, который имеет ту же продолжительность, что и оцениваемый проект. Последовательность действий: 1.Рассчитывают NPV однократной реализации каждого проекта 2.Для каждого проекта рассчитывается эквивалентный срочный аннуитет 3.Сравнивают NPV и бессрочный эквивалентный аннуитет.

,

,

где PVIFAn,i – текущая стоимость аннуитета ценой в 1 руб в конце каждого из n периодов при ставке i

Логика использования эквивалентного аннуитета состоит в том, что если такие аннуитеты определить для всех сравниваемых проектов, то проект, у которого ЕА будет наибольшим будет обеспечивать наибольшую величину NPV денежных поступлений в условиях,…

Ø - третий метод. Основан том предположении, что долгосрочный проект продается до его завершения. Алгоритм: предполагается, что долгосрочный проект продается в тот момент времени, когда заканчивается краткосрочный проект. Оценивается NPV каждого проекта, выбирается проект с наибольшим NPV.

Недостатки NPV:

- абсолютный показатель, поэтому по этому показателю трудно сравнивать проекты. Поэтому вместе с показателем NPV рассчитывается показатель PI.

- NPV зависит от величины ставки дисконта. Отсюда проблема обоснования ставки дисконта; IRR от ставки дисконта не зависит. По IRR легче сравнивать проекты с разным сроком осуществления и с разной суммой инвестиций.

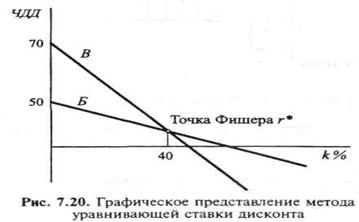

При сравнении проекта может возникнуть ситуация, что NPV и IRR проекта противоречат проекта. Например, один проект лучше по критерию NPV, а второй лучше по критерию IRR. В этом случае можно использовать метод, который называется определение точки Фишера. Точка Фишера – ставка дисконта, при которой NPV сравниваемых проектов равны. Рассчитывают точку Фишера двумя способами:

1) Расчетный способ. В этом случае NPV равен IRR приростного денежного потока.

2) Графический сп-б. Два проекта Б и В. Т. Фишера - точка пересечения двух линий, отражающих зависимость NPV(k) по проектам Б и В.

Проект Б с большим значением ВНД будет обеспечивать более высокое значение NPV (и будет предпочтительнее) только при значении стоимости капитала, превышающем точку Фишера r* (NPVБ(r*) = NPVВ(r* )). Если на данный момент по проектам стоимость капитала превышает 40% (k>r*=40%), то проект Б предпочтительнее. Если k<40%, то предпочтительнее проект В с меньшим значением IRR.

Методика построения графика инвестиционных возможностей компании.

Существуют два основных подхода к формированию портфеля:

I) Связан с отсутствием ограничений по объемам КВ

II) Связан с наличием бюджетных ограничений

I подход.

Портфель может формироваться как по критерию NPV, так и по IRR.

Формирование портфеля на основе IRR: в портфель включаются инвестиционные проекты, IRR которых больше СС. В основе метода – ранжирование проектов по критерию IRR.

Рассмотрим этот подход на основе графика сопоставления инвестиционных вложений организации и предельной цены капитала.

Строится график инвестиционных возможностей (Investment Opportunities Schedule - IOS) предприятия, характеризующий рассматриваемые проекты в порядке снижения IRR (по оси абсцисс графика откладывается соответствующий объем капитальных вложений, необходимых для финансирования очередного проекта). На график IOS накладывается график предельной цены капитала (Marginal Cost of Capital - МСС) предприятия, представляющий собой график средневзвешенной цены капитала, как функции объема необходимых финансовых ресурсов. При этом график IOS является убывающим, а график МСС — возрастающим.

|

Цена капитала принимается постоянной, т.е. подразумевается, что именно по этой цене могут быть привлечены требуемые финансовые ресурсы.

Предприятие включает в портфель независимые проекты, у которых IRR которых превышает цену капитала, и следовательно, NPV которых больше нуля, отвергает проекты, у которыхIRR меньше цены капитала, что указывает на отрицательное значение NPV.

Поскольку включение в портфель все новых и новых проектов требует привлечения дополнительных источников финансирования, а возможности предприятий по мобилизации собственных ресурсов ограничены, расширение портфеля приводит к необходимости привлечения внешних источников капитальных вложений, а значит к изменению структуры источников в сторону повышения доли заемного я капитала. Возрастание финансового риска предприятия в свою очередь приводит к увеличению цены капитала. Таким образом, по мерё расширения портфеля IRR проектов убывает, а цена капитала возрастает. Наступает момент, когда IRR очередного проекта будет меньше цены капитала, что делает его включение в портфель нецелесообразным.

Весьма примечательной является точка на пересечении графиков IOS и МСС. Она называется предельной ценой капитала предприятия.Если использовать эту точку в качестве ориентира при оценке капитальных вложений в проекты средней степени риска, соответствующие решения о целесообразности принятия того или иного проекта будут корректными, а финансовая и инвестиционная политика предприятия — оптимальными. При применении любой другой нормы бюджет капитальных вложений предприятия оптимальным не будет. Исключением из общего правила является ситуация, когда большой проект является предельным и требует привлечения капитала по разным ставкам.

После формирования портфеля на основе критерия IRR с одновременным исчислением предельной цены капитала становится возможно рассчитать суммарный NPV портфеля.

Формирование портфеля на основе критерия NPV предполагает включение в портфель всех независимых инвестиционных проектов с положительными значениями NPV. При этом NPV проектов исчисляется с использованием предельной цены капитала (либо общая для всех проектов, либо индивидуальная по проектам в зависимости от структуры капитала и степени риска). В портфель также включаются те из альтернативных (взаимоисключающих) проектов, которые имеют наиболее высокие положительные значения NPV с учетом риска.

Такой подход максимизирует ценность предприятия и совокупное достояние его акционеров.