Никаких поводов для беспокойства

Мало кто, если таковые вообще были, думал, что прошедшие кризисы чему-нибудь научили Соединенные Штаты, самую богатую мировую экономику и флагман демократии. Различия между Индонезией и Кореей, с одной стороны, и США, с другой, очевидны: уровень доходов, финансовая система, послужной список достижений в политической области и так далее. Мы выступаем категорически против идеи, что богатый, пользующийся привилегиями олигарх может использовать свои тесные отношения с государственными чиновниками и лидерами страны для собственного обогащения в хорошие времена и своей защиты государством в плохие. Наша экономическая система основана на понятии справедливой конкуренции на рынке, свободной от влияния властей.

В нашем обществе вряд ли можно отыскать более важную для людей идею, чем та, что все американцы имеют равные возможности для зарабатывания денег или участия в деятельности органов власти. А в речах американских политиков вы вряд ли отыщете более важное словосочетание, чем «средний класс».

Кризисы 1997—1998 годов, случившиеся на развивающихся рынках, все-таки затронули и Соединенные Штаты. В 1998 году самым известным и уважаемым хедж-фондом в мире был, возможно, Long-Term Capital Management (LTCM), основанный всего за четыре года до этого в Гринвиче, штат Коннектикут. Его учредителями были, помимо остальных, легендарный трейдер, два лауреата Нобелевской премии по экономике и бывший заместитель председателя Федеральной резервной системы49. Когда разразился кризис, капитал LTCM (средства, внесенные инвесторами) составлял около 4 миллиарда долларов, который он использовал для получения заемных денег в размере более чем 130 миллиардов долларов’0. Эти деньги использовались не для совершения операций с обычными акциями или облигациями, а для сложных арбитражных сделок (ставок на то, что разница между ценами двух аналогичных активов станет равна нулю) и так называемых направленных сделок (например, ставки на то, что волатильность на конкретном рынке уменьшится).

В то же время базовые модели LTCM строились на основе данных, собранных в обычных рыночных условиях. Когда финансовый кризис стал распространяться и разные рынки стали пробуксовывать, фонд начал терять деньги на многих своих основных сделках, в результате чего его капитал сократился и стал меньше 1 миллиарда долларов. Но реальная проблема заключалась в том, что, когда LTCM оказался на грани неплатежеспособности, банки и хедж-фонды, одолжившие ему деньги (либо непосредственно, либо через сделки с деривативами), оказались в рискованной ситуации: они могли потерять миллиарды долларов собственных средств. Опасаясь огромных убытков, которые могла понести финансовая система в целом в случае краха LTCM, Федеральный резервный банк Нью-Йорка собрал представителей крупнейших нью-йоркских банков и надавил на них, чтобы они совместно нашли решение возникшей серьезной проблемы. В сентябре 1998 года эти банки выделили сумму в размере 3,6 миллиарда долларов в обмен на 90 процентов доли фонда, что привело к тому, что его прежние партнеры практически перестали играть в нем заметную роль. Получив эти деньги, ЦГСМ смог переждать финансовый шторм, не неся никаких побочных убытков.

Опыт ЦГСМ подтвердил, что в новом, глобализованном мире зараза, возникшая на далеких развивающихся рынках, может распространиться и на Соединенные Штаты. Однако этот опыт также показал, что при помощи эффективного вмешательства и разумного макроэкономического управления можно ограничить любой ущерб и сделать это не прибегая к деньгам налогоплательщиков или замедлению темпов роста реального сектора экономики. А так как бум 1990-х годов продолжался и фондовый рынок устойчиво шел вверх, об ЬТСМ вскоре стали забывать.

Конечно, американские политики усвоили ряд важных уроков из кризисов, поразивших страны с формирующимся рынком, о чем свидетельствует лекция министра финансов Ларри Саммерса, с которой он выступил в 2000 году на конференции Американской экономической ассоциации51. Финансовые кризисы, по его словам, были результатом фундаментальных политических слабостей: «Массовые изъятия денег из банков или аналогичные действия в международных масштабах происходят не из-за того, что на солнце появились пятна: их вероятность определяется масштабами фундаментальных слабостей». Поэтому надо изучить, насколько устойчивой является финансовая система, а не просто подсчитать, какой является общая сумма долга. «Когда банки обладают необходимыми капиталами, когда их деятельность хорошо регулируется, когда корпоративное управление является эффективным, когда действуют кодексы о банкротстве, когда имеются надежные способы обеспечения заключенных контрактов, когда созданы и функционируют другие элементы сильной финансовой системы, то при наличии этих составляющих положение дел в стране останется устойчивым даже при значительной сумме задолженности. Если же этого ничего нет, даже очень небольшие суммы долга могут породить проблемы». Компаниям не следует ожидать, что в период кризиса государство окажет им поддержку. «Несомненно, здоровую финансовую систему нельзя построить на ожиданиях спасения». Во время кризиса крайне важно оперативно принимать меры по очистке проблемных банков. « Для поддержания финансовой стабильности необходимо оперативно принимать нужные меры, быстро перебрасывать ресурсы для поддержки здоровых учреждений и вмешиваться в деятельность нездоровых организаций». Самым лучшим советом, предложенным Саммерсом на этой лекции, было упоминание принципа, который обычно приписывают президенту Мексики Эрнесто Седильо, который он сформулировал во время кризиса, случившегося в начале этого десятилетия: «Рынки реагируют предельно остро, поэтому и политики должны также реагировать на происходящее предельно остро».

Все сказанное было вполне обоснованными выводами. Если обобщить сказанное, оно означало, что страны с формирующимся рынком должны стать более похожими на Соединенные Штаты, то есть у них должны появиться такие же как у нас сильные правовые институты, прозрачный бухгалтерский учет, хорошо продуманная система регулирования банковской деятельности и независимая политическая система или, если выразиться более точно, они должны стать более похожими на тот образ нашей страны, в который мы сами верим.

Сама мысль о том, что крупный финансовый кризис, вроде того, который обрушился на страны с развивающимися рынками в 1990-х годах, может произойти и в Соединенных Штатах, казалась совершенно невероятной. Двух важнейших составляющих — тесных отношений между экономическими и политическими элитами и зависимости страны от колеблющихся потоков краткосрочного иностранного капитала, — казалось, в США не было и в помине52. Несмотря на увеличение долга в связи с ростом торговых дисбалансов, Саммерс со своими аргументами исходил из того, что благодаря наличию у нас лучшей финансовой системы даже высокий уровень задолженности является приемлемым. Что еще более важно, выводы политэкономии, науки, изучающей взаимодействия между политическими и экономическими системами, относились лишь к развивающимся государствам и странам с формирующимся рынком. В тех же странах, которые уже стали развитыми, вроде Соединенных Штатов, экономические вопросы можно изучать без их привязки к политике. В этом случае при рассмотрении экономической и финансовой политики интерес представляли только технократические вопросы, решение которых Саммерс сравнил с регулированием воздушного движения.

«Реактивный самолет сделал воздушное путешествие более комфортным, более эффективным и более безопасным, хотя несчастные случаи, которые порой происходят, привлекают больше внимания и после появления таких самолетов случаются чаще, чем в те времена, когда их не было.То же самое можно сказать и про современные глобальные финансовые рынки. Они обладают огромным потенциалом обеспечения выгод, хотя при возникновении на них крахов шуму возникает гораздо больше. Поскольку правильной мерой государственного подхода к эксплуатации реактивных самолетов было удлинение взлетно-посадочных полос, более строгий контроль за их полетами и более совершенная подготовка пилотов, а не отказ от таких быстрых поездок, то и в случае с финансовыми инновациями правильной мерой государственного подхода будут шаги, направленные на реализацию заложенных в них выгод при одновременном обеспечении их безопасного использования, а не удушение этих новшеств».

Но в сентябре-октябре 2008 года, когда рухнул банк Lehman Brothers и в экономике США началась паника, деньги стали утекать из частной финансовой системы так быстро, что ситуация стала напоминать классический кризис в странах с развивающимся рынком*. Сейчас, при рассмотрении происходившего в ретроспективе, ясно, что динамичный рост цен на жилье в 2000-х годах был пузырем, подпитываемым чрезмерным оптимизмом и избыточно высоким долгом, то есть все было так же, как на любом развивающемся рынке. Диагноз, приведенный в 1997 году в письме о намерениях Южной Кореи, как складывается впечатление, вполне можно было бы применить и для Америки 2008 года (заменив в нем термин «семейный» на «корпоративный»): «Финансовые учреждения плохо оценивают риски и готовы финансировать чрезмерно много инвестиционных планов корпоративного сектора, результатом чего становится увеличение кредитного плеча. Одновременно резкое падение цен акций снизило чистую стоимость собственного капитала банков и привело к дальнейшему сокращению чистой стоимости их активов»53. А когда федеральное правительство начало спасать крупные банки, председателями советов директоров которых являются ультрабогатые люди, и при этом оставило на произвол судьбы десятки мелких банков, оказавшихся в критическом положении, стало казаться, что наше правительство занялось спасением нашей собственной уникальной американской олигархии.

В аналогичной ситуации в 1990-е годы, когда в нее попали страны с развивающимся рынком, Соединенные Штаты призывали их в первую очередь заняться основными экономическими и политическими факторами, действие которых приводит в конце концов к разрушительным кризисам. Этот совет часто воспринимался как высокомерный (особенно когда Соединенные Штаты при этом настойчиво рекомендовали пострадавшим от кризиса странам стать более открытыми, чтобы на их рынки пришли американские банки), но основная логика была здравой: если нынешняя экономическая элита завела страну в глубокий кризис, то настало время для перемен. Такой кризис предоставляет уникальную, но сохраняющуюся недолго возможность для осуществления изменений.

*Была одна существенная разница, заключавшаяся в том, что страну деньги не покидали, вместо этого страна оставила частный сектор на милость безопасных казначейских обязательств США. Но для частного сектора финансовой системы эффект был тем же самым.

Как и в Корее десятилетием ранее, в разгар кризиса в Соединенных Штатах к власти пришел новый президент. И так же как Ким Дэ Чжун в Корее, Барак Обама вел избирательную кампанию как кандидат изменений. Но вместо того чтобы и самим следовать тем советам, которые они так легко и покровительственно давали другим странам, власти Соединенных Штатов стали оказывать щедрую финансовую поддержку своей экономической элите, оставив всех капитанов финансового сектора на своих местах.

Что же произошло?

ВОЗВЫШЕНИЕ УОЛЛ-СТРИТ:

1980 —

В нынешнем кризисе правительство не занимается решением возникшей у нас проблемы, потому что оно само является этой проблемой.

Рональд Рейган, инаугурационная речь,

20 января 1981года1

9 декабря 1985 года журнал Business Week на своей обложке поместил фотографию Джона Гутфройнда, генерального директора компании Salomon Brothers и короля Уолл-стрит. «Хотя самым известным домом на Уолл-стрит остается Merrill Lynch, лучшим по управлению признается Goldman Sachs, а самым страшным для своих конкурентов является фирма Salomon Bros, — написал Энтони Бьянко. — Это прототип самого современного инвестиционного банка, хотя Гутфройнд и не самый доброжелательный король Уолл-стрит»2.

Salomon был воплощением новой породы инвестиционных банков Уолл-стрит. Сердцевиной его деятельности были лихие и рискованные операции с облигациями, которыми с блеском занимались кванты, как их звали, — аналитики рынков, использующие математический анализ для предсказания цен, их пригласили из научно-исследовательских учреждений. Им помогали «финансовые инженеры», занимавшиеся разработкой новых продуктов. Стратегия банка строилась на следующем принципе: он был готов брать большие риски на себя, а не просто брать плату за предоставление консультативных услуг или выполнение сделок для клиентов. Как выразился по этому поводу Бьянко: «Salomon отличает от других масштаб деятельности на рынках, отражающий его готовность идти на риск, которой нет равных у других финансовых посредников». Появившиеся через четыре года мемуары Майкла Льюиса «Покер лжецов» (Liar’s Poker), в которых автор рассказывает о своем опыте работы в Salomon Brothers, еще больше укрепили статус этого банка как парадигматического для 1980-х годов, десятилетия, о котором Оливер Стоун снял фильм «Уолл-стрит» (Wall Street) со ставшей знаменитой речью его главного героя, Гордона Гекко, заявившего, что «жадность — это хорошо».

Сейчас, в ретроспективе, Salomon кажется таким... небольшим. В те времена когда Business Week писал о нем, его активы составляли 68 миллиардов долларов, а акционерный капитал — 2,8 миллиарда долларов. За весь 1985 год банк рассчитывал получить операционную прибыль в размере 1,1 миллиарда долларов. В следующем году сам Гутфройнд заработал 3,2 миллиона долларов3. В то время эти цифры казались заоблачными. Сегодня? Не такими уж и большими.

Если финансовый кризис 2007—2009 годов создал бы своего короля Уолл-стрит, им, вероятно, стал бы Джейми Даймон, главный исполнительный директор JPMorgan Chase и «последний оставшийся в живых» (Last Man Standing), если судить по недавно вышедшей книге с таким названием4. (Другим претендентом на это звание является Ллойд Бланкфейн из Goldman Sachs.) По сравнению с другими мегабанками JPMorgan в меньшей степени пострадал от сделок с «токсичными» ценными бумагами и вышел из кредитного кризиса даже более сильным. Кроме того, он воспользовался проблемами других банков и под шумок « прихватил» Bear Stearns и Washington Mutual, благодаря чему стал еще более сильным в сферах инвестиционных банковских услуг и розничных банковских операций. К тому же JPMorgan воспользовался ослаблением конкурентов, чтобы захватить доли рынка по всем направлениям, благодаря чему его доходы от инвестиционной банковской деятельности за первое полугодие 2009 года позволи ли ему стать лидером на этом рынке5. На ежегодной встрече, проводившейся компанией в мае 2009 года, Даймон мог обоснованно заявить: «Может быть, этот год был для нас лучшим за все время»6. Кроме того, статус JPMorgan как давнего донора демократов с сильными политическими связями, а также необходимость администрации Обамы с кем-то активно сотрудничать на Уолл-стрит, позволили ему увеличить влияние в Вашингтоне. Даймон, писала в июле 2009 года New York Times, «стал любимым банкиром президента Обамы и объектом зависти его соперников с Уолл-стрит»7.

В то время активы JPMorgan Chase стоили более 2 триллионов долларов8, не считая тех, которые не были указаны в его балансовом отчете, в том числе связанные с рисками участия в дериватив- ных сделках; капитал, показанный в балансовом отчете, был равен 155 миллиардам долларов, а операционная прибыль только за второй квартал составила 4,1 миллиарда долларов. Для сравнения, у Salomon Brothers за 1985 год, даже если их пересчитать в долларах 2009 года и учесть инфляцию, активы равнялись 122 миллиардам долларов, капитал — 5 миллиардам долларов, операционная прибыль — 2 миллиардам долларов за весь год9. (Более корректно сравнивать с Salomon Goldman Sachs, так как он является чисто инвестиционным банком; во втором квартале 2009 года его основные показатели были следующими: активы — 890 миллиардов долларов, капитал — 63 миллиарда долларов, операционная прибыль — 5 миллиардов долларов10.)

Хотя Даймон добровольно отказался от получения денежного бонуса за 2008 год, общая сумма его вознаграждения, в том числе в виде акций, все равно была впечатляющей — 19,7 миллиона долларов, более чем в три раза выше, чем у Гутфройнда, который тогда получил, если учесть инфляцию за прошедшие годы, около 5,8 миллиона долларов1’. Надо учесть и то, что 2008 год был плохим для главных исполнительных директоров Уолл-стрит; в 2007 году Даймон заработал 34 миллиона долларов, Бланкфейн — 54 миллиона долларов, Джон Тейн из Merrill Lynch — 84 миллиона долларов, а Джон Мэк из Morgan Stanley — 41 миллион долларов12.

За последние четверть зека в стране многое изменилось. Одним из факторов, способствовавших этим переменам, была волна слияний, в результате которой финансовых учреждений становилось все меньше и меньше, но сами они были все крупнее и крупнее. Так, JPMorgan Chase является продуктом слияния Chemical Bank, Manufacturers Hanover, Chase Manhattan, JP Morgan, Bank One и First Chicago (и все это произошло после 1991 года), появившимся на свет еще до дешево осуществленных поглощений Bear Stearns и Washington Mutual, которые произошли в 2008 году. (Сам Salomon был поглощен Travelers, которая затем объединилась с Citicorp, после чего возникла Citigroup.)

Кроме того, финансовый сектор в целом становится все более масштабным. Когда Джон Гутфройнд в 1978 году стал генеральным директором Salomon, активы всех коммерческих банков в совокупности стоили 1,2 триллиона долларов, что было эквивалентно 53 процентам ВВП США. К концу 2007 года стоимость активов коммерческого банковского сектора выросла до 11,8 триллиона долларов, или 84 процента ВВП США. Но это еще далеко не все. Стоимость ценных бумаг у брокеров-дилеров (инвестиционных банков), в том числе Salomon, выросла с 33 миллиардов долларов в активах, или 1,4 процента ВВП, до 3,1 триллиона долларов, или 22 процента ВВП. Обеспеченные активами ценные бумаги, такие как облигации, обеспеченные долговыми обязательствами (collateralized debt obligation, CDO), которых в 1978 году практически не существовало, в 2007 году стоили еще 4,5 триллиона долларов, или 32 процента ВВП*. В целом задолженность финансового сектора выросла с 2,9 триллиона долларов, или 125 процентов ВВП*, в 1978 году до более 36 триллионов долларов, или 259 процентов ВВП, в 2007 году13.

Частично этот рост был обусловлен увеличением заимствований в нефинансовом секторе — в реальной экономике.

*Чтобы выпустить обеспеченные активами ценные бумаги, новое юридическое лицо покупает и сохраняет некоторые активы (например, ипотечные залоги), а затем выпускает новые облигации, обеспеченные такими активами. Поэтому активы, выступающие обеспечением для таких ценных бумаг, являются дополнительными к тем активам, которые отражены в балансовых отчетах коммерческих и инвестиционных банков.

Однако расширение финансового сектора значительно опережает повышение активности домохозяйств и нефинансовых компаний. Фактически значительная часть роста финансового сектора была достигнута увеличением «монетизации» экономики — превращения одного доллара, кредитованного реальному сектору экономики, в несколько долларов финансовых сделок. В 1978 году финансовый сектор занял на кредитных рынках 13 долларов за каждые 100 долларов, занятых в реальном секторе экономики; к 2007 году этот показатель вырос до 51 доллара1Другими словами, при прежней сумме заимствований частными лицами и нефинансовыми компаниями объем заимствований финансовыми учреждениями вырос в четыре раза.

Но даже эти цифры не включают данные по деривативным позициям, которые финансовые учреждения создали в те годы, так как деривативы, сделки с которыми определяются стоимостью других активов, таких как акции или валюты, обычно в балансовых отчетах банков не отражаются. В масштабах всего мира объем внебиржевых сделок с деривативами, которых в 1978 году по существу не было, к концу 2008 года вырос до более 33 триллионов долларов в рыночной стоимости — суммы, вдвое превышающей ВВП США15.

Большую часть этих деривативов держали у себя американские финансовые институты, являющиеся одними их лидеров мирового бизнеса. Независимо от того, как вы их будете измерять, масштабы деятельности и сила экономического влияния финансового сектора Америки за последние тридцать лет безмерно возросли; Salomon Brothers с его показателями 1985 года в наши дни был бы самым обычным банком.

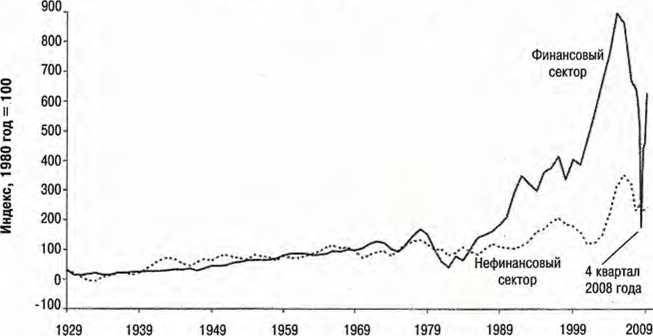

По мере того как финансовый сектор накапливал все больше и больше активов, росла и его доля в национальной экономике. За период с 1978 по 2007 год она возросла с 3,5 до 5,9 процента экономики (если измерять его вкладом в ВВП)16. А его доля, если ее измерять размером корпоративных прибылей, за эти годы увеличивалась, как показано на рисунке 3.1, еще быстрее. С 1930-х годов до приблизительно 1980 года прибыль финансового сектора росла примерно с той же скоростью, как и прибыль в нефинансовом секторе. Но с 1980 по 2005 год прибыль финансового сектора возросла, если сделать поправку на инфляцию, на 800 процентов, в то время как прибыль нефинансового сектора выросла лишь на 250 процентов. На пике финансового кризиса прибыль финансового сектора сократилась, но быстро снова стала расти; в третьем квартале 2009 года прибыль финансового сектора в шесть раз превышала аналогичный показатель 1980 года, в то время как при быль нефинансового сектора была всего лишь почти вдвое выше, чем в 1980 году17.

Рис. 3.1. Реальная корпоративная прибыль: сравнение показателей у финансового и нефинансового секторов

Источник: Bureau of Economic Analysis, National Income and Product Accounts, Tables 1.1.4, 6.16; расчеты сделаны авторами. В показатели финансового сектора не вошли данные банков Федеральной резервной системы. До 2007 года данные приведены за год, за период с первого квартала 2008 года по третий квартал 2009 года - за квартал.

Неудивительно, что зарплаты и бонусы банкиров также динамично шли вверх. В 1978 году средний размер вознаграждения работающему в банковском секторе составил 13 163 доллара (в долларах 1978 года), по существу такой же, как в частном секторе в целом, где эти выплаты в среднем равнялись 13 142 долларам. С 1955 по 1982 год размер вознаграждения банкира в среднем колебался от 100 до 110 процентов средней оплаты в частном секторе. Ричард Фишер, председатель совета директоров Morgan Stanley в 1990-х годах, рассказал, что, когда он закончил Harvard Business School в начале 1960-х годов, «размер предлагаемой нам, выпускникам, оплаты в инвестиционной банковской деятельности был одним из самых низких. Я начал работать в Morgan Stanley за 5800 долларов в год. Это было самое низкое предложение из всех, которые я получил... Я уверен, что мои сокурсники, которые пошли работать в Procter & Gamble, начали с 9000 долларов в год»18. Но затем банковский сектор наверстал упущенное: к 2007 году служащий этого сектора зарабатывал в среднем в два раза больше, чем работник частного сектора19.

Эта тенденция была обусловлена колоссальным ростом доходов, получаемых людьми, которые относились к верхней части кривой распределения доходов. В уже упоминавшейся книге «Покер лжецов» 800 тысяч долларов считались большим бонусом для опытного трейдера20. В 1990 году Salomon Brothers заплатила своим лучшим трейдерам денежные бонусы шокировавшего тогда размера — более 10 миллионов долларов21. В 2009 году стало известно, что один из топ-менеджеров Citigroup, глава группы сделок с сырьевыми товарами, корни которой уходят в Salomon, получил бонусы в размере 100 миллионов долларов22. Но реальные деньги были в хедж-фондах; в 2007 году пять менеджеров таких фондов заработали для себя не менее 1 миллиарда долларов. На первом месте здесь был Джон Полсон, который получил 3,7 миллиарда долларов на успешных ставках на рынке жилья и ипотечных ценных бумагах, выпускавшихся на основе этих активов23.

За последние три десятилетия финансовый сектор окреп по всем показателям, к которым только можно прибегнуть: он стал намного более крупным, намного более прибыльным и намного более богатым. И самое главное, он стал более мощным.

СКУЧНОЕ БАНКОВСКОЕ ДЕЛО

Такого развития событий случайный наблюдатель происходящего в 1970-х годах, когда доля финансового сектора составляла чуть более 3 процентов ВВП США, а оплата у его работников была не выше, чем в частном секторе в целом, конечно, не ожидал. За весь послевоенный период сфера финансовой деятельности, как правило, была именно такой, какой ее задумывали разработчики правил банковского регулирования после Великой депрессии — безопасной и скучной. Как уже говорилось в главе 1, нормативно-правовая база, созданная в 1930-е годы, предписывала строгое разделение банков на коммерческие и инвестиционные. Коммерческим банкам были предоставлены явные государственные гарантии в виде федерального страхования депозитов, за что они заплатили — федеральное регулирование их деятельности стало более жестким. Действующие в рамках правил, ограничивающих их бизнес, и занимающиеся (в тех штатах, где получали на это разрешение) своей деятельностью на основе тех процентных ставок, которые они могли платить (установленные правила также защищали их от конкуренции), коммерческие банкиры стали стереотипом консервативного профессионала, действующего в условиях, где уровень риска был низким.

Инвестиционные банковские услуги, хотя и более рискованные, были далеки от событий, происходивших на торговых площадках в книге «Покер лжецов», на которых для трейдеров было самым обычным делом рисковать сотнями миллионов долларов и поглощать гуакамоле (пюре из авокадо и томатов со специями) из пятигаллоных (американский галлон = 3,78 л) упаковок24. Как и банки, занимавшиеся коммерческой деятельностью, инвестиционные банки воспользовались преимуществами картельного варианта. Например, размеры комиссий по биржевым сделкам устанавливаются (с 1792 года Нью-Йоркской фондовой биржей), благодаря чему на этом рынке нет ценовой конкуренции. Фирмы, занимающиеся ценными бумагами, большую часть своих доходов зарабатывали на традиционном бизнесе — андеррайтинге, то есть гарантированном размещении акций и облигаций (они искали покупателей для новых ценных бумаг, выпущенных корпорациями), предоставлении брокерских услуг для корпоративных клиентов и богатых частных лиц, а также консультировании компаний по слияниям и поглощениям. Эти виды бизнеса были построены вокруг долгосрочных отношений с клиентами, где повышенное значение имеет репутация. Ведущие банки, такие как Morgan Stanley, очень внимательно подходили к формированию собственного имиджа, стараясь, чтобы у клиентов создавалось мнение, что у них на первом месте не получение прибыли, а желание принести пользу тем, кому они предоставляют свои услуги. Вот что сказал в 2009 году Николас Брейди, министр финансов в администрации Джорджа Буша-старшего и в прошлом инвестиционный банкир: «Когда в 1954 году я пришел на Уолл-стрит, то стал работать в профессиональной сфере, члены которой финансировали создание промышленного потенциала нашей страны и ее инфраструктуры»25.

В то время финансовые потребности нефинансовых корпораций были относительно простыми, по крайней мере по сравнению со множеством продуктов и услуг, доступных сегодня: они получали краткосрочные ссуды, беря займы в банках, «длинные» деньги им обеспечивал выпуск облигаций, а капитал они получали через размещение акций. Кредиты потом продлевались у коммерческих банков; акции и облигации через инвестиционные банки размещались среди инвесторов, которым доставалась небольшая часть доходов. Так как инвестиционные банки непосредственно кредиты не выдавали, а держали у себя большие доли корпоративного долга или капитала или совершали за свой счет сделки с большими объемами ценных бумаг, особой необходимости в крупных инвестиционных банках не было; за период с 1946 по 1981 год общий объем финансовых активов всех брокеров и дилеров, совершающих сделки с ценными бумагами, оставался ниже 2 процентов ВВП США26.

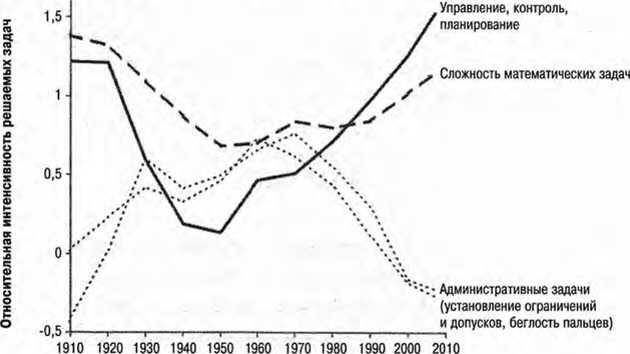

«Скучный характер банковского дела» нашел свое отражение в природе работы, выполняемой в финансовом секторе, которая в настоящее время вряд ли была узнана людьми, привыкшими совсем к другим численным масштабам и постоянно предлагаемым инновациям, и которая показалась бы во многом незнакомой. Томас Филиппон и Ариелл Решеф проанализировали сложность задач, решаемых сотрудниками из сферы финансовых услуг в течение последнего столетия (рис. 3.2), и установили, что меньше всего потребности в математических навыках и умении принимать сложные решения были востребованы в период с 1940 по 1970 год; и до этого, и затем спрос на эти профессиональные качества был гораздо более высоким. И наоборот, в тот 30-летний период чаще требовались физические качества, вроде беглости пальцев и умения решать рутинные административные задачи; они были более значимы в эти годы, чем в более ранние или поздние периоды27.

Рис. 3.2. Относительная сложность работы в финансовом секторе

Источник: Thomas Philippon and Ariell Reshef. Wages and Human Capital in the U.S. Financial Industry: 1909-2006, Figure 3.

Все сказанное вовсе не означает, что после Великой депрессии банкиры почему-то стали неконкурентоспособными и потеряли желание зарабатывать деньги. Такого, конечно, не было. В частности, с их стороны предпринималось много попыток обойти существующие регулирующие правила банковской деятельности. Большие банковские холдинговые компании обходили установленные ограничения на совершение межрегиональных банковских операций, покупая дочерние банки в нескольких штатах; для обслуживания домохозяйств частных лиц создавались сберегательные банки и ссудо-сберегательные ассоциации, конкурирующие друг с другом в привлечении депозитов и поэтому предлагающие процентные ставки выше тех, которые могли заплатить коммерческие банки. Но в течение этого периода федеральное правительство принимало активные меры, чтобы отыскать и закрыть лазейки, имевшиеся в нормативно-правовой базе, и поддерживать в рабочем состоянии основную схему, созданную в 1930-е годы. Принятие в 1956 году закона «О банковских холдинговых компаниях» (Bank Holding Company Act) позволило повысить глубину и масштабы регулирования деятельности банковских холдинговых компаний и ограничило их возможности по покупке банков во многих штатах. В 1966 году конгресс предоставил Федеральной резервной системе полномочия по регулированию ставок по депозитам, выплачиваемым сберегательными организациями. Конгресс даже расширил нормативно-правовую базу, чтобы включить в нее жесткие меры по защите прав потребителей, для чего были приняты законы «О достоверности информации при кредитовании» (Truth in Lending Act) от 1968 года и «О точной отчетности по кредитам» (Fair Credit Reporting Act) от 1970 года. Органы власти пытались добиться не только того, чтобы банки были надежными и здоровыми учреждениями, но и пытались на практике удостовериться, что банки не прибегают к злоупотреблениям при обслуживании своих клиентов28.

На протяжении большей части этого периода американская экономика процветала. С 1947 по 1973 год реальный ВВП (с поправкой на инфляцию) увеличивался в среднем на 4,0 процента в год29, а американские корпорации росли, процветали и распространяли свои операции по всему миру. Это был период крупных технологических инноваций в нескольких капиталоемких отраслях, годы, когда средний класс покупал автомобили и бытовую технику, правительство тратило много средств на все более сложную продукцию оборонной промышленности, когда начались революции в области компьютерных технологий — создание универсальных вычислительных машин и мини-ЭВМ. Эта эпоха также породила и такой феномен современной индустрии, как венчурный капитал, который сыграл решающую роль в финансировании технологических инноваций. Успехи послевоенной экономики объясняются множеством причин, однако ясно, что «скучное банковское дело» не ограничивалось только финансированием инноваций и развития, но и способствовало появлению фазы стремительного роста объемов производства и процветания.

ИЗМЕНЕНИЕ БАНКОВСКОГО ДЕЛА

Начиная с 1970-х годов и особенно ускоренными темпами в 1980-е годы сфера финансовых услуг стала вырываться на свободу — избавляться от ограничений на сделки, установленных в эпоху Великой депрессии. Хотя были руководители банков, хотевшие добиться полного дерегулирования, какого-то общего согласованного плана по снятию с финансового сектора регулирующих ограничений не было. Вместо этого, как и во многих других исторических явлениях, это развитие происходило под воздействием ряда факторов, прежде всего экзогенных, то есть внешних по отношению к отрасли, событий, таких как высокий уровень инфляции в 1970-х годах, появление научной теории финансирования, а также все более широко проявляющей себя тенденции дерегулирования, начавшейся в период президентства Джимми Картера, но ставшей мощным течением, своего рода крестовым походом, который возглавил президент Рональд Рейган. Его конечным результатом стала несбалансированная финансовая система, которая все еще получает поддержку со стороны федерального правительства (разве президент позволит рухнуть финансовой системе, за деятельностью которой он так пристально следит?), хотя действует без надзора регулирующих органов, необходимого для недопущения чрезмерных рисков.

Как и многие другие основные тенденции, эта также при ее возникновении не была полностью понятна участникам. На протяжении всей американской истории изменения регулирующих правил и положений были в первую очередь связаны с разрешением споров между разными сегментами бизнес-сообщества, а не с радикальными преобразованиями в социальной сфере. Не избежало этой судьбы и дерегулирование финансовой деятельности.

Одним из первых запретов в длинном ряду, которые потом были сняты, оказались фиксированные комиссионные по биржевым сделкам. Вот что вспоминал Дэвид Комански, впоследствии главный исполнительный директор Merrill Lynch: «Не было ни дисконтирования, ни переговоров. Фиксированные цены означали фиксированность для всех; мы не могли предоставить вам скидку, даже если бы мы этого хотели. Это было самое важное условие в мире»30. Большинство брокерских фирм с Уолл-стрит были счастливы, так как благодаря картельной форме могли получать прибыль. Но далеко не все относились к происходящему подобным образом. Крупные институциональные инвесторы (вроде паевых инвестиционных фондов и пенсионных фондов, значимость которых постоянно росла, так как все больше и больше богатых американцев накапливали в них свои сбережения, а крупные корпорации создавали пенсионные планы для своих сотрудников) при размещении своих крупных заказов хотели получать более низкие цены. Дональд Риган, главный исполнительный директор Merrill Lynch в начале 1970-х годов, также хотел покончить с фиксированным размером комиссий. Merrill как крупнейший брокер на Уоллстрит выиграл бы больше всего от конкуренции, и у Ригана уже сформировалось видение своей компании как крупной фирмы, предоставляющей клиентам самые разные финансовые услуги5'. Прекращение фиксированных комиссий также поддерживал и Уильям Саломон, в те годы глава Salomon Brothers32.

Когда в начале 1970-х годов Комиссии по ценным бумагам и биржам поручили разобраться с возникшими спорами в этой области, она приняла решение — ликвидировала фиксированные комиссии на Нью-Йоркской фондовой бирже (NYSE)33. NYSE стала выполнять это распоряжение с 1 мая 1975 года, и эффект от этого распространился по всей отрасли ценных бумаг. Конкуренция на основе размера брокерской комиссии означала, что институциональные инвесторы при осуществлении крупных сделок могли предлагать другой стороне более низкую оплату, что вело к увеличению объема их торгов. После удобного получения прибыли в картельном варианте, работавшем на протяжении десятилетий, брок