Методика анализа финансовых результатов деятельности организации

Финансовые результаты деятельности организации характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует организация и устойчивее ее финансовое состояние [2, c. 259].

Основными источниками информации для проведения анализа финансовых результатов деятельности организации являются: данные аналитического бухгалтерского учета по счетам результатов, отчет о прибылях и убытках, отчет об изменении капитала [5, c. 215].

Целями проведения анализа финансовых результатов выступают:

– своевременное обеспечение руководства предприятия и его финансово-экономических служб данными, позволяющими сформировать объективное суждение о результатах деятельности предприятия в различных сферах хозяйствования за отчетный год в сравнении с предыдущим годом, рядом прошедших финансовых периодов, с бизнес-планом, результатами деятельности других предприятий;

– выявление факторов, действие которых привело к изменению показателей финансовых результатов и резервов роста прибыли;

– разработка мероприятий по максимизации прибыли предприятия;

– разработка предложений по использованию прибыли предприятия после налогообложения [9, c. 234].

А.Д. Шереметом [30] определены следующие задачи анализа финансовых результатов:

– анализ и оценка уровня и динамики показателей прибыли;

– факторный анализ прибыли от реализации продукции (работ, услуг);

– анализ финансовых результатов от прочей реализации, внереализационной и финансовой деятельности;

– анализ и оценка использования чистой прибыли;

– анализ взаимосвязи затрат, объема производства (продаж) и прибыли;

– анализ взаимосвязи прибыли, движения оборотного капитала и потока денежных средств;

– анализ и оценка влияния инфляции на финансовые результаты [30, c. 119].

Г.В. Савицкая [25] отражает следующие основные задачи анализа финансовых результатов:

– систематический контроль за выполнением планов реализации продукции и получением прибыли;

– определение влияния как объективных, так и субъективных факторов на финансовые результаты;

– выявление резервов увеличения суммы прибыли и рентабельности;

– оценка работы предприятия по использованию возможностей увеличения прибыли и рентабельности;

– разработка мероприятий по использованию выявленных резервов [25, c. 234].

Для достижения поставленных целей в процессе анализа финансовых результатов решаются следующие задачи:

– разработка информационного механизма анализа финансовых результатов, позволяющего своевременно получать достоверную и полную информацию для его проведения в различных направлениях и соответствующих уровнях, аспектах и разрезах;

– анализ и оценка достигнутого уровня прибыли предприятия в абсолютных и относительных показателях;

– анализ влияния на финансовые результаты инфляционных процессов в экономике и изменений в нормативно-законодательных актах в области формирования затрат и финансовых результатов предприятия;

– выявление факторов, повлиявших на величину прибыли, и резервов ее повышения;

– анализ взаимосвязи затрат, объема производства и прибыли в целях максимизации ее величины;

– анализ использования прибыли;

– прогнозирование финансовых результатов и разработка мероприятий по их достижению [26, c. 272].

Для анализа и оценки уровня и динамики показателей прибыли составляется таблица, в которой используются данные отчета о прибылях и убытках хозяйствующего субъекта.

Главной составляющей прибыли от реализации (ПРП) является валовая прибыль (ВП), за счет которой покрываются управленческие (УР) и расходы на реализации и формируется конечный финансовый результат от реализации продукции и услуг.

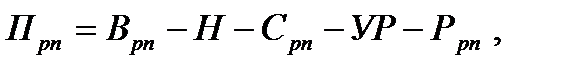

Прибыль от реализации (ПРП) – финансовый результат от реализации товаров, продукции, работ, услуг рассчитывается по формуле (1.1):

(1.1)

(1.1)

где Врп – выручка от реализации товаров, продукции, работ, услуг, руб.;

Н – налоги и сборы, включаемые в выручку от реализации товаров, продукции, работ, услуг, руб.;

Срп – себестоимость реализованных товаров, продукции, работ, услуг, руб.;

УР – управленческие расходы, руб.;

Ррп – расходы на реализацию, руб. [31, c. 157].

В свою очередь валовая прибыль зависит от объема реализации продукции (VРП), уровня средневзвешенных цен (P) и уровня производственной себестоимости единицы продукции [19, c. 222].

ВП = VРП (р – с). (1.2)

Но при этом следует иметь ввиду, что в состав производственной себестоимости входят и переменные, и постоянные затраты, не зависящие от объема выпуска и реализации продукции. Поэтому для обеспечения системного подхода к изучению факторов формирования валовой прибыли по отдельным видам продукции можно использовать следующую модель:

ВП = VРП (р – b) – A, (1.3)

где b – переменные затраты на единицу продукции (услуг);

А – постоянные затраты на весь объем продаж определенного вида продукции [19, c. 223].

Факторный анализ прибыли заключатся в выявлении различных факторов, оказывающих влияние на сумму получаемой прибыли и определение их влияния на результативный показатель. Факторами первого порядка, которые оказывают влияние на прибыль, являются: прибыль от реализации продукции, прибыль от инвестиционной, финансовой и иной деятельности. При анализе основное внимание уделяется показателю прибыли от реализации продукции. На него оказывают влияние: объем продажи продукции, структура товарной продукции, цена реализации и себестоимость продукции [1, c. 326].

Факторный анализ прибыли проводится с помощью элиминирования (метода цепных подстановок), представляющего собой технический прием анализа, используемый для определения влияния отдельных факторов на объект изучения.

Для проведения факторного анализа методом цепных подстановок прибыль можно представить в следующем виде [11, c. 269]:

ПРП = ВРП – Ср – УР – РРП , (1.4)

Влияние изменения выручки от продажи продукции на прибыль от реализации продукции:

∆ ПРП1 = (ВРП1 – Ср0 – УР0 – РРП0) - (ВРП0 – Ср0 – УР0 – РРП 0), (1.5)

где ∆ ПРП1 – прирост (уменьшение) прибыли за счет изменения выручки от продажи продукции;

ВРП1 – выручка от продажи продукции, товаров, работ и услуг отчетного периода;

ВРП0 – выручка от продажи продукции, товаров, работ и услуг предыдущего периода [11, c. 270].

2. Влияние изменения уровня себестоимости на прибыль от реализации продукции (∆ПРП2):

∆Пр2 = (ВРП1 – Ср1 – УР0 – РРП0) - (ВРП1 – Ср0 – УР0 – РРП0), (1.6)

где Ср0, Ср1 – себестоимость продукции предыдущего и отчетного периода [11, c. 271].

3. Влияние изменения уровня управленческих расходов на прибыль от продажи (∆ПРП3):

∆ ПРП3 = (ВРП1 – Ср1 – УР1 – РРП0) - (ВРП1 – Ср1 – УР0 – РРП0), (1.7)

где Ру0, Ру1 – управленческие расходы предыдущего и отчетного периода [11, c. 272].

4. Влияние изменения уровня коммерческих расходов на прибыль от продажи (∆ПРП4):

∆ ПРП4 = (ВРП1 – Ср1 – УР1 – РРП1) - (ВРП1 – Ср1 – УР1 – РРП0), (1.8)

где РРП0, РРП1 – расходы на реализацию продукции предыдущего и отчетного периода [11, c. 272].

5. Сумма факторных отклонений дает общее изменение прибыли от продажи продукции за анализируемый период:

∆ ПРП = ∆ ПРП1+∆ ПРП2+∆ ПРП3+∆ ПРП4. (1.9)

Такая замена факторов позволяет определить степень влияния каждого фактора на прибыль в целом. Число цепных подстановок зависит от количества факторов, влияющих прибыль. Применение приема цепных подстановок требует строгой последовательности определения влияния отдельных факторов. Степень влияния каждого из этих факторов на прибыль устанавливают по данным отчета о прибылях и убытках и дополнительно рассчитанным показателям о выручке от реализации в ценах и затратах предшествующего года.

Структура продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных и, наоборот, при увеличении удельного веса низко рентабельной или убыточной продукции общая сумма прибыли уменьшается.

Себестоимость продукции и прибыль находятся в обратно пропорциональной зависимости: снижение себестоимости приводит к соответствующему росту суммы прибыли и наоборот.

Расчет влияния на прибыль изменения цен на реализованную продукцию:

ΔР1 =NP1 – NP1,0 = p1q1 – p0q1 , (1.10)

где NP1 – объем продаж в отчетном году в ценах отчетного года;

p1 – цена отчетного года;

q1 – объем продаж отчетного года;

NP1,0 – объем продаж в отчетном году в ценах базового года;

p0 – цена базисного года;

q1 – объем продаж отчетного года [3, c. 302].

Расчет влияния на прибыль изменений в объеме продукции:

ΔP2 = Р0К1 – Р0 = Р0 (К1 – 1), (1.11)

где Р0 – прибыль базисного года;

К1 – коэффициент роста объема реализации продукции [3, c. 302].

К1 = S1,0 / S0 , (1.12)

где S1,0 – фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного периода;

S0 – себестоимость базисного года (периода) [3, c. 302].

S1,0 = q1 х (S0 / q0) . (1.13)

Расчет влияния на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции:

ΔР3 = Р0 х (К2 – К1), (1.14)

где К2 – коэффициент роста объема реализации в оценке по отпускным ценам.

К2 = NP1,0 / NP0 , (1.15)

где NP1,0 – реализация в отчетном периоде по ценам базисного периода;

NP0 – реализация в базисном периоде [3, c. 303].

Расчет влияния на прибыль экономии от снижения по себестоимости продукции:

ΔР4 = S1,0 – S1 , (1.16)

где S1,0 – фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного периода;

S1 – фактическая себестоимость реализованной продукции отчетного периода [3, c. 304].

Сложив величины изменения прибыли под влиянием каждого из факторов, получим суммарное выражение влияния всех факторов на прибыль от продаж или общее изменение прибыли [3, c. 304]:

ΔР = Р1 – Р0 = ΔР1 + ΔР2 + ΔР3 + ΔР4 . (1.17)

Размер общей прибыли отчетного периода в значительной степени зависит от финансовых результатов по инвестиционной, финансовой и иной деятельности.

В состав доходов и расходов по инвестиционной деятельности, учитываемых на счете 91 «Прочие доходы и расходы», включаются:

– доходы и расходы, связанные с реализацией и прочим выбытием инвестиционных активов, реализацией (погашением) финансовых вложений;

– суммы излишков инвестиционных активов, выявленных в результате инвентаризации;

– суммы недостач и потерь от порчи инвестиционных активов;

– доходы и расходы, связанные с участием в уставных фондах других организаций;

– доходы и расходы по договорам о совместной деятельности;

– доходы и расходы по финансовым вложениям в долговые ценные бумаги других организаций (в случае, если организация не является профессиональным участником рынка ценных бумаг);

– суммы создаваемых резервов под обесценение краткосрочных финансовых вложений и восстанавливаемые суммы этих резервов (в случае, если организация не является профессиональным участником рынка ценных бумаг);

– суммы изменения стоимости инвестиционных активов в результате переоценки, обесценения, признаваемые доходами (расходами) в соответствии с законодательством;

– доходы, связанные с государственной поддержкой, направленной на приобретение инвестиционных активов;

– стоимость инвестиционных активов, полученных или переданных безвозмездно;

– доходы и расходы, связанные с предоставлением во временное пользование (временное владение и пользование) инвестиционной недвижимости;

– проценты, причитающиеся к получению;

– прибыль (убыток) прошлых лет по инвестиционной деятельности, выявленная в отчетном периоде;

– прочие доходы и расходы по инвестиционной деятельности [16, c. 11].

В состав доходов и расходов по финансовой деятельности, учитываемых на счете 91 «Прочие доходы и расходы», включаются:

– проценты, подлежащие к уплате за пользование организацией кредитами, займами (за исключением процентов по кредитам, займам, которые относятся на стоимость инвестиционных активов в соответствии с законодательством);

– разницы между фактическими затратами на выкуп акций и их номинальной стоимостью (при аннулировании выкупленных акций) или стоимостью, по которой указанные акции реализованы третьим лицам (при последующей реализации выкупленных акций);

– расходы, связанные с получением во временное пользование (временное владение и пользование) имущества по договору финансовой аренды (лизинга) (если лизинговая деятельность не является текущей деятельностью);

– доходы и расходы, связанные с выпуском, размещением, обращением и погашением долговых ценных бумаг собственного выпуска (в случае, если организация не является профессиональным участником рынка ценных бумаг);

– курсовые разницы, возникающие от пересчета активов и обязательств, выраженных в иностранной валюте, за исключением случаев, установленных законодательством;

– прибыль (убыток) прошлых лет по финансовой деятельности, выявленная в отчетном периоде;

– прочие доходы и расходы по финансовой деятельности [16, c. 12].

В состав иных доходов и расходов, учитываемых на счете 91 «Прочие доходы и расходы», включаются доходы и расходы, связанные с чрезвычайными ситуациями, прочие доходы и расходы, не связанные с текущей, инвестиционной и финансовой деятельностью [16, c. 13].

Для принятия многих управленческих решений важно знать не только факторы, влияющие на величину и структуру прибыли, но и причины, определяющие изменение рентабельности.

Подобный анализ строится в соответствие с используемой на конкретном предприятии системой показателей рентабельности.

Показатели рентабельности можно объединить в несколько групп:

- показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов;

- показатели, характеризующие рентабельность продаж;

- показатели, характеризующие доходность капитала и его частей [4, c. 196].

Все эти показатели могут рассчитываться на основе общей прибыли (прибыли до налогообложения), прибыли от реализации продукции и чистой прибыли.

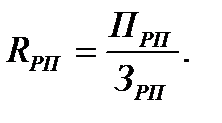

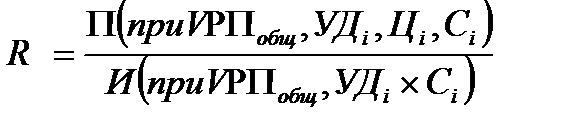

Рентабельность производственной деятельности (окупаемость издержек) или рентабельность реализованной продукции (  ) рассчитывается путем отношения прибыли от реализации (

) рассчитывается путем отношения прибыли от реализации (  ) к сумме затрат на производство и реализацию продукции (

) к сумме затрат на производство и реализацию продукции (  ) [30, c. 174]:

) [30, c. 174]:

(1.18)

(1.18)

Она показывает, сколько организация получает прибыли с каждого рубля, затраченного на производство и реализацию продукции (себестоимость реализованной продукции + управленческие расходы и расходы на реализацию). Может рассчитываться в целом по организации, отдельным его, подразделениям и видам продукции.

Рентабельность инвестиций рассчитывается отношением чистой дисконтированной стоимости от проекта к сумме инвестиций в данный проект.

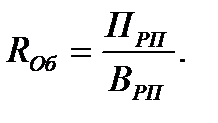

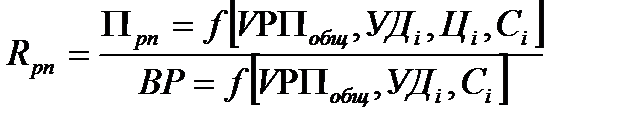

Рентабельность продаж (оборота) (  ) рассчитывается путем отношения прибыли от реализации (

) рассчитывается путем отношения прибыли от реализации (  ) к сумме выручки от реализации (за минусом НДС и прочих аналогичных платежей) (

) к сумме выручки от реализации (за минусом НДС и прочих аналогичных платежей) (  ). Характеризует эффективность производственной и коммерческой деятельности и показывает, сколько прибыли организация получает с рубля продаж, или удельный вес прибыли от реализации в выручке. Рассчитывается в целом по организации и по отдельным видам продукции [30, c. 175]:

). Характеризует эффективность производственной и коммерческой деятельности и показывает, сколько прибыли организация получает с рубля продаж, или удельный вес прибыли от реализации в выручке. Рассчитывается в целом по организации и по отдельным видам продукции [30, c. 175]:

(1.19)

(1.19)

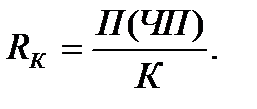

Рентабельность (доходность) капитала (  ) рассчитывается отношением прибыли организации (прибыли до налогообложения) (П) или чистой прибыли (ПУП) к среднегодовой стоимости всего инвестированного капитала (долгосрочных и краткосрочных активов) или отдельных его слагаемых, собственного капитала, обязательств и т.д. [30, c. 175]:

) рассчитывается отношением прибыли организации (прибыли до налогообложения) (П) или чистой прибыли (ПУП) к среднегодовой стоимости всего инвестированного капитала (долгосрочных и краткосрочных активов) или отдельных его слагаемых, собственного капитала, обязательств и т.д. [30, c. 175]:

(1.20)

(1.20)

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, провести сравнения со среднеотраслевыми значениями, межхозяйственные сравнения с организациями-конкурентами.

Уровень рентабельности производственной деятельности (окупаемость затрат), исчисленный в целом по организации, зависит от трех основных факторов первого порядка: измене структуры реализованной продукции, ее себестоимости и сред цен реализации.

Факторная модель этого показателя имеет вид [6, c. 175]:

. (1.21)

. (1.21)

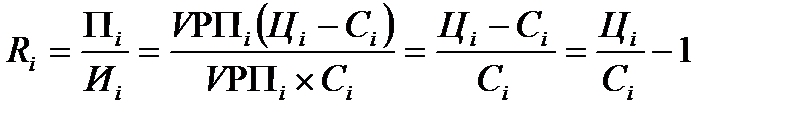

Затем следует сделать факторный анализ рентабельности по каждому виду продукции. Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции [6, c. 175]:

. (1.22).

. (1.22).

На основе анализа делаются выводы, какие виды продукции в организации доходные, как выполнен план по уровню рентабельности, и факторы на это повлияли.

Необходимо также более детально изучить причины изменения среднего уровня цен и способом пропорционального деления считать их влияние на уровень рентабельности.

Далее нужно установить, за счет каких факторов измен себестоимость единицы продукции, и аналогичным образом делить их влияние на уровень рентабельности.

Такие расчеты проводятся по каждому виду товарной продукции, что позволяет более точно оценить работу хозяйствуй субъекта и полнее выявить внутрихозяйственные резервы рентабельности в анализируемой организации.

Примерно таким же образом производится факторный анализ. рентабельности продаж. Детерминированная факторная модель этого показателя, исчисленного в целом по организации, имеет следующий вид [12, c. 376]:

. (2.23)

. (2.23)

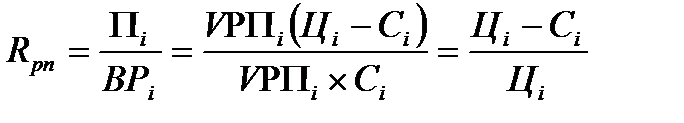

Уровень рентабельности продаж отдельных видов продукции зависит от среднего уровня цены и себестоимости изделия [12, c. 376]:

. (2.24)

. (2.24)

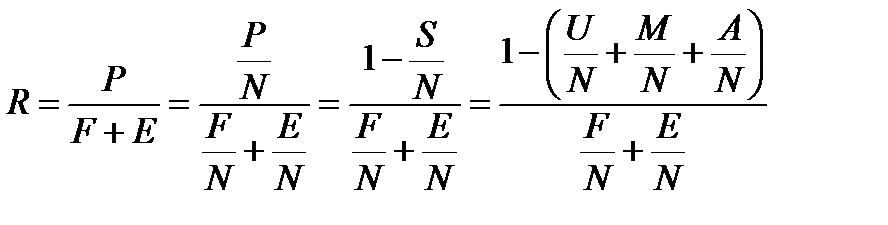

Для анализа рентабельности производственного капитала, исчисляемой как отношение прибыли до налогообложения или чистой прибыли к среди годовой стоимости основных средств и краткосрочных активов, можно использовать факторную модель, предложенную Шереметом А.Д. (формула (1.25)):

. (1.25)

. (1.25)

где Р – прибыль до налогообложения;

F – средняя стоимость основных средств;

Е – средние остатки краткосрочных активов;

N – выручка от реализации продукции;

Р/N – рентабельность продаж;

F/N + E/N – капиталоемкость продукции;

S/N – затраты на рубль продукции;

U/N – зарплатоемкость продукции;

M/N – материалоемкость продукции;

А/N – фондоемкость продукции [30, c. 171].

Постепенно заменяя базовый уровень каждого фактора на фактический можно определить, на сколько изменился уровень рентабельности производственного капитала за счет зарплатоемкости, материалоемкости, фондоемкости, капиталоемкости продукции, т.е. за счёт факторов интенсификации производства.