Определение финансовой структуры предприятия. Центры финансовой ответственности

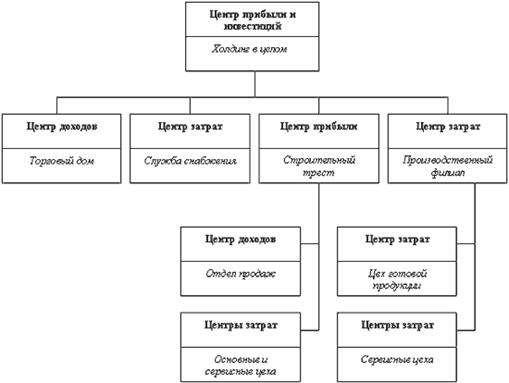

Финансовая структура организации – это результат структурирования предприятия по признаку финансовой ответственности его структурных подразделений. Финансовая структура составляется на базе действующей в организации организационной структуры. Ее элементами являются различного типа центры финансовой ответственности (ЦФО).

Центры финансовой ответственности – это структурные подразделения организации или отдельные должностные лица, осуществляющие определенный набор хозяйственных операций и способные оказывать непосредственное воздействие на те или иные показатели этих операций.

В зависимости от того, что именно с финансовой точки зрения привносит организации тот или иной центр и за что именно он отвечает, выделяются четыре основных типа ЦФО:

· центр возникновения затрат (ЦВЗ),

Центры возникновения затрат - это структурные подразделения организации или конкретные ответственные лица, осуществляющие непосредственный контроль отдельных видов затрат и таким образом влияющие на размер затрат организации. Как правило, ЦВЗ для выполнения своих функциональных обязанностей сами потребляют различные ресурсы. Такие центры возникновения затрат являются одновременно и центрами совершения затрат. Центры возникновения затрат должны иметь возможность организовать нормирование, планирование и учет затрат на производство. В качестве целевой установки для центров возникновения затрат чаще всего применяют минимизацию расходов, но при этом обращают внимание на поддержание качества продукта на определенном уровне. Для оценки эффективности ЦВЗ ряд компаний применяют механизм внутрифирменного ценообразования, хотя это может привести к значительному росту итоговой цены на продукт. Служба управления персоналом традиционно является центром возникновения затрат и, соответственно, задачей такого ЦВЗ является рациональное использование своего бюджета, максимизируя результативность персонала при минимизации затрат на его формирование, использование и развитие. Как разновидность центров затрат могут выделяться центры закупок и центры управленческих расходов.

Ø Центр закупок — это разновидность центра затрат, он несет ответственность за своевременное и в полном объеме снабжение предприятия необходимыми материальными ресурсами в рамках выделенных на эти цели лимитов. К таким центрам ответственности относятся, например, отделы снабжения. Инструментами бюджетного управления для данного типа ЦФО выступают Бюджет закупок (может включать в себя расходы на транспортировку) и Смета затрат.

Ø Центр управленческих расходов — это разновидность центра затрат, он отвечает за качественное исполнение функций управления. К данному типу относится аппарат управления компании, в большинстве случаев без разделения его на структурные составляющие (управления, отделы). Инструментом бюджетного управления для данного типа ЦФО выступает Смета управленческих расходов.

· центр возникновения доходов (ЦВД),

Центры возникновения доходов – это структурные подразделения организации или конкретные ответственные лица, осуществляющие определенный набор основных или обеспечивающих видов деятельности и тем самым непосредственно влияющие на доходы от данной деятельности. ЦВД функционально предназначены для получения дохода. Примерами таких центров являются пункты обслуживания клиентов, отделы сбыта, коммерческие центры, сеть агентов и т.д. Естественно у ЦВД также есть свои затраты, но они существенно меньше общих затрат, связанных с производством и реализацией продукции, а также меньше получаемых доходов. В качестве критериев оценки работы центров возникновения доходов могут выступать такие показатели, как объем реализованной продукции, выручка от реализации, доля рынка, число клиентов, доля VIP – клиентов и т.д.

· центр возникновения прибыли (ЦВП),

Центры возникновения прибыли несут ответственность за сумму полученной прибыли, то есть они контролируют как расходную, так и доходную стороны своей деятельности. Очевидно, что центром возникновения прибыли могут быть, или компания в целом, или ее отдельные самостоятельные территориальные дивизионы, поддерживающие весь цикл – от закупки сырья (в случае производственного предприятия) до реализации готовой продукции. Основным критерием оценки ЦВП является финансовый результат.

· центр инвестиций (ЦИ).

Центры инвестиций несут ответственность за эффективную реализацию инвестиционной политики компании. Основная задача центров инвестиций – исполнение инвестиционного проекта, т.е. возвращение организации ожидаемой прибыли в ожидаемые сроки. Центры инвестиций являются вершиной всей финансовой структуры.В качестве критериев оценки работы центров инвестиций в зависимости от стратегии компании могут применяться показатели - рентабельность на инвестированный капитал (ROI), а также срок окупаемости.

· Центр маржинального дохода

Подразделение, руководитель которого несет ответственность за величину получаемого маржинального дохода. Подразделение должно иметь возможность влияния на доходы и связанные с их получением прямые затраты. К таким подразделениям можно отнести филиалы и бизнес-единицы

6. Инвестиционные решения менеджмента компании

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестиционным проектам осложняется различными факторами: вид инвестиций, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения. Причины, обусловливающие необходимость инвестиций, могут быть различны, однако в целом их можно подразделить на три вида: обновление имеющейся материально-технической базы, наращивание объемов производственной деятельности, освоение новых видов деятельности.

Очевидно, что важным является вопрос о размере предполагаемых инвестиций. Так, уровень ответственности, связанной с принятием проектов стоимостью 100 тыс.$ и 1 млн.$ различен. Поэтому должна быть различна и глубина аналитической проработки экономической стороны проекта, которая предшествует принятию решения. Кроме того, во многих фирмах становится обыденной практика дифференциации права принятия решений инвестиционного характера, т.е. ограничивается максимальная величина инвестиций, в рамках которой тот или иной руководитель может принимать самостоятельные решения.

Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых проектов. В этом случае необходимо сделать выбор одного или нескольких проектов, основываясь на каких-то критериях. Очевидно, что каких-то критериев может быть несколько, а вероятность того, что какой-то один проект будет предпочтительнее других по всем критериям, как правило, значительно меньше единицы.

В условиях рыночной экономики возможностей для инвестирования достаточно много. Вместе с тем любое предприятие имеет ограниченные финансовые ресурсы, доступные для инвестирования. Поэтому встает задача оптимизации инвестиционного портфеля.

Весьма существенен фактор риска. Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может существенно варьировать. Так, в момент приобретения новых основных средств никогда нельзя точно предсказать экономический эффект этой операции. Поэтому решения нередко принимаются на интуитивной основе.

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов.

Решения по инвестиционным проектам классифицируют по некоторым признакам:

Сначала различаются отдельные и программные решения. При этом альтернативами являются полностью взаимоисключающие возможности действий. В противоположность этому в ходе принятия программных решений речь идет о выборе «либо совместно инвестиция А и В или C, D и E».

По сроку действия решения можно подразделить на такие, при которых срок действия проекта фиксирован, и такие, при которых срок сам является проблемой принятия решения.

Предприятия, как правило, преследуют не единственную цель (например, стремление к прибыли), а целый комплекс целей одновременно - систему целей. Между целями, входящими в систему целей, существуют определенные отношения: независимые, конкурирующие или взаимодополняющие. По содержанию цели можно подразделить на денежные и неденежные. Преимуществом денежных целей является то, что они всегда поддаются количественной оценке, что и является предметом рассмотрения инвестиционных расчетов.

Возможности действий инвестора распространяются на все мыслимые объекты. Так как их проявления различны, будем отличать друг от друга несколько видов инвестиций.

Рационализирующие и расширяющие инвестиции

Количественные методы связаны с использованием существующих временных рядов прошлых значений. При использовании метода простого динамического анализа, делается попытка вывести закономерность из временного ряда, который описывает историческую динамику некоторой величины и обосновать возможность ее распространения на будущее. При этом прогнозируемая величина рассматривается как автономная, так как не учитываются объективные факторы, влияющие на динамику прогнозируемых величин. Самыми известными методами такого типа являются экстраполяция и экспоненциальное сглаживание. При использовании метода тренда исходят из ожидания того, что наблюдаемая до сих пор закономерность будет непрерывно продолжаться в будущем. Делается попытка найти математически как можно более простую функцию, которая была бы хорошо «подогнана» к значениям из статистического временного ряда.

Характерным признаком многомерных методов является то, что прогнозируемая величина принимается как зависимая переменная, определяемая одним или несколькими факторами. Самые важные методы такого типа - простая регрессия и множественная регрессия.

Инвестиции являются главной движущей силой любого бизнеса. Они поддерживают разрабатываемые менеджерами конкурентные стратегии и базируются на планах по вложению имеющихся или приобретенных фондов в три основные области: основной капитал, оборотный капитал, основные расходные программы (научные разработки, продвижение товаров на рынок и т. д.). Если отказ от какой-либо деятельности экономически обоснован, то необходимо решать вопрос об изъятии вложений и направлении их в новые проекты.

Инвестиции следует рассматривать в первую очередь с точки зрения стратегической перспективы компании. Выбор инвестиционных проектов должен учитывать ожидаемые экономические условия, перспективы отрасли, где работает компания и конкурентоспособность компании.

Определить уровень доходности от инвестиций иногда довольно сложно. Совершенные компанией инвестиции генерируют дополнительные прибыли от большего объема продаж, новых продуктов, сокращения затрат. Чистую дополнительную прибыль от данной инвестиции бывает трудно определить, потому что она затеряна в общей финансовой отчетности компании.

Чтобы судить о привлекательности любого инвестиционного проекта, следует рассмотреть четыре элемента:

· объем затрат - чистые инвестиции;

· потенциальные выгоды - чистый денежный поток

· период, в течение которого инвестиционный проект, как ожидается, будет давать доход - жизненный цикл инвестиции;

· высвобождение капитала в конце срока экономической жизни инвестиции - ликвидационная стоимость.

Рассмотрим один из элементов привлекательности инвестиционного проекта - чистый денежный поток.