Модель Альтмана оценки вероятности банкротства предприятия

Наиболее используемыми методами оценки вероятности банкротства предприятия являются предложенные известным западным экономистом Э. Альтманом 2-модели.

Самой простой из этих моделей является двухфакторная. Для нее выбирается всего два основных показателя, от которых, по мнению Э. Альтмана, зависит вероятность банкротства: коэффициент покрытия (характеризует ликвидность) и коэффициент финансовой зависимости (характеризует финансовую устойчивость). На основе анализа западной практики были выявлены весовые коэффициенты каждого из этих факторов.

Для США данная модель выглядит следующим образом:

Z = -0,3877 - 1,0736 Кп + 0,0579 Кфз,

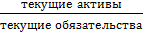

где Кп - коэффициент покрытия =

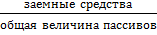

Кфз - коэффициент финансовой зависимости =  ;

;

Для предприятий, у которых Z = 0, вероятность банкротства равна 50%. Если Z < 0, то вероятность банкротства меньше 50 % и далее снижается по мере уменьшения Z. Если Z > 0, то вероятность банкротства больше 50 % и возрастает с ростом Z.

Достоинством данной модели является ее простота, возможность се применения в условиях ограниченного объема информации о предприятии.

Но данная модель не обеспечивает высокую точность прогнозирования банкротства, так как не учитывает влияния на финансовое состояние предприятия других важных показателей (рентабельность, отдачу активов, деловую активность предприятия). Ошибка прогноза с помощью двухфакторной модели оценивается интервалом Δ Z = ± 0,65.

Украинские предприятия функционируют в других условиях, что не позволяет перенести механически использование коэффициентов. Если бы имелась достаточно представительная информация о финансовом состоянии украинских предприятий-банкротов, то можно было бы применить эту модель, но с другими числовыми значениями.

В западной практике широко используются многофакторные модели Э. Альтмана, в 1968 г. была предложена пятифакторная модель прогнозирования:

Z= 1,2 Коб + 1,4 Кнп + 3,3 Кр + 0,6 Кп + 1,0 Ком

где Коб — доля оборотных средств в активах, т. е. отношение текущих активов к общей сумме активов. Общую сумму активов следует рассматривать как общую сумму имущества, т. е. сумму внеоборотных и оборотных активов предприятия;

Кнп — рентабельность активов, исчисленная на нераспределенной прибыли, т. е. отношение нераспределенной прибыли к общей сумме активов. Нераспределенную прибыль прошлых лет следует учитывать вместе с нераспределенной прибылью отчетного года.

Кр — рентабельность активов, исчисленная по балансовой прибыли;

Кп — коэффициент покрытия по рыночной стоимости собственного капитала, т. е. отношение рыночной стоимости акционерного капитала (суммарная рыночная стоимости акций предприятия) к краткосрочным обязательствам;

Ком — отдача всех активов, то есть отношение выручки от реализации к общей сумме активов.

В зависимости от Z прогнозируется вероятность банкротства:

до 1,8 — очень высокая, от 1,81 до 2,7 — высокая, от 2,8 до 2,9 — возможная, более 3,0 — очень низкая. Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года — до 83%, что является достоинством данной модели. Недостаток этой модели заключается в том, что ее по существу можно рассматривать лишь в отношении крупных компаний, котирующих свои акции на биржах.

Семифакторная модель, разработанная Э. Альтманом со своими коллегами в 1977 г., позволяет прогнозировать банкротство на горизонте в 5 лет с точностью до 70% и включает следующие показатели: рентабельность активов, изменчивость (динамику прибыли, коэффициент покрытия процентов по кредитам, кумулятивную прибыльность, коэффициент покрытия (ликвидности), коэффициент автономии, совокупные активы.

Достоинство этой модели — максимальная точность, однако применение затруднено из-за недостатка информации (требуются данные аналитического учета, которых нет у внешних пользователей).