Знайте разницу между риском и опасностью

Я часто слышу высказывание: «Вложение капитала опасно». Я не согласен. Вместо этого я говорю: «Быть необразованным – опасно».

КАК ПРАВИЛЬНО УПРАВЛЯТЬ ПОТОКОМ НАЛИЧНЫХ?

Правильное управление денежным потоком начинается со знания различий между активом и задолженностью, но не такое, какое Вам дает Ваш банкир.

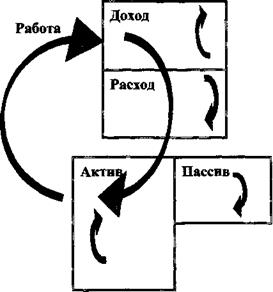

Следующая диаграмма является изображением человека, которому 45 лет и он умеет надлежащим образом управлять своими наличными деньгами, правильно распоряжался своими наличными средствами:

Я обращаюсь к возрасту 45 лет, потому что это – на полпути между 25 летним возрастом, когда большинство людей начинает работать, и 65 летним, когда большинство людей планирует уход на пенсию. К возрасту 45 лет, если они должным образом распорядились наличными, их столбик актива должен быть длиннее, чем столбик задолженности.

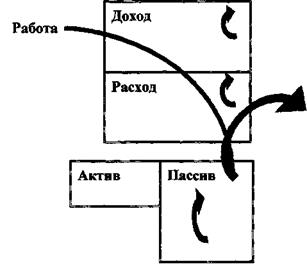

Это – изображение доходов людей, которые рискуют, но не подвергают себя опасности. Они – также входят в 10% высшего класса населения. Но если они делают то, что остальные 90% людей, которые действительно не справляются с их наличным потоком и не знают различий между активом и задолженностью. Их финансовая картина в возрасте 45 лет выглядит примерно так:

Это те, кто чаще всего говорит: «Вложение капитала опасно». Для них это утверждение истинно, но не потому, что вложение капитала опасно. Это – недостаток финансовой практики и знаний. Вот что опасно.

ФИНАНСОВАЯ ГРАМОТНОСТЬ

В «Богатом папе, бедном папе» я рассказал историю о том, как мой богатый папа потребовал, чтобы я стал материально грамотным. Финансовая грамотность дает возможность смотреть на числа Вашими глазами. Но именно Ваш усовершенствований ум показывает Вам пути потока наличных. Богатый папа часто говорил: «Руководство наличным потоком – это главное». Так что дом может быть активом, задолженностью в зависимости от направления потока. Если наличные деньги направляются в Ваш карман, это – актив, а если вытекают из кармана, это – задолженность.

ФИНАНСОВАЯ КОМПЕТЕНТНОСТЬ

Богатый папа имел много определений для «финансовой компетентности», например, это «способность конвертировать наличные деньги или рабочую силу в активы, которые обеспечивают управления наличным потоком». Но одним из его любимых определений было: «Кто умнее? Вы или Ваши деньги?» Для моего богатого папы тратить жизнь, упорно зарабатывая деньги только для того, чтобы потратить их, едва успев получить, не признак высокого интеллекта. Вы можете захотеть пересмотреть поток наличных денег бедного человека из среднего класса и богатого человека, как представлено в главе 10. И помните, что богатый человек сосредотачивает свои усилия на приобретении активов, а не на упорной работе за деньги.

Из-за недостаточного финансовой компетентности, много образованных людей могут оказаться в положении финансового риска. Мой богатый папа назвал это «финансовой красной линией». Если каждый месяц доход равен расход. Люди, которые надеются отчаянно на защиту работы, не способны измениться, когда экономика меняется. Стресс и волнение часто подрывают здоровье. Эти же люди говорят: «Бизнес и вложение капитала всегда опасны». По моему мнению, бизнес и вложение каптала не опасно. А быть малообразованным – опасно. Так же быть не проинформированным – опасно, как и полагаться на «опасную работу» – наиболее высокий риск. Покупать активы – не опасно. Покупка долгов, которые называют активами, опасно. Думать о Вашем собственном бизнесе не опасно. Работать в чужом бизнесе опасно.

Так что Шаг 3 – это означает понять разницу между риском и опасностью.

ПРИМИТЕ МЕРЫ

1. Определить риск собственными словами.

А) Опасно ли полагаться на зарплату?

В) Опасно ли оплачивать долги?

С) Опасно ли владеть активом, который генерирует поток наличных в Ваш карман?

Д) Опасно ли тратить время на финансовое образование?

Е) Опасно ли тратить время на изучение разных типов инвестиций?

2. Выделите каждую неделю 5 часов, чтобы выполнить один из следующих пунктов:

А) Читайте бизнес страницы в Ваших газетах «Уолл-Стрит Джорнал».

В) слушайте финансовые новости по телевидению или радио.

С) Слушайте кассеты, которые учат вкладывать капитал и повышать Вашу финансовую компетентность.

Д) Читайте финансовые журналы и информационные бюллетени.

Е) Играйте в образовательную игру «CASHFLOW».

ГЛАВА 14

ШАГ 4: