Модель оценки доходности финансовых активов

Финансовые активы предприятия – это ценные бумаги в его портфеле. Под мерой рисковости финансового актива понимают степень вариабельности дохода, который может быть получен благодаря владению данным активом.

Инвестор, как правило, не вкладывает деньги в один вид ценных бумаг. Объединяя различные финансовые инструменты в портфель, инвестор стремится максимально диверсифицировать риск, то есть избежать одновременного изменения доходности каждого инструмента в одном и том же направлении. Та часть рыночного риска, которая поддается такой диверсификации, называется несистематическим или диверсифицируемым риском. Чем меньше бумаг в портфеле, тем выше величина несистематического риска. Правило: степень риска портфеля ценных бумаг изменяется обратно пропорционально количеству включенных в портфель случайным образом отобранных видов ценных бумаг. Исследования показывают, что если портфель состоит из 10 – 20 различных видов ценных бумаг, включенных в портфель с помощью случайной выборки из имеющегося на рынке набора ценных бумаг, то несистематический риск может быть сведен к минимуму.

Риск, не поддающийся диверсификации, называется систематическим, или недиверсифицируемым риском. Он определяется не спецификой отдельных бумаг, обращающихся на рынке, а общими тенденциями, характерными для рынка в целом: общим ростом или понижением деловой активности, так как всегда существует корреляция между доходностью ценных бумаг, входящих в портфель, и доходностью рынка в целом. Влияние этой связи нельзя устранить путем простой диверсификации портфеля, поэтому управление систематическим риском предполагает использование более сложных методов. Для оценки степени систематического риска могут использоваться β- коэффициенты.

Каждый вид ценной бумаги имеет собственный β-коэффициент, представляющий собой индекс доходности данного актива по отношению к доходности в среднем на рынке ценных бумаг. Значение показателя β рассчитывается по статистическим данным для каждой компании, котирующей свои ценные бумаги на бирже, и периодически публикуется в специальных справочниках.

В целом по рынку ценных бумаг β - коэффициент равен единице; β - коэффициенты большинства компаний находится в интервале от 0,5 до 2,0.

β = 1 означает, что акции данной компании имеют среднюю степень риска, сложившуюся на рынке в целом;

β < 1 – ценные бумаги данной компании менее рискованны, чем в среднем на рынке (так, β = 0,5 означает, что данная ценная бумага в два раза менее рискованна, чем в среднем на рынке);

β > 1 означает, что ценные бумаги данной компании более рискованны, чем в среднем на рынке;

β = 0 имеют безрисковые активы.

Увеличение β-коэффициента в динамике свидетельствует, что вложения в ценные бумаги данной компании становятся более рискованными и наоборот

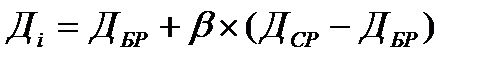

β-коэффициенты используют при оценке доходности финансовых активов в модели СAPM (Capital Asset Pricing Model), увязывающей систематический риск и доходность портфеля. Модель САРМ называют еще моделью ценообразования финансовых активов. Эта модель может быть представлена формулой

, (5.6)

, (5.6)

где Дi – ожидаемая доходность акции данной компании;  – доходность безрисковых ценных бумаг, например ГКО;

– доходность безрисковых ценных бумаг, например ГКО;

– ожидаемая доходность в среднем на рынке ценных бумаг; βi – бета-коэффициент данной компании;

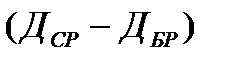

– ожидаемая доходность в среднем на рынке ценных бумаг; βi – бета-коэффициент данной компании;  – премия за риск при вложении капитала в рисковые ценные бумаги.

– премия за риск при вложении капитала в рисковые ценные бумаги.

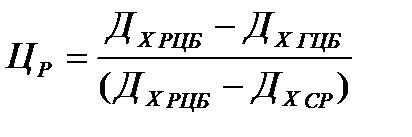

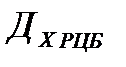

, (5.7)

, (5.7)

где  – цена риска;

– цена риска;  – доход по рискованным ценным бумагам;

– доход по рискованным ценным бумагам;  – доход по гарантированным ценным бумагам;

– доход по гарантированным ценным бумагам;  – среднее отклонение дохода по рискованным ценным бумагам от среднего дохода на рынке.

– среднее отклонение дохода по рискованным ценным бумагам от среднего дохода на рынке.

Построение модели CAPM основывается на следующих утверждениях:

- доходность ценной бумаги и риск по ней связаны прямо пропорциональной зависимостью;

- риск характеризуется некоторым показателем β;

- «средней» ценной бумаге, имеющей среднее значение риска и доходности, соответствуют β = 1 и доходность  ;

;

- имеются безрисковые ценные бумаги со ставкой  и β = 0.

и β = 0.