Тема 1. структурирование мсфо и концептуальные основы их построения

Лекционный материал

ТЕМА 1. СТРУКТУРИРОВАНИЕ МСФО И КОНЦЕПТУАЛЬНЫЕ ОСНОВЫ ИХ ПОСТРОЕНИЯ

1.1 Основные модели бухучета различных стран и развитие МСФО

1.2 Структура МСФО (IAS, IFRS)

1.3 Принципы МСФО

1.4 Элементы МСФО и виды их оценки

1.5 Концепции капитала

1.6 Особенности построения плана счетов в условиях применения МСФО

Структура МСФО (IAS, 1FRS)

Существует два вида стандартов (готовят студенты на практике):

- IAS (International accounting standards) - первые (старые) стандарты в количестве 41 (действующих в настоящее время - 29). IAS под номерами 3-6, 9, 13-15, 22, 25, 30 и 35 отменены. С 2005г. введен мораторий на принятие новых стандартов IAS. Старые стандарты периодически дорабатываются путем принятия интерпретаций, которые означают разъяснения и ответы на вопросы пользователей (SIC);

- IFRS (Interna tional finance report standards) - вторые (новые) стандарты, в настоящее время принято восемь стандартов, данный перечень еще открыт, СМСФО будет принимать новые стандарты.

Европейский союз по МСФО в 2002г. издал регламент № 1606/02, в соответствии с которым МСФО приобрели статус закона прямого действия. Международные стандарты обрели статус официального правового акта и стали достоянием Европейского сообщества.

МСФО можно структурировать по следующим признакам:

концептуальный уровень;

структурный уровень;

технологический уровень;

стандарты, связанные с отражением финансовых результатов и прибыли;

стандарты, связанные с объединением бизнеса;

прочие стандарты.

К концептуальному уровню относятся не сами стандарты, а концептуальные основы, включающие:

принципы МСФО;

элементы МСФО;

оценку элементов;

концепции капитала.

Принципы не являются стандартом и не подменяют их конкретных положений. Цель принципов - обеспечить последовательное и логически выдержанное построение МСФО. Они создают основу для профессиональных суждений.

Структурный уровень МСФО объединяет стандарты, связанные с правилами составления финансовой отчетности и раскрытия информации, к нему относятся стандарты IAS 1, 7, 34.

Технологический уровень объединяет стандарты, связанные с подготовкой отчетности в отношении активов, имущества, аренды компаний, а также правилами их оценки и отражения в отчетах убытков от обесценения. В этот перечень входят такие стандарты, как IAS 2, 16, 17, 36 и 38.

К уровню стандартов, связанных с правилами признания выручки, определения налогооблагаемой базы по налогам на прибыль относятся такие стандарты, как IAS 12, 18 и 33.

К стандартам, связанные с объединением бизнеса - стандарты, связанные с объединением бизнеса, и стандарты по подготовке консолидированной, а также сегментной отчетности. Сюда входят стандарты: IAS 27 и 28, а также IFRS 3 и 8.

Остальные стандарты можно объединить как прочие стандарты.

Данная группировка стандартов условна, она полезна для систематизации управленческого и финансового назначения стандартов.

Три главные концепции МСФО

Приоритет экономического содержания над формой.

Справедливая стоимость.

Прозрачность.

Принципы МСФО

В настоящее время российский бухгалтерский учет находится на этапе реформирования. Принятие Концепции развития бухгалтерского учета в Российской Федерации (приказ Минфина России от 1 июля 2004г. № 180) явилось, по сути, вторым шагом реформирования бухгалтерского учета после принятия 6 марта 1998г. постановления Правительства РФ № 283, утвердившего Программу реформирования бухгалтерского учета в соответствии с МСФО. Результатом выполнения данной Программы явилось появление обновленных редакций практически всех российских Положений по бухгалтерскому учету, принятие в 2000 г. нового Плана счетов, принятие ПБУ, приближенных к структуре МСФО, а также утверждение приказом Минфина России от 22 июля 2003г. № 67н форм бухгалтерской отчетности. В дальнейшем формы отчетности были доработаны (приказ Минфина России от 2 июля 2010г. № 66н).

Особо важное значение в этой связи стали приобретать концептуальные основы подготовки и представления финансовой отчетности, которые включают в себя принципы МСФО, сущность ее элементов, их признание, оценку, концепцию определения капитала и его поддержания.

Принципы МСФО определяют положения в отношении подготовки и представления финансовой отчетности для внешних пользователей. Они служат для разработки будущих МСФО и пересмотра уже существующих, помогают конвергенции МСФО при разработке национальных стандартов, применяются при чтении международных стандартов и используются аудиторами при формировании мнения о соответствии финансовой отчетности МСФО. Эти принципы не являются стандартами финансовой отчетности. В них рассматриваются цели финансовой отчетности, их пользователей, основные подходы к определению доходов и расходов компании, а также качественные характеристики, определяющие полезность информации, содержащейся в финансовой отчетности.

Классификация принципов МСФО представлена на рис. 2.

Рис. 2 Классификация принципов МСФО

С тем чтобы выполнить поставленные задачи, финансовая отчетность составляется по методу начисления, согласно которому результаты хозяйственных операций, прочие события признаются по факту их совершения, а не тогда, когда денежные средства или их эквиваленты получены или выплачены. Они отражаются в учетных записях и включаются в финансовую отчетность тех периодов, к которым относятся. Финансовая отчетность, составленная по методу начисления, информирует пользователей не только о прошлых операциях, связанных с выплатой и получением денежных средств, но также и об обязательствах заплатить деньги в будущем, и о денежных средствах, которые будут получены в будущем.

Признание доходов для целей бухгалтерского учета в РФ определено ст. 12 Положения по бухгалтерскому учету. «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 6 мая 1999г. № 32н (далее - ПБУ 9/99), согласно которой выручка признается в момент перехода права собственности от организации к покупателю. Расход же, согласно ст. 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 6 мая 1999г. № 33н (далее - ПБУ 10/99) признается в момент передачи актива. Порядок признания расходов при методе начисления для целей налогообложения в российском учете содержится в ст. 272 гл. 25 Налогового кодекса Российской Федерации (НК РФ).

Альтернативным методу начисления является кассовый метод, при котором результаты хозяйственных операций и прочие события признаются тогда, когда денежные средства или их эквиваленты получены или выплачены. Порядок признания расходов при кассовом методе для целей налогообложения в российском учете содержится в ст. 273 гл. 25 НК РФ. Различие с международными стандартами заключается в наличии в российском законодательстве допущения имущественной обособленности организаций, на практике означающее признание имущества в качестве активов на основе права собственности, что не типично для МСФО. Вместе с тем в МСФО существуют концепция капитала и концепция поддержания капитала, определение элементов, в то время как в российском бухгалтерском учете данных концепций нет. Отсутствие упомянутых определений не позволяет бухгалтеру в некоторых случаях достоверно оценить и классифицировать ряд хозяйственных объектов и операций.

Принцип непрерывности деятельности заключается в том, что финансовая отчетность составляется на основе допущения, что компания действует и будет действовать в обозримом будущем. Таким образом, предполагается, что компания не собирается и не нуждается в ликвидации или существенном сокращении масштабов своей деятельности. Данный принцип отражает довольно жесткий закон бизнеса, согласно которому компания после регистрации и начала хозяйственной деятельности не может приостанавливать свою деятельность, а также не должно быть систематичности в убыточности бизнеса компании.

Для воплощения основных качественных характеристик, а именно, понятности, уместности, надежности и сопоставимости, необходимо соблюдение определенных принципов:

Существенность.

Правдивое представление.

Преобладание сущности над формой.

Нейтральность.

Осмотрительность.

Полнота.

Своевременность.

Баланс между выгодами и затратами.

Баланс между качественными характеристиками.

Достоверное и объективное представление.

Качественные характеристики являются атрибутами, делающими представляемую в финансовой отчетности информацию полезной для пользователей.

Основное качество информации, представляемой в финансовой отчетности, - ее понятность. Предполагается, что для этого пользователям следует иметь достаточные знания в сфере деловой и экономической деятельности, а также при организации бухгалтерского учета.

Чтобы быть полезной, информация должна быть уместной для пользователей, принимающих решения. Информация является уместной тогда, когда она влияет на экономические решения пользователей, помогая им оценивать прошлые, настоящие и будущие события.

На уместность информации серьезное влияние оказывают ее характер и существенность. Информация считается существенной, если ее пропуск или искажение могли бы повлиять на экономическое решение пользователей, принятое на основании финансовой отчетности. Применение данного принципа неразрывно связано с принципом рациональности, который означает оптимальное с точки зрения экономики ведение бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации. При выборе рациональных способов ведения учета следует руководствоваться размером принятого уровня существенности, то есть рациональность в подходе должна выявить, существенен или нет данный объект учета в качестве его отдельного выделения в отчетности или при подготовке регистров учета. Конкретную величину уровня существенности необходимо указать в учетной политике. Уровень существенности может колебаться от 5 до 25%.

Полезность применяемой информации предполагает ее надежность. Информация является надежной, когда в ней нет существенных ошибок и искажений и пользователи могут положиться на нее как на правдивую. Информация должна быть правдивой, чтобы быть надежной. Балансовый отчет должен правдиво отражать операции и другие события, результатом которых на отчетную дату стали активы, обязательства и капитал компании, отвечающие критериям признания. Иными словами, все факты хозяйственной деятельности, отражаемые в бухгалтерских регистрах, должны подтверждаться первичной документацией.

В информации сущность должна преобладать над формой. Например, при финансовой аренде в начальный срок пользования активом компании еще не произошла передача юридического права собственности этой организации, но в балансе арендатора уже отражается стоимость аренды, так как к нему уже перешли основные риски пользования данным активом. В отношении отражения финансовой аренды (лизинга) в российской отчетности заключается существенное отличие от норм IAS 17, в результате чего можно сделать вывод, что в российском законодательстве не всегда соблюдается этот принцип. Данное несоответствие подтверждает также различие норм признания выручки согласно МСФО 18 и ПБУ 9/99. Признание выручки в российском законодательстве возможно только в случае перехода права собственности на нее от продавца к покупателю, в то время как признание выручки, согласно МСФО 18, происходит при наличии двух условий:

- при переводе компанией на покупателя значительных рисков, связанных с владением товарами (работами, услугами);

- компания не участвует в управлении в той степени, которая ассоциируется с правом владения, и не контролирует проданные товары.

Надежность информации предполагает ее нейтральность. Данный принцип означает, что отчетность должна быть составлена без преобладания интересов одной группы пользователей над остальными, а именно, без заинтересованности отдельных лиц в том, что следует показать «нужный» результат. Наличие определенной заинтересованности неминуемо приведет к потере достоверности самой отчетности.

Следующий принцип - осмотрительность. Это введение определенной степени осторожности в процесс формирования суждений, необходимых при производстве расчетов, требуемых в условиях неопределенности, так, чтобы активы или доходы не были завышены, а обязательства или расходы занижены. При разработке технико-экономического обоснования проекта должны быть максимально учтены все неблагоприятные воздействия, а именно, рыночная конкуренция, необходимость снижения цен на выпускаемую продукцию, непредвиденные затраты. Новый проект можно внедрять только при большой достаточности предполагаемой прибыли.

Отражение в отчетности продажи активов в соответствии с принципом соотнесения со справедливой стоимостью означает, что при заключении компанией прибыльного долгосрочного контракта на продажу своих услуг данный контракт не будет показан в качестве актива, так как принцип осмотрительности запрещает признание ожидаемой прибыли.

Чтобы быть надежной, информация в финансовой отчетности должна быть полной. Пропуск может сделать информацию ложной или дезориентирующей, а следовательно, ненадежной и несовершенной с точки зрения ее уместности.

Пользователи должны иметь возможность сопоставлять финансовую отчетность компании за разные периоды, для того чтобы определять тенденцию в ее финансовом положении и результатах деятельности.

Важным условием сопоставимостикак качественной характеристики является то, что пользователи информируются о вариантах учетной политики, использованной при подготовке финансовой отчетности, любых изменениях в ней и результатах этих изменений.

Например, если главный инженер заключил крупный контракт и подписал акт на выполненные работы, но при этом до главного бухгалтера данная информация не была доведена, то это приведет к неправильному определению выручки и расходов, и соответственно, налогов. Информация, которая несвоевременно поступит в бухгалтерию, потеряет свою уместность.

Баланс между выгодами и затратами означает, что выгоды, извлекаемые из информации, должны превышать затраты на ее получение. Это обусловлено основной целью бизнеса, заключающейся в получении прибыли.

Баланс между качественными характеристиками означает равновесие или компромисс между качественными характеристиками для достижения соответствующего соотношения между ними.

Финансовая отчетность достоверна и дает объективное представление или представляет финансовое положение, результаты деятельности и изменения в финансовом положении компании в полном объеме и динамике.

Концепции капитала

Капитал представляет собой стоимость активов, не обремененных обязательствами, т.е. это стоимость активов, которые не будут направлены в будущем на урегулирование обязательств. Формула горизонтальной модели баланса такова:

А = Е + L,

где Л (assets) - активы;

L (liabilities) - обязательства;

Е (equity) - собственный капитал.

Данная модель преобразуется в формулу определения капитала:

Е = A - L.

Капитал включает в себя средства, внесенные акционерами, нераспределенную прибыль, корректировки, обеспечивающие поддержание капитала, и резервы. В соответствии с МСФО резервы классифицируются по четырем основным характеристикам:

- резервы капитала, включая фонд переоценки стоимости;

- нормативные резервы (установленные законодательством) и ненормативные резервы (решение об образовании которых принимается в самой организации);

- распределяемые и нераспределяемые резервы: первые из них могут распределяться между акционерами, иногда они и создаются только для этих целей; вторые не подлежат распределению вплоть до ликвидации организации;

- целевые и общие резервы: первые предусматривают их использование на строго установленные цели, вторые не имеют выраженной целевой установки.

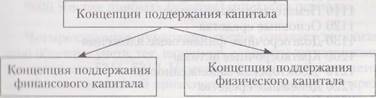

Существуют две концепции капитала.

Финансовый капитал рассматривается как синоним чистых активов или собственного капитала компании.

Физический капитал рассматривается как производственная мощность компании, основанная, например, на выпуске единиц продукции в день.

В соответствии с финансовой концепцией поддержания капитала считается, что он сохраняется, если его величина к концу отчетного периода за вычетом сумм, внесенных акционерами или выплаченных акционерам, равняется его ветчине, зафиксированной в начале того же отчетного периода. Любое превышение стоимости активов либо снижение суммарной стоимости обязательств, либо того и другого вместе признается в качестве прибыли данного отчетного периода.

Финансовая концепция поддержания капитала применяется чаще всего при составлении финансовой отчетности и соответствии с международными стандартами.

В соответствии с физической концепцией поддержания капитала исходят из того, что он сохраняется, если организации в конце отчетного периода имеет такой же уровень производственного потенциала или операционных возможностей, который она имела в начале этого же периода (рис. 4).

Рис. 4. Концепции поддержания капитала

В России концепция, связанная с поддержанием капитала, применяется только как юридическая концепция его поддержания, которая важна для организаций с ограниченной ответственностью. В соответствии с ней выплаты дивидендов акционерам не могут производиться из суммы внесенного ими капитала и нормативных общих резервов, подлежащих сохранению в соответствии с законом или уставом общества. Эта концепция скорее приближена к финансовой концепции поддержания капитала в МСФО.

1.6 Особенности построения плана счетов в условиях применения МСФО

В международных стандартах нет правил формирования плана счетов, поскольку во многих зарубежных странах план счетов не принимается на законодательном уровне. Компании самостоятельно разрабатывают свой план счетов, адаптированный не к задачам управления имуществом, а к задачам управленческого учета. Наиболее важными условиями, которыми должна руководствоваться компания при составлении плана счетов, являются:

а) возможность проведения анализа всех элементов отчетности, т.е. статьи отчетов должны быть достаточно аналитичны;

б) в целях упрощения процедуры анализа затрат в отчетности рекомендуется отдельными строками выделять оборотные активы.

Приведем пример плана счетов, разработанного иностранной компанией.

Примерный план счетов зарубежной компании:

1000 Активы

1100 Долгосрочные активы

1110 Нематериальные активы

1120 Основные средства

1130 Долгосрочные финансовые вложения

1200 Краткосрочные активы

1210 Дебиторская задолженность

1220 Денежные средства

2000 Обязательства

2100 Долгосрочные обязательства

2110 Долгосрочная кредиторская задолженность

2120 Долгосрочные займы

2200 Краткосрочные обязательства

2210 Текущая часть долгосрочных обязательств

2220 Налоги и сборы

2230 Прочие краткосрочные обязательства

3000 Капитал

3100 Акционерный капитал

3110 Объявленный капитал

3120 Оплаченный капитал

3130 Собственные акции, выкупленные у акционеров

3200 Эмиссионный доход

3300 Прибыли (убытки) прошлых лет

3400 Прибыли (убытки) текущего года

4000 Прибыли и убытки

4100 Доходы

4200 Выручка от реализации

4300 Прочие доходы

5100 Расходы

5200 Переменные расходы

5310 Себестоимость реализованной продукции

5311 Заработная плата

5312 Материалы

5313 Плата за транспортные услуги

5199 Маржинальная прибыль

5200 Постоянные расходы

5210 Общие, коммерческие и административные расходы

5999 Валовая прибыль

6000 Прочие доходы

7000 Прочие расходы

7999 Операционная прибыль

8000 Налоги на прибыль

8100 Расходы по налогу на прибыль

8200 Отложенные налоги на прибыль

9000 Чистая прибыль (убыток) отчетного периода.

Четырехзначная нумерация счетов означает детализацию объектов учета, так, например, элементы затрат показаны номерами 5311-5313. Нумерация счетов в плане счетов зарубежных компаний применяется, как правило, четырех- или пятиуровневая.

Из данного примера можно сделать вывод, что в зарубежных компаниях модель плана счетов повторяет структуру двух форм отчетности - бухгалтерского баланса и отчет о совокупных доходах. Такая модель плана счетов носит название англосаксонской модели.

Англосаксонская модель плана счетов

| Активы | Балансовый отчет |

| Обязательства | |

| Капитал | |

| Доходы | Отчет о совокупных доходах |

| Расходы | |

| Налоги на прибыль | |

| Чистая прибыль |

В большинстве европейских стран, а также в США план счетов начинается с высоколиквидных активов, т.е. он строится в порядке убывания ликвидности активов и пассивов, в нем отражаемых.

План счетов в России принимается на законодательном уровне так же, как в Германии, Франции и ряде других стран. Российский план счетов строится по модели «кругооборота средств организации».

Рисунок 5 иллюстрирует трансформационные процессы, происходящие с активами и пассивами организации по мере совершения операций.

Рис. 5 Взаимосвязь хозяйственных процессов и разделов плана счетов

Российский план счетов базируется на концепции «права собственности», основу которой составляет положение о том, что на балансе учитываются только те активы и пассивы, право собственности на которые перешло к компании, составляющей финансовую отчетность. Такой план счетов не связан со структурой финансовых отчетов, в частности с форматом горизонтальной модели баланса. Данное положение обязывает каждого бухгалтера переводить данные и другой формат, основывающийся на отражении всех элементов учета. Привести образец плана счетом, применяемого зарубежными компаниями (студенты готовят).

ТЕМА 2. СТАНДАРТЫ, УСТАНАВЛИВАЮЩИЕ СТРУКТУРУ ОТЧЕТОВ

2.1 МСФО (IAS) 1 «Представление финансовой отчетности»

2.2 МСФО (IAS) 7 «Отчет о движении денежных средств»

2.3 МСФО (IAS) 34 «Промежуточная финансовая отчетность»

2.4 МСФО (IAS) 8 «Учетная политика, изменения в расчетных оценках и ошибки»

МСФО (IAS) 2 «Запасы»

Запасов».

Предприятие должно применять настоящий стандарт для годовых периодов, начинающихся 1 января 2005 г. или после этой даты.

Целью МСФО 2 является определение порядка учета запасов, их оценка, списание в производство и раскрытие в отчетности.

Запасы - это активы в форме сырья или материалов, предназначенные для использования в производственном процессе, при предоставлении услуг либо для продажи в ходе нормальной деятельности.

Согласно МСФО запасы классифицируются следующим образом:

- товары и другое имущество, предназначенные для перепродажи;

- готовая продукция, произведенная компанией;

- незавершенная продукция, включающая в себя сырье и материалы, находящиеся в производственном процессе.

Одним из основополагающих моментов при учете товаров является переход права собственности на товары. Это право определяется договором и условиями поставки.

Запасы в обязательном порядке должны оцениваться по наименьшей из двух величин: себестоимости и возможной чистой стоимости реализации (рис).

Чистая цена продажи - это расчетная продажная цена в ходе обычной деятельности за вычетом расчетных затрат на завершение производства и расчетных затрат, которые необходимо понести для продажи.

Затраты на приобретение запасов включают:

-покупную цену;

-импортные пошлины и другие налоги (кроме тех, которые впоследствии возмещаются организации налоговыми органами);

-расходы на транспортировку;

-расходы на обработку и другие расходы, непосредственно связанные с приобретением объекта.

Затраты по займам включаются в себестоимость запасов в том случае, когда займы были взяты компанией под целевое приобретение запасов.

При определении затрат на закупку вычитаются:

-торговые скидки;

-возвраты платежей и прочие аналогичные статьи.

Затраты на переработку включают:

-затраты, непосредственно связанные с единицами продукции, такие как:

-прямые затраты на оплату труда;

-постоянные и переменные накладные производственные расходы, возникшие при переработке сырья в готовую продукцию.

Постоянные накладные расходы - это те косвенные производственные затраты, которые не зависят от объема производства, такие как амортизация и обслуживание зданий и оборудования и административно-управленческие расходы.

Переменные накладные расходы - это косвенные расходы, зависящие от изменения объема производства.

К затратам, не включаемым в себестоимость, относятся:

-сверхнормативные потери сырья, затраченного труда или прочих затрат;

-затраты на хранение, если только они не необходимы в производстве для перехода к следующему его этапу;

-административные накладные расходы, которые не связаны с доведением запасов до их настоящего местоположения и состояния;

-затраты на продажу.

Методы определения себестоимости запасов Метод учета по фактическим затратам. Метод учета по ценам продажи. Метод нормативных цен. Метод розничных цен.

При методе учета по фактическим затратам в себестоимость запасов включаются три вида затрат, а именно, все затраты на приобретение, обработку и прочие затраты, связанные с приведением запасов в состояние, возможное для их использования в производстве или для оказания услуг.

Метод учета по ценам продажи может использоваться для удобства, если результаты приближенно выражают значение себестоимости.

В основу метода нормативных затрат положены нормы расхода запасов, рассчитанные исходя из их потребления при обычной эффективности производства.

Метод розничных цен основан на применении процента валовой прибыли к группе товаров с одинаковой маржой. Себестоимость запаса определяется путем уменьшения общей стоимости проданного запаса на соответствующий процент валовой маржи. Величина процента определяет запас, цена которого была снижена ниже первоначальной продажной цены.

Способы расчета себестоимости запасов

Метод «первое поступление - первый отпуск» (ФИФО).

Метод средневзвешенной стоимости.

Метод ФИФО означает, что запасы, закупленные или произведенные первыми, будут проданы первыми и, соответственно, статьи, остающиеся в запасе в конце периода, были приобретены или произведены последними. Рассмотрим пример.

МСФО (IAS) 17 «Аренда»

МСФО (IAS) 18 «Выручка»

Выручка от продажи товаров

Передача рисков и вознаграждений при розничной торговле совпадает с передачей юридических прав собственности покупателю. Если компания сохраняет значительные риски владения, сделка не является продажей, соответственно в этом случае выручка не признается.

Примеры сохранения за компанией рисков (выручка не состоялась).

Компания сохраняет ответственность за неудовлетворительную деятельность, не покрываемую гарантиями.

Получение выручки зависит от получения выручки покупателем при перепродаже.

Отправленные товары подлежат установке, а установка составляет значительную часть контракта, который еще не выполнен компанией.

Проценты, роялти, дивиденды

Выручка, возникающая от использования другими организациями активов компании, приносящих проценты, лицензионные платежи и дивиденды, должна признаваться в случае притока в компанию экономических выгод, а также в случае ее надежной оценки. По вышеперечисленным трем видам выручки момент признания дохода в силу особой специфики каждого вида различается. В табл. отражены различные основания признания выручки в зависимости от ее вида.

Момент признания выручки процентов, роялти и дивидендов

| Вид выручки | Основание признания |

| Проценты | Пропорционально временная основа, учитывающая эффективную доходность актива |

| Роялти | Метод начислений в соответствии с содержанием соответствующего договора |

| Дивиденды | Установлено право акционеров на получение выплаты |

Проценты, лицензионные платежи и дивиденды признаются в отчетности в зависимости от содержания договора.

Проценты должны признаваться на пропорционально временной основе, учитывающей эффективную доходность актива. Лицензионные платежи следует признавать по методу начислений в соответствии с содержанием соответствующего договора. Дивиденды признаются при установлении права акционеров на получение выплаты.

Выручка может признаваться на равномерной основе в течение всего срока действия договора, например, когда лицензиат имеет право использовать определенную технологию на протяжении установленного периода.

Особенности признания выручки, обусловленные конкретными условиями сделок

| Особенности сделки | Признание выручки |

| Продажи по схеме «выписать и отложить» | Выручка признается в момент перехода права собственности при подтверждении покупателем условия об отложенной поставке |

| Установка и проверка | Признание выручки возможно только после поставки, установки и проверки технического состояния |

| Признание выручки при продаже, когда покупатель указал в контракте ограниченное право возврата товара | Выручка признается после приемки покупателем товара или по истечении срока его возврата |

| Передача на консигнацию, при которой получатель (покупатель) берет на себя обязательства продать товары от лица поставщика (продавца) | Выручка признается на момент продажи товаров получателем третьей стороне. Покупатель продает товары третьей стороне до того, как осуществляет платеж продавцу |

| Продажи с оплатой наличными при получении | Выручка признается тогда, когда поставка завершена и средства выплачены |

| Оплата приобретаемых товаров по частям | Выручка признается после доставки товаров. Если опыт показывает, что большинство клиентов полностью осуществляют оплату, то признание может осуществляться, когда большая часть оплаты произведена |

| Предоплата за товар до его производства | Выручка признается только тогда, когда товары доставлены покупателю |

| Продажи с последующей обратной покупкой, которые фактически являются финансовыми операциями | Вместо признания выручки продажи учитываются как финансовая операция |

| Продажи в рассрочку | Выручка, относимая к продажной цене, без процентов, признается на дату продажи. Процентная составляющая признается в качестве выручки по мере ее поступления с учетом условной процентной ставки. Цена продажи равняется дисконтированной стоимости возмещения, определяемой путем дисконтирования платежей к получению на условную процентную ставку |

| Продажа недвижимости | Выручка обычно признается при переходе права собственности покупателю |

Согласно МСФО IAS 18 компания должна раскрывать следующую информацию:

- учетную политику, принятую для признания выручки, в том числе методы, используемые для определения стадии завершенности операций, связанных с оказанием услуг;

- сумму каждой значимой категории выручки, признанной в течение периода, в том числе выручки, возникающей от продажи товаров, предоставления услуг, процентов, лицензионных платежей, дивидендов, и сумму выручки, возникающей от обмена товаров или услуг.

Главные задачи IAS 12

Учет налогов на прибыль, подлежащих выплате в отчетном периоде.

Учет налогов на прибыль, подлежащих возмещению в будущих периодах.

Учет налоговых последствий хозяйственных операций.

Метод обязательств по отчету о прибылях и убытках основывался на срочных разницах, а метод обязательств по балансу основывается на временных разницах.

Срочные разницы - это разницы между налогооблагаемой прибылью и бухгалтерской прибылью, которая возникает в одном периоде и восстанавливается в одном или нескольких последующих периодах.

Временные разницы - это разницы между налоговой базой актива или обязательства и его балансовой стоимостью.

Различие между срочными и временными разницами заключается в том, что срочные разницы возникают из-за различий в бухгалтерской и налоговой прибыли, а временные - вследствие различий между налоговой базой и балансовой стоимостью активов и обязательств.

Все срочные разницы являются временными разницами, но понятие временных разниц шире. В частности, к временным разницам относится переоценка активов, не производящаяся в налоговом учете.

В российском учете существует аналог IAS 12. Это Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утвержденное приказом Минфина России от 19 ноября 2002 г. № 114н (далее — ПБУ 18/02). При определении временных разниц российский стандарт базируется на сопоставлении доходов и расходов в отчете о прибылях и убытках, т.е. понятие временных разниц, согласно МСФО, коренным образом отличается от их понятия в соответствии с ПБУ 18/02.

К решению основных вопросов и целей IAS 12 целесообразно подходить после рассмотрения основных требований ПБУ 18/02, так как российский стандарт создавался по образу стандарта IAS 12.

Постоянные разницы (ПР) - это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов.

Постоянные разницы могут быть как положительными, так и отрицательными.

Существует четыре вида постоянных разниц:

-доходы принимаются для бухучета и не принимаются для налогового учета;

-расходы принимаются для бухучета и не принимаются для налогового учета;

-доходы принимаются для налогового учета и не принимаются для бухучета;

-расходы принимаются для налогового учета и не принимаются для бухучета.

Примеры доходов, признаваемых для бухучета и не признаваемых для налогового учета.

Имущество, полученное безвозмездно или в качестве целевого финансирования.

Средства, получение которых связано с реализацией государственных программ.

Возврат переплаты по налогам.

Доходы, получаемые от ценных бумаг.

Доходы от переоценки имущества.

Постоянные разницы, сформированные за счет признания в бухучете тех доходов, которые не признаются в налоговом учете, относятся к отрицательным постоянным разницам.

Примером расходов, признаваемых для бухучета и не признаваемых для налогового учета, является также превышение фактических расходов для бухучета над нормой расходов для целей налогообложения.

Статьи 255, 262-264, 269 и 270 НК РФ устанавливают следующие нормы расходов:

-совокупная сумма взносов работодателей, выплачиваемая по договорам долгосрочного страхования жизни работников, добровольного пенсионного страхования, учитывается в целях налого