Сущность, экономико-правовая характеристика собственного капитала и его состав

ФИНАНСОВЫЙ УЧЕТ II

Конспект лекций

по курсу «Финансовый учет II»

для студентов направления подготовки 6.030509 «Учет и аудит»

дневной и заочной формы обучения

Мариуполь

ББК 65.052я73

Финансовый учет II [Электронный ресурс] : конспект лекций по курсу «Финансовый учет II» для студентов направления подготовки 6.030509 «Учет и аудит» дневной и заочной формы обучения / сост.: Г. П. Бессонова, Ю. В. Бондарук. – Мариуполь : ПГТУ, 2016. – 83 с . – Режим доступу: http://umm.pstu.edu/handle/123456789/9669

В конспекте лекций последовательно изложен теоретический материал относительно учета собственного капитала, обязательств, доходов и расходов, финансовых результатов, налога на прибыль, а также наведен порядок составления финансовой отчетности предприятия. Конспект лекций предназначен для самостоятельного изучения курса студентов направления подготовки «Учет и аудит».

Составители: Г. П. Бессонова, доцент;

Ю. В. Бондарук, ассистент.

Рецензент Н. Г. Белопольский, д-р экон. наук, профессор

Утверждено

на заседании кафедры учета и аудита,

протокол №9 от 11 января 2016 г.

Утверждено

методической комиссией УН «Институт экономики

и менеджмента» ГВУЗ «ПГТУ»,

протокол № 7 от 25 января 2016 г.

© ГВУЗ «ПГТУ», 2016

© Г. П. Бессонова,

Ю. В. Бондарук, 2016

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 4

Лекция 1. УЧЕТ КАПИТАЛА.. 5

1.1 Сущность, экономико-правовая характеристика собственного капитала и его состав 5

1.2 Порядок формирования и учет уставного капитала. 8

1.3 Формирование, использование и учет других видов собственного капитала 14

Лекция 2. УЧЕТ ОБЯЗАТЕЛЬСТВ.. 25

2.1 Учет обеспечения будущих выплат и платежей. 25

2.2 Учет долгосрочных и текущих обязательств. 30

2.3 Учет обязательств перед поставщиками. 36

2.4 Учет расчетов по налогам. 38

Лекция 3. УЧЕТ РАСЧЕТОВ ПО ОПЛАТЕ ТРУДА.. 48

3.1 Организация труда, учет личного состава и использования рабочего времени 48

3.2 Оплата труда: формы, виды и порядок начисления. 49

3.3 Удержания из доходов сотрудников предприятия. 54

Тема 4. УЧЕТ ДОХОДОВ, РАСХОДОВ И ФИНАНСОВЫХ РЕЗУЛЬТАТОВ.. 67

4.1 Учет доходов. 67

4.2 Учет расходов. 71

4.3 Учет финансовых результатов. 75

Тема 5. ФИНАНСОВАЯ ОТЧЕТНОСТЬ. 77

5.1 Баланс. 77

5.2 Отчет о финансовых результатах. 78

5.3 Отчет о движении денежных средств. 79

5.4 Отчет о собственном капитале. 80

СПИСОК РЕКОМЕНДОВАНЫХ ИСТОЧНИКОВ.. 82

ВВЕДЕНИЕ

Дисциплина «Финансовый учет II» изучается студентами 4 курса направления подготовки 6.030509 «Учет и аудит» дневной и заочной формы обучения после освоения дисциплин «Бухгалтерский учет», «Финансовый учет I».

Целью изучения дисциплины«Финансовый учет II» является усвоение знанийпо теории и практике ведения финансового учета пассивов на предприятияхразличных форм собственности.

Задачей дисциплины является теоретическое изучение и приобретение практическихнавыков методики и техники ведения финансового учета, предусмотреннойстандартам бухгалтерского учета и законодательством Украины.

Предметом дисциплины«Финансовый учет II» является пассивы предприятия.

По завершении изучения данной дисциплины студент должензнать:

- фундаментальные знания о пассивы финансового учета;

- методы сбора, обработки и выдачи информации для различных групп пользователейучетных данных;

- методологию учета пассивов, основанной на национальных положениях(стандартах) бухгалтерского учета;

По завершении изучения данной дисциплины студент должен уметь:

- применять различные методики оценки пассивов;

- заполнять типовые формы первичных документов, регистров аналитического исинтетического учета;

- применять теоретические знания при решении практических задач.

Лекция 1. УЧЕТ КАПИТАЛА

План

1.1 Сущность, экономико-правовая характеристика собственного капитала и его состав

1.2 Порядок формирования и учет уставного капитала

1.3 Формирование, использование и учет других видов собственного капитала

Лекция 2. УЧЕТ ОБЯЗАТЕЛЬСТВ

План

2.1 Учет обеспечения будущих выплат и платежей

2.2 Учет долгосрочных и текущих обязательств

2.3 Учет обязательств перед поставщиками

2.4 Учет расчетов по налогам

Учет расчетов по налогам

Прежде всего стоит отметить, что в Украине параллельно существует две системы налогообложения:

1. Общая система.

2. Упрощенная система налогообложения.

Общая система строится на базовом понятии налогооблагаемой базы – т.е. величине, которая получается в результате вычитания суммы расходов из суммы доходов.

Что касается упрощенной системы, то тут единый налог платится со всей суммы дохода, т.е. базой налогообложения единым налогом является выручка предприятия.

Среди обязательств важное место занимает учет расчетов по налогам. Для обобщения информации о расчетах предприятия по всем видам платежей в бюджет используется счет 64 «Расчеты по налогам и платежам». Счет пассивный, по кредиту – начисление платежей в бюджет, по дебету – их оплата, списание, а также отражаются налоги, которые подлежат возмещению из бюджета. Сальдо обычно кредитовое, отражается в третьем разделе пассива баланса. Дебетовое сальдо по счету 64 отражается отдельной строкой во втором разделе актива.

Счет 64 «Расчеты по налогам и платежам» имеет 4 субсчета:

641 «Расчеты по налогам»

642 «Расчеты по обязательным платежам»

643 «Налоговые обязательства»

644 «Налоговый кредит»

На субсчете 641 отражается начисление и погашение обязательств предприятия по налогам. Учитывая то, что налогов много, следует выделить субсчета, допустим:

641-1 «Расчеты по налогу на прибыль»

641-2 «Расчеты по НДФЛ»

641-3 «Расчеты по единому налогу»

641-4 «Расчеты по НДС»

641-5 «Расчеты по акцизному сбору»

641-6 «Расчеты по коммунальному налогу».

По каждому виду налога установлены разные ставки и базы налогообложения. Состояние расчетов с бюджетом необходимо отражать по каждому налогу.

Налог на прибыль платят субъекты предпринимательской деятельности, которые осуществляют свою деятельность, направленную на получение прибыли как на территории Украины, так и за ее пределами.

Ставка налога установлена государством к объекту налогообложения. Порядок определения налогооблагаемой прибыли регламентирован Налоговым Кодексом Украины

Методология расчета и учета налога на прибыль определена П(С)БУ 17 «Налог на прибыль». Задолженность бюджета в данное время начисляется по данным налогового учета, исходя из суммы налогооблагаемой прибыли.

Начисленные обязательства по налогу на прибыль относятся на расходы предприятия в дебет счета 981(85), который закрывается в конце отчетного периода путем перенесения данных расходов на финансовые результаты (дебет счета 791). Но в состав расходов предприятия налог на прибыль включается исходя из сумм, исчисленных из прибыли по бухгалтерскому учету.

Прибыль, как финансовый результат деятельности, определяется на счете 79 «Финансовые результаты» путем закрытия счетов классов 7 и 9 и сопоставлением доходов с расходами предприятия. Превышение кредитовой части счета над дебетовой определяет учетную прибыль.

Прибыль, до налогообложения налогом на прибыль, определяется:

1) До 01.01.2015 г. прибыль определялась по формуле:

Прибыль = Доходы (п.135-137 НКУ) – Себестоимость товаров, работ, услуг – Прочие расходы (п.138-143 НКУ) с учетом порядка исчисления налога по п.152 НКУ (патентование, наличие обособленных подразделений, с/х производители и т.д.)

2) С 01.01.2015 г. прибыль определяется по формуле:

Прибыль = Финансовый результат до налогообложения в финансовой отчетности предприятия, который отражен в строке 2290 (прибыль) или строке 2295 (убыток) Отчета о финансовых результатах ф.2 ± Разницы, которые определены в НКУ ст.138,139,140 (при начислении амортизации; резервов (обеспечений) при финансовых операциях; отрицательное значение объекта налогообложения прошлых налоговых (отчетных) лет). Согласно пункту 44.2. НКУ «Для расчета объекта налогообложения плательщика налога на прибыль использует данные бухгалтерского учета и финансовой отчетности по доходам, расходов и финансового результата до налогообложения».

На счете 17 «Отсроченные налоговые активы» ведется учет суммы налогов на прибыль, подлежащая возмещению в следующих отчетных периодах в результате: временные разницы между балансовой стоимостью активов или обязательств и оценкой этих активов или обязательств, используется в целях налогообложения; переноса налоговых убытков, не использованных для уменьшения налога на прибыль в отчетном периоде. По дебету счета 17 «Отсроченные налоговые активы» отражается сумма превышения налога на прибыль, подлежащего уплате в текущем отчетном периоде, над расходами, связанными с начислением налога на прибыль в текущем отчетном периоде, по кредиту – уменьшение отсроченных налоговых активов за счет расходов, связанных с начислением налогов на прибыль в текущем отчетном периоде.

На счете 54 «Отсроченные налоговые обязательства» ведется учет суммы налогов на прибыль, которые будут уплачиваться в последующих периодах вследствие возникновения временной разницы между балансовой стоимостью активов или обязательств и оценкой этих активов или обязательств, используется в целях налогообложения. По кредиту счета 54 «Отсроченные налоговые обязательства» отражается сумма налога на прибыль, подлежащего уплате в будущих периодах в налогооблагаемых временных разниц, по дебету – уменьшение отсроченных налоговых обязательств за счет начисления текущих налоговых обязательств.

Суммы отсроченного налогового актива и отсроченного налогового обязательства определяется согласно Положению (стандарту) бухгалтерского учета 17 «Налог на прибыль». Аналитический учет отсроченных налоговых активов ведется по видам активов или обязательств, между оценками которых для отражения в балансе и с целью налогообложения возникла разница.

Таблица 2.7 – Бухгалтерские записи по счету 641-1 «Расчеты по налогу на прибыль»

| Документ | Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | ||

| Расчет бухгалтера | 1. Начисление налога на прибыль от обычной деятельности по данным бухгалтерского учета | 981(85) | 641-1 |

| Расчет бухгалтера | 2. Одновременное включение начисленной суммы налога на прибыль в уменьшение финансового результата | 981(85) | |

| Расчет бухгалтера | 3. Отражение превышения налога на прибыль, исчисленного по данным налогового учета над суммой, определенной по данным бухгалтерского учета. | 641-1 | |

| Выписка банка | 4. Перечисление налога на прибыль в бюджет | 641-1 | |

| Расчет бухгалтера | 5. Отражение отсроченного обязательства по налогу на прибыль за счет разницы в определении суммы прибыли, когда прибыль по данным бухгалтерского учета превышает налоговую | 981(85) |

Так, налоговым периодом для плательщиков остается календарный год (п.137.4 НК Украины). Предельный срок подачи декларации по налогу на прибыль за период начиная с 2015 года регламентируется абз.10 п.57.1 НК Украины и устанавливается до 01 июня года, следующего за отчетным.

Уплата налоговых обязательств – в течение 10 дней после предельной даты представления декларации (п. 57.1 НКУ).

Базовая ставка налога на прибыль 18 % (п. 136.1 НКУ).

Налог на добавленную стоимость начисляется по ставке 20 % согласно Налоговому кодексу Украины. Объектом налогообложения являются операции по поставке товаров; поставке услуг, место поставки которых находится на таможенной территории Украины, ввоз товаров на таможенную территорию Украины; вывоз товаров за пределы таможенной территории Украины; предоставление услуг по международным перевозкам пассажиров и багажа и грузов железнодорожным, автомобильным, морским и речным и авиационным транспортом.

Следует различать два понятия НДС:

1. НДС поставщика (кредитора);

2. НДС торгового предприятия (получателя).

НДС поставщика включается в сумму счета и подлежит оплате поставщику. Но в цену товаров и цену других ТМЦ он не включается. Для получателя ТМЦ НДС поставщика является налоговым кредитом и подлежит возмещению бюджетом. Торговое предприятие, осуществляя продажу товаров, обязано в цену продажи включить свой НДС, сумма которого вычисляется из суммы поставщика и торговой наценки. На эту сумму НДС у торгового предприятия появляются налоговые обязательства перед бюджетом по налогу на добавленную стоимость.

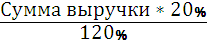

Сумма налоговых обязательств определяется по формуле:

. (2.1)

. (2.1)

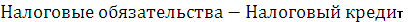

Суммы налога, которые подлежат уплате в бюджет или возмещению из бюджета, определяются как:

НДС в бюджет =

Налоговое обязательство – сумма средств, которую налогоплательщик, в том числе налоговый агент, должен уплатить в соответствующий бюджет как налог или сбор на основании, в порядке и сроки, определенные налоговым законодательством (в том числе сумма средств, определенная налогоплательщиком в налоговом векселя и не уплаченная в установленный законом срок);

Налоговый кредит – сумма, на которую плательщик налога на добавленную стоимость имеет право уменьшить налоговое обязательство отчетного (налогового) периода, определенная согласно разделу V настоящего Кодекса; относятся суммы налога, уплаченные/начисленные в случае осуществления операций по приобретению или изготовление товаров (в том числе в случае их ввоза на таможенную территорию Украины) и услуг.

Таким образом, НО возникает при продаже, НК возникает при приобретении товара (работ, услуг). Для учета НДС Планом счетов предусмотрены следующие счета: 641 «Расчеты по налогам», 643 «Налоговое обязательство», 644 «Налоговый кредит».

Дата и право возникновения налогового кредита или обязательства может возникать:

- или по правилу первого события;

- или по кассовому методу.

Датой возникновения налоговых обязательств по поставке товаров / услуг считается дата, приходящаяся на налоговый период, в течение которого происходит любое из событий, произошедшее ранее:

а) дата зачисления средств от покупателя/заказчика на банковский счет плательщика налога как оплата товаров/услуг, подлежащих поставке, а в случае поставки товаров/услуг за наличные – дата оприходования средств в кассе налогоплательщика, а при отсутствии таковой – дата инкассации наличности в банковском учреждении, обслуживающем налогоплательщика;

б) дата отгрузки товаров, а в случае экспорта товаров – дата оформления таможенной декларации, удостоверяющей факт пересечения таможенной границы Украины, оформленная в соответствии с требованиями таможенного законодательства, а для услуг – дата оформления документа, удостоверяющего факт поставки услуг плательщиком налога.

По операциям по выполнению подрядных строительных работ субъекты предпринимательской деятельности могут применять кассовый метод налогового учета в соответствии с подпунктом 14.1.266 пункта 14.1 статьи 14 настоящего Кодекса.

Датой отнесения сумм налога к налоговому кредиту считается дата того события, которое произошло раньше:

- или дата списания средств с банковского счета плательщика налога на оплату товаров/услуг

- или дата получения плательщиком налога товаров/услуг (п. 198.2 ст. 198 НКУ).

Дата поступления предоплаты (аванса) является датой возникновения у продавца НО (Кт 641) по налогу на добавленную стоимость и основанием для выписки налоговой накладной. В случае уплаты аванса поставщику будет возникать НК (Дт 641), поскольку предприятие «покупает».

В связи с этим для отражения в учете НК или НО по первому событию, возникшей при перечислении или получении аванса, предназначенные «транзитные» счета 644 «Налоговый кредит», 643 «Налоговое обязательство».

В корреспонденции с 641 счетом они играют роль «дублера»:

- Отражен НК при перечислении аванса Дт641 – Кт 644;

- Отражена НО при получении аванса Дт 643 – Кт 641.

Остатки на счете. 644 и 643 будут оставаться до тех пор, пока не «закроется» операция, а точнее, не состоится второе событие -получение товара или отгрузки.

Следует отметить, что счет 643 «Налоговое обязательство» – это активный счет (за редким исключением), а счет 644 «Налоговый кредит» – пассивный счет (за редким исключением).

Следует также отметить, что счет 641 является активно-пассивным. В случае, когда налоговое обязательство больше налогового кредита – сальдо по данному счету будет кредитовое. То есть будет отражена задолженность бюджета по уплате НДС. Однако, в случае, когда налоговое обязательство меньше налогового кредита – сальдо по данному счету будет дебетовое. С точки зрения налогового законодательства по НДС, если налоговое обязательство меньше чем налоговый кредит, имеет место долг бюджета предприятию (так называемое бюджетное возмещение).

Бюджетное возмещение – сумма, подлежащая возврату плательщику НДС из бюджета в связи с излишней уплатой налога. Причины, по которым НК итогам отчетного периода может превышать НО по НДС, закономерно могут возникнуть у предприятия в результате таких очевидных обстоятельств:

- реализация товаров, работ, услуг по нулевой ставке НДС (прежде всего экспортные операции);

- приобретение основных средств, подлежащих амортизации;

- приобретение запасов в большом количестве;

- продажа товаров по ценам ниже, чем цена их приобретения.

Следует отметить очень важный момент. НК возникает обычно по правилу «первого события», но при условии наличия документа – налоговое накладной, которую выписывает поставщик товаров (работ, услуг). То есть НК возникает только в момент получения налоговой накладной от поставщика. Но, когда поставщик (плательщик НДС) задерживает выдачу налоговой накладной по определенным причинам, предприятие соответственно не может отразить НК (Дт 641). В этом случае вместо 641 счете будет использоваться «дублер» – счет 644 «Налоговый кредит».

Срок уплаты НДС не позднее 20 числа, а срок представления деклараций – на протяжении 20 или 40 календарных дней за отчетным периодом (месяцем или кварталом).

В налоговой декларации по НДС плательщик должный показать сведения об объеме продажи для определения суммы налоговых обязательств и сведения о приобретении ТМЦ и других активов для определения налогового кредита.

Для составления декларации предприятия ведут книгу учета продажи и книгу учета приобретения.

Упрощенная система налогообложения, учета и отчетности — особый механизм взимания налогов и сборов, устанавливающий замену уплаты от дельных налогов и сборов, уплату единого налога в порядке и на условиях, с одновременным ведением упрощенного учета и отчетности.

Юридическое лицо или физическое лицо — предприниматель может самостоятельно избрать упрощенную систему налогообложения, если такое лицо соответствует требованиям и регистрируется в качестве плательщика единого налога в порядке установленном законодательством.

Ст.291.-300 НКУ устанавливаются правовые основы применения упрощенной системы налогообложения, учета и отчетности, а также взимания единого налога.

Налог с доходов физических лиц взимается по ставке 18 %, исходя из совокупного дохода за год. Удержание НДФЛ обязано осуществлять каждое предприятие из заработной платы работников ежемесячно соответственно действующей инструкции. Перечисление удержанных сумм подоходного налога предприятие осуществляет в сроки получения в банке средств на выплату зарплаты.

Налог на землю платится по установленным ставкам. Плата за землю (арендная плата за земельные участки государственной и коммунальной собственности) – это налог на владение и пользование землей, который взимается с юридических и физических лиц.

Плата за землю вводится с целью формирования источника средств для финансирования мероприятий по рациональному использованию и охране земель, повышению плодородия почв, возмещения затрат владельцев земли и землепользователей, связанных с ведением хозяйства на землях худшего качества, ведения земельного кадастра, осуществления землеустройства и мониторинга земель, проведения земельной реформы и развития инфраструктуры населенных пунктов.

Транспортный налог. Относится к местным налогам. Администрирование этим налогом осуществляется ст.267 НКУ. Объектом налогообложения является легковые автомобили, которые использовались до 5 лет и имеют объем цилиндров двигателя более 3000 куб. см.

Сбор в фонд защиты инвалидов Украины не является обязательным, но применяется как санкция за непредоставление рабочих мест для инвалидов. Согласно ЗУ «Об основах социальной защищенности инвалидов в Украине» определяется основы социальной защищенности инвалидов в Украине и гарантирует им равные возможности со всеми другими гражданами.

Для предприятий, учреждений, организаций, в том числе предприятий, организаций общественных организаций инвалидов, физических лиц, использующих наемный труд, устанавливается норматив рабочих мест для трудоустройства инвалидов в размере 4 % среднесписочной численности штатных работников учетного состава за год, а если работает от 8 до 25 человек, – в количестве одного рабочего места.

Акцизный налог. Это косвенный налог на потребление отдельных видов товаров (продукции), определенных НКУ в качестве подакцизных, который включается в цену таких товаров (продукции). Перечень подакцизных товаров установлен ст. 215 НКУ.

Таблица 2.8 – Бухгалтерские записи по субсчетам 641, 642

| Документ | Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | ||

| Расчетно-платежная ведомость, | 1. Начисления платежей в бюджет: - НДФЛ из заработной платы | ||

| Расчет бухгалтера | - налоговых обязательств от реализации: *готовой продукции, работ, услуг | 701-703 | |

| *других необоротных активов | |||

| *необоротных активов | |||

| Расчетно- платежное поручение | - налогов (коммунальный, на землю, с собственников транспортных средств единый и др.) | 92 (84) | |

| Расчет бухгалтера | - сборов (гостиничный, рыночный, проведения аукционов, проверка автотранспорта, за выдачу разрешения на размещение объектов торговли и сферы услуг, на право пользования местной символикой, специальное использование естественных ресурсов) | 92 (84) | |

| - сборов в государственные внебюджетные фонды (фонд защиты инвалидов) – экономические санкции за невыполнение предприятием | 92 (84) | ||

| - законодательства | 948 (84) | ||

| - налога на прибыль | 981 (85) | ||

| Расчетно- платежное поручение | 2. Уменьшение (погашения) задолженности по налогами и сборам за счет: | ||

| Расчет, Выписка банка | - уменьшения отсроченных налоговых активов; | ||

| - оплаты с текущего счета; | 641,642 | ||

| Авансовый отчет, Расчет | - возмещения из бюджета суммы НДС, уплаченного подотчетным лицом; - отсроченных обязательств по налогу на прибыль, что подлежат оплате в будущих периодах; | 54,55 | |

| Расчет | - отсрочки задолженности по налогам соответственно законодательству; | ||

| Выписка | - кредитов банка; | ||

| Выписка | - векселей выданных; | ||

| Налоговая накладная | - возмещения из бюджета суммы НДС поставщика; | ||

| Акт сверки | - зачета переплат из налогов; | ||

| Налоговая накладная | - возмещения из бюджета суммы НДС кредиторов; | ||

| Расчет | - списания кредиторской задолженности, которая не возникла в ходе операционного цикла. | 641,642 |

Таблица 2.9 – Бухгалтерские записи по субсчету 643 «Налоговые обязательства»

| Документ | Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | ||

| Выписка банка | 1. Получения аванса от покупателей в порядке предоплаты | 311,312 | |

| Выписка банка | 2. Одновременно отражается сумма налоговых обязательств | ||

| Выписка банка | 3. При отпуске ТМЦ, предоставлении услуг начисляется налоговое обязательство за счет дохода (выручки) | 701-703 |

Таблица 2.10 – Бухгалтерские записи по субсчету 644 «Налоговый кредит»

| Документ | Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | ||

| Выписка банка | 1. Выдача аванса, предоставленного другим предприятиям (поставщикам, кредиторам) | 311,312 | |

| Выписка банка | 2. Одновременное предприятие получает право на налоговый кредит и уменьшение обязательств перед бюджетом | ||

| Налоговая накладная | 3. При получении ТМЦ, услуг на сумму НДС поставщика, кредитора отражается налоговый кредит | 631,685 |

Учет расчетов с участниками. Дивиденды – часть прибыли, которая распределяется предприятием между участниками предприятия. Выплату дивидендов осуществляется на основании решения общего собрания акционеров. Задолженности по дивидендам не существует до тех пор, пока совет не объявила о намерении их выплатить. Обычно между датой объявления и датой выплаты проходит некоторое время, в течение которого дивиденды будут краткосрочной задолженностью предприятия. Счет 67 «Расчеты с участниками» назначен, в частности, для учета обязательств по дивидендам. По кредиту счета отражается увеличение задолженности предприятия, по дебету – ее уменьшение.

Как отдельный вид обязательств в бухгалтерском учете можно выделить доходы будущих периодов. В состав доходов будущих периодов включаются доходы, полученные в течение текущего или предыдущих отчетных периодов, которые относятся к следующим отчетным периодам. Информация о таких доходах временно, до их признания в Отчете о финансовых результатах в будущих периодах, отражается в 3 разделе пассива Баланса.

К доходам будущих периодов относятся доходы в виде:

- полученных авансовых платежей за сданные в аренду основные средства и другие внеоборотные активы (авансовые арендные платежи)

- подписки на газеты, журналы, периодические и справочные издания;

- выручки от продажи билетов транспортных и театрально-зрелищных предприятий;

- абонентской платы за пользование средствами связи и т.п.

Для учета доходов будущих периодов предназначен счет 69 «Доходы будущих периодов». По кредиту этого счета отражается сумма полученных доходов будущих периодов, по дебету – их списание на соответствующие счета учета доходов и включение в состав доходов отчетного периода.

Аналитический учет доходов будущих периодов ведется по их видам, датам их образования и признания доходами отчетного периода.

Вопросы для самоконтроля:

1. Что собой представляют обеспечения?

2. На какие цели предприятия могут создавать обеспечение будущих расходов (платежей)?

3. Какие обязательства относят к долгосрочным, а какие к краткосрочным?

4. Как отражается в учете долгосрочная задолженность в период погашения (последний год)?

5. Объясните термины: облигации, выпущенные с дисконтом; облигации, выпущенные с премией.

6. Как отражаются в учете расчеты с поставщиками?

7. Какое преимущество вексельной формы расчетов?

8. Как учитываются векселя выданные?

9. Как ведется учет НДС?

10. Как ведется учет налога на добавленную стоимость?

Учет доходов

В связи с реформированием бухгалтерского учета появились новые понятия и процедуры относительно учетной информации о доходах. Основные методологические документы, которые регулируют понятие о доходах и их учет являются Закон Украины «О бухгалтерском учете и финансовой отчетности в Украине» от 11.05.2000г. № 1807-Ш с изменениями и дополнениями; НП(С)БУ) 1; П(С)БУ 15«Доходы» от 29.11.1999г.; План бухгалтерских счетов от 30.11.1999г. № 291; Инструкция о применении Плана счетов бухгалтерского учета, активов, капитала, обязательств и хозяйственных операций предприятий и организаций от 30.11.1999г. № 291. Так в Законе Украины «О бухгалтерском учете и финансовой отчетности» дается понятие об экономической выгоде, которая является потенциальной возможностью получения предприятием денежных средств от использования активов: в П(С)БУ 15 дается формулировка доходов, где говорится, что доходы – это увеличение экономических выгод в виде получения активов или уменьшения обязательств, которое приводит к увеличению собственного капитала (за исключением увеличения капитала за счет взносов собственников). Например, если предприятие реализует товары за наличный расчет или деньги зачисляются в банк, то дебетуется счет 30 «Наличность», 31 «Счета в банке», а кредитуется счет 70 «Доходы от реализации». Таким образом, с одной стороны возрастает сумма активов, а со второй – доходов. Второй пример. После предварительной оплаты предприятие отгрузило продукцию покупателям. В этом случае снижается задолженность перед покупателями (дебет 681 «Расчеты по авансам полученным» и получают доходы по кредиту 70 «Доходы от реализации»). Одновременно путем зачета ранее полученного аванса задолженность перед покупателями уменьшается.

П(С)БУ 15 «Доход» имеет изменения и дополнения, которые внесены приказом МФУ от 14.06.2000г. № 131. В этом П(С)БУ представлены следующие разделы: общие положения, в котором раскрываются понятия «проценты», «роялти», «дивиденды»; определение и классификация дохода, в котором говорится о том, что может быть принято как доход, а что не может быть определено доходом. Кроме этого здесь классифицируются доходы в виде дохода (выручка) от реализации продукции (товаров, работ, услуг); чистого дохода от реализации продукции (товаров, работ, услуг); другие операционные доходы; финансовые доходы; прочие доходы. В этом разделе П(С)БУ содержатся подробные комментарии по этим вопросам; оценка доходов – в этом разделе говорится о том, что доход отражается в бухгалтерском учете в сумме справедливой стоимости активов, полученных или что подлежат получению. Раскрытие информации о доходах представляется в примечаниях к финансовой отчетности (см. П(С)БУ 15).

Значительную информацию о бухгалтерском учете доходов дает новый План счетов и Инструкция по его применению.

Для бухгалтерского учета доходов используются счета класса 7 «Доходы и результаты деятельности» Плана счетов.

Счет 79 «Финансовые результаты» является пассивно-активным, так как на кредит его списываются доходы, а на дебет – расходы. Остаток по кредиту означает прибыль, а по дебету – убыток. По окончании отчетного периода этот счет закрывается счетом 44 «Нераспределенные прибыли (непокрытые убытки). На протяжении отчетного периода по кредиту этих счетов отражаются полученные доходы, а по дебету то, что не является доходами: НДС, акцизный сбор, прочие виды налогов, которые должны быть включены в цену продажи изделий, товаров, работ и услуг и подлежат перечислению в бюджет (см. П(С)БУ 15, п.6). В конце отчетного периода все счета класса 7 закрываются счетом 79 «Финансовые результаты» проводкой дебет счета класса 7 – кредит счета 79 (по соответствующим субсчетам).

Основным доходом хозяйствующих субъектов является выручка от реализации готовых изделий, товаров, работ и услуг. Доход от реализации в соответствии с п.8 П(С)БУ 15 определяется в случае наличия всех приведенных ниже условий:

• покупателю переданы риски и выгоды, связанные с правом собственности на продукцию (товар, прочие активы);

• предприятие не осуществляет в дальнейшем управление и контроль за реализованной продукцией (товарами, прочими активами);

• сумма дохода (выручка) может быть достоверно определена;

• есть уверенность, что в результате операции произойдет увеличение экономических выгод, а расходы, связанные с этой операцией могут быть достоверно определены.

К основной деятельности предприятия относят операции, связанные с производством или реализацией продукции (товаров, работ, услуг), которые являются определяющей целью создания предприятия и обеспечивают основную часть его дохода.

Доходы, связанные с основной деятельностью предприятия, включают:

- доход от реализации готовой продукции;

- доход от реализации товаров;

- доход от реализации работ, услуг.

В финансовом учете процесс реализации отражается так: при методе начисления – в момент отгрузки готовой продукции, товаров, предоставленных услуг, а при кассовом методе в момент поступления денег (их эквивалентов, или справедливой стоимости активов, или ликвидации задолженностей).

| Д-т 36 “Расчеты с покупателями и заказчиками” К-т 70 “Доходы от реализации” | отражена сумма, на которую покупателю (заказчику) предъявлены расчетные документы за реализованную продукцию, товары, работы, услуги |

| Д-т 31 “Счета в банках” К-т 70 “Доходы от реализации” | получена выручка от продажи товаров, работ, услуг (приходный кассовый ордер) |

Большинство предприятий являются плательщиками, НДС, поэтому на сумму НДС, полученную в составе выручки от реализации продукции должен быть уменьшен доход от реализации.

| Д-т 70 “Доходы от реализации” К-т 64 “Расчеты по налогам и платежам” | отражена сумма начисленного налога с дохода (расчет бухгалтерии) |

Детально о характеристике каждого счета класса 7 смотрите в Инструкции о применении Плана счетов бухгалтерского учета.

Аналитический учет доходов от реализации ведется по видам (группам) продукции, товаров, работ, услуг, регионами сбыта и / или другим направлениям, определенным предприятием. Первичными документами по учету доходов от реализации являются счета (справки) бухгалтерии. Предприятие может самостоятельно создавать дополнительные субсчета и аналитические счета исходя из специфики деятельности, конкретных нужд, заданий управления и контроля.

К другой операционной деятельности относится процесс выбытия какого-нибудь актива (производственных запасов, материальных ценностей, оборотных активов и пр.). В составе других операционных доходов отражаются все другие доходы, не связанные с реализацией продукции (товаров, работ, услуг), к которым относят:

- доход от реализации иностранной валюты;

- доход от реализации других оборотных активов (производственных запасов, малоценных и быстроизнашивающихся предметов и др.);

- доход от операционной курсовой разницы;

- доход от операционной аренды активов;

- пеня, штрафы, которые признаны должником или относительно которых получено решение судовых органов о взыскании;

- доходы от возмещения ранее списанных активов;

- доход от списания кредиторской задолженности, которая возникла во время операционного цикла, после окончания срока исковой давности;

- полученные гр