Инвестиционные решения. (Управление активами)

Управление активами предприятия - это разработка и реализация управленческих решений, связанных с формированием и эффективным использованием активов предприятия.

Управленческие решения, связанные с формированием активов предприятия включают управление реальными инвестициями и управление финансовыми инвестициями.

Управление реальными инвестициями – это подготовка, оценка и реализация наиболее эффективных инвестиционных проектов, направленная на обеспечение инвестиционных целей предприятия.

Управление финансовыми инвестициями – это выбор наиболее эффективных ценных бумаг, направленный на достижение инвестиционных целей предприятия.

Выбор конкретных направлений инвестиционной деятельности фирмы с учетом стратегии ее экономического и финансового развития.

Первую группу эталонных стратегий составляют стратегии концентрированного роста. Это те стратегии, которые связаны с изменением продукта или рынка. В случае следования этим стратегиям фирма пытается улучшить свой продукт или начать производить новый, не меняя при этом отрасли. Что касается рынка, то фирма ищет возможные пути улучшения своего положения на рынке.

Конкретными типами стратегии первой группы являются следующие:

- стратегия усиления позиции на рынке (маркетинговые усилия и даже горизонтальная «интеграция» – контроль над конкурентами);

- стратегия развития рынка – поиск новых рынков для производимого продукта;

- стратегия развития продукта – рост за счет производства нового продукта и его реализации на уже освоенном фирмой рынке.

Вторая группа эталонных стратегий – расширение фирмы путем добавления структур. Эти стратегии называют стратегиями интегрированного роста. Интегрированный рост может осуществляться за счет приобретения собственности и расширения изнутри.

Выделяют два типа стратегий интегрированного роста:

- стратегия обратной вертикальной интеграции – рост фирмы за счет усиления контроля над поставщиками, и за счет создания дочерних структур (Пример: «Мирель» – производство крема для тортов);

- стратегия вперед идущей вертикальной интеграции – выражающейся в росте фирмы за счет приобретения либо усиления контроля над системой распределения и продажи. (Пример: «Ариант», «Юничел» – сеть фирменных магазинов)

Третьей группой эталонных стратегий развития бизнеса являются стратегии диверсифицированного роста. Эти стратегии реализуются в том случае, если фирмы дальше не могут развиваться на данном рынке с данным продуктом в рамках данной отрасли.

Стратегиями данного типа являются:

- стратегия центрированной диверсификации – поиск дополнительных возможностей для производства новых продуктов. Существующее производство остается в центре, а новое возникает исходя из возможностей рынка, технологии и т.п.;

- стратегия горизонтальной диверсификации – поиск возможностей роста за счет новой продукции, требующей новой технологии. Новый продукт должен быть ориентирован на потребителя основного. Важное условие – предварительная оценка фирмой собственной компетентности в производстве нового продукта;

- стратегия конгломеративной диверсификации – фирма расширяется за счет производства технологически не связанных продуктов. Это одна из самых сложных для реализации стратегий.

В практике фирма может одновременно реализовывать несколько стратегий. Особенно это распространено у многоотраслевых компаний. В таком случае говорят, что фирма осуществляет комбинированную стратегию.

Выбор конкретных объектов инвестирования,

Экономическая оценка инвестиций предполагает сопоставление затрат, связанных с процессом инвестирования, и доходов, получаемых в результате его реализации.

Достаточно широкое распространение и признание получили следующие показатели оценки эффективности реальных инвестиций.

1 Чистая современная стоимость

2. Срок окупаемости.

3. Рентабельность.

4 Внутренняя норма доходности.

5.Индекс доходности

1. Чистая современная стоимость.( Чистый дисконтированный доход (ЧДД) или интегральный экономический эффект (Эинт)) Рассмотрим инвестиционный проект, имеющий следующий денежный поток (тыс. руб.):

| 0-й год | 1-й год | 2-й год |

| -100 |

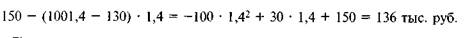

В конце базового (нулевого) года осуществляются инвестиции, денежные средства для которых получены в кредит под 40% годовых. Кредит с процентами должен быть возвращен за счет доходов проекта по мере их поступления. Предположим, что доходы от инвестиций образуются в суммах 130 и 150 тыс. руб. в конце соответственно первого и второго годов. В этом случае на конец первого года долг (с процентами) перед кредитором составит 100 • 1,4 = 140 тыс. руб. На его погашение направляется доход первого года, и на начало второго года будем иметь остаток задолженности в размере 10 тыс. руб. (140 - 130 = 10). На этот остаток также начисляются проценты, и на конец второго года величина долга составит 10 • 1,4 = 14 тыс. руб. Чистый доход инвестора в результате реализации данного проекта составит 150 — 14 = 136 тыс. руб. Приведенные выше вычисления в обобщенном виде можно представить следующим образом:

Полученная сумма представляет номинальный прирост капитала компании в результате реализации данного инвестиционного проекта. Эта величина называется конечной (терминальной) стоимостью. Предположим, что данная компания обладает ноу-хау по данному проекту и может его продать до начала осуществления. По какой цене? По-видимому, с позиций финансовой эквивалентности вполне обоснованным было бы определить стоимость проекта на начало периода как современную стоимость будущего конечного дохода, т. е. мы должны дисконтировать (привести к нулевому году) 136 тыс. руб. исходя из ставки, по которой компания могла бы инвестировать полученные в начале периода средства от продажи проекта. Предположим, что эта ставка также равна 40%. Данное предположение вполне реально, так как полученные средства могли бы быть предоставлены кому-то в долг. Получим:

Это цена, по которой можно продать идею проекта в начале периода. Данная величина называется чистой современной стоимостью проекта (NPV)

Как видно из последнего расчета, NPV есть алгебраическая сумма дисконтированных на начало периода элементов денежного потока инвестиционного проекта.

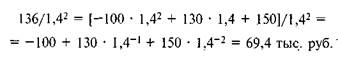

Предположим, что инвестиционный проект можно разделить на две части (рис. 14.1).

Рис. 14.1

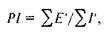

На рис. 14.1 lt— капиталовложения в период t; E — доходность в периоду, г — номер года в период инвестирования (/ = 1, ..., я,), / — номер года в период отдачи инвестиций (/ = 1, ..., п2).

Как и в рассмотренном примере, имеем дело с денежным потоком, состоящим из отрицательных и положительных элементов. Отрицательные элементы представляют собой инвестиционные затраты, определяющие отток денежных средств, положительные элементы — это доходы, формирующие приток денежных средств.

Суммарные величины инвестиций и доходов (а также их непосредственное сопоставление — в данном случае алгебраическое сложение) не могут быть определены простым суммированием годовых инвестиций, так как ценность их неодинакова. Учитывая фактор временной стоимости денег, необходимо привести значение элементов денежного потока к единой временной дате. Чтобы решить эту задачу, как мы знаем, нужно осуществить операцию дисконтирования.

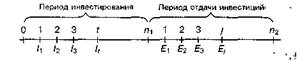

Еще раз напомним, что в основе процесса дисконтирования лежит расчет коэффициентов дисконтирования, который производится по формуле

(14.1)

(14.1)

где DFt — коэффициент дисконтирования для года t; г — ствка дисконтирования.

Чтобы провести дисконтирование элемента денежного потока года t, необходимо умножить его численное значение на коэффициент дисконтирования.

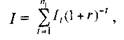

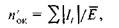

Дисконтированная сумма инвестиций определится так:

(14.2)

(14.2)

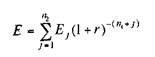

где t = 1, ..., и,; r— норма дисконта. Сумма доходов

(14.3)

(14.3)

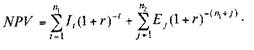

Показатель чистой современной стоимости рассчитывается алгебраическим сложением суммы дисконтированных инвестиций и дисконтированных доходов. Поскольку инвестиции берутся со знаком "минус", то по сути инвестиции вычитаются из доходов:

(14.4)

(14.4)

Инвестиции являются оправданными в том случае, когда суммарная величина дисконтированных доходов оказывается больше суммы (взятой

по абсолютной величине) дисконтированных размеров инвестиций. Величина NPV b такой ситуации имеет положительное значение.

Если сравниваются несколько проектов, то выбирается тот, NPV которого больше.

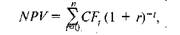

Необходимо отметить, что разделение жизненного цикла инвестиционного проекта на две части во многом является условным. В действительности часто случаются ситуации, когда необходимость инвестирования возникает и в отдельные годы периода, который мы назвали периодом отдачи инвестиций, например при обновлении производственного аппарата, при устаревании оборудования и в других случаях. Суммарный денежный поток в такие периоды может быть отрицательным (отток денежных средств превышает их приток). Поэтому для общего случая можем рассчитать NPV по следующей формуле:

где CFt — суммарная величина денежного потока в году t.

Показатель NPV обладает очевидными достоинствами и недостатками. Достоинство проявляется в том, что данный показатель является абсолютным и учитывает масштабы инвестирования. Это позволяет рассчитать прирост стоимости компании или величину капитала инвестора (в последнем случае при инвестировании с "нуля"). Но из этих достоинств вытекают и недостатки. Первый заключается в том, что величину NPV трудно, а в ряде случаев невозможно нормировать. Например, NPV некоторого проекта равна 200 млн руб. Много это или мало? Ответить, на этот вопрос трудно, тем более если рассматривается безальтернативный проект. Можно, конечно, установить нижнюю планку размера NPV, при недостижении которой проект отвергается. Но это во многом волюнтаристская мера, не отражающая существа процесса инвестирования.

Второй недостаток связан с тем, что NPV b явном виде не показывает, какими инвестиционными усилиями достигнут результат. Хотя в расчете NPV размер инвестиций и учитывается, относительное сопоставление не проводится.

Третий недостаток связан с тем, что для инвестора, использующего кредитные ресурсы ( и,,, естественно,, не только для него), важно знать период возврата вложенных средств. С учетом отмеченных недостатков необходимо дополнить NPV расчетом других показателей.

Величина чистой настоящей стоимости не является абсолютно верным критерием при:

1. выборе между проектом с большими первоначальными издержками и проектом с меньшими первоначальными издержками при одинаковой величине чистых настоящих стоимостей

2. выборе между проектом с большей чистой настоящей стоимостью и длительным периодом окупаемости и проектом с меньшей чистой настоящей стоимостью и коротким периодом окупаемости.

Использование метода осложняется трудностью прогнозирования ставки дисконтирования.

2. Срок окупаемости. Это период, в течение которого сумма полученных доходов окажется равной величине произведенных'инвестиций.

Понятие срока окупаемости можно проиллюстрировать графически. На рис. 14.2 показан кумулятивный (определенный нарастающим итогом по годам проекта) денежный поток, который по мере инвестирования нарастает по абсолютной величине как отток денежных средств, затем с

Рис. 14. 2

момента получения доходов кумулятивный отток снижается, и в определенной временной точке величина нарастающего потока становится равной нулю. Это значит, что суммарные оттоки денежных средств за период инвестирования оказались равными суммарным доходам, полученным от начала периода отдачи инвестиций (точка К на графике) до временной точки Л на графике, т. е. произошло возмещение суммарных инвестиций суммарными доходами, полученными за некоторый период. Этот период и называется сроком окупаемости. Как видно на графике, можно выделить два таких срока — от начала инвестирования и от начала периода отдачи инвестиций. Первый условно назовем сроком окупаемости в широком смысле, второй — в узком.

Существуют различные методы определения сроков окупаемости.

1. Рассмотрим первый метод. В этом случае срок окупаемости

(14.5)

(14.5)

где Е — среднегодовой уровень дохода.

Данный показатель можно использовать для краткосрочных проектов, когда влияние фактора времени незначительно и когда уровень дохода примерно стабилен по годам. Используется такой прием расчета для приблизительной оценки длительности периода окупаемости в узком смысле.

Если период отдачи инвестиций характеризуется большой неравномерностью доходов по годам, то возможно получение смещенного (искаженного) значения срока окупаемости. Например, в первый год доход должен составить 10 тыс. руб., во второй — 100 тыс. руб., в третий — 500 тыс. руб. В среднем получаем 203,3 тыс. руб. Ясно, что использование формулы (14.5) для такого проекта приведет к существенному занижению срока окупаемости.

2. Второй метод основан на сопоставлении суммарных инвестиций с суммарными за определенный период доходами. При этом не предполагается исчисления среднего по годам дохода. Производится прямое сравнение общей суммарной величины инвестиций (за весь период инвестирования) с суммой доходов, определенных нарастающим итогом. Период, за который эта величина доходов окажется равной инвестициям, принимается за срок окупаемости данных инвестиций.

В большинстве случаев срок окупаемости, определенный таким образом, не является целочисленным (не равен целому числу лет). Поэтому возникает задача определения точной величины срока окупаемости,

включающей целое число лет и некоторую дробную часть года. С этой целью необходимо рассчитать суммарную величину инвестиций и две суммарные величины дохода:

за целое количество лет полной окупаемости;

за период, меньший периода полной окупаемости на один год.

За первый из рассматриваемых периодов инвестиции более чем окупятся (обозначим его длительность через т и назовем периодом (годом) полной окупаемости). Мы говорим "более чем окупятся", так как в редких случаях суммарные инвестиции окажутся в точности равными суммарным доходам. Если такое равенство все-таки будет достигнуто, то соответствующее количество лет и будет представлять срок окупаемости, выраженный в целых годах (или месяцах, или в других временных единицах, принятых за единичный период). В этом случае проведение расчетов заканчивается. Если же целочисленность не может быть достигнута, то определяем суммарный доход за период, меньший периода полной окупаемости на один год (длительность этого периода будет равна (т — 1) лет). Таким образом, инвестиции окупятся за этот меньший период плюс некоторую часть последнего года периода полной окупаемости. Далее следует определить эту дробную часть последнего года полного срока окупаемости.

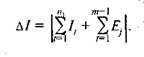

Для этого предварительно определим часть инвестиций, которая не окупилась за период (т — 1) и должна окупиться за последний год срока окупаемости, т. е. за год т, по формуле

Здесь

Отметим еще раз, что инвестиции учитываются со знаком "минус", поэтому в вышеприведенной формуле по существу производится вычитание.

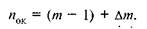

Величина дисконтированных инвестиций, равная А/, окупится, как уже отмечалось, за некоторую часть года т (обозначим ее через Am), численное значение которой определится по формуле

(14.7) где Ет — величина дохода, полученного в году т.

(14.7) где Ет — величина дохода, полученного в году т.

Таким образом, длительность периода окупаемости инвестиций

(14.8)

(14.8)

Данная величина может представлять срок окупаемости в широком смысле, если отсчет лет ведется от начала периода инвестирования, и в узком, если номер года определяется от начала периода получения доходов.

Из приведенных рассуждений видно, что в расчет принимаются не-дисконтированные значения показателей, поэтому фактор временной стоимости денег не учитывается, что нельзя признать корректным.

3. Метод дисконтированного срока окупаемости. Используется тот же подход, что и в п. 2, но в расчет принимаются предварительно дисконтированные элементы денежного потока.

Данный метод обеспечивает наиболее достоверный результат расчетов.

4. Применяется тот же подход, что и в п. 1, но для расчета среднегодового дохода учитываются дисконтированные величины годовых доходов и суммарная величина дисконтированных инвестиций. Дисконтирование позволяет во многом сгладить отмеченные выше недостатки метода п. 1.

Недостатки:

- игнорируют денежные поступления после истечения срока окупаемости проекта.

- игнорирует возможности реинвестирования доходов и временную стоимость денег. Поэтому проекты с равными сроками окупаемости, но различной временной структурой доходов признаются равноценными

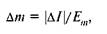

3. Показатель рентабельности.Запишем:

(14.9)

(14.9)

где  и

и  — суммарные за период существования проекта доходы и суммарные инвестиции, дисконтированные на единый момент времени.

— суммарные за период существования проекта доходы и суммарные инвестиции, дисконтированные на единый момент времени.

Для того чтобы проект инвестирования был эффективным, величина Р/ должна быть больше единицы. Тогда NPV > 0. Величина PI может быть нормирована. Например, проект имеет значение PI = 1,5, а в среднем по отрасли, к которой он относится, рентабельность равна 1,8. Ясно, что в данном случае проект при прочих равных условиях имеет эффективность ниже среднеотраслевой.

Недостатки:

- Не всегда выделяется самый прибыльный проект.

- Метод предполагает малореалистичную ситуацию реинвестирования всех промежуточных денежных поступлений от проекта по ставке внутренней доходности.

- В жизни часть средств может быть выплачена в виде дивидендов, часть — инвестирована в низкодоходные, но надежные активы, такие, как краткосрочные государственные облигации и т. д.

- Метод не решает проблему множественности внутренней ставки рентабельности при неконвенциональных денежных потоках; иногда в таких случаях внутренняя ставка рентабельности вообще не поддается определению, вступая в противоречие с канонами математики

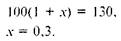

4. Показатель внутренней нормы доходности.Рассмотрим пример инвестиционного проекта, в котором в конце базового года инвестировано 100 тыс. руб., а через год получен доход 130 тыс. руб. Если не учитывать стоимости денежных ресурсов, лежащих в основе инвестиций, то ясно, что инвестор имеет относительный доход 30%. Расчет этой величины вытекает из следующего уравнения:

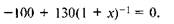

Разделим обе части данного уравнения на (1+х). Проведя соответствующие преобразования, получим:

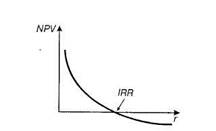

Видно, что последнее уравнение представляет выражение для определения NPV. Таким образом, х является объективным показателем, который характеризует ставку дисконтирования, при которой чистая современная стоимость оказывается равной нулю. Такая ставка дисконтирова-

Рис. 14.3

ния называется внутренней нормой доходности, величину которой будем обозначать IRR1.

Если инвестиционный процесс осуществляется последовательно (сначала период инвестирования, затем период получения доходов), то в приведенных выше обозначениях можно составить уравнение .

, где

, где

х — неизвестная величина ставки дисконтирования, являющаяся, как уже отмечалось, внутренней нормой доходности.

Понятно, что, чем выше IRR (рис. 14 3), тем более эффективным является инвестиционный проект. Внутренняя норма доходности должна быть выше ставки дисконтирования, используемой в расчете NPV. В противном случае NPVбудет иметь отрицательное значение.

Величина IRR несет важную информацию об экономической "прочности" проекта Эта прочность тем выше, чем больше разрыв между IRR и ставкой дисконтирования. Отмеченная разность представляет предельную возможность увеличения стоимости капитала, привлекаемого для реализации проекта

Для определения внутренней нормы доходности используются методы приближенных расчетов, одним из которых является метод линейной интерполяции, который в общей постановке рассмотрен в пункте 3.6

Для того чтобы применить данный метод, необходимо задать величины нижней и верхней границ внутренней нормы доходности. При этом при значении ставки дисконтирования, равной нижней границе, чистая современная стоимость (NPVH) должна быть положительной, а при значении, соответствующем верхней границе (NPVB), — отрицательной.

5. Индекс доходности (ИД) представляет собой отношение суммы приведенных доходов к величине капиталовложении и рассчитывается по следующей формуле:

ИД =

Для собственного капитала норма дисконта равна норме дохода на капитал.

определение ликвидности инвестиций. В процессе осуществления инвестиционной деятельности предпринимательские фирмы должны учитывать, что в результате изменения инвестиционного климата по отдельным объектам инвестирования ожидаемая доходность может значительно снизиться. Поэтому необходимо тщательно отслеживать все эти изменения и своевременно принимать решение о выходе из отдельных инвестиционных программ и реинвестировании капитала. С учетом возможности такой ситуации по каждому объекту инвестирования первоначально следует оценить степень ликвидности инвестиций и предпочтение отдать тем из них, которые имеют наибольший потенциальный Расчет коэффициента дисконтирования

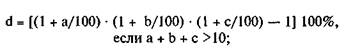

Норма дисконта рассчитывается по формуле

где а — принимаемая цена капитала (очищенная от инфляции), депозитный процент по вкладам (в постоянных ценах) или доходность альтернативных проектов вложения финансовых средств, %;

b — уровень премии за риск для проектов данного типа, %; в данном случае принимается равным нулю (проект безрисковый); с — уровень инфляции, %.

уровень ликвидности.

Управление внеоборотными активами – это принятие управленческих решений по своевременному обновлению основных средств и их эффективному использованию.

Главной целью управления основным капиталом является обеспечение его достаточности для нормального функционирования и развития предприятия, а также наиболее эффективное его использование в целях максимизации экономических и финансовых результатов деятельности.

| Основные задачи в области управления основным капиталом состоят в следующем | Технологии в области управления основными средствами включают |

| 1. определение необходимого объема основных средств для обеспечения нормальной деятельности предприятия; | методы определения потребности предприятия в основных средствах |

| формирование рационального состава источников для финансирования воспроизводства основного капитала; | - способы формирования и привлечения внутренних и внешних источников финансирования инвестиций в основной капитал; |

| · обеспечение рационального состава и структуры основных средств; | - определение комплекса показателей состава, структуры и движения основных средств, а также алгоритмов их расчета; · · способы разработки форматов и формирования плановой и учетной документации, содержащей информацию об основных средствах; |

| · максимизация уровня эффективности использования основного капитала в производственно-хозяйственной деятельности предприятия. | · · определение состава и методология расчета показателей использования основных средств; - · выбор и методологию определения критериев для принятия управленческих решений по управлению основными средствами. |

1. Анализ ОС предприятия в предшествующем периоде. Этот анализ проводится в целях изучения динамики общего их объема и состава, степени их годности, интенсивности обновления и эффективности использования.

1) Рассматривается динамика общего объема ОС предприятия — темпы их роста в сопоставлении с темпами роста объема производства и реализации продукции, объем ОС , общая сумма ОС .

Сведения о составе, движении и амортизации основных средств содержатся в разделе 3 формы № 5 «Приложение к бухгалтерскому балансу». Однако, они недостаточны для полной характеристики и качественного управления основным капиталом. Кроме того, они отражают только данные фактического бухгалтерского учета, планирование же этих показателей, как правило, не ведется. В рамках системы управления основными средствами должны быть разработаны и введены в действие документы внутрифирменного планирования и управленческого учета, содержащие детальные и полные сведения о состоянии, структуре, динамике основного капитала. Примерный формат таких документов представлен в табл. .

Динамика основных средств предприятия за ______ г

В рамках управленческого учета рекомендуется формировать документ, отражающий подробную, детальную информацию о каждом отдельном объекте основных средств (табл. ).

Сведения об объектах основных средств предприятия на 1.01._____ года

2) Изучается состав ОС предприятия и динамика их структуры. В процессе этого изучения рассматривается соотношение основных средств и нематериальных активов, используемых в операционном процессе предприятия; в составе производственных основных средств анализируется удельный вес движимых и недвижимых их видов (которые в производственной деятельности характеризуют соответственно активную и пассивную их части); в составе нематериальных активов рассматриваются отдельные их виды.

| Структура основных средств по активной и пассивной частям УВа(n) | УВа(n)=Фа(n)/∑Ф где Фа(n)- стоимость активной (пассивной) части ОС: ∑Ф - общая стоимость ОС | Характеризует удельный вес (процентное соотношение) активной и пассивной частей ОС в их обшей стоимости. Определяется как по предприятию в целом, так и по отдельным структурным подразделениям |

| Видовая структура основных средств (УВ вид) | УВвид= Фn/∑Ф. где Фn- стоимость отдельных групп и подгрупп основных средств, выделенных по их видам (я), ∑Ф - общая стоимость ОС | Характеризует удельный вес (процентное соотношение) отдельных видовых групп и подгрупп основных средств в их обшей стоимости. Может определяться как в целом по предприятию- так и по отдельным его подразделениям |

| Возрастная структура основных средств (УВвозр) | УВвозр = Фt/∑Ф. где Фt- стоимость отдельных возрастных групп ОС: ∑Ф - общая стоимость ОС | Характеризует удельный вес (процентное соотношение) отдельных возрастных групп ОС в их обшей стоимости. Определяется по всему предприятию и подразделениям |

3) Оценивается состояние используемых предприятием ОС

| Коэффициент износа основных средств (Ки) | Ки= ИФ/ФП | Отражает долю износа (утраченной стоимости) основных средств в их первоначальной стоимости |

| Коэффициент годности основных средств (Кг) | Кг=Фост/Фп | Отражает долю остаточной (несамортизированной) стоимости ОС в их первоначальной стоимости |