Сравнение взаимоисключающих проектов

Иногда два или более проектов являются взаимоисключающими — т.е. фирма может реализовать только один из них. Приведем следующий пример: проект, для осуществления которого необходимо использовать единственный в своем роде ресурс — например, определенный участок земли. В таких случаях фирма должна выбрать проект с самой высокой NPV. Некоторые фирмы, однако, сравнивают проекты согласно их IRR, и эта система может идти вразрез с необходимостью максимизации богатства акционеров.

Предположим, что у вас есть участок земли и два альтернативных варианта его использования. Вы можете построить на нем офисное здание, что потребует 20 млн. долл. в виде начальных издержек, или автомобильную стоянку, что потребует 10000 долл. начальных издержек. Если вы построите офисное здание, то (по вашим расчетам) сможете продать его через год за 24 млн. долл. и ваша IRR будет таким образом равна 20% (24 млн. долл. - 20 млн. долл. /20 млн. долл.). Если вы превратите этот участок земли в автомобильную стоянку, то согласно расчетам ваши ежегодные денежные поступления составят 10000 долл. в течение неограниченного времени. IRR для автомобильной стоянки, таким образом, составит 100% в год. Какой проект лучше выбрать?

Хотя IRR автомобильной стоянки выше, вы не обязательно захотите выбрать этот проект, потому что при любой стоимости капитала ниже 20% годовых NPV офисного здания все равно больше. Например, при стоимости капитала 15%, NPV офисного здания будет равняться 869565 долл., в то время как NPV автомобильной стоянки — 56667 долл. Таким образом, при стоимости капитала 15%, если будет принят проект строительства офисного здания, акционеры останутся в выигрыше.

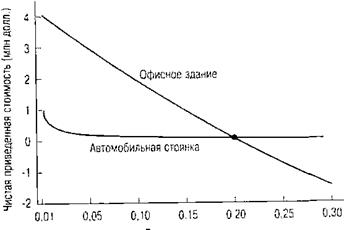

Рис. 6.3 показывает нам NPV обоих проектов как функцию стоимости капитала. Дисконтная ставка, применяемая для расчета NPV проекта (стоимость капитала проекта), откладывается по горизонтальной оси, а NPV— по вертикальной. График ясно показывает, что дисконтная ставка в размере 20% годовых является критической точкой перехода" для двух взаимоисключающих проектов. При любой дисконтной ставке выше 20% годовых автомобильная стоянка имеет более высокую NPV, а при ставке ниже 20% более высокая NPV будет у офисного здания.

Для того чтобы лучше понять, почему IRR не является подходящим критерием решения при рассмотрении взаимоисключающих проектов, обратите внимание на то, то IRR проекта не зависит от его масштаба (scale). В нашем примере автомобильная стоянка имеет очень высокую IRR, но масштаб этого проекта не может сравниться с масштабом проекта по постройке офисного здания. Если бы проект строительства автомобильной стоянки был более дорогостоящим, то его реализация могла бы привести к получению более высокой NPV, чем строительство офисного здания. Итак, предположим, что проект автомобильной стоянки требует первоначальных инвестиций в размере 200000 долл. для строительства многоярусного сооружения и что ежегодные чистые денежные поступления будут равняться 200000 долл. в год на протяжении неограниченного времени. NPV построенной автомобильной парковки теперь была бы в 20 раз больше чем раньше.

| Контрольный вопрос 6.8 |

| При каком объеме инвестиций NPV проекта строительства автомобильной стоянки была бы равной NPV проекта строительства офисного здания? |

Сравнение проектов: NPV или IRR

Дисконтная ставка

Рис. 6.3. NPV как функция дисконтной ставки

ИНФЛЯЦИЯ И ПЛАНИРОВАНИЕ ИНВЕСТИЦИЙ

Давайте обратим внимание на то, как учитывать инфляцию при оценке инвестиционных проектов. Рассмотрим инвестиционный проект, реализация которого требует начальных вложений в размере 2 млн. долл. В первом случае инфляция отсутствует От реализации проекта ожидается получение ежегодных денежных поступлений (после уплаты налогов) в размере 600000 долл. на протяжении пяти лет. Стоимость капитала составляет 10% годовых. При этих исходных данных мы находим, что NPV проекта равна 274472 долл.

| n | i | PV | FV | PMT | Результат |

| ? | РV=2274472 долл. |

NPV = 2274472 - 2000000 = 274472 долл.

Теперь допустим, что уровень инфляции 6% годовых. Ожидаемые денежные поступления приведены в табл. 6.7.

Номинальные прогнозируемые денежные потоки показывают фактическое поступление средств. Реальные прогнозируемые денежные потоки даны с поправкой на показатель инфляции.

Точно так же, как мы делаем различия между реальными и номинальными прогнозируемыми денежными потоками, существуют различия между реальной и номинальной стоимостью капитала. Реальная ставка доходности - это ставка, которая и пользуется в случае, если бы инфляция была равна нулю. Номинальная ставка доходности — это ставка, которая не учитывает поправок на инфляцию.

Даже если специалисты фирмы не используют в своих расчетах стоимость капитала в реальном выражении, то устанавливая ее в номинальном выражении, они ориентируются на вполне определенную реальную ставку. Например, если номинальная стоимость капитала равна 14% годовых и ожидаемый уровень инфляции равен 6% в год, тогда предполагаемая реальная стоимость капитала будет равна приблизительно 8% годовых.

ПРАВИЛО. Существует два верных способа расчета NPV.

1. Используйте номинальную стоимость капитала для дисконтирования номинальных денежных потоков.

2. Используйте реальную стоимость капитала для дисконтирования реальных денежных потоков.

Продемонстрируем правильный способ учета инфляции на нашем примере. Мы уже рассчитали NPV и IRR, воспользовавшись вторым способом, учитывающим ожидаемые реальные денежные потоки и реальную стоимость капитала в размере 10% годовых:

NPV=274472 долл.

Поскольку NPV положительная, этот проект стоит принять.

Теперь давайте воспользуемся номинальным подходом. Перед тем как это сделать, ' мы должны внести небольшое изменение в способ расчета номинальной ставки дисконтирования (стоимости капитала). В большинстве случаев было бы достаточно сделать приближение номинальной ставки к 16% — реальная ставка в размере 10% плюс о-ный ожидаемый уровень инфляции.

Таблица 6.7. Инвестиции при 6%-ной ставке инфляции

Год Реальный денежный поток Номинальный денежный поток (6%-ная инфляция)

1 600000 636000

2 600000 674160

3 600000 714610

4 600000 757486

5 600000 802935

Но сейчас мы хотим получить точное значение, чтобы продемонстрировать полную равноценность использования реального и номинального подходов для планирования инвестиций и, таким образом, должны представить связь между номинальной и реальной ставками.

Зависимость между номинальной и реальной ставками выглядит следующим образом:

Номинальная ставка = (1 + Реальная ставка) (1 + Ожидаемый уровень инфляции) - 1

Таким образом, в нашем примере номинальная ставка дисконтирования была бы равна 16,6%, а не 16% годовых:

Номинальная ставка == 1,1 х 1,06 - 1 = 0,166 или 16,6%

Использование ставки в размере 16,6% для расчета ожидаемых номинальных денежных потоков в табл. 6.7 даст нам следующий результат — NPV в размере 274472 долл. Тот же результат мы получили и используя реальный подход. Это логично, так как увеличение благосостояния акционеров при принятии проекта не должно зависеть от того, какую единицу выбрали для расчета AW проекта (т.е используем ли мы обесцененные доллары или доллары с постоянной покупательной способностью).

Будьте внимательны. Никогда не сравнивайте IRR, рассчитанную с помощью реальных ожидаемых денежных потоков, с номинальной стоимостью капитала.

| Контрольный вопрос 6.9 |

| Проанализируйте тот же самый проект при условии, что ожидаемый уровень инфляции составляет 8%, а не 6%. |

Резюме

• Единицей анализа в планировании инвестиций является инвестиционный проект. С финансовой точки зрения инвестиционные проекты лучше всего анализировать как серию денежных расходов и доходов через определенные промежутки времени, объемы и распределение которых во времени частично находятся под контролем руководства.

• Планирование инвестиций направлено на реализацию только тех проектов, которые увеличивают богатство акционеров (или, по меньшей мере, не уменьшают его).

• Большинство инвестиционных проектов, требующих длительных капиталовложений, можно разделить на три категории: разработка новых товаров, снижение себестоимости выпускаемых товаров и модернизация оборудования. Источниками идей инвестиционных проектов могут быть как клиенты и конкуренты, так и собственные научно-исследовательские или производственные отделы.

• Инвестиционные проекты часто анализируются на основе метода дисконтирования денежных потоков, для чего оцениваются приросты денежных потоков, относящихся к проекту, и их NPV рассчитывается с помощью скорректированной на риск дисконтной ставки, которая должна отражать риск проекта.

• Если в реализацию инвестиционного проекта вовлечены такие же активы, как уже имеющиеся у фирмы, то руководство должно использовать стоимость капитала фирмы при расчете чистой приведенной стоимости проекта. Однако иногда бывает необходимо использовать дисконтную ставку, которая не имеет никакого отношения к стоимости капитала, применяемой для оценки эффективности текущего бизнеса фирмы. Правильной является та стоимость капитала, которую используют компании, работающие в той же области, в которой предполагается реализовать новый проект.

• Всегда важно убедиться в правильности учета инфляции на протяжении всего жизненного цикла проекта для прогнозирования его денежных потоков. Существует два верных способа для того, чтобы сделать такой прогноз. (1) Используйте номинальную стоимость капитала при дисконтировании номинальных денежных потоков, и (2) используйте реальную стоимость капитала при дисконтировании реальных денежных потоков.

Основные термины

• чистая приведенная стоимость (net present value), 232

• стоимость капитала (cost of capital), 232

• анализ чувствительностипроекта(sensitivity analysis), 238

• точка безубыточности (break-even point), 240

• затраты капитала в годовом исчислении (annualized capital cost), 2

Ответы на контрольные вопросы

Контрольный вопрос 6.1. Как вы думаете, откуда берутся замыслы новых инвестиционных проектов в кинопромышленности?

ОТВЕТ. Источниками идей новых проектов в кинопромышленности являются:

• продолжения фильмов, которые имели успех (например, Крестный отец II, III, IV и т.д.).

• бестселлеры (романы, имеющие успех).

Контрольный вопрос 6.2. Предположим, что ожидаемые денежные поступления от реализации проекта Protojean в третий год составят 10000 долл. вместо 30000 долл. Если остальные денежные потоки останутся такими же, а дисконтная ставка по-прежнему будет равна 8%, то чему будет равняться NPV?

ОТВЕТ. Диаграмма чистого денежного потока для проекта Protojean следующая:

| Год | ||||

| Чистый денежный поток | -100 |

NPV при 8% годовых = -11471,83 долл.

Контрольный вопрос 6.3. Какой была бы NPV проекта PC 1000, если бы переменные издержки были равны 4000 долл. на единицу продукции, а не 3750 долл. ?

ОТВЕТ. Если бы переменные издержки в проекте РС1000 составляли 4000 долл. на

единицу продукции, а не 3750 долл., мы получили бы следующие прогнозы денежных потоков.

Доходы от продаж (4000 штук по цене 5000 долл. за штуку) 20000000 долл. в год

Общие постоянные издержки 3500000 долл. в год

Общие переменные издержки (4000штук по 4000 долл.на 16000000 долл. в год штуку)

Общие годовые операционные расходы 19500000 долл. в год

Годовая операционная прибыль 500000 долл. в год

Налог на прибыль (40%) 200000 долл. в год

Операционная прибыль после уплаты налогов 300000 долл. в год

Чистые операционные денежные потоки 700000 долл. в год

Другими словами, чистые денежные потоки от операций с первого по седьмой год Уменьшились бы на 600000 долл. Произошло бы это потому, что расходы до уплаты налогов увеличились на 1 млн. долл. в год (4000х250 долл. за единицу). Поскольку налоговая ставка равна 0,4, доходы после уплаты налогов и денежные потоки уменьшаются на 0,6х1 млн. долл., или на 600000 долл. Используя финансовый калькулятор, мы найдем новое значение NPV

| п | i | PV | FV | PMT |

| i | 2,2 | 0,7 |

NPV =PV -5млн. долл.

= 3,739355 млн долл. - 5 млн долл. = -1,260645 млн. долл.

Таким образом, если бы переменные издержки составляли 4000 долл. на единицу продукции, проект не стоило бы воплощать в жизнь.

Контрольный вопрос 6.4. Предположим, что средняя стоимость капитала для существующей группы предприятий Compusell равна 12% годовых. Почему эта процентная ставка не может быть правильной дисконтной ставкой для расчета NPV проекта РС10001

ОТВЕТ. Существующие у группы предприятий направления экономической деятельности могут иметь риск, отличный от риска в области производства персональных компьютеров.

Контрольный вопрос 6.5. Какой была бы точка безубыточности для проекта РС1000 если бы стоимость капитала была равна 25% в год, а не 15% ? ОТВЕТ. Для того чтобы NPV была равна 0 при стоимости капитала 25% годовых, величина денежных поступлений от производства компьютеров должна быть равна 1435757 долл. Чтобы найти эту безубыточную величину денежных поступлений, необходимо сделать следующие расчеты:

| n | i | PV | FV | РМГ | Результат |

| -5 | 2,2 | ? | РМT =1435757 долл. |

Теперь мы должны найти количество единиц в год (Q), которое соответствует этой ежегодной выручке от продаж компьютеров. Несложные подсчеты показывают, что точка безубыточности Q составляет 4181 компьютеров в год:

Денежный поток = Чистая прибыль + Амортизация

= 0,6(1250 Q - 3500000) + 400000 = 1435757

Q= 5226262 / 1250 = 4181 компьютер в год

Контрольный вопрос 6.6. Предположим, что инвестиции в оборудование снизили бы затраты на оплату труда на 650000 долл., а не на 700000 долл. Будут ли эти инвестиции

по-прежнему целесообразными? ОТВЕТ. Для начала обратите внимание на то, чтоиз себя представляет приростной денежный поток после уплаты налогов:

| Без учета инвестиции | С учетом инвестиции Разница, получившаяся в результате реализации проекта | ||

| Доход | 5000000 долл. | 5000000 долл. | |

| Затраты на оплату труда | 1000000 долл. | 350000 долл. | -650000 долл. |

| Другие денежные затраты | 2000000 долл. | 2000000 долл. | |

| Амортизационные отчисления | 1000000 долл. | 1400000 долл. | 400000 долл. |

| Прибыль до уплаты налогов | 1000000 долл. | 1250000 долл. | 250000 долл. |

| Налог на прибыль (33 1/3% ) | 333333 долл. | 416667 долл. | 83334 долл. |

| Чистая прибыль | 666667 долл. | 833333 долл. | 166666 долл. |

| Чистые денежные потоки(чистая прибыль + амортизационные отчисления) | 1666667 долл. | 2233333 долл. | 566666 долл. |

Таким образом, если экономия на расходах по оплате труда составляет 650000 долл. в год, приростной денежный поток с первого по пятый год составит 566666 долл., а не 600000 долл. Другими словами, приростной чистый денежный поте уменьшается на 33333 долл. NPV проекта падает, но все-таки остается положительной.

| n | i | PV | FV | PUT | Результат |

| ? | 0 | PV =2148110 долл. |

NPV = 2148110 - 2000000 = 148110 долл.

Контрольный вопрос 6.7. Каким должен был бы быть срок службы машины, которая стоит 4 млн. долл., для того, чтобы у нее были преимущества перед машиной, стояща 2 млн. долл. ?

ОТВЕТ. Для того чтобы сравниться с 527595-долларовыми годовыми затратам капитала при инвестиции в первую машину, срок эксплуатации второй машины должен составлять 14,89 года. Мы найдем эту величину, используя финансовый калькулятор следующим образом:

| n | i | PV | FV | РМT | Результат |

| ? | -4000000 | n = 14,89 года |

Как видите, для того, чтобы предпочтение было отдано второй машине, срок ее служб должен составлять 14,89 года. Округлив до ближайшего целого числа, мы получим 15 лет.

Контрольный вопрос 6.8. При каком объеме инвестиций NPV проекта строительств автомобильной стоянки была бы равной NPV проекта строительства офисного здания?

ОТВЕТ. NPV проекта строительства автостоянки равна 56667 долл. при инвестиции размере 10000 долл., а ЛТТ проекта строительства офисного здания равна 869565 дол;

Для того чтобы определить объем инвестиций, при котором проект строительства стоянки будет иметь NPV, равную 869565 долл., мы произведем следующие расчеты:

Объем = 869565 / 56667 = 15,345

Таким образом, при стоимости капитала 15% годовых объем инвестиций проект строительства стоянки должен увеличиться более чем в 15 раз для того, чтобы его NP была выше, чем у проекта строительства офисного здания.

Контрольный вопрос 6.9. Проанализируйте тот же самый проект при условии, что ожидаемый уровень инфляции составляет 8%, а не 6%.

ОТВЕТ.

| Год | Реальный денежный поток | Номинальный денежный поток (уровень инфляции составляет 8%) |

NPV = 2274472 - 2000000 = 274472 долл.

Номинальная стоимость капитала = 1,1 х 1,08 -1 =0,188, или 18,8%

Вопросы и задания

Шаблон M 6.1-6.6

1. Руководство вашей фирмы обдумывает возможность реализации двух инвестиционных проектов со следующими вариантами ожидаемых будущем чистых денежных потоков (млн. долл. после уплаты налогов)

| Год | Проект А | Проект Б |

Соответствующая стоимость капитала для обоих проектов составляет 10%. Если бы оба проекта требовали начальных затрат в размере 10 млн. долл., токакойпроект вы бы порекомендовали и почему?