Учет операций в иностранной валюте и влияние валютных курсов на финансовую отчетность компании

(МСФО 21 «Влияние изменений валютных курсов», ПКИ 11 «Валютный обмен, капитализация убытков, возникающих в результате серьезной девальвации валюты»)

В соответствии с МСФО 21 компания может осуществлять деятельность, связанную с иностранной валютой, двумя способами:

• проводить операции в иностранной валюте;

• иметь зарубежные производства (осуществлять зарубежную деятельность).

Операции в иностранной валюте — это операции, проводимые компанией и требующие расчета в иностранной валюте (рис. 6.1).

| Операции в иностранной валюте | ||||||

| + | + | + | ||||

| Продажа товаров, услуг и т.п. | Получение кредитов, предоставление займов | Приобретение, продажа активов | Принятие, погашение обязательств |

Рис. 6.1.Виды операций в иностранной валюте

Зарубежная деятельность — это филиал, ассоциированная компания, совместное предприятие или дочерняя компания, которые осуществляют деятельность в другой по отношению к отчитывающейся компании стране. Зарубежная компания — это зарубежное производство, деятельность которого не представляет собой неотъемлемую часть деятельности материнской компании и, следовательно, либо обладает определенной степенью независимости от материнской компании, либо является отдельным юридическим лицом.

Для выбора способа пересчета валютных операций и определения финансовых последствий следует разделить статьи на денежные и неденежные:

• денежные статьи — деньги, активы, обязательства к получению или к выплате, выраженные фиксированными или установленными суммами денег (наличные деньги, векселя к получению и к оплате, прочие активы и обязательства, имеющие определенное денежное выражение);

• неденежные статьи — все остальные (товарно-материальные ценности, основные средства, накопленная амортизация, предоплаченные расходы и т.п.).

Первичное признание операции в иностранной валюте должно проводиться по курсу на дату их совершения, которой считается дата признания операции в соответствии с критериями, содержащимися в Принципах МСФО. При незначительных колебаниях валютных курсов можно использовать средний курс за неделю или за месяц для всех операций по каждой иностранной валюте.

На каждую отчетную дату:

а) денежные статьи баланса должны отражаться по курсу на отчетную дату;

б) неденежные статьи баланса должны отражаться по курсу на дату совершения операции или на дату переоценки, если их учет ведется по справедливой стоимости.

Разница, возникшая в результате отражения в отчетах того же количества единиц иностранной валюты в валюте отчетности по другим валютным курсам, называется курсовой разницей. При появлении прибыли или убытка в результате возникновения курсовой разницы от операций в иностранной валюте компании необходимо отразить данное изменение в отчетности.

Курсовые разницы отражаются, как правило, в отчете о прибылях и убытках. Исключение составляют курсовые разницы по денежным статьям, которые являются частью чистых инвестиций в зарубежную компанию* и курсовые разницы, возникающие по

Чистые инвестиции в зарубежную компанию — это доля материнской компании в чистых активах зарубежной компании.

обязательствам в иностранной валюте, учтенным в качестве хеджирования инвестиций в зарубежную компанию (в этом случае переоценка отражается как собственный капитал вплоть до реализации инвестиции).

Операции и инвестиции в иностранной валюте в текущей деятельности компании увеличивают коммерческие риски по причине возможных колебаний валютных курсов. Наличие активов, или обязательств, выраженных в иностранной валюте, содержит в себе определенную долю валютных рисков. Для уменьшения рисков применяются методики хеджирования, форвардных контрактов и опционов. Содержание этих операций подробно рассматривалось в главе 3 учебного пособия.

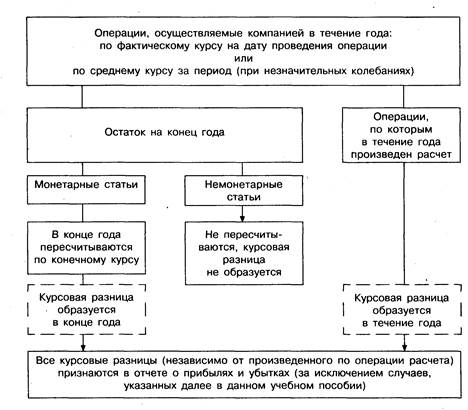

Для минимизации валютных рисков необходимо максимально сократить промежуток времени с момента установления цены в иностранной валюте до момента фактического движения средств. Схема учета текущих операций в иностранной валюте, осуществляемых по фактическому курсу на дату проведения операции и по среднему курсу, и их признание в отчетности представлены на рис. 6.2.

Инвестиции в зарубежный филиал или зарубежную дочернюю компанию увеличивают период времени, в течение которого материнская компания подвергается риску изменения валютного курса. Зарубежная компания может вести хозяйственную деятельность с прибылью, но падение курса иностранной валюты по отношению к валюте материнской компании может оказывать отрицательное влияние на эффективность инвестиции. Комиссионные издержки, понесенные в результате покупки или продажи иностранной валюты, вычитаются из прибыли. Существуют также валютные ограничения, которые могут препятствовать возвращению материнской компанией капитала на родину в целях снижения риска. Каждая компания должна определять степень коммерческого риска, которому она подвергается при осуществлении операций и инвестиций в иностранной валюте. Каждая компания должна разрабатывать и периодически пересматривать свою стратегию в отношении колебаний курсов по каждому виду валют, с которыми она совершает операции.

Согласно общим правилам финансовая отчетность составляется в валюте той страны, в которой зарегистрирована компания и в которой она осуществляет свои операции. В этой связи возникает необходимость пересчета операций компании, осуществля-Рис. 6.2.Схема учета текущих операций в иностранной валюте и их признание в отчетности

Согласно общим правилам финансовая отчетность составляется в валюте той страны, в которой зарегистрирована компания и в которой она осуществляет свои операции. В этой связи возникает необходимость пересчета операций компании, осуществля-Рис. 6.2.Схема учета текущих операций в иностранной валюте и их признание в отчетности

емых в иностранной валюте*, а также показателей финансовой отчетности ее зарубежных производств для включения их в финансовую отчетность компании в функциональной валюте отчетности, используемой при представлении финансовой отчетности материнской компании и консолидированной финансовой отчетности. Главная задача перехода к функциональной валюте отчетности заключается в определении правильного курса пересчета валют и признании в отчетности финансового воздействия изменений обменных курсов.

* Иностранная валюта — любая валюта, кроме валюты отчетности данной компании.

МСФО 21 вводит понятие функциональной валюты. Это основная валюта той экономической среды, в которой данная компания осуществляет свою деятельность.

Обычно компания использует валюту страны своего местонахождения либо валюту финансового рынка, на котором представлены ее ценные бумаги. Для удовлетворения информационных запросов различных пользователей компания может готовить варианты финансовой отчетности по МСФО в нескольких валютах. Функциональная валюта играет основную роль, так как в ней совершаются операции. Результаты всех операций сначала переводятся в функциональную валюту и уже потом — в валюту представления отчетности.

Несмотря на то что большинство компаний в качестве валюты отчетности выбирают национальную валюту материнской компании, многие из них работают на рынках с обращением других валют.

Функциональная^ валюта отражает совершенные операции, события и связанные с ними условия. Выбранная функциональ-• ная валюта за редким исключением не меняется.

На определение функциональной валюты влияют следующие факторы:

• валюта, в которой поступают средства от финансовой деятельности (долговые и фондовые инструменты);

• валюта, в которой обычно ведется первичная документация, относящаяся к хозяйственной деятельности. тельств без привлечения средств отчитывающейся компании.

Под отчитывающейся компанией подразумевается компания, владеющая зарубежной компанией, в силу того, что последняя является ее дочерней компанией, филиалом, ассоциированной компанией или стороной совместной компании.

Если перечисленные факторы не позволяют четко определить функциональную валюту, то решением руководства на основе профессионального суждения определяется валюта, которая наиболее адекватно отражает экономический эффект от операций, событий и условий.

Каждая компания определяет для себя функциональную валюту, которая затем становится общей для всех предприятий группы компаний. Все статьи в иностранной валюте переводятся в функциональную валюту.

Пересчет местной валюты в функциональную по каждой операции производится по следующему обменному курсу:

• монетарные статьи (деньги, активы и обязательства, подлежащие оплате денежными средствами или их эквивалентами) должны представляться с использованием курса на отчетную дату;

• неденежные статьи, учтенные по фактической стоимости приобретения, должны учитываться по курсу на дату совершения операции, а учтенные по справедливой стоимости — по курсу на дату ее определения.

Пересчет функциональной валюты в валюту представления отчетности производится следующим образом:

• активы и пассивы зарубежной компании пересчитываются по курсу валюты отчетности на отчетную дату;

• статьи доходов и расходов оцениваются по курсу на дату совершения операции;

• чистая курсовая разница, образовавшаяся в результате проведения операций, признается собственным капиталом.

Чистая прибыль подлежит пересчету по средневзвешенному курсу, отражающему все операции за период. На практике при подготовке квартальной или годовой отчетности для расчета чистой прибыли, выраженной в валюте отчетности, часто используют ежемесячную отчетность зарубежной компании, которая пересчитывается по своему обменному курсу. Курсовая разница, возникшая в связи с изменениями в собственном капитале

(увеличение капитала, объявление дивидендов), признается собственным капиталом.

Пример.Зарубежная компания, созданная 1 января, начала свою деятельность с продаж предоставленных третьей стороной товаров на сумму 1 млн долл. В течение месяца в результате нескольких операций товар был продан на сумму 1,1 млн долл.; 1 млн долл. был направлен на покрытие кредиторской задолженности.

Таким образом, на 31 января остаток денежных средств составил 0,1 млн долл.

Обменные курсы за 1 долл.: на 1.01 — 30 руб., на 31.01 — 22 руб., средний курс — 26 руб.

Остаток денежных средств по курсу на отчетную дату: 100000 х х 22 = 2,2 млн руб.

Чистая прибыль по среднему курсу: 100000 х 26 - 2,6 млн руб.

Курсовой убыток, учтенный как собственный капитал, равен 0,4 млн руб.

Остаток денежных средств является определяющим показателем, поскольку он составляет увеличение стоимости инвестиций. Сумма убытка от курсовой разницы наряду с чистой прибылью уравновешивает бухгалтерский баланс компании. Убыток (или прибыль) от курсовой разницы будет зафиксирован только при возврате денежных средств в страну материнской компании. Вместе с тем нереализованные прибыли (или убытки) должны рассчитываться каждый месяц и учитываться в составе собственного капитала.

Если зарубежная компания находилась в собственности в предыдущий период (в отличие от ситуации, когда она была приобретена или официально начала свою деятельность в ходе отчетного периода), чистые инвестиции на начало периода должны быть пересчитаны по курсу на отчетную дату. Курсовую разницу следует учесть в составе собственного капитала компании.

Пример.Зарубежная компания, созданная 01.01.200Х г., начала свою деятельность с продажи товаров, закупленных у третьей стороны, на сумму 1 млн долл. В течение месяца в результате нескольких операций товар был продан на сумму 1,1 млн долл.; 1 млн долл. был направлен на покрытие кредиторской задолженности.

Таким образом, на 31.01 остаток денежных средств составил 0,1 млн долл. В феврале те же торговые операции повторились.

Обменные курсы за 1 долл. составили: 01.01 — 30 руб.; 31.01 — 22 руб.; средний курс за январь — 26 руб.; 01.02 — 25 руб.; 28.02 — 37 руб.; средний курс за февраль — 31 руб.

При определении функциональной валюты зарубежной компании, а также при принятии решения, должна ли функциональная валюта компании совпадать с валютой отчитывающейся компании, учитываются следующие дополнительные факторы:

• является ли зарубежная деятельность неотъемлемой частью деятельности отчитывающейся компании либо осуществляется в достаточной степени автономно;

• составляют ли операции с отчитывающейся компанией большую часть деятельности зарубежной компании или нет;

• оказывают ли потоки денежных средств от зарубежной деятельности непосредственное влияние на потоки денежных средств отчитывающейся компании и могут ли они быть оперативно переведены на счета отчитывающейся компании;

• являются ли потоки денежных средств от зарубежной деятельности достаточными для покрытия долговых обяза-Январь:

Остаток денежных средств на конец января: 0,1 х 22 = 2,2 млн руб.

Чистая прибыль по среднему курсу: 0,1 х 26 - 2,6 млн руб.

Курсовой убыток, учтенный как собственный капитал: 0,4 млн руб.

Февраль:

Пересчитанный по курсу на конец периода остаток денежных средств на начало периода (курсовая прибыль, учитываемая как собственный капитал): 0,1 х (37 - 22) = 1,5 млн руб.

Остаток денежных средств по' курсу на отчетную дату: 0,2 х 37 = = 7,4 млн руб.

Чистая прибыль по среднему курсу: 0,1 х 31 =3 млн руб.

Курсовая прибыль по чистой прибыли, учитываемая как собственный капитал: 100000 х (37 - 31) = 0,6 млн руб.

Сверка расчетов:

Остаток денежных средств: 0,2 х 37 - 7,4 млн руб.

Чистая прибыль за январь: 2,6 млн руб.

Чистая прибыль за февраль: 3,1 млн руб.

Курсовой убыток за январь: 0,4 млн руб.

Курсовая прибыль по денежным средствам: 1,5 млн руб.

Курсовая прибыль за февраль: 0,6 млн руб.

Итого: 7,4 млн руб.

При наличии в консолидированной отчетности зарубежной компании доли меньшинства соответствующая часть прибыли (убытков) относится в балансе на статью «Доля меньшинства». Например, если доля меньшинства в зарубежной компании составляет 20%, то 20% относящейся к этой компании курсовой разницы за каждый отчетный период должно быть отнесено на долю меньшинства.

Пример.Материнская компания владеет 80% зарубежной дочерней компании, что признано в ее отчетности инвестицией. Стоимость чистых активов дочерней компании составляет 10 млн долл. За отчетный период торговых операций не производилось.

Обменные курсы за 1 долл. составили: 01.01 — 30 руб.; 31.01 — 35 руб.

Курсовая прибыль: 10 х (35 - 30) = 5 млн руб. Так как материнская компания владеет только 80%, то 4 млн руб. курсовой прибыли учитывается как собственный капитал, а 1 млн руб. относится на «Долю меньшинства» в балансе.

Для составления финансовой отчетности, представляемой для консолидации, необходимо согласовать внутригрупповые остатки, так как по ним также возникают курсовые разницы. Параллельно с учетом каждой операции в иностранной валюте следует вести учет в рублях. В связи с тем что каждая операция соверша-

ется по своему обменному курсу, без такой информации расчет общей суммы курсовых разниц весьма затруднителен.

Курсовая разница признается доходом или расходом в период ее возникновения, за исключением курсовых разниц, составляющих часть чистых инвестиций в зарубежную компанию (например, внутригрупповой кредит). В этом случае она относится на собственный капитал компании вплоть до продажи чистой инвестиции, после чего курсовая разница будет признана в отчете о прибылях и убытках.

Пример.Зарубежная компания получила внутригрупповой кредит в сумме 1 млн долл. Ее дебиторская задолженность другой компании данной группы составила 0,8 млн евро. В течение месяца никакого движения по счетам не было. Обменные курсы составили:

Дата рублей за 1 доллар рублей за 1 евро

01.01 30 35

31.01 22 28

Курсовая прибыль по кредиту в долларах: 1 млн долл. х (30 - 22) = = 8 млн руб.; признается прибылью, так как сумма долга в рублях уменьшилась из-за падения курса доллара. Отражается как собственный капитал, так как является частью чистых инвестиций в зарубежную компанию.

Курсовой убыток по дебиторской задолженности в евро: 0,8 х (35--28) = 5,6 млн руб. — признается убытком, так как при погашении дебиторской задолженности будет получена меньшая сумма в рублях из-за падения курса евро. Отражается в отчете о прибылях и убытках, так как является результатом торговой операции.

Согласно МСФО 27 разница между датами финансовой отчетности дочерних и материнской компаний не должна превышать 3 месяцев. Если даты отличаются, то активы и пассивы зарубежной компании пересчитываются на отчетную дату материнской компании и производятся соответствующие корректировки.

Курсовая разница, возникающая в результате продажи зарубежной компании и учтенная как собственный капитал, фиксируется и при реализации должна быть признана доходом или расходом компании в ее отчете о прибылях и убытках. В случае частичной продажи в прибыль или убыток включается только пропорциональная часть соответствующей накопленной чистой курсовой разницы.

Пример А.Зарубежная компания продана за 800 тыс. долл. Ее акционерный капитал составил 100 тыс. долл., нераспределенная прибыль — 600 тыс. долл. и курсовые убытки, учтенные как собственныйкапитал, — 120 тыс. долл. Если в составе собственного капитала компании другие элементы отсутствуют, то чистые активы равны 580 тыс. долл. (100 + 600 - 120). Тогда прибыль от продажи составит: 800 -

• (100 + 600 - 120) = 220 тыс. долл.

Пример Б.20% зарубежной компании реализовано за 400 тыс. долл. Ее акционерный капитал составил 150 тыс. долл., нераспределенная прибыль — 1800 тыс. долл. и курсовая прибыль, классифицированная как собственный капитал, — 150 тыс. долл. Убыток от продажи: 400 - 20% х (150 + 1800 + 150) = 400 - 420 = 20 тыс. долл.

Требования к раскрытию информации об операциях в иностранной валюте

В финансовой отчетности компании подлежат раскрытию:

• чистая курсовая разница, включенная в чистую прибыль за период;

• результаты сверки сумм курсовых разниц на начало и конец отчетного периода;

• факт отличия валюты представления отчетности от функциональной валюты компании, а также причина этого отличия;

• причины любого изменения валюты представления отчетности или функциональной валюты;

• выбранный метод для пересчета гудвилла и корректировок справедливой стоимости, возникших при приобретении зарубежной компании;

• существенное влияние изменений валютных курсов, происходящих после отчетной даты.

Поощряется раскрытие политики компании по управлению валютными рисками.