Капитализация дохода. Аннуитет

Простые и сложные проценты.

Порядок начисления % по депозитам:

%=  , где S – сумма депозита, Ст – ставка депозита (в десятичной дроби), t – период, T – 360 дней

, где S – сумма депозита, Ст – ставка депозита (в десятичной дроби), t – период, T – 360 дней

Методы начисления %

1.  : При начислении % в качестве t используется фактическое количество дней депозита, а в качестве T – фактическое количество дней в году (365 или 366)

: При начислении % в качестве t используется фактическое количество дней депозита, а в качестве T – фактическое количество дней в году (365 или 366)

2.

3.

4.

Сложные проценты:

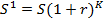

S1- доход в конце периода

S – первоначальная сумма

r- процентная ставка

k- количество периодов начисления

Если же капитализация процентов происходит чаще, чем раз в год, то используется другая формула: FV=PV·(1+r/m)t·m

где m — кол-во капитализаций в году.

Капитализация дохода. Аннуитет

Капитализация дохода — оценка экон. потенциала предприятия посредством расчета современной стоимости чистой прибыли, которую предполагается получить в будущем.

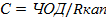

, где С – стоимость, ЧОД – чистый операционный доход, R кап – коэф капитализации

, где С – стоимость, ЧОД – чистый операционный доход, R кап – коэф капитализации

Для определения стоимости чистые доходы (или потоки денежных средств) делятся на коэффициент капитализации, выраженный в процентах. Этот же коэффициент может также служить множителем — через деление единицы на процент коэффициента капитализации. Получившееся число затем используется как множитель чистого дохода (или денежного потока) при определении стоимости. Для иллюстрации предположим, что коэффициент капитализации чистых доходов компании составляет 20%. Тот же коэффициент как множитель будет равен 1/20%, или 5. Если уровень чистых доходов компании составлял $ 30 000, то ее стоимость определяется так: $ 30 тыс ÷ 20% = $ 150тыс или $ 30 тыс × 1/0.20 (или 5) = $ 150 тыс

АННУИТЕТ – равные по величине денежные потоки в течение четко определенного периода

Сумма аннуитетного платежа включает в себя основной долг и вознаграждение.

По времени выплаты первогоаннуитетного платежа различают:

- аннуитет постнумерандо — выплата осуществляется в конце первого периода,

- аннуитет пренумерандо — выплата осуществляется в начале первого периода.

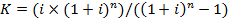

Коэффициент аннуитета:

де

де  — процентная ставка за один период (всего периодов n),

— процентная ставка за один период (всего периодов n),  — количество периодов на протяжении всего действия аннуитета.

— количество периодов на протяжении всего действия аннуитета.

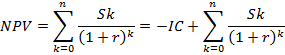

Чистая текущая стоимость.

r – ставка дисконтирования

Sk – доход проекта в k-тый период

n – кол-во периодов

k – период по счету

IC – первоначинвестици

Ставка дисконтирования – это ставка дохода, которую планирует получить инвестор. ставка дисконтирования > инфляция и ставка банк.депозита.

NPV должна быть больше 0. Если > нуля – проект эффективный, если <нуля – проект неэффективный.

Чем выше NPV, тем более привлекательным является проект.

+черты: 1.Чёткий критерий принятий решений 2.Учёт стоимости денег во времени

-черты: 1.Формула не учитывает риски по инвест.проекту 2.Пок-ль чистого дохода является прогнозным, а формула не учитывает вероятность наступления такого прогноза.

Cash in

Cash out

Sk=Cash in-Cash out

2. О движении акционерного капитала –отражает изменения в собственном капитале предприятия (дополнительная эмиссия, выкуп собственных акций и тд)

Показатели ликвидности.

Ликвидность– способность предприятия в обозначенные сроки выполнить в полном объёме взятые на себя финансовые обязательства.

Кризис ликвидности – ситуация, когда предприятие не способность выплатить свои долги

Дефолт – неспособность предприятия выплачивать свои долги

Банкротство

Какие финансовые показатели используются для анализа ликвидности:

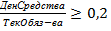

1. Коэффициент абсолютной ликвидности.Позволяет определить долю краткосрочных обязательств, которую предприятие может погасить в ближайшее время, не дожидаясь оплаты дебиторской задолженности и реализации других активов.

=

=

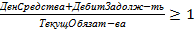

2. Коэффициент быстрой ликвидности- отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

=

=

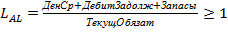

3. Показатель общей ликвидности (покрытия, платёжеспособности)Характеризует способность предприятия обеспечить свои краткосрочные обязательства по наиболее легко реализуемой части активов - оборотных средств.

(норма 1,5-2)

(норма 1,5-2)

Если коэффициенты ликвидности меньше нормативных, предприятие находится в состоянии кризиса ликвидности.

Рентабельность

Рентабельность относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, её формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несёт в себе каждая полученная денежная единица. Показатели рентабельности часто выражают в процентах.

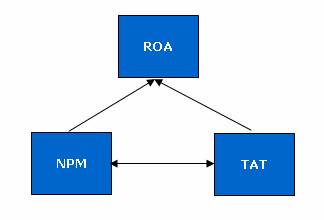

Модель Дюпона

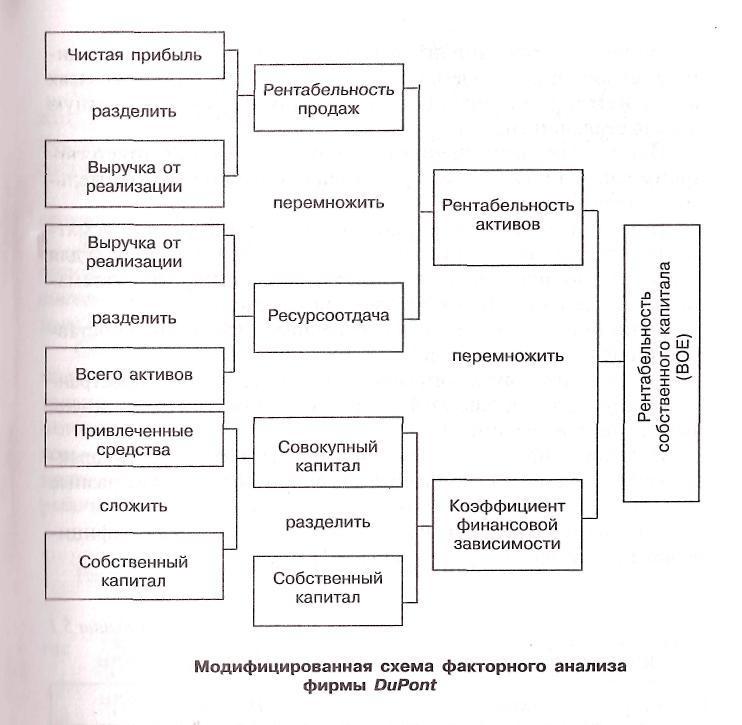

1919 году специалистами фирмы Дюпон (The DuPont System of Analysis) была предложена схема факторного анализа, в факторной модели корпорации Дюпона впервые несколько показателей увязываются вместе и приводятся в виде треугольной структуры, в вершине которой находится коэффициент рентабельности совокупного капитала ROA как основной показатель, характеризующий эффективность средств, вложенных в деятельность фирмы, а в основании два факторных показателя - рентабельность продаж NPM и ресурсоотдача ТАТ (см. рисунок 1)

Рисунок 1. Схема модели Дюпон

В основу данной модели была заложена жестко детерминированная факторная модель:

Рn/A = Рn/S*S/A или ROA = NPM* ТАТ

где, Pn – чистая прибыль; А – сумма активов компании; S – (объем производства) выручка от реализации.

В теоретическом плане специалисты фирмы Дюпон не были новаторами, они использовали оригинальную идею взаимосвязанных показателей, высказанную впервые Альфредом Маршаллом (Alfred Marshall) и опубликованную им в 1892 году в книге «Элементы отраслевой экономики». Тем не менее, заслуга их очевидна, поскольку была сделана попытка внедрить теоретические идеи в практику.

В дальнейшем данная модель была развернута в модифицированную факторную модель, представленную в виде древовидной структуры, в вершине которой находится показатель рентабельности собственного капитала (ROE), а в основании - признаки, характеризующие факторы производственной и финансовой деятельности предприятия. Основное отличие этих моделей заключается в более дробном выделении факторов и смене приоритетов относительно результативного показателя.

Достаточно эффективным способом оценки является использование жестко детерминированных факторных моделей; один из вариантов подобного анализа как раз и выполняется с помощью модифицированной факторной модели фирмы «DuPont», схематическое представление которой приведено на рисунке 2.

Факторная модель компании «Дюпон» применяется для факторного анализа рентабельности собственного капитала, она устанавливает взаимосвязь между рентабельностью собственного капитала и основными финансовыми показателями предприятия: рентабельностью продаж оборачиваемостью активов и финансовые рычагом.

Модифицированная модель Дюпон имеет вид:

ROE = Чистая прибыль/Выручка * Выручка/Активы * Активы/Собственный капитал

Для каждого конкретного случая модель позволяет определить факторы, оказывающие наибольшее влияние на величину рентабельности собственного капитала. Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, оборачиваемости активов и структуры авансированного капитала. Значимость выделенных факторов объясняется тем, что они в определенном смысле обобщают все стороны финансово-хозяйственной деятельности предприятия, его статику и динамику.

Модифицированная факторная модель наглядно показывает что, рентабельность собственного капитала предприятия и его финансовая устойчивость находятся в обратной зависимости. При увеличении собственного капитала снижается его рентабельность, но возрастает финансовая устойчивость и платежеспособность предприятия в целом.

Надо сказать, что модели факторного анализа, предложенные специалистами фирмы Дюпон, довольно долго оставались невостребованными, и только в последнее время им стали уделять внимание.

Денежный поток

Денежный поток Cash Flow — одно из важнейших понятий современного финансового анализа, финансового планирования и управления финансами. Имеет несколько значений .

Для характеристики финансового состояния предприятия под кэш фло понимается количество имеющихся денежных средств на счетах и в кассе предприятия, которыми оно может распорядиться в данный момент по своему усмотрению («свободный резерв»)].

Для оценки изменения, динамики финансового положения предприятия под кэш фло понимается план движения денежных средств предприятия, учитывающий все поступления денежных средств и платежи. Используется длябюджетирования деятельности предприятия, при составлении бизнес-плана, разработке бюджета движения денежных средств.

Под кэш флоу понимают также отчёт о движении денежных средств (англ. Cash Flow Statement) в котором отражаются все имевшие место в прошлом поступления (притоки) денежных средств и их расходование (оттоки денежных средств) .

Численное значение денежного потока характеризует величину притока денег, если оно больше нуля, или оттока денег, если оно меньше нуля. Положительный денежный поток формируют денежные средства, поступившие в экономический субъект по итогам за соответствующий период, например, поступления от продажи товаров, выполнения работ, оказания услуг. Отрицательный денежный поток формируют денежные средства, затрачиваемые экономическим субъектом в соответствующий период, например, инвестиции, возврат кредита, затраты на сырьё, энергию, материалы и другие.

20. Оперативное и стратегическое планирование

Стратегическое и оперативное планирование. Процесс планирования в экономической организации

| Весь процесс планирования в экономической организации можно разделить на две основные стадии: разработка стратегии деятельности фирмы (стратегическое планирование) и определение тактики реализации выработанной стратегии (оперативное, или, что то же самое, тактическое планирование). Стратегическое планирование Понятие "стратегия" - греческого происхождения. Первоначально оно имело военное значение и означало "искусство генерала" находить правильные пути к достижению победы. Стратегия экономической организации - это совокупность ее главных целей и основных способов достижения данных целей. Другими словами, разрабатывать стратегию действия фирмы - значит определять общие направления ее деятельности. Стратегией не может быть простое определение желаемых целей и удобных способов их претворения. Принять желаемое за действительное - это еще не значит разработать стратегию. Стратегия должна исходить не из приятных мечтании, а из реальных возможностей развития фирмы, Поэтому стратегия - это прежде всего реакция организации на объективные внешние и внутренние обстоятельства ее деятельности. Обычно стратегическое планирование бывает рассчитано на длительный период, хотя во многих организациях стратегия основывается на среднесрочном планировании (второй способ более приемлем для российских организаций, действующих в условиях предельно высокой неопределенности). Вместе с тем стратегическое и долгосрочное планирование, как уже отмечалось, процессы неоднозначные. Стратегия - это не функция времени, а в первую очередь функция направления. Она не просто сосредоточена на данном периоде времени, а включает в себя совокупность глобальных идей развития фирмы. Ответственность за разработку стратегии несет прежде всего руководство экономической организации, поскольку стратегическое планирование требует высокой ответственности, масштабного охвата действий менеджером. Плановая команда обеспечивает стратегическое планирование аналитическим подходом к принятию решений о будущем фирмы. |

Бюджет организации

Бюджет организации — календарный план доходов и расходов организации, сформулированный в стоимостных и количественных величинах для принятия решений, планирования и контроля в процессе управления деятельностью компании. Бюджет организации составляется в натуральном и/или денежном выражении и определяет потребность компании в ресурсах, необходимых для получения прогнозируемых доходов.

Виды бюджетов

Существует два основных вида бюджета:

§ Операционный бюджет включает в себя бюджет доходов и расходов, базой для разработки которого являются следующие бюджеты: бюджет производства, бюджет продажи продукции, прочих доходов, затрат на материалы и энергию, бюджет оплаты труда, амортизационных отчислений, общехозяйственных и общепроизводственных расходов, бюджет расходов по налогам (в зависимости от налога может включаться в общехозяйственные расходы).

§ Финансовый бюджет состоит из трёх финансовых документов:

1. прогноз отчёта о прибылях и убытках

2. прогноз отчёта о движении денежных средств

3. прогноз бухгалтерского баланса

Типы бюджетов

§ Бюджет, составленный снизу вверх, предусматривает сбор бюджетной информации от исполнителей к руководителям нижнего уровня и далее – к руководству организации.

§ Бюджет, составленный сверху вниз, требует от руководства компании чёткого понимания основных особенностей организации и способность формировать реалистичный прогноз на рассматриваемый период.

Классификация бюджетов

Классификация бюджетов в организации имеет такую форму:

§ Долгосрочные (от полугода до 1 года) и краткосрочные (неделя, 10 дней, месяц, квартал). При этом долгосрочные бюджеты являются первичными по отношению к краткосрочным, потому что именно на их основе составляется краткосрочный бюджет. Однако управляем предприятием мы через бюджет краткосрочный, потому что именно он дает нам критерии для принятия текущих решений, и на основании анализа именно его исполнения мы принимаем решения о корректировке долгосрочных бюджетов или даже целей компании. Поэтому в дальнейшем под «бюджетным управлением» мы будем понимать управление предприятием посредством или при помощи краткосрочных бюджетов. Долгосрочный бюджет не может быть слишком детальным, но должен дать ориентиры основных показателей — объемов, прибыли, инвестиций — и позволить определить стратегию компании в части финансирования. В отличие от бюджета карта системы сбалансированных показателей является предельно детальным документом.

§ Постатейные бюджеты — предусматривают жесткое ограничение суммы по каждой статье расходов, без возможности переноса в другую статью

§ Бюджеты с временным периодом — на конец периода по бюджету остаток средств не переносится на следующий период.

§ Гибкие и статические бюджеты — находятся вне зависимости от объемов производства. Гибкие ставятся в зависимость от параметра, который характеризует объем производства или продаж

§ Преемственные бюджеты (имеет определённый шаблон, который при очередном бюджетировании лишь вносятся коррективы, отражающие текущие изменения по сравнению с устоявшимся процессом) и бюджеты с нулевым уровнем (бюджет, который каждый раз составляется заново, т.е. с нуля)

Модель прогнозирования

Основное балансовое уравнение предприятия (активы равны пассивам) имеет вид (1):

ВА + ОА = СК + З + КЗ, (1)

где ВА – необоротные активы, ОА – оборотные активы, СК – собственный капитал, З – займы и кредиты, КЗ – кредиторская задолженность.

Это соотношение является своего рода инвариантом финансовой отчетности и должно оставаться верным для любого момента времени. Основное балансовое уравнение (1) предприятия должно оставаться верным и для прогнозного периода.

В случае структурных изменений (например, роста объема продаж) происходят изменения в структуре активов/пассивов, доходов/расходов, движении денежных средств. Потребность в дополнительном финансировании выступает в качестве критерия финансовой реализуемости рассматриваемого сценария. Если выполняется равенство (2)

ПДФ = Прогнозные_Активы - Прогнозные_Пассивы <= 0, (2)

то сценарий развития оказывается финансово реализуем. Но, как правило, рост оборотных активов, обусловленный ростом объема продаж, оказывается неподкрепленным в достаточном объеме источниками финансирования, что делает планы нереализуемыми. Поэтому возникает потребность в дополнительном финансировании ПДФ>0. Следовательно, необходима выработка пакета мер, осуществление которых привело бы к балансировке активов и пассивов при достижении желаемого объема продаж.

Потребность в дополнительном финансировании соответствует отрицательному остатку денежных средств, если сформировать план движения денежных средств в косвенной форме (3):

Денежный поток = Нерасп_Прибыль + Амортизация – ?Активы + ?Долги (3)

Приведем алгоритм финансового прогнозирования

Шаг 1. Формирование исходных данных. В качестве исходной информации используется финансовая отчетность (бухгалтерская или управленческая): баланс, отчет о доходах/расходах. В модели прогнозирования используются удельные затраты, на практике выделяется переменная часть затрат с помощью регрессионных методов (линия тренда в Excel) по отчетности нескольких периодов. Структуру затрат по элементам можно получить из приложения 5 к бухгалтерскому балансу или статистической отчетности (форма 5-з).

Шаг 2. Расчет коэффициентов: удельных затрат, сроков оборачиваемости оборотных активов и сроков оборачиваемости кредиторской задолженности.

Введем коэффициент удельных затрат, вычисляемый согласно формуле (4), связывающий объем продаж (ОП) и затраты (Зтр):

k_УЗ =Зтр /ОП (4)

Срок оборачиваемости является характеристикой технологических бизнес-процессов предприятия, и руководство предприятия может влиять на него. Именно поэтому модель строится на базе коэффициента (4)

Рис. Алгоритм финансового прогнозирования

Введем коэффициент, описываемый выражением (5), связывающий объем продаж и оборотные активы (ОА) – срок оборачиваемости оборотных активов (в днях):

k _ ОА = (ОА / ОП) • Т. (5)

Введем коэффициент (6), связывающий объем продаж и кредиторскую задолженность предприятия – срок оборачиваемости кредиторской задолженности (в днях):

k _ КЗ = (КЗ / ОП) • Т. (6)

Шаг 3. Прогноз объема продаж ОП F.Прогнозное значение объема продаж является внемодельным предположением – его значение можно определять, исходя из существующих тенденций развития предприятия или основываясь на маркетинговых исследованиях, экспертных оценках и т.д.

Шаг 4 . Определим прогнозные значения коэффициентов в следующем периоде.

Выбор методики прогнозирования может определяться содержательными особенностями предприятия. Основываясь на выбранном прогнозном значении, руководители предприятия могут установить целевое (плановое) значение показателя, которое показывает, насколько мы должны изменить величину удельных затрат (допустим, руководитель предприятия полагает, что за счет проведения ряда мероприятий можно уменьшить данный коэффициент прогнозирования на 3%, т.е. u _ k _прогн = -3%)

Шаг 8. Завершение расчета

23.Цели бизнес-планирования

Бизнес планирование – это процесс описания бизнес идеи и детальный план е реализации. Бизнес план – это итоговый документ бизнес планирования, как правило, предоставляется в виде многостраничного документа с определенными разделами. Цель бизнес планирования: формализация процесса внедрения бизнес идеи и анализ эффективности проекта. Бизнес планирование в первую очередь необходимо для самой компании, чтобы понять эффективность проекта. Если проект эффективен, то возможна его реализация. Если нет, то закрываем на этом этапе.

Наряду с главной, определяющей целью составители бизнес-плана должны отразить другие цели:

- социальные цели – преодоление дефицита товаров и услуг, оздоровление экологической обстановки, улучшение психологического климата в стране, создание новых духовных и культурных ценностей, развитие научно-технического и творческого потенциала, расширение деловых контактов, международных связей;

- повышение статуса предпринимателя – развитие и укрепление экономического потенциала предпринимателя. Это служит условием и залогом возможности успешного проведения последующих сделок, повышения престижа предпринимателя, порождаемого его известностью, доброй репутацией, гарантиями высокого качества товаров и услуг;

- иные, специальные цели и задачи – развитие контактов, зарубежные поездки, вхождение в различного рода ассоциации и др.

Бизнес-план составляется для внутренних и внешних целей.

Внешние цели, для которых составляется бизнес-план – обоснование необходимости привлечения дополнительных инвестиций или заемных средств, демонстрация имеющихся у фирмы возможностей

Внутренние цели - планирование бизнеса, обучение и проверка знаний менеджмента предприятия, понимания им рыночной среды и реального положения предприятия на рынке.

Все цели бизнес-плана можно поделить на долгосрочные и краткосрочные. Долгосрочные цели – это глобальные планы предпринимателя, например, стать лидером по продаже определённого товара в регионе.

Краткосрочные цели – это небольшие проекты, которые необходимы для реализации долгосрочной цели, например, провести регистрацию предприятия или рекламную кампанию.

24.Структура бизнес-плана.

Общая структура бизнес-плана, в соответствии со стандартами UNIDO, должна придерживаться следующих параметров:

1.Резюме

2.Идея (сущность) предлагаемого проекта

Общие исходные данные и условия.

Описание образца нового товара.

Оценка опыта предпринимательской деятельности.

3.Оценка рынка сбыта

Описание потребителей нового товара.

Оценка конкурентов.

Оценка собственных сильных и слабых сторон относительно конкурентов.

4. План маркетинга

Цели маркетинга.

Стратегия маркетинга.

Финансовое обеспечение плана маркетинга.

5. План производства

Изготовитель нового товара.

Наличие и требуемые мощности производства.

Материальные факторы производства.

Описание производственного процесса.

6.Организационный план

Организационно-правовая форма собственности фирмы.

Организационная структура фирмы.

Распределение обязанностей.

Сведения о партнерах.

Описание внешней среды бизнеса.

Трудовые ресурсы фирмы.

Сведения о членах руководящего состава.

7.Финансовый план.

План доходов и расходов .

План денежных поступлений и выплат.

Сводный баланс активов и пассивов фирмы.

График достижения безубыточности.

Стратегия финансирования (источники поступления средств и их использование).

Оценка риска и страхование.

8. Приложение

Анализ рынка и конъюнктуры

Анализ рынка — основа для разработки тактики и стратегии предприятия (как в настоящем, так и в будущем), прогноза конъюнктуры рынка и состояния конкуренции — наиболее важных элементов анализа.

Прогноз конъюнктуры рынка представляет возможные варианты изменений в структуре и объеме потребления, которые сопоставляются с оценками развития производства товара, что позволяет получить прогнозы объема продаж, спроса, предложения и соотношения между ними.

При составлении прогноза рынка как части общего маркетингового прогноза используют информацию из разнообразных аналитических маркетинговых исследований (среды, потребителя, товара, предприятия).

Анализ конъюнктуры рынка

Конъюнктура, конъюнктура рынка — экономическая ситуация на рынке, характеризуемая уровнями спроса и предложения, рыночной активностью, ценами, объемами продаж.

Положение на рынке зависит от конъюнктуры рынка, т.е. от состояния спроса и предложения. Для того чтобы понять ситуацию на рынке, необходимо дать определение конъюнктуры рынка.

Конъюнктура рынка — сложившаяся экономическая ситуация, включающая в себя соотношение между спросом и предложением,движением цен и товарных запасов, портфелем заказов по отраслям и другими экономическими показателями. Другими словами, конъюнктура рынка — это конкретная ситуация, сложившаяся на рынке на данный момент, или ограниченный отрезок времени, а также совокупность условий, которые эту ситуацию определяют.

Основная цель изучения конъюнктуры рынка — установить, в какой мере деятельность промышленности и торговли влияет на состояние рынка, на его развитие в ближайшем будущем и какие меры следует принять, чтобы полнее удовлетворить спрос населения на товары, более рационально использовать имеющиеся у производственного предприятия возможности. Результаты изучения конъюнктуры предназначены для принятия оперативных решений по управлению производством и сбытом товаров.

26. Маркетинговый план

Маркетинговый план — одна из важных частей плана компании, а процесс планирования маркетинга должен осуществляться как часть общего процесса планирования и составления бюджета фирмы. Виды маркетингового планирования

В традиционном планировании планы обычно подразделяются в зависимости от того, на какой период времени они рассчитаны, например:

долгосрочные планы;

среднесрочные планы;

краткосрочные планы.

Элементы маркетингового плана

В маркетинговый план входит шесть элементов: анализ ситуации, цели, стратегия, тактика, бюджет и контроль.

Анализ ситуации. В ходе анализа компания исследует действующие на макроуровне внешние факторы (экономические, политико-юридические, социально-культурные, технологические), а также игроков, или участников ситуации (компанию, конкурентов, дистрибьюторов и поставщиков). Компания производит анализ сильных и слабых сторон, возможностей и угроз. Здесь следует двигаться от внешних факторов к внутренним.

Цели.После того, как в ходе анализа ситуации были выявлены наилучшие возможности для компании, эти возможности ранжируются, после чего формулируются цели компании и определяются сроки их достижения. Цели должны устанавливаться с учётом интересов всех участников бизнеса, репутации компании и других существенных факторов.

Стратегия.Выбор наилучшего курса для достижения цели — задача стратегии.

Тактика.Стратегию следует развить, подробно представив детали, относящиеся к инструментарию маркетинга и конкретным мероприятиям. Для мероприятий выбираются ответственные и сроки выполнения.

Бюджет.Запланированные мероприятия и работы связаны с затратами, которые приплюсовываются к бюджету, необходимому для достижения целей компании.

Контроль.Компания должна установить периодичность пересмотра плана и контрольные показатели, позволяющие определить, как продвигается работа по достижению цели. Если показатели отстают от плановых, компания должна пересмотреть цели, стратегию или список мероприятий, чтоб исправить положение.

27. Производственный план

Производственный план представляет собой полное описание производственного процесса, из которого следует, что предприятие в состоянии производить нужное количество товара с выполнением обязательств по срокам, может организовывать производство и имеет необходимые для этого ресурсы. Производственный план должен подробным образом описывать путь, посредством которого предприятие планирует эффективно производить продукцию или услуги и поставлять их потребителю. Необходимо отразить все этапы подготовительного периода в календарном плане ( сетевом графике). Календарный план выполнения работ в рамках проекта должен включать прогноз сроков действий (мероприятий) и потребности в финансовых ресурсах для его реализации.

Необходимо отразить все этапы подготовительного периода в календарном плане ( сетевом графике). Календарный план выполнения работ в рамках проекта должен включать прогноз сроков действий (мероприятий) и потребности в финансовых ресурсах для его реализации.

Производственный план должен отразить:

- обеспеченность сырьём, оборудованием, комплектующими, энергией;

- потребность и условия приобретения технологического и прочего оборудования;

- потребность в участках земли, зданиях и сооружениях, коммуникациях;

- потребность и условия поставки сырья, материалов, комплектующих, производственных услуг, контроль качества и дисциплины поставок;

- требования к источникам энергии и их доступность;

- требования к подготовке производства;

- возможности совершенствования технологии производства;

- требования к контролю качества на всех этапах производства продукции.

Необходимо аргументировать выбор производственного процесса и охарактеризовать технико-экономические показатели согласно проектно-сметной документации. Подробным образом должен описываться путь, посредством которого предприятие планирует эффективно производить продукцию или услуги и поставлять их потребителю. Необходимо отразить все этапы подготовительного периода в календарном плане. Календарный план выполнения работ в рамках проекта должен включать прогноз сроков действий (мероприятий) и потребности в финансовых ресурсах для его реализации.

Примерная структура раздела:

- общие сведения о предприятии;

- план производства и эксплуатации;

- объем производства;

- смета текущих затрат;

- расчет переменных издержек;

- расчет постоянных издержек;

- себестоимость и цена продукции

План персонала.

Данный раздел бизнес - плана должен содержать информацию о будущем персонале предприятия (если бизнесмен не намерен работать в одиночку, что бывает крайне редко и малоэффективно). Поэтому крайне важен план персонала будущей фирмы.

Самое главное при наборе персонала - это квалификация специалистов. Необходимо заранее знать, какого профиля нужны специалисты, с каким образованием и опытом работы.

Необходимо также указать, какую заработную плату готов им платить предприниматель для успешного ведения дела.

Еще нужно указать, нужны специалисты на постоянную работу или лишь по совместительству. Предположительно указать, каким образом будет бизнесмен нанимать работников (обращаться в государственные центры занятости или обращаться в частные агенства по трудоустройству).

Если предприниматель собирается открывать предприятие на спонсорские средства или

воспользоваться банковским кредитом, придется дать всю информацию о персонале, его квалификацию, полезность для фирмы и прежний опыт работы. Те, кто доверяет свои деньги, желают знать о предприятии все. Даже биографии его сотрудников.

Еще инвесторов и банкиров обычно интересут организационная схема предприятия. Кто чем конкретно будет заниматься, кто будет контролировать и координировать действия персонала. Иногда даже самые многообещающие проекты терпят крах из-за организационной неразберихи.

Поэтому необходим перечень служебных обязанностей каждого из работников фирмы. Целесообразно также оговорить вопрос материального стимулирования сотрудников, в том числе и руководящего (участие в распределении прибыли, премии и так далее).

29 Финансовый план. Прогнозный баланс. Движение денежных средств.

Финансовый план:

1. Прогнозный баланс.

2. Прогнозный отчет о прибылях и убытках. Он показывает, на сколько рентабелен является предложенный проект. Главный показатель – чистая прибыль.

3. Отчет о движении денежных средств (cashflow). Баланс отчета о прибыли и убытках и отчет о движении денежных средств составляется в прогнозе на несколько лет (7.1 и 7.2). Как правило, до года полной окупаемости инвестиций.

4. Основные показатели бизнес плана.

4.1. Чистая текущая стоимость. Данные берутся из прогнозных отчетов о движении 7.2 и 7.3. Бизнес проект эффективен, если чистая текущая стоимость больше 0 (если дисконтированный денежный поток проекта больше суммы инвестиций). Ставка дисконтирования, как правило, должна быть больше инфляции и больше банковского процента.

4.2. Срок окупаемости. Два подхода в вычислении срока окупаемости: 1) линейный (простой). Первоначальная сумма инвестиций делится на среднегодовую прибыль (S=I\P); 2) с учетом дисконтированных потоков. Количество лет окупаемости вычисляется их уравнения, где чистая текущая стоимость равна 0 (NPV = 0).

4.3. Внутренняя норма рентабельности, чем она выше, тем лучше проект.

5. График безубыточности. На основании прогнозного плана прибыли и убыточности. (см. рисунок)

6. Стратегия финансирования.

7. Оценка рисков и страхования. Любой финансовый план должен оценивать риски его реализации.

Движение денежных средств (cashflow) Это отчет, показывающий какие денежные средства входят и выходят из\в предприятия (cashin\cashout). Метод начисления предполагает, что ежемесячно или раз в год делаются начисления дохода, и этот доход попадает в форму 2(Отчет о прибыли и убытках (финансовый результат)). Показывает способность предприятия выполнить вовремя и в срок выполнить вовремя свои обязательства. СК = cashin – cashout. Это чистый доход проекта.

Методы управления запасами.

Методы оценки запасов могут быть классифицированы по различным признакам:1)Частота учета. При периодическом учете запасов их ежедневный учет не проводится, а запасы и, соответственно, себестоимость реализованной продукции оцениваются на конец периода. При перманентном (текущем) учете поступление и выбытие товаров из запасов и себестоимость реализованной продукции оцениваются ежедневно. При этом как минимум один раз в год проводится инвентаризация самих запасов. 2)Учет стоимости единицы товара в запасе. В настоящее время существуют несколько способов ее оценки. Среди них:

- первоначальная цена (стоимость приобретения). По методу первоначальной цены запасы оцениваются в соответствии с ценой, уплаченной за приобретаемый товар. К ней прибавляются стандартные дополнительные