Раздел 3. Данные для расчетной части

Существует методика рейтинговой оценки качества корпоративного управления компании. По этой методике можно расположить предприятия по результатам рейтинговой оценки и узнать место в этом списке каждой компании по эффективности управления.

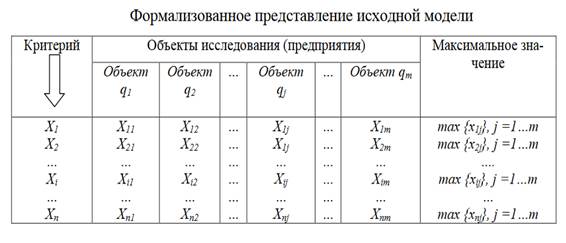

Оценить уровень корпоративного управления на предприятии можно с помощью сравнения с эталоном. Сначала задается совокупность n частных критериев X={x1,x2,...,xn} и множество m сравниваемых объектов исследования Q={q1,q2, ...,qm}, которые заносятся в таблицу (рис. 1).[2]

Рис. 1. Пример таблицы с критериями для сравнения предприятия с эталоном

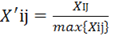

Из таблицы генерируется производная таблица, непосредственно использующаяся в процессе расчета рейтинга, в которой параметры Xij{i=1..n, j=1..m} каждой строки заменяются на стандартизированные согласно формуле (1):

(1), где j принимает значения 1, 2,...,m для каждого фиксированного значения i, определяющего номер текущей вычисляемой строки таблицы.

(1), где j принимает значения 1, 2,...,m для каждого фиксированного значения i, определяющего номер текущей вычисляемой строки таблицы.

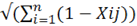

Сами рейтинговые оценки для каждого отдельного объекта исследования рассчитываются по формуле (2):

Rj =  2 (2)

2 (2)

В рамках данного метода рейтинговая оценка деятельности объекта, имеющего высокий уровень и качество корпоративного управления, имеет минимальное значение.

Чем меньше величина Rj, тем выше рейтинг объекта исследования и выше уровень корпоративного управления.

Чтобы оценить эффективность корпоративного управления можно использовать систему бенчмаркинга.[3] Бенчмаркинг — это процесс приспособления имеющихся способов эффективного функционирования другой компании с целью улучшения работы своей. Данная система является дополнительным методом в анализе состояния системы корпоративного управления, который поможет узнать конкурентоспособность компаний, оценить уровень эффективности производственной деятельности, узнать плюсы и минусы методов управления. В итоге вычисляется интегральный показатель, который в последствии сравнивают с эталоном. Рассмотрим принцип расчета эффективности на основе данного метода.

Первоначально выделим исходное количество предприятий:

P = {P1, P2, P3, ..., Pn}, где n=1, 2, ..., k; (3)

k – максимальное количество предприятий, участвующих в процессе анализа.

Зададем совокупность факторов, характеризующих наиболее полно качество деятельности каждого предприятия, выбранного в качестве объекта исследования.

R = {R1, R2, R3, ..., Rm}, где m=1, 2, ..., Kf;(4)

Kf – количество факторов, используемых в процессе анализа

Заданное множество факторов делится на 3 подмножества:

· подмножество, положительно влияющее на уровень корпоративного управления:

R+= {R1+, R2+, R3+, ..., Rz+}, где Z=1, 2, ..., Kf+;(5)

Kf+ – количество факторов, входящих в данное подмножество.

Это: R1+ – квалифицированный управленческий персонал;

R2+ – ориентация на повышение качества продукции;

R3+ – применение инновационных и информационных технологий;

R4+ – осуществление эффективного контроля над деятельностью предприятия;

R5+ – благоприятный психологический климат в коллективе.

· подмножество, отрицательно влияющее на уровень корпоративного управления:

R-= {R1-, R2-, R3-, ..., Ry-}, где Y=1, 2, ..., Kf-; (6)

Kf- – количество факторов, входящих в данное подмножество.

Это: R1- – спад производства;

R2- – отсутствие финансовых вложений (инвестиций);

R3- – устаревание производственных мощностей;

R4- – неэффективная коммуникация;

R5- – распыленность в распределении полномочий.

· подмножество факторов, которое является нейтральным:

R0= {R10, R20, R30, ..., Rx0}, где X=1, 2, ..., Kf0;(7)

Kf0 – количество факторов, входящих в данное подмножество.

Сюда включены такие факторы, как:

R10 – количество и тип выпускаемой продукции;

R20 – общая социально-экономическая ситуация в стране;

R30 – международные экономические отношения;

R40 – организационная культура;

R50 – политические факторы.

Kf= Kf++ Kf-+ Kf0 (8)

В данном методе нужно выявить «предприятие эталон», значения факторов которого должны соответствовать нормативным значениям:

RE = {R1E, R2E, R3E, ..., RmE}, (9), где m=1, 2, ..., Kf.

По аналогии с вышерассмотренным методом, осуществляется вычисление нормированных значений для показателей подмножеств:

· для первого подмножества R+ определяется максимальное значение из совокупности значений:

R+*= max {R1+, R2+, R3+, ..., Rz+}, где z =1, 2, ..., Kf+; (10)

· для второго подмножества R- определяется минимальное значение из совокупности значений:

R-*= min {R1-, R2-, R3-, ..., Ry-}, где y =1, 2, ..., Kf-; (11)

· для третьего подмножества R0 определяется среднее значение из совокупности значений:

R0*= net {R10, R20, R30, ..., Rx0}, где x =1, 2, ..., Kf0. (12)

Далее проводится процедура стандартизации значений показателей, характеризующих предприятия, подлежащие анализу:

1. Стандартизованные значения показателей, относящиеся к первому подмножеству R+, определяются по формулам:

RN1= Rzj: R+*, где z =1, 2, ..., Kf+;(13)

2. Стандартизованные значения показателей, относящиеся ко второму подмножеству R-, определяются по формулам:

RN2= R-*:Ryj, где y =1, 2, ..., Kf-;(13)

3. Стандартизованные значения показателей, относящиеся к третьему подмножеству R0, определяются по формулам:

RN0= Rxj: R0*, где X=1, 2, ..., Kf0, если Rxj ≤ R0*;(14)

RN0= R0*: Rxj, где X=1, 2, ..., Kf0, если Rxj ≥ R0*.(15)

Расчет интегрального показателя оценки предприятия с позиции уровня корпоративного управления производится по формуле:

Rint = 1/ Kf×[Y (Wz×RN1) + Y (Wy×RN2) + Y (Wx×RN0)], (16)

где Wz, Wy, Wx – весовые коэффициенты, характеризующие значимость показателя, Y – функция, зависящая от значений весовых коэффициентов и стандартизованных показателей подмножеств RN1, RN2и RN0.

Значения весовых коэффициентов могут определяться экспертным путем (на начальном этапе значения весовых коэффициентов равны единице). Чем ближе значение интегрального показателя к эталону, тем эффективнее деятельность компании в корпоративном управлении. Стандартизация значений показателей, характеризующих предприятия, и расчет интегрального показателя оценки каждого предприятия в отдельности с целью последующего сравнения с точки зрения уровня корпоративного управления, рассчитаны по формулам (10-16).

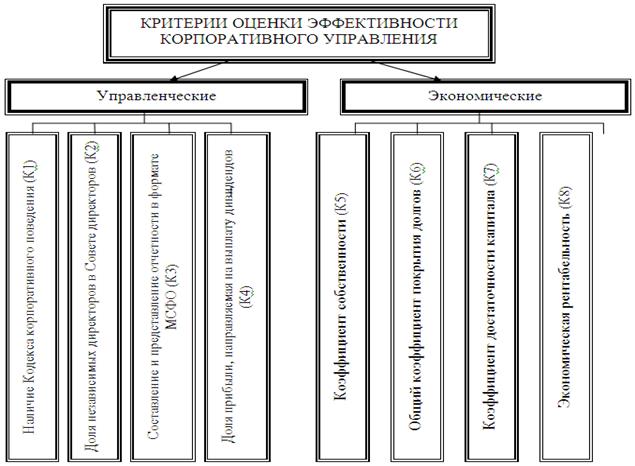

Рис. 2. Критерии оценки эффективности корпоративного управления

Рассмотрим коэффициенты, приведенные на рисунке 2, в оценке корпоративного управления ОАО «РЖД» представленные в таблице 3.[4]

Таблица 3

Оценка эффективности корпоративного управления ОАО «РЖД»

| Коэффициенты оценки эффективности корпоративного управления | Показатели ОАО «РЖД», ед. | Вес показателя | Характеристика показателя |

| К1 – наличие кодекса корпоративного управления | 0,071 | Кодекс внедрен по поручению Правительства РФ | |

| К2 – доля независимых участников в составе Совета директоров | 0,029 | 5 независимых членов из 11 | |

| К3 – отчетность в МСФО | 0,044 | Составляется полная отчетность по МСФО | |

| К4 – доля прибыли, приходящая на дивиденды | 0,023 | Закреплена дивидендной политикой и составляет не менее 10% | |

| К5 – коэффициент автономии | 0,772 | 0,277 | Рассчитано на основании финансовой отчетности компании |

| К6 – общий коэффициент покрытия долгов | 0,44 | 0,169 | Рассчитано на основании финансовой отчетности компании |

| К7 – коэффициент достаточности капитала | -0,028 | 0,266 | Рассчитано на основании финансовой отчетности компании |

| К8 – экономическая рентабельность | 0,01 | 0,121 | Рассчитано на основании финансовой отчетности компании |

| Итого: интегрированный показатель эффективности корпоративного управления | 0,654 |

Сделаем расчет некоторых коэффициентов, приведенных в таблице 3. Коэффициенты К4, К5, К6, К7 рассчитываются на основе бухгалтерского баланса ОАО «РЖД» за 2016 год. Рассчитаем коэффициенты К5 и К6.

Коэффициент автономии — показывает степень независимости предприятия от кредиторов. Коэффициент показывает долю собственных средств в общей структуре активов (куда входят и собственные средства и заемные). Если коэффициент автономии имеет низкие значения, это говорит о том, что предприятие финансово неустойчиво (зависимо от кредиторов).

К5 =

К5 =  = 0,7

= 0,7

Коэффициент покрытия долга показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем значение коэффициента больше, тем лучше платежеспособность предприятия. Коэффициент покрытия долга - финансовый коэффициент, равный отношению текущих активов к текущим пассивам.

К6 =

К6 =  = 0,4

= 0,4

Данные методики оценки говорят о разностороннем подходе к проблеме. Это происходит из-за того, что исследователи при оценке корпоративного управления преследуют разные цели, для которых необходимы разные методики.