Открытие позиций в середине тренда и построение пирамиды

Никто не может поймать все колебания цен.

Эдвин Лефевр

По разным причинам трейдер может оказаться перед выбором: открывать или нет новую позицию в условиях, когда на рынке уже произошло существенное движение цен. Вот несколько примеров: (1) до этого он не следил за данным рынком; (2) стремясь получить лучшую цену, он тщетно ожидал ценовую коррекцию, которая так и не произошла; (3) прежде он скептически относился к надежности данной тенденции, но теперь изменил свое мнение. Столкнувшись с подобной ситуацией, многие трейдеры будут крайне неохотно торговать «по рынку». Эта позиция легко объяснима в психологическом плане. Акт открытия новой позиции после того, как тенденция уже прочно утвердилась, в определенном смысле представляет собой частичное признание собственной неудачи. Даже если сделка прибыльная, спекулянт знает, что ее выгоды были бы намного большими, начни он действовать раньше. Поэтому, даже когда трейдер интуитивно может предвидеть дальнейшее развитие событий, он может подумать: «Раз я уже упустил такой рывок цен, то стоит ли теперь суетиться?»

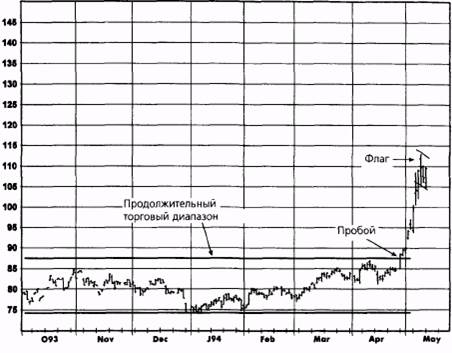

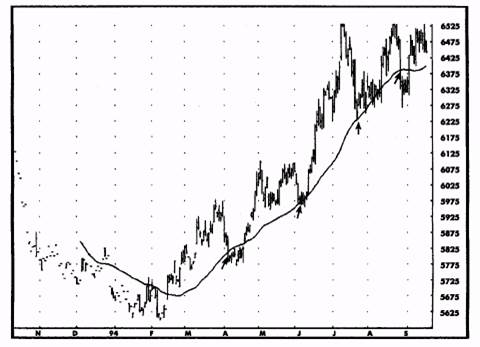

В качестве примера возьмем ориентированного на графики трейдера, изучающего рынок кофе в середине мая 1994 г. (рис. 8.1), после того, как он пропустил резкий подъем цен накануне. Наш трейдер заметил бы, что рынок пробил верхнюю границу предшествовавшего торгового диапазона, продолжавшегося целый год, причем цены оставались на новой высоте в течение двух недель — весьма «бычья» графическая конфигурация. Кроме того, он увидел бы сформированную модель флага, указывающую на еще одно неминуемое повышение цен. Однако, обнаружив, что меньше чем за месяц цены уже поднялись на 35% против апрельского минимума, трейдер отказаться открыть новую длинную позицию, считая рынок перегретым.

Рисунок 8.1. УПУЩЕННЫЙ РОСТ ЦЕН? КОФЕ, ИЮЛЬ 1994

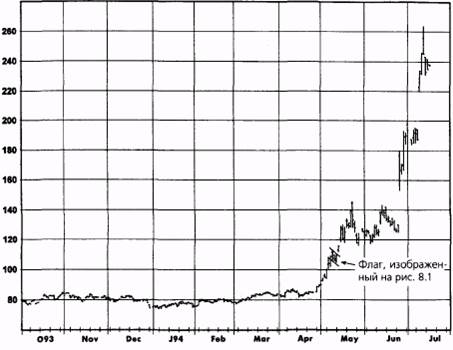

Рис. 8.2 наглядно демонстрирует ошибочность выводов трейдера. Невероятно, но к середине мая 1994 г. цены на кофе прошли лишь одну пятую часть общего подъема. Более того, остальные четыре пятых были пройдены всего за два месяца. Мораль этой истории мы найдем в наблюдении Эдвина Лефевра, взятом из его книги «Воспоминания биржевого игрока»: «[Цены] никогда не бывают слишком высокими, чтобы начать покупать, или слишком низкими, чтобы начать продавать».

Ключевой вопрос состоит в том, как войти в рынок в разгар крупной тенденции. На самом деле, цели, преследуемые при открытии позиции в середине тренда, те же, что и при открытии любой иной позиции: благоприятное время входа в рынок и контроль риска. Ниже представлены основные стратегии, которые можно использовать для решения данных задач.

Рисунок 8.2. А ВОТ ЧТО БЫЛО ПОТОМ: КОФЕ, ИЮЛЬ 1994

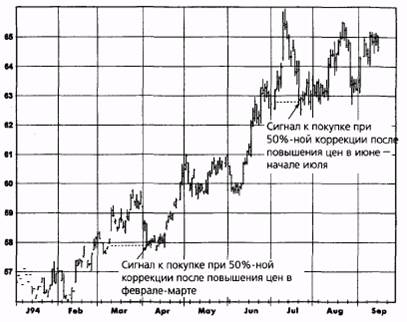

1. Процент коррекции. Этот метод основан на стремлении извлечь выгоду из естественной склонности рынка частично отыгрывать назад (или корректировать) предыдущее изменение цен. Вообще говоря, позицию можно открывать всякий раз, когда рынок отыграет назад некоторую часть (выраженную в процентах) последнего движения цен, начавшегося на уровне относительного минимума или максимума. Открывать позицию следует, когда глубина такого отката составит от 35 до 65% предыдущего движения цен. Уровень, близкий к относительному минимуму или относительному максимуму, может рассматриваться как защитная остановка для данной позиции. На рис. 8.3 показаны точки открытая позиций, базирующиеся на таком подходе, при норме коррекции в 50%. Главное преимущество этого метода в том, что он может указывать великолепные пункты вхождения в рынок (как это было на представленном графике). Однако ему свойственен и крупный недостаток: часто установленный порог коррекции вообще не достигает до завершения или разворота тренда.

2. Окончание коррекции. Этот метод основан на ожидании завершения промежуточной коррекции цен с последующим открытием позиций при первых признаках возобновления главной тенденции. Разумеется, конкретные действия трейдера будут зависеть от того, как он определяет коррекцию цен и возобновление тенденции. Количество вариантов здесь практически безгранично. Для иллюстрации представим один из возможных наборов определений.

Коррекция считается выявленной всякий раз, когда счетчик коррекции достигнет значения 4. Первоначально счетчик коррекции установлен на 0. На растущем рынке счет коррекции будет увеличен на 1 в любой день, максимум и минимум которого равны или ниже максимума и минимума того дня, который принят за пик подъема цен. Счет будет увеличиваться на 1 каждый день, максимум и минимум которого равны или ниже, чем максимум и минимум самого последнего дня, когда счет был увеличен. Счетчик вновь будет поставлен на 0 всякий раз, когда рынок поднимется на новый максимум. Аналогичные правила применимы к нисходящему рынку.

Рисунок 8.3. СИГНАЛЫ К ПОКУПКЕ ПРИ 50%-НОЙ КОРРЕКЦИИ ЦЕН: НЕМЕЦКАЯ МАРКА, СЕНТЯБРЬ 1994

Возобновление основной тенденции считается установленным всякий раз, когда счетчик разгона достигнет значения 3. Первоначально счетчик разгона устанавливается на 0 и начинает отслеживаться после выявления коррекции. В случае коррекции на растущем рынке счет разгона будет увеличен на 1 при каждом разгонном дне и вновь поставлен на 0 всякий раз, когда минимум коррекции будет прорван. При появлении сигнала низшая точка коррекции может использоваться как ориентировочная защитная остановка. Например, позиция ликвидируется, если рынок закроется ниже минимума коррекции. Опять же, аналогичный набор условий может применяться к определению возобновления тенденции на нисходящем рынке.

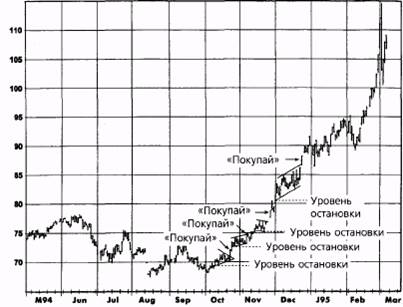

Рис. 8.4 иллюстрирует метод разворота коррекции с использованием приведенных определений. Точки выявления коррекции обозначены символом RD (reaction defined), а цифры перед ними показывают счет коррекции. Сигналы покупки проставлены в точках, где счет разгона равняется 3, а латинские буквы перед ними показывают счет разгона. Для любой точки вхождения в рынок защитная остановка обусловлена закрытием ниже самого последнего «уровня остановки», которое в данном примере произошло в январе 1995 г. Обратите внимание, что за последней точкой RD так и не последовал сигнал покупки, поскольку рынок закрылся ниже самого последнего уровня остановки прежде, чем включился счетчик разгона.

3. Пробои моделей продолжения и торговых диапазонов. Использование моделей продолжения и торговых диапазонов в качестве сигналов открытия позиций рассматривалось в гл. 6. Поскольку графические модели в известном смысле существуют лишь в сознании аналитика, этому методу присущ некоторый субъективизм. На рис. 8.5 представлена одна из интерпретаций моделей продолжения (предполагается, что для формирования такой модели требуется по крайней мере пять торговых дней) и показаны соответствующие точки покупки, определяемые исходя из закрытия над указанными образованиями. Следует, однако, отметить, что после того, как наличие тенденции и ее направление установлены, нет необходимости ждать прорыва моделей продолжения для подтверждения сигналов к открытию позиций. Эти модели по определению должны завершиться движением цен в направлении, предшествовавшем их формированию. Поэтому при повышательной тенденции длинные позиции можно открывать в пределах самих моделей в ожидании последующего верхнего прорыва. Нижние границы цен в моделях, изображенных на рис. 8.5, могут использоваться как ориентировочные уровни размещения защитных остановок.

Рисунок 8.4. РАЗВОРОТ КОРРЕКЦИИ: САХАР, МАРТ 1995

Рисунок 8.5. ПРОРЫВ МОШЛИ ПРОДОЛЖЕНИЯ КАК СИГНАЛ ОТКРЫТИЯ ПОЗИЦИИ: ХЛОПОК, МАРТ 1995

4. Коррекция к линии долгосрочной скользящей средней. Если при коррекции цена приближается к скользящей средней, то это может свидетельствовать о том, что коррекция основной тенденции близка к завершению. В частности, если трейдер считает, что имеет место повышательная тенденция, длинные позиции можно открывать всякий раз, когда цены опускаются ниже уровня используемой скользящей средней. Точно так же, когда считают, что налицо понижательная тенденция, короткие позиции можно инициировать при подъемах цен выше уровня скользящей средней. Иллюстрацией данного метода является рис. 8.6, где 40-дневная скользящая средняя наложена на контракты по немецкой марке с поставкой в сентябре 1994 г. Допустим, трейдер решил, что по немецкой марке развивается растущий тренд. Тогда откаты котировок ниже 40-дневной скользящей средней можно использовать в качестве сигналов открытия длинных позиций. Стрелки на рис. 8.6 указывают потенциальные уровни покупки, основанные на таком подходе.

В гл. 17 мы увидим, каким образом пересечение линии скользящей средней может быть использовано в качестве сигнала разворота тенденции. В только что описанном методе мы использовали точки пересечения скользящей средней для подачи сигналов к вхождению в рынок в моменты противотрендового движения цен. Здесь нет противоречия. Когда пересечения линии скользящей средней применяются для генерирования сигналов о развороте тенденции, то обычно используют две скользящие средние, чтобы сглаживание обоих ценовых рядов уменьшило число ложных сигналов разворота. В том методе, который был детально изложен выше, мы сознательно берем одну скользящую среднюю и используем ее точки пересечения с самим графиком цены, поскольку он является более чувствительным, чем скользящая средняя вследствие отсутствия сглаживания данных. Иными словами, для того, чтобы воспользоваться противотрендовым движением цены, мы используем более чувствительные виды пересечений со скользящей средней, чем для целей выявления разворота тенденции.

Следует заметить, что проблема открытия позиций в средней части тенденции идентична проблеме построения пирамиды*. Обе транзакции предполагают работу с позицией после того, как на рынке уже произошло существенное изменение цен в данном направлении. Вследствие этого, методы вхождения в рынок в разгар тенденции, описанные в настоящей главе, могут применяться и к выбору времени увеличения позиции. Вот еще несколько советов, которые пригодятся при строительстве пирамиды. Во-первых, не следует наращивать существующую позицию, если предыдущее наращивание не показывает прибыль. Во-вторых, не следует наращивать существующую позицию, если предполагаемая защитная остановка будет означать чистый убыток по всей позиции. В-третьих, добавочные позиции не должны превышать размер базовой (первоначальной) позиции.

Рисунок 8.6. КОРРЕКЦИЯ К УРОВНЮ ДОЛГОСРОЧНОЙ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ: НЕМЕЦКАЯ МАРКА, СЕНТЯБРЬ 1994

Примечание: Т — сигнал к покупке, основанный на коррекции ниже линии 40-дневной скользящей средней.

Источник: FutureSource; авторские права © 1986-1995 гг.; все права сохранены.