Значение рыночных циклов при выборе периода расчета

Особенностью осциллятора %R является то, что он может быть "привязан" к текущим рыночным циклам. Для расчета используется период времени, равный 1/2 протяженности цикла. Рекомендуется брать пяти-, десяти- и двадцатидневные отрезки, соответствующие календарным периодам: четырнадцати-, двадцати- и пятидесятишестидневному. Так, при расчете индекса RSI Уайлдера используется четырнадцатидневный период, составляющий половину двадцативосьмидневного. В предыдущей главе мы уже объясняли, почему скользящие средние значения и формулы осцилляторов основаны, как правило, на пяти-, десяти-и двадцатидневных периодах. Достаточно упомянуть, что двадцать восемь календарных дней (или двадцать биржевых рабочих дней) представляют собой доминирующий месячный торговый цикл, которому гармонично подчиняются другие временные отрезки. Именно благодаря двадцативосьмидневному торговому циклу можно объяснить распространение пятидневного стохастического анализа, десятидневного индикатора темпа и четырнадцатидневного индекса RSI, каждый из которых, по сути, охватывает период времени, равный 1/4 или 1/2 этого цикла. Мы вернемся к обсуждению роли циклов в анализе рынка в главе 14.

ЗНАЧЕНИЕ ТЕНДЕНЦИИ В РАБОТЕ С ОСЦИЛЛЯТОРАМИ

В этой главе мы обсудили применение осцилляторов в анализе рынка для выявления краткосрочных состояний перекупленное™ и перепроданности, а также признаков расхождения. Мы рассказали о кривой темпа, затем объяснили, как при нормировании она становится осциллятором. Мы разобрали принципы работы осциллятора ROC, измеряющего скорость изменения цен по соотношению цен, и затем показали, как, сравнивая два скользящих средних значения, можно определять точки их пересечения и выявлять краткосрочные критические периоды в развитии рынка. Наконец, мы описали индекс RSI и стохастический анализ и объяснили, почему осцилляторы необходимо синхронизировать с рыночными циклами.

Возможность анализа расхождений - одно из основных достоинств осцилляторов. Однако следует предостеречь читателя, что не следует переоценивать значение анализа расхождений, пренебрегая при этом анализом тенденций. Большинство специалистов по анализу осцилляторов подчеркивают, что сигналы осциллятора к открытию длинных позиций наиболее надежны при тенденции роста, коротких - при устойчивом падении цен. Таким образом, приступая к анализу рынка, необходимо прежде всего установить направление господствующей на нем тенденции. Если налицо устойчивый рост цен, лучше всего играть на повышение. Роль осциллятора при этом сводится к определению_наи6олее удачного момента для вхождения в рынок. Длинные позиций следует открывать тогда, когда рынок перепродан при восходящей тенденции, а короткие тогда, когда рынок перекуплен при нисходящей тенденции. В случае использования индикатора темпа длинные позиции открываются тогда, когда кривая темпа, поднимаясь, пересекает нулевую линию (при условии бычьего рынка), а короткие - при падении кривой ниже нулевой линии (при условии медвежьего рынка).

Значение торговли в направлении основной тенденции невозможно переоценить. Опасность чрезмерного увлечения анализом осцилляторов заключается в том, что, поддавшись искушению, можно вступать в сделки на основании даже тех расхождений, которые противоречат господствующему направлению движения рынка. Такие эксперименты обычно заканчиваются неудачно, а следовательно приводят к крупным убыткам. Осциллятор - несмотря на все его возможности - всего лишь вспомогательный инструмент анализа. Как таковой его и нужно применять, не забывая, что самым достоверным показателем является основная тенденции движения цен.

ЭФФЕКТИВНОЕ ПРИМЕНЕНИЕ ОСЦИЛЛЯТОРОВ

В зависимости от конкретной рыночной ситуации анализ с помощью осцилляторов может быть более или менее эффективен. В периоды неопределенности, когда цены колеблются в пределах "торгового коридора" на протяжении недель или даже месяцев, осциллятор весьма точно отражает малейшие ценовые движения. Пики и спады осциллятора почти полностью совпадают с пиками и спадами на графике цен. Поскольку и цены, и осциллятор двигаются в пределах узкого горизонтального "коридора", их кривые выглядят схоже. К тому моменту, когда происходит прорыв цен, знаменуя начало новой тенденции, осциллятор уже по своей природе должен достичь критической области. При прорыве вверх осциллятор уже находится в области перекупленности, а при прорыве вниз - в области перепроданности. Трейдер встает перед дилеммой: следует ли покупать на бычьем прорыве, если осциллятор указывает на перекупленность рынка? следует ли продавать на прорыве вниз, если рынок перепродан?

В таких случаях лучше всего не обращать внимание на осциллятор и открыть позиции в соответствии с направлением прорыва. Дело в том, что на самой ранней стадии появления тенденции, сразу после значительного ценового прорыва, осциллятор очень быстро достигает максимальных показателей и продолжает находиться в критической области еще в течение некоторого времени. В такие периоды роль осцилляторов снижается и самое пристальное внимание необходимо обращать именно на анализ основной тенденции. Затем, по мере развития тенденции, значение осцилляторов снова возрастает. (В главе 13 будет показано, что пятая и последняя волна в волновом анализе Эллиотта часто подтверждается медвежьим расхождением осцилляторов.) Достаточно часто начало стремительного роста цен не вызывает ответной реакции со стороны участников рынка. Трейдеры видят сигнал, указывающий на направление основной тенденции, однако не решаются покупать, ожидая, когда осцилляторы зарегистрируют состояние перепроданности. Подводя итог, можно сказать, что лучше меньше обращать внимание на осцилляторы на начальном этапе важного ценового движения, однако необходимо пристально следить за их сигналами, когда тенденция уже сформировалась.

МЕТОД СХОЖДЕНИЯ-РАСХОЖДЕНИЯ СКОЛЬЗЯЩИХ СРЕДНИХ ЗНАЧЕНИЙ (MACDTM)

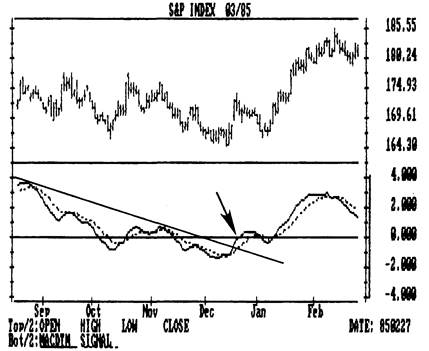

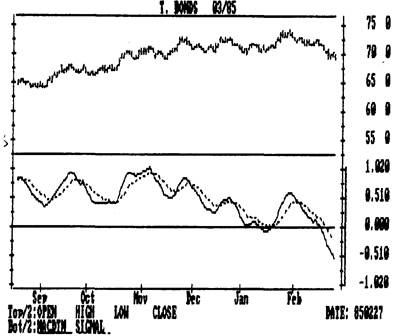

В предыдущей главе мы уже упоминали осциллятор, основанный на комбинации двух экспоненциально-сглаженных скользящих средних значений. Теперь мы остановимся на нем поподробнее. Полностью он называется "методом схождения-расхождения скользящих средних значений" (Moving Average Convergence/Divergence Trading Method - MACDTM), автором считается Дж. Эппел. Хотя первоначальная формула осциллятора определяла конкретные периоды расчета двух средних скользящих, с методикой можно экспериментировать, меняя длительность этих периодов. Используя формулу Эппела, получают две экспоненциально-сглаженные кривые средних значений, которые колеблются вокруг нулевой линии. Самые надежные сигналы возникают, когда короткая (сплошная), линия пересекает медленную (пунктирную). Когда короткая линия пересекает длинную и оказывается выше нее, поступает сигнал к покупке, а когда она пересекает длинную линию и оказывается ниже нее - к продаже. (См. рис. 10.19а и б.)

Осциллятор отражает также расхождения, сигнал которых подтверждается при пересечении нулевой линии. Изменения тенденций также выявляют с помощью линий тренда. Идеальный сигнал к покупке возникает при бычьем расхождении, после которого короткая кривая пересекает длинную и оказывается выше нее, с последующим пересечением обеими кривыми нулевого уровня. Идеальный сигнал к продаже возникает при диаметрально противоположных обстоятельствах.

Рис. 10.19а Пример метода MACDTM. Фактически метод может использоваться либо как осциллятор, либо как индикатор, следующий за тенденций, либо в обоих качествах одновременно. Сигналами купли-продажи являются пересечения двух экспоненциально сглаженных средних скользящих. Пересечение обеими кривыми нулевого уровня также может служить сигналом к действию. На графике осциллятора хорошо видны расхождения. Обратите внимание на четкий сигнал к покупке, поступивший в декабре, когда кривые MACDTM прорвали долгосрочную нисходящую линию тренда. Поднимаясь, сплошная линия сначала пересекла пунктирную, а затем преодолела и нулевую отметку.

Рис. 10.196 Отсутствие подтверждения последней фазы тенденции роста цены долгосрочных казначейских обязательств и падение кривых ниже нулевой линии - заблаговременное предупреждение о повороте цен вниз.

ИНДИКАТОР НАКОПЛЕНИЯ ОБЪЕМА (VA) В КАЧЕСТВЕ ОСЦИЛЛЯТОРА

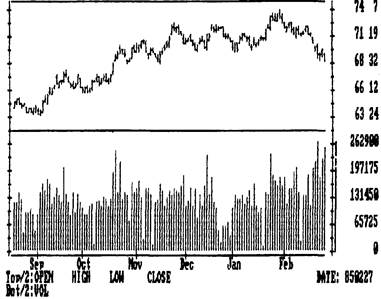

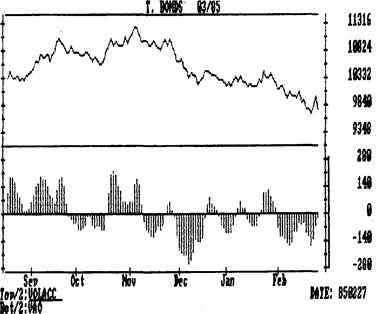

Выше мы уже говорили об индикаторах объема — балансовом объеме (OBV) и накоплении объема (VA). Тогда мы упомянули, что последний может работать как осциллятор. Обе формулы - накопления объема и осциллятора - были разработаны М. Хайкиным из нью-йоркской компании "Дрексл Бернэм Ламберт". Для построения осциллятора необходимо вычислить два скользящих средних значения кривой VA и нанести их в виде гистограммы по обе стороны от нулевой линии. Предлагаемые автором стандартные периоды расчета средних скользящих равны трем и десяти дням. Интерпретация осциллятора основана на принципах, которые мы уже приводили выше при обсуждении осцилляторов, основанных на разнице двух скользящих средних значений. Единственное отличие заключается в том, что отслеживается не собственно движение цены, а динамика объема торговли. (См. рис. 10.20аи б.)

Рис. 10.20a Столбиковый график долгосрочных казначейских обязательств со столбиками объема торговли.

Рис. 10.206 На верхнем графике показана кривая VA, описанная в главе 7. Гистограмма внизу-кривая VA, переделанная в осциллятор. Разница между трех- и десятидневным средними скользящими кривой VA откладывается по обе стороны от нулевой линии, позволяя анализировать краткосрочные критические периоды в динамике рынка. Обратите внимание, как уверенно кривая VA показала надвигающееся падение цен.

ПРОГРАММА "КОМПУТРЭК" ДЛЯ ОСЦИЛЛЯТОРНОГО АНАЛИЗА

Наиболее обширная компьютерная программа по техническому анализу из всех, имеющихся в настоящее время, была разработана компанией "Компутрэк, Инк." Программа включает все осцилляторы, описанные в этой главе, а также некоторые другие. Все графики осцилляторов, приведенные в этой главе, построены с помощью программы "Компутрэк".

ПРИНЦИП "ОТ ОБРАТНОГО"

Объектом осцилляторного анализа служат предельные значения рыночных показателей. Одной из самых распространенных концепций измерения таких характеристик является так называемый принцип "от обратного" (Principle of Contrary Opinion). В начале книги мы уже говорили о двух основных типах анализа рынка - фундаментальном и техническом. Хотя принято считать, что метод "от обратного", в целом, является инструментом технического анализа, точнее всего назвать его одной из методик психологического анализа. По сути, использование этого метода дополняет рыночный анализ третьим, психологическим измерением, которое позволяет определить степень готовности спекулянтов играть на повышение или понижение на том или ином фьючерсном рынке.

В целом, метод основан на положении, гласящем: когда большинство людей приходят к общему согласию, они, как правило, заблуждаются. Следуя принципу "от обратного", сначала необходимо определить характер действий большинства и затем поступить наоборот.

X. Нил, которого считают родоначальником теории "от обратного", изложил ее в 1954 году в книге "Искусство поступать наоборот" (The Art of Contrary Thinking, Humphrey B. Neill). Через десять лет принципы, изложенные в книге Нила, Дж. Сиббет начал использовать на рынке товарных фьючерсов. Он создал информационную службу "Маркет вейн", которая публикует так называемые "индексы обобщенных бычьих настроений" (Bullish Consensus numbers), отражающие степень готовности рыночных спекулянтов играть на повышение. Каждую неделю служба анализирует различные бюллетени о состоянии рынка и, обобщая полученные данные, определяет, как собираются вести себя профессиональные трейдеры, оперирующие на товарном рынке. Фактически речь идет о преобразовании настроений рынка в количественные показатели - специальные индексы, анализируя которые, можно делать выводы о направлении развития рынка. Анализ такого рода основан на наблюдении, согласно которому большинство трейдеров при принятии решения в основном ориентируются на информацию, представляемую консультационно-аналитическими службами изучения рынка. Следовательно, более или менее точную картину массовых рыночных настроений можно получить на основе данных, публикуемых подобными службами.

Бюллетени службы "Маркет вейн" публикует компания "Хэдеди пабликейшнз" в Пасадене, штат Калифорния. Для более подробного изучения вопроса мы настоятельно рекомендуем книгу Эрла Хэдеди (который возглавляет компанию) "Метод "от обратного" как инструмент получения прибыли на рынке товарных фьючерсов" (Contrary Opinion, How to Use It for Profit in Trading Commodity Futures, R. Earl Hadady).

Другим индикатором настроений рынка является "обобщенный индекс бычьих настроений участников рынка" (Consensus Index of Bullish Market Opinion), публикуемый компанией "Консенсус нэшнл коммодити фьючерз уикли". Бюллетени выходят ежедневно в пятницу, в качестве границ перекупленности и перепроданности рынка выбраны соответственно 75% и 25%.

Достоинством процедуры, с помощью которой рассчитывают индекс службы "Маркет вейн", является формула взвешенного среднего значения, позволяющая корректно обобщать данные различных аналитических источников. Благодаря этому, наиболее популярные бюллетени оказывают более весомое воздействие на конечный индекс, и наоборот, меньший вес придается бюллетеням с меньшим числом подписчиков, что позволяет достаточно точно определить степень влияния каждого бюллетеня на формирование рыночных настроений. Выраженные в процентах показатели, известные как "индекс обобщенных бычьих настроений", публикуются каждый вторник, отражая настроения, соответствующие рыночной ситуации предыдущей пятницы, и решимость трейдеров участвовать в игре на повышение по шкале от 0 до 100.

Интерпретация "индекса обобщенных бычьих настроений "

Как правило, интерпретация индекса трейдерами в большинстве случаев носит весьма простой характер. Если значение индекса превышает 80%, считается, что рынок перекуплен и в самое ближайшее время рост цен достигнет вершины (бычий показатель 80% кроме всего прочего означает, что на понижение играют только 20% трейдеров). Когда показатель индекса ниже 30% (только 30% настроены на повышение и 70% - на понижение), это означает, что рынок перепродан и падение цен, вероятно, скоро закончится.

Даже простейшая интерпретация такого рода может оказаться весьма полезной, предупреждая о приближении рынка к "опасным" зонам. Однако "индекс обобщенных бычьих настроений" способен предоставлять трейдеру гораздо более полную и точную картину развития рынка. Мы рассмотрим основные положения метода "от обратного", а также обсудим некоторые другие способы его использования.

Считается, что основы метода сводятся к элементарному принципу, согласно которому профессионалы обычно заблуждаются. Хотя на первый взгляд такое наблюдение кажется вполне логичным - особенно в периоды резких изменений рыночной конъюнктуры - на самом деле метод "от обратного" гораздо сложнее. Он основан на двух принципиальных положениях.

Измерение "остаточного потенциала " тенденции ' с помощью метода "от обратного"

Рассмотрим пример отдельного спекулянта. Предположим, что, познакомившись с информацией, полученной из бюллетеня, который пользуется его наибольшим доверием, спекулянт убеждается, что на рынке следует ожидать значительного повышения цен. Чем больший рост предсказывается, тем более решительными будут его действия. Как только его капитал полностью вложен в определенный рынок, наш спекулянт становится "перекупленным", то есть он более не располагает свободным капиталом для вложения в этот рынок.

Если мы теперь расширим наш пример, то можно допустить, что если от 80% до 90% всех участников рынка играют на повышение, то они уже заняли свои позиции на рынке. Кто же тогда будет покупать, тем самым поднимая цены еще выше? Таким образом, если настроения большинства участников рынка преобладают на одной из его сторон, то потенциал продолжения тенденции отсутствует. Это один из принципов, лежащих в основе метода "от обратного".

Измерение соотношения "сильных" и "слабых" участников рынка

Вторая принципиальная особенность метода "от обратного" заключается в том, что он отражает сравнительную силу участников рынка. Хорошо известно, что операции на рынке фьючерсов являются так называемой "игрой с нулевым итогом", то есть число длинных позиций обязательно равно числу коротких. Если 80% участников держат длинные позиции, то оставшиеся 20% должны располагать достаточным капиталом для того, чтобы противопоставить им такое же количество коротких позиций. Следовательно, сделки по коротким позициям должны быть гораздо более крупными, чем по длинным (в нашем случае - в четыре раза).

Это означает, что держатели коротких позиций должны располагать большим капиталом; их принято считать "сильными" участниками рынка. Что же до остальных 80% трейдеров, то их положение на рынке принято считать "слабым" - при любом резком повороте цен они будут вынуждены ликвидировать свои длинные позиции.

Таким образом, утверждение о том, что профессионалы, как правило, заблуждаются, страдает явным упрощением. И уж, конечно, метод "от обратного" как инструмент рыночного анализа свести только к нему нельзя. Постоянно заблуждаясь, профессионалы к тому же очень быстро перестали бы считаться таковыми - особенно на рынке фьючерсов, очень требовательном к профессионализму участников.

Дополнительные возможности "индексов обобщенных бычьих настроений"

Пользуясь подобными индексами, необходимо помнить о следующем. Нормой или точкой равновесия для этих индексов являются 55%. Этот перевес в 5% объясняется преобладанием бычьих настроений среди широкой публики. Верхним показателем индекса считаются 90%, нижним - 20%. Таким образом, границы индекса также слегка сдвинуты вверх, отражая преобладающие бычьи настроения.

Метод "от обратного" наиболее эффективен, когда показатели индексов выходят за пределы 90% и 20%. В таких случаях консолидация настроений настолько велика, что свидетельствует о необходимости немедленных действий в направлении, обратном текущей тенденции. Значения индекса выше 80% или ниже 30% также считаются тревожными сигналами, указывающими на приближение поворота рынка. Однако в последнем случае опасность еще достаточно далека, поэтому целесообразно подождать, следя за направлением движения индексов, прежде чем действовать наперекор тенденции. Необходимо очень пристально приглядываться к изменениям тенденции "индексов обобщенных бычьих настроений" - особенно в том случае, если они происходят в одной из критических областей. Считается, что 5%-ное изменение показателя индекса в противоположном направлении, произошедшее в течение одной недели, должно заставить трейдера подумать о том, стоит ли в данных условиях действовать "от обратного".