Определение стадий зрелости и спада

Одними из наиболее значительных для объема продаж поворотных точек являются момент смены стадии роста жизненного цикла товара на плоскую фазу зрелости и момент перехода стадии зрелости в фазу упадка. Данные переходы служат важными индикаторами характера и «здоровья» рынка. Нередко вместе с темпами продаж изменяются и ключевые факторы успеха. Определить начало зрелости и спада можно с помощью исторических данных о продажах и прибылях на рынке, однако более чувствительными индикаторами являются следующие:

• Определяемое переизбытком производственных мощностей или недостаточным дифференцированием товара ценовое давление. Впроцессе замедления роста рынка или наступления фазы спада накопленные в соответствии с более оптимистичным сценарием производственные мощности становятся избыточными. Далее, в процессе эволюции товара большинство конкурентов доводят свой продукт примерно до одного и того же уровня совершенства. Поддерживать его значимые отличия от товаров-аналогов становится все сложнее.

• Искушенность и знания покупателей.Чем «старше» товар, тем лучше он известен покупателям, тем лучше они в нем разбираются, а потому уже не желают переплачивать за предоставляемые известной торговой маркой гарантии качества. В 1990-е гг. покупатели компьютеров прекрасно освоили эту технику, вследствие чего славное имя IBM звучит уже не столь громко.

• Товары- или технологии-субституты.Рост популярности персональных телевизионных устройств, таких как «TiVo», указывает на приближающееся сокращение спроса на видеомагнитофоны.

• Насыщение.Существенное уменьшение числа покупателей, совершающих первые покупки товара, означает достижение рынком фазы зрелости.

9*

•  Отсутствие источников роста.Проникновение на рынок достигло максимальной глубины, а источники роста (новые пользователи или способы применения товара) отсутствуют.

Отсутствие источников роста.Проникновение на рынок достигло максимальной глубины, а источники роста (новые пользователи или способы применения товара) отсутствуют.

• Отсутствие интереса у покупателей.Интерес покупателей к применению товара, анонсам новых разработок и т. д. резко снижается.

Анализ прибыльности рынка и субрынка

Экономисты уже давно ломают голову в поисках ответа на вопрос о том, почему одни рынки и отрасли оказываются прибыльными, а другие — нет. Гарвардский гуру экономики и бизнес-стратегии М. Портер предложил следующее решение стратегической проблемы определения инвестиционной стоимости отрасли или рынка: необходимо оценить прибыльность средней фирмы.3

При этом предполагается, конечно, что разрабатываемая компанией стратегия способна принести превышающую среднюю прибыль. Однако если средняя прибыль невелика, добиться финансового успеха намного сложнее.

Принцип М. Портера можно применить к любой отрасли, а также к рынку или субрынку. Его основная идея состоит в том, что привлекательность отрасли или рынка, критерием которой является долгосрочная норма возврата инвестиций, в конечном итоге зависит от действия пяти факторов (рис. 5.3):

Рис.5.3. Пять факторов прибыльности рынка по М. Портеру

Источник: Michael Е. Porter, Competitive Advantage, New York: The Free Press, 1985, chapter 1.

• Интенсивности соперничества между конкурентами на рынке.

• Наличия потенциальных конкурентов, которые появятся на рынке в случае повышения прибыли.

• Товаров-субститутов, которые в случае повышения цен на рассматриваемом рынке привлекут новых покупателей.

• Рыночной власти покупателей.

• Рыночной власти поставщиков.

Каждый из этих факторов объясняет, почему одни отрасли оказываются прибыльнее других. Следовательно, мы получаем возможность определить необходимые для эффективной борьбы с конкурентами ключевые факторы успеха.

Существующие конкуренты

Интенсивность конкуренции соперничающих на рынке компаний зависит от нескольких факторов, включая:

• число конкурентов, их размеры и заинтересованность в данном бизнесе;

• степень схожести их товарных предложений и стратегий;

• существование высоких постоянных издержек;

• высоту барьеров на входе и выходе.

Первый вопрос, на который нам необходимо найти ответ, — число уже соперничающих или планирующих в скором времени выйти на рынок конкурентов. Чем их больше, тем интенсивнее рыночное соперничество. Являются ли они крупными, обладающими значительными ресурсами и весьма заинтересованными в рассматриваемом нами рынке компаниями или речь идет о малых и уязвимых фирмах? Второй аспект касается уровня дифференциации конкурентов. Насколько соперники схожи друг с другом — или какая-то часть из них (или все) имеют уникальные, ценные для покупателя точки отличия? Третий фактор — величина постоянных издержек. Отрасль, участники которой несут высокие постоянные издержки (телекоммуникации или авиаперевозки), в случае переизбытка мощностей неминуемо сталкивается с огромными проблемами в ценообразовании. И наконец, остается оценить высоту преграждающих выход с рынка барьеров, таких как узкоспециализированные активы, долгосрочные договорные обязательства перед покупателями и дистрибьюторами, взаимосвязи с другими частями фирмы.

Одной из причин разорения многих малых э-компаний, специализировавшихся как на электронной коммерции, так и на предоставле-

нии информационного контента, стало огромное число конкурентов. Поскольку барьеры на входе в отрасль были относительно невысоки, а торговые предложения практически ничем не отличались, прибыль э-компаний оказалась недостаточной (во многих случаях она отсутствовала), особенно если учесть огромные инвестиции в создание инфраструктуры и брендинг. При столь низких барьерах истеричный рост рынка с неизбежностью привел к предсказуемому результату: получилось так, что множество фирм предлагали совершенно одинаковые товары (корма для животных, лекарства и т. п.) находившемуся в зачаточном состоянии рынку.

Потенциальные конкуренты

В главе 4 мы рассмотрели некоторые вопросы оценки потенциала заинтересованных во входе на рынок потенциальных конкурентов. Появление этих известных или незнакомых нам конкурентов на рынке во многом зависит от характера и высоты барьеров на входе. Следовательно, «барьерный» анализ позволяет нам сделать важные для прогнозирования будущей интенсивности конкуренции и прибыльности выводы.

К входным барьерам относятся и обязательные капиталовложения (в инфраструктуру кабельного телевидения и телекоммуникаций, например), и эффект масштаба (чем во многом объясняется успех таких интернет-порталов, как Yahoo! и AOL), и налаженные каналы распределения (доступу к покупателям компаний Frito-Lay и IBM завидуют многие, но вряд ли кому-то удастся обеспечить себе аналогичный), и товарная дифференциация (продукция корпораций Apple и Harley-Davidson обладает существенными отличиями, что защищает их от угроз новых игроков).

Товары-субституты

Угроза конкуренции со стороны товаров-субститутов далеко не так сильна, как со стороны прямых товарных аналогов, но полностью сбрасывать ее со счетов, конечно, нельзя. Товары-заменители способны повлиять на прибыльность рынка, не говоря уже о том, что они могут представлять собой крупную проблему. Так, рынку металлических банок угрожают упаковки из пластика и стекла; электронная сигнализация является субститутом охранных услуг; развитие э-почты отчасти угрожает службам экспресс-доставки корреспонденции FedEx и UPS. Особое внимание следует уделять тем товарам-субститутам, которые демонстрируют стабильное уменьшение соотношения «цена/результаты» и характеризуются минимальными для потребителей издержками переключения.

Рыночная власть покупателей

Когда покупатели обладают относительно большей рыночной властью, чем продавцы, они могут попытаться принудить последних к снижению цен или потребовать предоставления дополнительных услуг (что негативно влияет на показатели прибыльности поставщиков). Власть покупателя возрастает в тех случаях, когда объем его закупок составляет значительную часть оборота продавца, когда существует большое число альтернативных поставщиков, а также когда покупатель может осуществить интеграцию назад и начать самостоятельное производство продукта или его компонентов. Так, производители автопокрышек имеют дело с обладающими огромной властью покупателями в лице автомобильных компаний. Потребителями металлических банок являются крупные производители фасованных товаров. Постепенно они вынудили своих поставщиков пойти на значительные уступки, а также наладили собственное производство упаковок. Благодаря использованию информационных технологий супермаркеты стали сильными агрессивными покупателями кукурузных хлопьев. Производители прохладительных напитков вынуждены представлять сетям закусочных быстрого обслуживания и спортивным командам существенные скидки, поскольку они, как покупатели, обладают значительной рыночной властью.

Рыночная власть поставщиков

Если отрасль-поставщик отличается высокой концентрацией или обслуживает большое число покупателей на разных рынках, она получает в свои руки относительно большую рыночную власть и в принципе имеет возможность диктовать цены покупателям. Ее власть тем более усиливается, если смена поставщика сопряжена для покупателя со значительными издержками. Так, высококонцентрированная нефтяная промышленность в большинстве случаев оказывается достаточно сильной для того, чтобы влиять на прибыльность клиентских отраслей, которым невыгодно отказываться от ее услуг. Впрочем, баланс сил может измениться, поскольку производители находят собственные источники энергии (в том числе от переработки отходов).

Структура издержек

Информация о превалирующей на рынке структуре издержек позволяет нам сделать выводы о настоящих и будущих факторах успеха. Прежде всего необходимо обратиться к анализу цепочки создания сто-

имости (рис. 5.4) и определить, на каких ее стадиях происходят наиболее значительные увеличения издержек производства товара (или услуги). Как видно из рис. 5.4, иногда какая-то одна стадия цепочки вносит настолько значительный вклад в возрастание издержек, что ее оптимизация превращается в ключевой фактор успеха. Иногда для этого устанавливается контроль над ресурсом или технологией, как это практикует нефтяной картель ОПЕК. Впрочем, как правило, конкуренты стремятся иметь наименьшие затраты на той стадии цепочки создания стоимости, где их увеличение наиболее значительно (преимущества на других, сопряженных с меньшими издержками стадиях просто дают меньшие эффекты). Так, в производстве металлических банок одной из основных статей затрат являются транспортные расходы, поэтому фирмы, размещающие производства вблизи покупателей, получают значительное преимущество.

| Стадия производства | Рынки, на которых с этой стадией связаны ключевые факторы производства |

| • Поставки сырья и материалов • Обработка сырья и материалов • Выпуск готовых изделий • Сборка • Физическое распределение • Маркетинг • Техническая поддержка • Развитие технологии | • Золотодобыча, виноделие • Производство бумаги, стали • Печатные платы, автопокрышки • Одежда, контрольно-измерительные приборы • Бутилированная питьевая вода, металлические банки • Марочная косметика, крепкие напитки • Программное обеспечение, автомобили • Бритвы, медицинские системы |

Рис.5.4. Цепочка создания стоимости и ключевые факторы успеха

Но завоевать преимущество на наиболее затратных стадиях цепочки создания стоимости удается далеко не всегда. Например, стоимость сырья (муки для пекарен) может составлять одну из основных статей затрат производителя, но поскольку мука повсеместно продается по низким ценам, данный фактор не может рассматриваться как ключевой с точки зрения успеха. И тем не менее начинать анализ следует именно с тех стадий, которые вносят наибольший вклад в издержки производства готовой продукции. Например, пока цемент можно было транспортировать только автомобильным и железнодорожным транспортом, фирмы-производители обслуживали ближайшие регионы. Однако с появлением специализированного водного транспорта стоимость перевозок

значительно снизилась. Если раньше ключевым фактором успеха были локальные наземные перевозки, то в настоящее время — это доступ к специализированным судам и масштабы производства.

Системы распределения

Анализ систем распределения предполагает получение ответов на три группы вопросов.

• Какие альтернативные каналы распределения доступны фирме?

• В чем состоят тенденции развития каналов? Значение каких из них возрастает? Какие новые каналы появляются или могут быть созданы?

• Кто обладает властью в канале и может ли она перейти к другому участнику?

Доступ к эффективному и рациональному каналу распределения нередко становится одним из ключевых факторов успеха. Иногда к получению УКП ведет создание нового для рынка канала распределения. Примером тому служит компания L'eggs, сумевшая организовать продажи своих трикотажных изделий в супермаркетах. L'eggs предложила торговцам всестороннюю программу поддержки, решавшую сразу множество вопросов. Программа предусматривала продажи товара по накладным; упаковку, которую достаточно трудно украсть из магазина; вертикальные стойки, позволяющие рационализировать использование торговых площадей; сам товар, относительно высококачественный и недорогой, подкрепленный общенациональной рекламой, и выполнение поставщиком некоторых традиционных для торговли функций, таких как размещение заказов и хранение. Так что рассматривать необходимо не только существующие, но и потенциальные каналы.

Для понимания рынка и ключевых факторов успеха на нем большое значение имеет и анализ тенденций развития каналов распределения. Увеличились продажи вина в супермаркетах, и виноделам волей-неволей пришлось обращать внимание на качество упаковки и рекламы. Развитие э-коммерции, открытие продовольственных магазинов на автозаправочных станциях, успех «убийц категорий», специализированных розничных торговцев, таких как Best Buy и Ноте Depot, рост популярности торговли по каталогам — все эти и другие тенденции имеют стратегическое значение для пользующихся данными каналами фирм.

10-2998

Рыночные тенденции

Одним из важнейших элементов внешнего анализа является ответ на вопрос о характерных для рынка тенденциях развития. Его значение определяется двумя факторами. Во-первых, он привлекает внимание стратега к изменениям, а во-вторых, позволяет ранжировать значимость происходящих на рынке событий, выделяя наиболее стратегически важные. В принципе, обсуждение тенденций рынка является своего рода резюме исследований покупателей, конкурентов и рынка. Вот почему мы рекомендовали бы осуществлять исследование тенденций в заключение анализа рынка.

На рынке вина США, например, имеет место тенденция к росту популярности дорогих сортов вин (по ценам, превышающим $15 за бутылку). В течение 1990-х гг. продажи таких вин взлетели с $400 млн до более чем $6 млрд, тогда как спрос на вина средней ценовой категории (от $4 до $15) увеличился «всего» в три раза, а продажи самых дешевых, столовых вин пошли на спад. Если на рынке прохладительных напитков США наблюдается застой, то рынок негазированных напитков растет, а рынок витаминизированных напитков и вовсе буйно цветет. Неудивительно, что производители газированных напитков стремятся «застолбить» себе место в этих модных категориях.

Тенденция или увлечение?

Очень важно различать тенденции развития рынка, идентификация которых обеспечивает рост и прибыль компаниям, которым удалось разработать и осуществить отличительные стратегии, и увлечения, длящиеся ровно столько, чтобы «модники» успели привлечь инвестиции (которые либо не дадут ожидаемого результата, либо окажутся напрасной тратой денег). В 1985 г. компания Schwinn, владелица классической велосипедной марки, расценила появление горных велосипедов как кратковременное увлечение, зигзаг моды, что имело катастрофические последствия для ее рыночной позиции и в конечном итоге для благосостояния.4

Ошибочное убеждение в том, что рост определенных рынков э-ком-мерции, как-то электронной торговли косметикой и товарами для животных, является формой проявления устойчивой тенденции, инициировало активные инвестиции в э-бизнес. Но даже крупные капиталовложения не помогли предотвратить последующий спад интереса к этой сфере.

Компания Zandl Group предлагает отличать истинные тенденции от увлечений на основе ответов на следующие вопросы:5

1. Что движет ими?Тенденции обусловлены изменениями значимых факторов, таких как демографические характеристики (а не поп-культура), ценности (а не мода), стиль жизни (а не стильная тусовка) или технология (а не медиа).

2. Открыто ли для масс?Будет ли мода в обозримом будущем ограничена нишевым рынком? Потребует ли она кардинального изменения глубоко укоренившихся привычек? Не являются ли временные и ресурсные затраты непреодолимым барьером (возможно потому, что товар стоит слишком дорого или его слишком сложно использовать)?

3. Насколько широка база?Находит ли новинка отражение во многих товарных категориях или отраслях? Например, влияние Востока ощущается в медицине, еде, спорте и дизайне, что можно считать признаком тенденции.

Фэйт Попкорн высказывает такое наблюдение: увлечения касаются товаров, а тенденции мотивируют потребителей к покупкам. По ее мнению, тенденции (значительные и широкие явления, длящиеся в среднем по 10 лет) нельзя создавать или изменять, их можно только наблюдать.6

Еще одну точку зрения на увлечения высказывает Питер Друкер. Гуру менеджмента считает, что изменения являются тем, что люди осуществляют, а об увлечениях они только говорят. Имеется в виду, что тенденция есть нечто реальное, воплощенное в действиях и подкрепленное данными, а не просто захватывающая идея. П. Друкер также отмечает, что современные лидеры должны развивать инновации и, таким образом, быть «носителями» изменений, поскольку реальную отдачу дают не распознавание и реакция на разворачивающиеся тенденции, пусть даже реальные, а их создание и направление.7

Ключевые факторы успеха как основа конкуренции

В качестве одного из важнейших результатов анализа рынка нельзя не упомянуть определение ключевых факторов успеха на нем стратегических групп. Ключевые факторы успеха — это активы и компетенции как основа успешной конкурентной борьбы. Их можно разделить на два типа. Стратегические необходимости, возможно, и не несут с собой никаких преимуществ, поскольку ими обладают и другие соперники, но вот их отсутствие значительно ослабляет позиции фирмы. К стратегическим силам относятся активы и компетенции, позволяющие фир-

ме выделиться из общего ряда игроков, превзойти соперников. Следовательно, они выступают как основы конкурентных преимуществ. Из группы активов и компетенций, которые будут определены в ходе анализа рынка, и выявляются ключевые факторы успеха. Здесь необходимо принять решение о том, какие активы и компетенции являются приоритетными сейчас и, что еще важнее, какие из них выйдут на первый план в будущем.

Необходимо не только определить ключевые факторы успеха (КФУ), но и сделать прогноз их состояния в будущем, в частности идентифицировать зарождающиеся КФУ. Для многих фирм изменения КФУ и компетенций и активов нередко становятся неприятным сюрпризом. Например, для производственных компаний на стадиях внедрения и роста рынка приоритетными, как правило, являются технологии и инновации, тогда как ближе к стадии зрелости на первый план выходят технические возможности систем, маркетинг и сервис. На рынке потребительских товаров на этапах внедрения и роста требуется маркетинговое искусство и налаженное распределение, а на этапах зрелости и упадка — эффективные операционные процессы и производство.

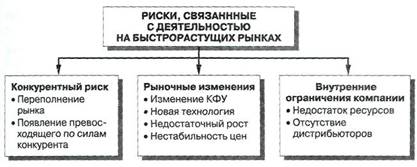

Риски на быстрорастущих рынках

Здравый смысл подсказывает, что одной из задач стратега является поиск областей роста. В то же время многие забывают о связанных с ними многочисленных рисках. В частности, с растущими рынками сопряжен ряд опасностей (рис. 5.5):

• Число заинтересованных в рынке конкурентов может превысить его потенциальную «емкость».

• На рынке появляется игрок, предлагающий лучший товар или обладающий преимуществом по издержкам.

• Организация не имеет возможности адаптироваться к изменениям КФУ.

• Изменяются технологии.

• Темпы роста рынка оказываются меньше ожидаемых.

• Нестабильность цен приводит к переизбытку производственных мощностей или снижению торговлей (в стремлении привлечь покупателей) розничных цен на «горячие» товары.

• Компания не обладает необходимыми для поддержания высоких темпов роста ресурсами.

• Невозможность создать необходимую систему распределения товара.

Рис.5.5. Риски на рынках с высокими темпами роста

Переполнение рынка конкурентами

Один из самых серьезных рисков заключается в том, что растущий рынок способен привлечь большое число испытывающих завышенные ожидания относительно долей рынка игроков. Совокупный же объем продаж на рынке в этой ситуации может оказаться недостаточным для такого количества фирм. Переполнение наблюдалось и наблюдается практически на всех активных рынках — от железнодорожных перевозок до авиационных услуг, радиовещательных станций и оборудования, телевизоров и персональных компьютеров.

Самым ярким примером переполнения рынка (по крайней мере, в ретроспективном плане) стали ринувшиеся в электронный бизнес орды конкурентов. В определенный момент борьбу за внимание пользователей вели как минимум 150 онлайновых брокерских фирм, 1000 туристических сайтов и 30 сайтов, посвященных вопросам красоты и здоровья. Электронные «business-to-business» (В2В) биржи создавались для покупки и продажи товаров и услуг, обмена информацией, предоставления услуг в сфере логистики, промышленной информации и прогнозов, а также множества других услуг. В течение 2000 г. количество В2В-компаний возросло с 250 до более чем 1500, а затем в 2003 г. сократилось до менее 250. В период максимального подъема электронного бизнеса только в такой отрасли, как промышленное снабжение, насчитывалось более 140 подобных бирж.8

Рынки, на которых вероятен избыток конкурентов и последующее разорение многих из них, характеризуются следующими чертами:

1. Прекрасная «видимость» как рынка, так и возможных темпов его роста, ведь стратеги компаний смежных отраслей просто обязаны проанализировать перспективы входа (отказ от представля-

ющегося очевидным решения может повлечь негативные последствия).

2. Очень высокие прогнозы и фактический рост на ранних стадиях доказывают реальность невероятных темпов расширения рынка.

3. Угрозы темпу роста не учитываются или не принимаются в расчет; энтузиазму вокруг рынка почти ничто не мешает, и адептами рынка становятся венчурные капиталисты и биржевые аналитики.

4. На начальном этапе на рынке отсутствуют входные барьеры. Истинное значение маркетингового барьера для входа (например, ограниченность розничного пространства) становится очевидным только после того, как рынок оказывает «перенаселенным».

5. Намерения некоторых потенциальных игроков и сами игроки неизвестны или неопределенны, в силу чего возникает угроза недооценки количества и заинтересованности будущих конкурентов.