Резерв під кредитні ризики формується в тій валюті, в якій враховується заборгованість.

Резерв під кредитні ризики використовується лише для покриття збитків за непогашеною позичальниками заборгованістю.

На підставі класифікації валового кредитного ризику та врахування прийнятного забезпечення банк визначає чистий кредитний ризик за кожною кредитною операцією і зважує його на встановлений коефіцієнт резервування.

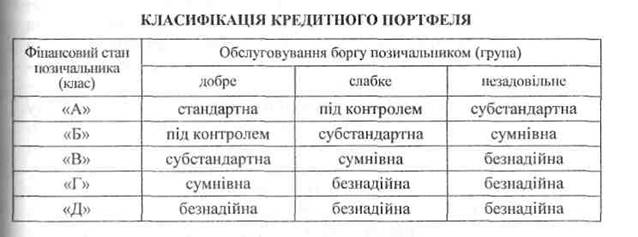

З метою розрахунку обсягу резерву під кредитні ризики та визначення чистого кредитного ризику банк повинен проаналізувати кредитний портфель. Аналіз кредитного портфеля та класифікація кредитних операцій (валового кредитного ризику) здійснюється за такими критеріями: оцінка фінансового стану позичальника (контрагента банку); стан обслуговування позичальником (контрагентом банку) кредитної заборгованості за основним боргом і відсотків (комісій та інших платежів з обслуговування боргу) за ним у розрізі кожної окремої заборгованості та спроможність позичальника надалі обслуговувати цей борг; рівень забезпечення кредитної операції.

Оцінка фінансового стану позичальника. Критерії тут встановлюються кожним банком самостійно його внутрішніми положеннями щодо проведення активних операцій (кредитних) та методикою проведення оцінки фінансового стану позичальника (контрагента банку) з урахуванням вимог цього Положення, в яких мають бути визначені ґрунтовні, технічно виважені критерії економічної оцінки фінансової діяльності позичальників (контрагентів банку) на підставі аналізу їх балансів і звітів про фінансові результати в динаміці тощо. Методика проведення оцінки фінансового стану позичальника (контрагента банку), розроблена банком, є невід'ємним додатком до внутрішньобанківського положення банку про кредитування.

Оцінку фінансового стану позичальника (контрагента банку) з урахуванням поточного стану обслуговування позичальником (контрагентом банку) кредитної заборгованості банк здійснює в кожному випадку укладання договору про здійснення кредитної операції, а надалі — не рідше ніж один раз на три місяці, а для банків — не рідше ніж один раз на місяць. Зазначені вимоги щодо оцінки фінансового стану позичальника є мінімально необхідними. Банки мають право самостійно встановлювати додаткові критерії оцінки фінансового стану позичальника, що підвищують вимоги до показників з метою адекватної оцінки кредитних ризиків та належного контролю за ними.

Класифікація позичальників за результатами оцінки їх фінансового стану здійснюється з урахуванням рівня забезпечення за кредитними операціями:

Клас «А»— фінансова діяльність дуже добра (прибуткова і рівень рентабельності вищий за середньогалузевий, якщо такий визначається), що свідчить про можливість своєчасного виконання зобов'язань за кредитними операціями зокрема погашення основної суми боргу та відсотків за ним відповідно до умов кредитної угоди;

До цього класу за незабезпеченими кредитами можуть належати: позичальники — банки (нерезиденти), що мають кредитний рейтинг не нижче за показник А та позичальники — банки (резиденти), які дотримуються економічних нормативів.

Клас «Б»— фінансова діяльність позичальника цієї категорії близька за характеристиками до класу «А» (тобто фінансова діяльність добра або дуже добра, рентабельність на середньогалузевому рівні), але ймовірність підтримування її на цьому рівні протягом тривалого часу є низькою. Позичальники (контрагенти банку), віднесені до цього класу, потребують більшої уваги через потенційні недоліки, що ставлять під загрозу достатність надходжень коштів для обслуговування боргу та стабільність одержання позитивного фінансового результату їх діяльності.

Клас «В» — діяльність задовільна (рентабельність нижча за середньогалузевий рівень, якщо такий визначається; деякі економічні показники не відповідають мінімально прийнятним значенням) і потребує ретельнішого контролю.

Надходження коштів і платоспроможність позичальника свідчать про ймовірність несвоєчасного погашення кредитної заборгованості в повній сумі і в строки, передбачені договором, якщо недоліки не будуть усунені. Проблеми можуть стосуватися стану забезпечення за кредитними операціями, необхідної документації, що свідчить про наявність і ліквідність застави, тощо. Одночасно спостерігається можливість виправлення ситуації і поліпшення фінансового стану позичальника.

Клас «Г» — фінансова діяльність незадовільна (економічні показники не відповідають установленим значенням) і спостерігається її нестабільність протягом року; є високий ризик значних збитків; ймовірність повного погашення кредитної заборгованості та відсотків за нею низька.

Клас «Д» — фінансова діяльність незадовільна, є збитки; кредитна операція не забезпечена ліквідною заставою (або безумовною гарантією); показники не відповідають установленим значенням; Імовірність виконання зобов'язань з боку позичальника/контрагента банку практично відсутня.

Якщо на час укладення договору пролонгації кредитної операції (крім угод за кредитними операціями, строк дії яких перевищує два роки) не спостерігається погіршення фінансового ставу позичальника (контрагента банку), якого віднесено до класу «А» або «Б», і відсотки сплачуються своєчасно, то така операція вважається строковою, тобто пролонгованою без зниження класу Позичальника (контрагента банку). Загальний строк такої пролонгації не повинен перевищувати один рік. При цьому надходження (крім кредитних коштів) на рахунки позичальника (контрагента банку) протягом первісного строку користування кредитними коштами згідно з кредитною угодою мають перевищувати розмір заборгованості за кредитом не менше ніж у два рази та засвідчуватися документально.

Оцінку стану обслуговування боргу банки зобов'язані здійснювати щомісяця.

За станом погашення позичальником (контрагентом банку) кредитної заборгованості за основним боргом (у т. ч. за строки вими депозитами та операціями репо) та відсотків за ним на підставі кредитної історії позичальників та їх взаємовідносин з банком обслуговування боргу вважається:

добрим— якщо заборгованість за кредитом і відсотки (комісії та інші платежі з обслуговування боргу) за ним сплачуються к установлені строки або з максимальною затримкою до семи календарних днів;

або кредит пролонговано без зниження класу позичальника та відсотки за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

або кредит пролонговано зі зниженням класу позичальника до 90 днів та відсотки за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

слабким— якщо заборгованість за кредитом прострочена від 8 до 90 днів та відсотки за ним сплачуються з максимальною затримкою від 8 до 30 днів;

або кредит пролонговано зі зниженням класу позичальника на строк від 91 до 180 днів, але відсотки сплачуються в строк або і максимальною затримкою до 30 днів;

незадовільним— якщо заборгованість за кредитом прострочена понад 90 днів;

або кредит пролонговано зі зниженням класу позичальника понад 180 днів.

Якщо одна з вимог кожного підпункту, що характеризує групу кредитної операції, не виконується, то така операція відноситься до групи на один рівень нижчий.

Обслуговування боргу не може вважатися добрим, якщо заборгованість за кредитною операцією включає залишок рефінансованої заборгованості, тобто якщо відбувається погашення старої заборгованості за рахунок видачі нового кредиту.

При визначенні групи кредитної операції також мають ураховуватися зміни початкових умов кредитної угоди щодо сум і строків погашення основного боргу і відсотків за ним (якщо такі зміни відбулися з погіршенням умов для кредитора).

Якщо позичальник має заборгованість одночасно за кількома кредитами, то оцінка обслуговування позичальником боргу ґрунтується на кредитній заборгованості, що віднесена до нижчої групи.

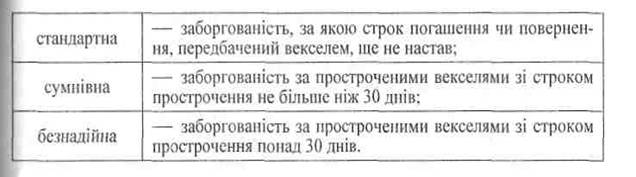

При визначенні розміру резерву за врахованими векселями сума, що підлягає резервуванню, визначається, виходячи з урахованої вартості векселя (суми фактично наданих кредитних ресурсів за врахованими векселями) незалежно від його виду (дисконтний або відсотковий).

При класифікації кредитних операцій за ступенями ризику і віднесенні їх до груп, за якими розраховується резерв за факторингом, наданими зобов'язаннями (аваль), виконаними гарантіями та поруками, враховується строк погашення заборгованості, а саме:

стандартна — заборгованість, за якою строк погашення чи повернення, передбачений договірними умовами (за векселем), ще не настав або зобов'язання (у т. ч. аваль), строк виконання за якими ще не настав;

сумнівна — заборгованість за факторинговими операціями (за основним боргом чи черговим платежем) та за виконаними (сплаченими) банком гарантіями і поруками (у т. ч. авалем) становить до 90 днів з дня виконання зобов'язання (платежу)

безнадійна— заборгованість за факторинговими операціями (основним боргом чи черговим платежем) та за гарантіями і поруками (у т. ч, авалем), виконаними (сплаченими) банком, за якими клієнт не виконав своїх зобов'язань зі строком понад 90 днів після настання строку платежу.