Влияние валютных курсов на доходность международных инвестиций

При международных инвестициях осуществляются конвертация валюты инвестора в валюты инвестиций и размещение полученных средств на рынках инвестиционных активов в этих валютах. Текущая доходность портфеля международных инвестиций, или полученный доход в валютах инвестиций, должна пересчитываться, или конвертироваться, в валюту инвестора.Влияние изменения курсов валют на доходность международных инвестиций можно оценить следующим образом. Предположим, что стоимость портфеля инвестиций в активы, номинированные в иностранной валюте, в начале и конце некоторого периода составляла  и

и  . Курс валюты инвестицийА к валюте инвестора В был равен соответственно R0 и R1.

. Курс валюты инвестицийА к валюте инвестора В был равен соответственно R0 и R1.

Доходность (RateofReturn) инвестиций в валютеА за рассматриваемый период составила в относительных единицах:

(2.15)

(2.15)

Таким образом, при росте (падении) курса валюты инвестиций доходность в валюте инвестора будет больше (меньше) доходности в валюте инвестиций.

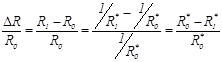

Если курс валюты инвестиций к валюте инвестора равен R, то курс валюты инвестора к валюте инвестиций R* = I/R. Следовательно, при заданном курсе валюты инвестора к валюте инвестицийR* получаем:

. (2.21)

. (2.21)

Таким образом, второй вариант вследствие конвертации сильной валюты (долларов США) в слабую (российские рубли) и банковского спрэда при указанных ставках на денежном рынке будет менее доходным.

Особенностью портфеля международных инвестиций является, как уже указывалось, валютный риск. В достаточно хорошо диверсифицированном по странам (валютам) портфеле этот риск, как показывает практика, значительно меньше рисков национальных рынков, поскольку падение одних валют означает усиление других. Падение же валюты инвестора означает рост курсов иностранных валют и, таким образом, повышение доходности портфеля международных инвестиций. Кроме того, валютный риск может быть существенно уменьшен за счет использования рассмотренных выше специальных методов защиты от его неблагоприятного изменения — методов хеджирования. Следует также учитывать, что международный инвестор, согласный на риск ради высокой доходности, может получить ее не только от быстро растущих национальных экономик и (или) отдельных иностранных компаний, но и от роста курса иностранных валют.

16.Валютные курсы влияют на качество портфеля международных инвестиций, поэтому точное предсказание их изменения является для инвесторов, придерживающихся активного подхода к международному инвестированию, весьма желательным. Существует ряд теорий, связывающих изменение валютных курсов с изменением влияющих на них экономических факторов, из которых следуют количественные оценки.

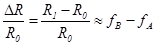

Так,теория паритета покупательной способности (PurchasingPowerParity - РРР) приводит к соотношению:

, (2.22)

, (2.22)

где:

R0и R1 - курсы валюты А при ее прямой котировке к валюте Ввначале и конце года;

fa и fb - уровни инфляции в странах с валютами А и В за год.

Из (2.22) следует приближенное выражение для изменения валютного курса:

. (2.23)

. (2.23)

Номинальная ставка процентов

,

,

где ir - реальная ставка процентов.

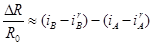

Следовательно,

.

.

Если полагать, что реальные процентные ставки в различных странах должны быть примерно одинаковыми, изменение курса валютыА к валюте В должно определяться разностью номинальных процентных ставок в рассматриваемых странах:

. (2.24)

. (2.24)

Отсюда следует, что, если ставка процентов по одной валюте меньше ставки процентов по другой валюте, курс первой валюты должен расти. Практика, однако, опровергает этот вывод. Например, в течение 1997 г. ставка процентов по немецкой марке была ниже ставки процентов по доллару США, причем значения этих ставок были примерно постоянными. Курс же немецкой марки к доллару США, который по рассматриваемой теории должен был бы расти, упал вследствие ожидаемого перехода к единой европейской валюте.

Кроме того, по теории РРР увеличение ставки процентов в национальной валюте при постоянной ставке по иностранной должно приводить к падению курса национальной валюты. Реально же с повышением процентной ставки в стране со свободно конвертируемой валютой происходит рост ее курса. Например, после того как Бундесбанк принял решение о повышении ставки с 3 до 3,3%, курс $US/DEM упал с 1,7530 до 1,7350[1].

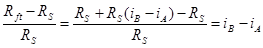

Аналогичное выражение для изменения курса валюты следует из формулы для ее теоретического форвардного курса (2.14) в расчете на год:

В реальном мире, однако, форвардные обменные курсы отклоняются от теоретических на величину рисковой премии, причем эти отклонения переменны и непредсказуемы. В целом, как показывает практика, форвардные курсы - плохие индикаторы будущих курсов спот, поскольку любая неожиданная информация может оказать сильное влияние на курсы спот, делая их изменчивыми и непредсказуемыми.

К подходам, направленным на получение количественных оценок будущих валютных курсов, относится такжеиспользование эконометрических моделей, основанных на статистических оценках экономических явлений за прошлые периоды и их предсказании. Такие модели имеют, однако, два недостатка. Во-первых, большинство из них основываются на предсказании будущих значений некоторых ключевых переменных (объем денежной массы, процентные ставки), которые реально трудно предсказать с достаточной точностью. Во-вторых, коэффициенты корреляции между параметрами таких моделей и их выходными показателями (в данном случае валютными курсами) могут меняться во времени, и, следовательно, даже при точном предсказании значений влияющих входных экономических переменных результаты будут неточными.

Недостатком использования корреляционных статистических данных о взаимовлиянии двух величин за прошлые периоды является также то, что они не учитывают причинно-следственных связей. Так, в конце 1997 г. в России вследствие мирового кризиса на фондовых рынках начался отток иностранного капитала с рынка акций, что привело к росту спроса на доллары США и начавшемуся падению рубля. Центральный банк РФ для сохранения существующей тенденции изменения курса был вынужден поднять процентную ставку.

Итогом было положение, когда падение цен акций на российском рынке не привело к падению курса рубля, т. е. коэффициенты корреляции цен акций и курса национальной валюты, а также процентной ставки и курса валюты были близки к нулю. Курс рубля был удержан в "валютном коридоре" только за счет увеличения процентной ставки. В Мексике в аналогичной ситуации правительство осуществило девальвацию национальной валюты и, следовательно, отмечалась сильная положительная корреляция цен акций и курса национальной валюты, а также отрицательная корреляция процентной ставки и курса национальной валюты. Бывают ситуации, когда при росте рыночного индекса акций государство специально снижает процентную ставку с целью снижения курса национальной валюты, обусловленного соображениями международной торговли или другими факторами. Такая ситуация имела место, например, в Японии, где для признанного необходимым снижения курса иены к доллару США снижалась процентная ставка. В этих случаях наблюдается положительная корреляция между процентными ставками и курсами национальных валют.

В мировых компьютерных системах имеется много моделей для прогноза экономических ситуаций и валютных курсов. При этом пользователи могут вводить свои сценарии будущих экономических ситуаций и свои прогнозы для входных факторов, а также менять параметры моделей. Публикуемые в финансовой печати экономические прогнозы на основе таких моделей обычно дополняются субъективными мнениями аналитиков финансовых рынков.

Существуют также экономические теории, на основании которых делаются качественные выводы об изменении взаимосвязанных экономических факторов (в данном случае о росте или падении валютных курсов). Одни из таких теорий используют подход с точки зрения платежного баланса страны. При этом считается, что если текущий (торговый) счет баланса имеет отрицательное сальдо, торговый дефицит должен компенсироваться ростом счета капитала, т. е. страна должна заимствовать иностранную валюту, что будет приводить к падению курса национальной валюты. Другие теории основаны на подходе с точки зрения рынка активов, при котором считается, что валютные курсы - это цены активов, торгуемых на финансовых рынках, и их цена определяется ожидаемыми будущими торговыми потоками. Следовательно, текущий торговый дефицит, связанный с необходимостью импорта для повышения эффективности экономики, приведет к притоку иностранного капитала в расчете на будущие доходы и, следовательно, к росту курса национальной валюты. Такая ситуация была, например, в США в 1983-1984 гг., когда наблюдались быстрый экономический рост, увеличение дефицита торгового баланса и усиление доллара.

Следует также учитывать, что на курс валют влияют политические факторы, высказывания политических деятелей и руководителей центральных банков.

Наконец, следует иметь в виду, что в настоящее время существуют мощные международные финансовые группы, обладающие огромными золотовалютными резервами, которые в спекулятивных целях могут воздействовать на курс валют некоторых стран, особенно не имеющих большого запаса таких резервов. Например, как указывалось в печати, во время фондового и финансового кризиса 1997 г. тайваньский доллар остался неизменным, поскольку у страны имелись огромные валютные ресурсы (приблизительно 90 млрд. $US), в то время как курс южнокорейской, индонезийской и некоторых других валют значительно упал.

Рассмотренные подходы к прогнозированию курсов валют относятся к методам экономического (фундаментального) анализа. Кроме них для прогнозирования валютных курсов могут быть использованы методы технического анализа, которые используют только информацию о ценах активов, т. е. в данном случае о курсах валют. При этом на основе экстраполяции прошлых тенденций идет целенаправленный поиск повторяющихся движений цен. Если начало такого движения выявлено, предполагается, что краткосрочное поведение цен активов будет вполне определенным. Обычно такие методы используются на рынках товаров и акций, но в последнее время стали применятся и для прогнозов курсов валют.

Однако типовые изменения цен активов длятся обычно не более нескольких дней, редко недель, поскольку возникшие ситуации быстро корректируются участниками рынка. Таким образом, для возможного извлечения выгоды из возникшей ситуации надо действовать быстро, и этим обычно пользуются финансовые менеджеры компаний, оперирующие денежными потоками. При управлении же портфелем инвестиций быстрое реагирование (продажа или покупка активов) на практике затруднено и связано с существенными затратами.

В журнале "Euromoney" регулярно даются обзоры качества методов прогнозов валютных курсов за прошлые периоды. Общий вывод их заключается в том, что сделать точные прогнозы валютных курсов очень трудно. Выгода от использования хорошего прогноза может быть очень велика, но очень велик и связанный с этим риск.

В целом можно отметить, что на курсы валют влияют самые различные экономические и политические факторы, а также возможные действия крупных финансовых групп со спекулятивными целями. В связи с этим изменчивость курсов валют значительно выше изменчивости процентных ставок, уровней инфляции, цен акций и облигаций, и, следовательно, международные инвестиции неизбежно связаны с валютным риском. Инвесторы, желающие его уменьшить, должны принимать соответствующие пассивные (диверсификация валют) и (или) активные (использование инструментов хеджирования) меры, рассматриваемые в последующих главах.