Пример 2. Формирование значения строки 100 Раздела 2 формы 6-НДФЛ при начислении зарплаты

За январь зарплата была исчислена 05.02.2016, выплачена 07.02.2016. Дата фактического получения дохода в виде зарплаты - последний день месяца, за который была выплачена зарплата, т. е. в строке 100 Раздела 2 формы 6-НДФЛ указывается 31.01.2016 независимо от даты документа Начисление зарплаты и даты выплаты.

Дата удержания НДФЛ (строка 110 Раздела 2) соответствует дню, когда следует удержать исчисленный налог, и зависит от вида дохода.

Так, например, удерживать налог с зарплаты, премий и доплат нужно в день выдачи зарплаты за вторую половину месяца. Для отпускных, больничных, компенсаций удерживать НДФЛ следует в день их выплаты. Для сверхнормативных суточных, натурального дохода, материальной выгоды предусмотрено, что удержать НДФЛ можно в день выплаты ближайшего дохода, с которого можно произвести удержание, например, зарплаты.

Пример 3. Формирование значения строк 110 и 140 Раздела 2 формы 6-НДФЛ (продолжение Примера 1)

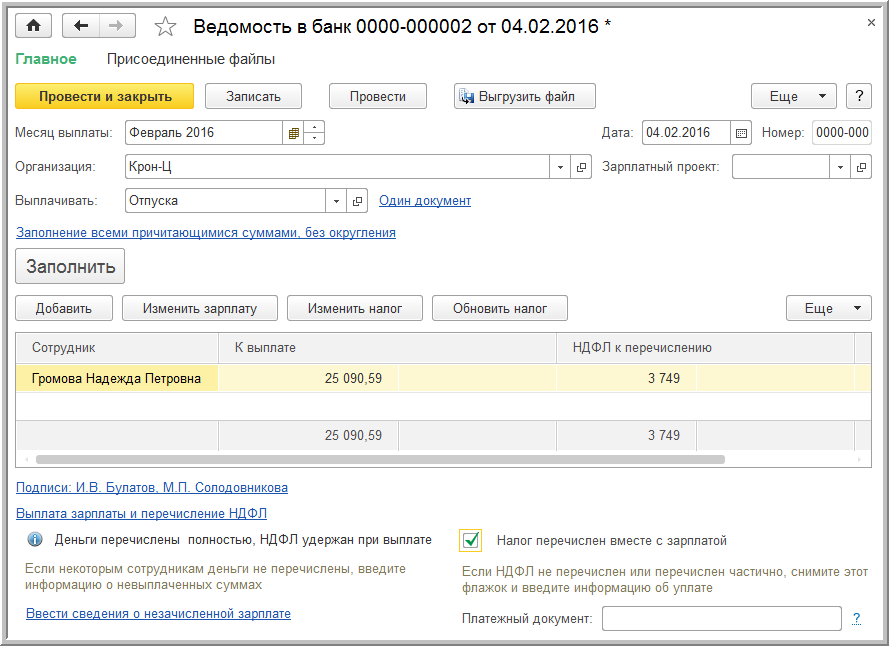

В соответствии с условиями Примера 1 Выплата отпускных запланирована В межрасчетный период 05.02.2016. Однако фактически перечислены отпускные были на день раньше 04.02.2016 (см. рис. 3).

Дата документа Ведомость в банк (в Примере 1 это 04.02.2016) отражается в поле Дата удержания налога блока Удержано налога Раздела 4 Регистра налогового учета по налогу на доходы физических лиц и при формировании формы 6-НДФЛ попадает в строку 110. При этом в строке 140 указывается сумма удержанного налога 3 749 руб. В Ведомости в банк сумма удержанного налога отражается в графе НДФЛ к перечислению.

В Примере 1 Дата выплаты в документе Отпуск была указана 05.02.2016, а фактическая выплата произведена 04.02.2016. Налог с дохода с кодом «2012» (оплата отпуска) следует исчислять в день выплаты дохода. Следовательно, для получения достоверной отчетности обязательно нужно до формирования Ведомости в банк исправить Дату выплаты в документе Отпуск и пересчитать НДФЛ. Дата перечисления НДФЛ может совпадать с датой получения дохода. В платежной ведомости флаг Налог перечислен вместе с зарплатой установлен по умолчанию. Нужно только указать реквизиты платежного документа по перечислению НДФЛ (рис. 5)

Рис. 5. Межрасчетная платежная ведомость на перечисление отпускных

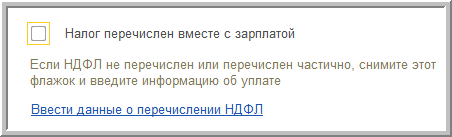

Если НДФЛ перечисляется в другой день или по частям, то после отмены флага Налог перечислен вместе с зарплатой бухгалтеру предоставляется возможность Ввести данные о перечислении НДФЛ отдельными документами (рис. 6).

Рис. 6. Ссылка в документе «Ведомость в банк» для ввода данных о перечислении НДФЛ

Фактическая дата перечисления налога в форме 6-НДФЛ не указывается, но ее достоверность важна, так как она отражается в поле Дата блока Перечислено налога Раздела 4 Регистра налогового учета по налогу на доходы физических лиц.

Крайняя дата перечисления удержанного налога в бюджет (строка 120) зависит от вида дохода. Удержанный с зарплаты и премий НДФЛ нужно перечислить не позднее дня, следующего за выдачей зарплаты за вторую половину месяца. Для перечисления налога с больничных или отпускных установлен другой крайний срок - последний день месяца, в котором эти отпускные или пособия были выплачены. Для других видов дохода налог нужно перечислить не позднее дня, следующего за выплатой дохода, с которого удержан НДФЛ.

Пример 4. Формирование строки значения строки 120 раздела 2 формы 6-НДФЛ (продолжение Примера 1)

В Примере 1 выплачен доход с кодом «2012». Для этого вида дохода предусмотрен крайний срок перечисления НДФЛ - последний день месяца, в котором отпускные (или пособия) были выплачены. Выплата была произведена 04.02.2016. Последний день месяца – 29.02.2016. Значение строки 120 Раздела 2 формы 6-НДФЛ в этом случае – 29.02.2016.