Формирование базы распределения

В течение месяца выпуски изделий продукции регистрируются документами типа «Отчет производства за смену». Они создают записи в регистре накопления «Выпуск продукции и услуг в плановых ценах». В бухгалтерском учете при этом формируются проводки

Продажа готовой продукции (ГП).

Готовая продукция может быть продана в месяце ее выпуска. В этом случае в дебет счета 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения» в момент реализации списывается ее плановая себестоимость.

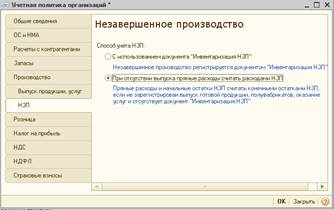

Регистрация остатка НЗП.

Если на конец месяца имеются остатки НЗП, то их необходимо исключить из базы распределения. Способ исключения определяется учетной политикой на закладке «НЗП».

Расчет фактической себестоимости.

В конце месяца регламентная операция «Закрытие счетов 20, 23, 25, 26» определяет базу для распределения и рассчитывает фактическую себестоимость выпущенной продукции. Здесь хотелось бы обратить внимание на следующий тонкий момент. Распределяются не все затраты накопленные на счетах основного и вспомогательного производств, а их часть.

Что это за часть? Во-первых, вспомните, что затраты в размере плановой себестоимости списаны на втором этапе. Они не распределялись, а просто списывались. Во-вторых, давайте для простоты предположим, что остатки незавершенного производства отсутствуют. Тогда, если дебетовые обороты счета 20.01 «Основное производство» превышают его же кредитовые обороты, то это означает, что фактические затраты превышают плановые. На эту сумму превышения регламентная операция корректирует в сторону увеличения плановую себестоимость выпущенной продукции.

Одновременно корректируется себестоимость, списанная на счет 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения»

.Напротив, если кредитовые обороты счета 20.01 «Основное производство» превышают его же дебетовые обороты, то это означает, что фактические затраты меньше плановых цен. На эту сумму экономии регламентная операция корректирует плановую себестоимость выпущенной продукции в сторону уменьшения

Одновременно корректируется себестоимость, списанная на счет 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

Рекомендации

Расчет фактической себестоимости по своей природе является приближенным. Неправильно ведя производственный учет, мы можем не только еще больше увеличить ошибку расчета фактической себестоимости. Мы можем привести программу в состояние, когда она вообще не сможет ее оценить. Чтобы избежать подобных ситуаций, целесообразно придерживаться следующих правил.

Номенклатурные группы.

Документ «Отчет производства за смену» не контролирует вхождение выпускаемого изделия в состав указанной в нем номенклатурной группы. Поэтому запросто можно «выпустить» изделие из той номенклатурной группы, в составе которой оно не содержится.

Чтобы избежать подобных ошибок, все изделия, выпускаемые организацией, обязательно распределите по соответствующим номенклатурным группам. В этом случае при выпуске того или иного изделия соответствующая номенклатурная группа в документе «Отчет производства за смену» будет устанавливаться автоматически.

Внимание к реквизитам.

При списании прямых затрат на производство будьте очень внимательны при выборе подразделения затрат и номенклатурной группы. Их неправильное указание приведет к неправильной оценке фактической себестоимости продукции. Вплоть до генерации сообщений типа «Нет базы распределения прямых затрат».

В нашем случае метод распределения расходов основного и вспомогательного производства по выручке, это даст возможность поддерживать стабильный процент себестоимости в реализованной продукции в бухгалтерском учете и налоговом учете.

Для услуг собственным подразделениям – распределение расходов по плановым ценам и объему выпуска. Это даст возможность планировать внутреннее производство, поддерживать бухучет услуг для собственных подразделений. Даст представление о затратности прибыльности отдельных подразделений (рис. 25). Если надо поменять с определенного времени порядок распределения общепроизводственных и общехозяйственных расходов, то надо добавить необходимый пункт, вызвав окно добавления и редактирования методов распределения расходов кнопкой «Установить методы распределения…».

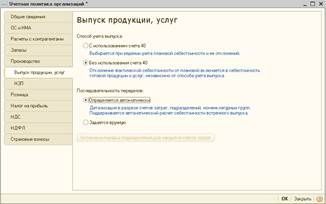

Закладка Выпуск продукции, услуг

По мере выпуска изделий из производства обязательно регистрируйте эти факты документами «Отчет производства за смену». Помните, что база распределения формируется только по выпущенной продукции. Если забудете отразить выпуск какого-то изделия, то фактическая себестоимость выпущенных изделий окажется либо завышенной, либо программа предупредит об отсутствии базы распределения прямых расходов.

В нашей задаче выберем способ учета выпуска продукции без использования счета 40, чтобы не разбираться с плановой себестоимостью и отклонениями по стоимости. Будем использовать прямое списание себестоимости. Пункт «Последовательность переделов» оставляем на автоматическом определении детализации (рис. 26).

Рисунок 26 – Закладка Выпуск продукции, услуг Рисунок 27 – Закладка НЗП

Закладка НЗП

Если выпуск какого-то изделия отсутствовал, а затраты на его производство списывались, то в информационной базе обязательно следует отразить остаток незавершенного производства. В противном случае он пойдет на увеличение фактической себестоимости выпущенных изделий.

Пустые субконто.

Аналитика на счетах затрат на производство описана так называемыми пустыми субконто. Это означает, что в принципе их можно не заполнять. Однако списание затрат на пустые субконто не позволит правильно рассчитать фактическую себестоимость. Поэтому перед оформлением документа «Закрытие месяца» проверьте наличие пустых значений субконто на счетах учета затрат на производство. Для этого можно воспользоваться отчетом «Карточка счета». Не заполненные субконто отображаются угловыми скобками.

В нашем случае ставим радио кнопку «При отсутствии выпуска прямые расходы считать расходами НПЗ». Пусть все считается «незавершенкой», затем распределится автоматически, как мы установили в настройках выше, исходя из выручки (рис. 27).

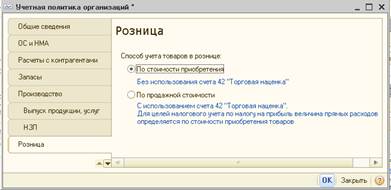

Закладка «Розница»

Закладка «Розница» отображается, если на закладке «Общие сведения» установлен флаг «Розничная торговля». Для организаций розничной торговли в абз. 2 п. 13 ПБУ 5/01 закреплено два способа учета розничных товаров.

- По стоимости приобретения. Счет 42 «Торговая наценка» не используется.

- По продажной стоимости. Используется счет 42 «Торговая наценка». При этом в целях учета налога на прибыль сумма прямых расходов определяется по стоимости приобретения товаров.

Если организация принимает решение учитывать розничные товары по стоимости приобретения, то используются счет

- 41.02 «Товары в розничной торговле (по покупной стоимости)».

Для этих товаров в регистре сведений «Счета учета номенклатуры» для типа склада «Розничный» необходимо указать счет учета 41.02 «Товары в розничной торговле (по покупной стоимости)». Если организация принимает решение учитывать розничные товары по продажной стоимости, то используются следующие счета:

- 41.11 «Товары в розничной торговле (в АТТ по продажной стоимости)»,

- 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)».

- 42.01 «Торговая наценка в автоматизированных торговых точках»

- 42.02 «Торговая наценка в неавтоматизированных торговых точках».

Для розничных товаров, которые учитываются по продажной стоимости, нет необходимости настраивать регистр сведений «Счета учета номенклатуры». Программа автоматически определяет нужные счета учета в зависимости от типа склада: розничный (АТТ, автоматизированная торговая точка) или неавтоматизированная торговая точка (НТТ).В программе 1С Бухгалтерия 8.2 учет товаров по продажной стоимости более трудоемок, чем учет по покупной стоимости. Дело в том, что в программе 1С Бухгалтерия 8.2 цена продажи в рознице устанавливается фактически вручную документом «Установка цен номенклатуры» для каждой номенклатурной позиции. Затем программа автоматически вычисляет торговую наценку для каждой номенклатурной позиции путем вычитания из продажной стоимости стоимость на приобретение товара. В конце месяца рассчитывается усредненная торговая наценка. Определить заранее торговую наценку на группу товаров невозможно.Для полной автоматизации учета товаров по продажным ценам лучше использовать программу 1С Управление торговлей 8. Пользователю в ней предоставляется несколько алгоритмов для задания торговой наценки для произвольной группы товаров.

В нашем случае установим «Способ учета товаров в рознице» – По стоимости приобретения (рис. 28).

Рисунок 28 – Закладка Розница

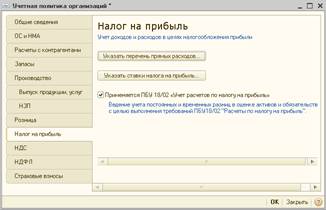

Закладка «Налог на прибыль»

Закладка «Налог на прибыль» отображается только для организаций с общей системой налогообложения.

Кнопка «Указать перечень прямых расходов».

В целях налога на прибыль согласно п. 1 ст.318 НК РФ все расходы на производство и реализацию делятся на прямые и косвенные расходы. В этом же пункте приводится приближенный перечень расходов, которые могут относиться к прямым расходам.

- Материальные затраты. Согласно пп.1 и пп.4 п.1 ст.254 НКРФ.

- Расходы на оплату труда. По работникам, занятых в производстве товаров (выполнении работ, оказании услуг).

- Расходы на страховые взносы и взносы в ФСС от НС и ПЗ. По работникам, занятых в производстве товаров (выполнении работ, оказании услуг).

- Суммы начисленной амортизации. По тем объектам ОС, которые используются в производстве (выполнении работ, оказания услуг).

Расходы, не вошедшие в список прямых расходов, являются косвенными расходами производственной деятельности. Налогоплательщик самостоятельно определяет в учетной политике перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг). В программах 1С это регистрируется следующим образом.

В программе 1С Бухгалтерия 8 ред. 1.6 (не поддерживается с апреля 2011 года) два плана счетов: бухгалтерский и налоговый. В налоговом плане счетов есть счета учета прямых затрат и счета учета косвенных затрат. Поэтому характер расхода определялся счетом, на который он списывался. В программе 1С Бухгалтерия 8 ред. 2.0 единый план счетов. Но счета, на которых необходимо вести налоговый учет имеют признак налогового учета (НУ). Например, на счете 26 «Общехозяйственные расходы есть признак налогового учета».

В бухгалтерском учете затраты, списываемые на этот счет являются косвенными. А вот в налоговом учете они могут быть, как косвенными, так и прямыми. Получается, что счет один, но различать характер затрат в налоговом учете как-то надо. Для решения этой задачи в программе 1С Бухгалтерия 8.2 предназначен периодический регистр сведений «Методы определения прямых расходов производства в НУ». Он является разделителем между прямыми и косвенными расходами.Расходы, перечисленные в этом регистре, в налоговом учете признаются прямыми расходами. Расходы, не указанные в этом регистре, признаются косвенными расходами.

Рисунок 29 – Закладка Налог на прибыль Рисунок 30 – Методы определения прямых расходов

Обязательными реквизитами регистра сведений «Методы определения прямых расходов производства в НУ» являются «Дата», «Организация» и «Вид расходов НУ». Остальные ниже перечисленные реквизиты заполнять не обязательно.

- Подразделение.

- Счет Дт. Формально в качестве счета дебета можно указать любой счет (не группу). Но так как данный регистр предназначен для учета затрат на производство, то имеет смысл указывать только субсчета счетов затрат 20 «Основное производство», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы».

- Счет Кт. Здесь может быть указан счет, корреспондирующий с соответствующим счетом затрат.

- Статья затрат.

Например, если подразделение не указано, то запись относится ко всем подразделениям организации. Если не указан счет дебета, значить запись относится ко всем счетам затрат. И т.д.

Разделение на прямые и косвенные расходы происходит при закрытии месяца. Регламентный документ «Закрытие счетов 20, 23, 25, 26» сравнивает обороты по счетам затрат с шаблонами в регистре «Методы определения прямых расходов производства в НУ». Для тех оборотов, с учетом аналитики, для которых в регистре нашлись соответствующие шаблоны, расходы будут считаться прямыми. Если же для существующего оборота шаблон не найдет, то расход этого оборота считается косвенным.

Например, запись, выделенная на рисунке 30 красной рамкой, означает следующее. Материальные расходы по любой статье затрат, списанные в любое подразделение на счет 20.01 «Основное производство» с любого счета кредита являются прямыми.

Эту же запись можно прочитать и таким образом. Любая статья затрат с видом расхода в НУ «Материальные расходы», списанная с любого счета в дебет счета 20.01 в любое подразделение является прямым расходом.

Если в этой записи указать счет кредита 10.01 «Сырье и материалы» и предположить, что других записей в дебет счета 20.01 «Основное производство» нет, то прямыми будут считаться расходы, списанные со счета 10.01 «Сырье и материалы». Все остальные расходы, списанные в дебет счета 20.01 «Основное производство» программа будет считать косвенными.

В регистре сведений «Методы определения прямых расходов производства в НУ» нельзя хранить общую и детализированную записи, действующие в один и тот же период, например, как на рисунке 30.

- Первая запись (общая). Она означает, что любые статьи затрат с видом расхода «Материальные расходы», списанные на любой счет затрат с кредита любого корреспондирующего счета в любое подразделение относятся к прямым расходам.

- Вторая запись (детализированная). Эта запись к прямым расходам относит только те расходы, которые списаны в дебет счета 20.01 «Основное производство».

Легко видеть, что второй шаблон уже входит в первый. Но, что делать программе? Какую инструкцию выполнять? Ведь одна противоречит другой. Одну из записей надо удалить.

По умолчанию регистр сведений «Методы определения прямых расходов производства в НУ» не заполнен. Его необходимо заполнить. При нажатии на кнопку «Указать перечень прямых расходов» программа проверяет наличие записей в этом регистре. Если нет ни одной записи, то она предложит заполнить регистр в соответствии с рекомендациями ст. 318 НК РФ. Сформированный список не является единственно правильным. Поэтому пользователь вправе его редактировать самостоятельно, руководствуясь нормами статьи 318 НК РФ.

Внимание.Если в регистре сведений «Методы определения прямых расходов производства в НУ», нет ни одной записи, то программа все расходы в налоговом учете будет считать косвенными.

Регламентный документ «Закрытие счетов 20, 23, 25, 26» все расходы периода разделяет на прямые и косвенные. Прямые расходы формируют фактическую себестоимость продукции (работ, услуг) в налоговом учете. Все косвенные расходы в налоговом учете списываются на счет 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения».

Внимание.Проверить правильность разделения на прямые и косвенные расходы можно с помощью отчета «Регистр учета расходов на производство». Он позволяет по отдельности формировать список прямых и список косвенных расходов.

Кнопка «Указать ставки налога на прибыль».

Если при многофирменном учете во всех организациях применяются одинаковые ставки налога на прибыль в федеральный бюджет и в бюджет субъекта РФ, то в настройках параметров учета надо снять флаг «Применяются разные ставки налога на прибыль». В этом случае кнопка «Указать ставки налога на прибыль» отобразит форму, как на рисунке 32.

Рисунок 31 – Ставки налога на прибыль Рисунок 32 – Ставки налога на прибыль

Это форма периодического регистра сведений «Ставки налога на прибыль для всех организаций». В нем одновременно отображается ставка налога на прибыль в федеральный бюджет и в бюджет субъекта РФ. Если же разные организации при многофирменном учете зарегистрированы в разных субъектах федерации, а в них разные ставки налога на прибыль, то в настройках параметров учета надо установить флаг «Применяются разные ставки налога на прибыль». В этом случае кнопка «Указать ставки налога на прибыль» отобразит форму, как на рисунке.

Это тоже форма периодического регистра сведений «Ставки налога на прибыль для всех организаций». Но теперь в нем можно указать только ставку налога на прибыль в ФБ РФ.

А вот клик по ссылке «Ставки налога на прибыль в бюджет субъектов РФ» откроет форму одноименного периодического регистра сведений. В ней для каждой организации указывается своя ставка налога на прибыль.

Флаг «Применяется ПБУ 18/02 Учет расчетов по налогу на прибыль».

При установке флага активизируется механизм ведения учета постоянных и временных разниц в оценке активов и обязательств с целью выполнения требования ПБУ 18/02.

В нашем примере кнопку «Указать перечень прямых расходов» пока не трогаем. Кнопка «Указать ставки налога на прибыль» → Добавить. Стандартный налог на прибыль 2% федеральный и 18% местный в бюджет субъекта.

Закладка «НДС»

Для одних плательщиков НДС характерны достаточно простые хозяйственные операции, для других сложные. В соответствии с ними в конфигурации учет НДС разделен на три степени сложности.

- Упрощенный учет НДС.

- Обычный учет НДС.

- Полный учет НДС.

Упрощенный учет НДС.

Для ведения учета НДС по упрощенной схеме надо установить флаг «Упрощенный учет НДС». Упрощенный учет НДС действителен только для ставок 18% и 10%. При этом варианте флаг «Организация осуществляет реализацию без НДС или с НДС 0%» становится не активным. Это означает, что при упрощенном учете НДС невозможно будет отражать операции без НДС или по ставке НДС равной 0%.

При упрощенном учете НДС используются только две пары соответствующих документов: документ поступления и документ «Счет-фактура полученный». Для того, чтобы результат отразился в книге покупок в документе «Счет-фактура полученный» необходимо установить флаг «Отразить вычет НДС».

Внимание.Регламентные документы «Формирование записей книги покупок» и «Формирование записей книги продаж» создавать не надо.

В организациях, где имеют место перечисленные ниже операции устанавливать флаг «Упрощенный учет НДС» крайне не желательно.

- Вычет по приобретенным ОС принимается после ввода их в эксплуатацию.

- Отдельные виды деятельности переведены на уплату ЕНВД.

- Организация исполняет роль налогового агента.

- Имеют место строительно-монтажные работы.

- Имеют место экспортно-импортные операции.

- Необходим учет положительных суммовых разниц.

В противном случае пользователь должен будет взять под свой контроль отслеживание событий, связанных с корректным учетом НДС и вовремя фактически вручную регистрировать их документами «Отражение НДС к вычету» и «Отражение начисления НДС».

Документы «Отражение НДС к вычету» и «Отражение начисления НДС» используются также и в случаях, когда поступление и реализация товаров (работ, услуг) регистрируется ручными операциями (бухгалтерская справка).

Обычный учет НДС.

Обычный учет НДС, как и упрощенный учет, используется только для ставок в 18% и 10%. Для реализации обычного учета НДС в регистре сведений «Учетная политика организаций», на закладке «НДС», надо выполнить следующие действия.

- Снять флаг «Упрощенный учет НДС».

- Снять флаг «Организация осуществляет реализацию без НДС или с НДС 0%».

При обычном учете НДС снимаются все ограничения упрощенного учета НДС за исключением экспортно-импортных операций. Корректно работают специализированные документы.

- Восстановление НДС.

- Восстановление НДС по объектам недвижимости.

- Начисление НДС по СМР (хозспособ).

- Подтверждение нулевой ставки НДС.

- Распределение НДС косвенных расходов.

- Регистрация оплаты НДС в бюджет.

- Списание НДС.

Обычный учет НДС предполагает в конце каждого отчетного периода создание и проведение регламентных документов. «Формирование записей книги покупок» и «Формирование записей книги продаж» создавать не надо.

Если в организации отсутствуют налоговые особенности, то разница между обычном и упрощенном учете НДС лишь в необходимости ежеквартально создавать регламентные документы «Формирование записей книги покупок» и «Формирование записей книги продаж».

Внимание.Упрощенный учет НДС может оказаться кусочком сыра в мышеловке. Лучше все-таки не пользоваться им. Если вдруг потребовалось отразить что-то особенное, например, учет НДС при строительно-монтажных работах, то в подобных ситуациях можно будет воспользоваться соответствующими документами конфигурации.

Внимание.Установка флага «Упрощенный учет НДС» не блокирует специальные документы обычного учета НДС. Поэтому, если установлен флаг «Упрощенный учет НДС», то не пользуйтесь этими документами. Скорее всего, результат будет не корректным.

Полный учет НДС.

Полный учет НДС включает в себя обычный учет НДС плюс операции реализации товаров (продукции, работ, услуг) не облагаемых НДС или облагаемых по ставке 0%. Для включения полного учета НДС необходимо выполнить следующие действия.

- Снять флаг «Упрощенный учет НДС».

- Установить флаг «Организация осуществляет реализацию без НДС или с НДС 0%».

Другими словами полный учет НДС предполагает учет операций по всем трем установленным законодательством ставкам НДС: по ставке 0%, 10% и 18% и Без НДС. Выше отмечалось, что при упрощенном учете НДС учет операций реализации без НДС или с НДС 0% невозможен. Объясняется это тем, что установка флага «Организация осуществляет реализацию без НДС или с НДС 0%» активизирует механизм партионного учета НДС с помощью регистра накопления «НДС по приобретенным ценностям». Этот регистр хранит сведения о НДС по каждой партии приобретенных товаров. Записи в нем автоматически регистрируются соответствующими документами.

При упрощенном учете НДС можно, конечно, вручную с помощью документа «Корректировка записей регистров» вести учет партий. Но зачем искусственно провоцировать головную боль?

Внимание. Плательщикам налога на прибыль. Если заключен валютный договор на экспорт товаров и предусмотрена предоплата отгрузки, то в настройках параметров учета, на закладке «Налог на прибыль» обязательно следует активизировать радио кнопку «Получение или выдача аванса».

Флаг «Начислять НДС по отгрузке без перехода права собственности».

Иногда стороны договариваются, что право собственности на отгруженный товар перейдет к покупателю при наступлении оговоренного в договоре события. Например, поступление оплаты на расчетный счет поставщика. В законодательстве это право однозначно не закреплено. В соответствии п.1 ст.39 НК РФ товары (работы, услуги) признаются реализацией после передачи покупателю права собственности на них. Так как согласно п. 1 ст. 146 НК объектом налогообложения является реализация, то до тех пор, пока право собственности на товары не перешло покупателю, поставщик может не начислять НДС к уплате в бюджет. Это с одной стороны. С другой стороны есть письмо Минфина РФ от 8 сентября 2010 г. № 03-07-11/379. В нем обосновывается другая точка зрения на основании пп. 1 п.1 ст.167 НК РФ. Начислять НДС следует в том налоговом периоде, в котором осуществлена отгрузка оборудования, независимо от момента перехода права собственности.

Внимание.Лучше установите флаг «Начислять НДС по отгрузке без перехода права собственности».

Смена состояния флага «Начислять НДС по отгрузке без перехода права собственности» доступна при любом способе учета НДС.