Принципы построения налоговой системы

Условием оптимального использования функций налогов являются принципы налогообложения. Принципы налогообложения — это сущностные, базисные положения, касающиеся целесообразности и оценки налогов как экономического явления.

Классическими принципами построения налоговой системы (по А. Смиту) являются:

- принцип справедливости, который предполагает всеобщность обложения и равномерность распределения налога между гражданами соразмерно их доходам;

- принцип определенности, заключающийся в том, что сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику;

- принцип удобства - налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика;

- принцип экономии - сокращение издержек взимания налогов.

Принципы построения налоговой системы в Российской Федерации определены Конституцией РФ и НК РФ(ст.3 ч.1 НК РФ):

- Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Налоги и сборы не могут иметь дискриминационный характер.

- Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физического лиц или места происхождения капитала.

- Налоги и сборы должны иметь экономическое основание.

- Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации.

- Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные НК РФ.

- Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Качество налоговой системы можно оценить по следующим критериям: сбалансированность государственного бюджета; эффективность и рост производства; стабильность цен; эффективность социальной политики; полнота и своевременность уплаты налогов.

Все принципы, лежащие в основе налога, можно объединить в три группы: юридические, организационные, экономические принципы.

К правовым относятся принципы: обязательности; отрицания обратной силы закона; законности; экономической целостности; приоритетности налогового законодательства.

К экономическим относятся принципы: эффективности налогообложения, заключающийся в минимизации издержек государства по взиманию налога; прогнозирования налогообложения; нейтральности, предполагающей, что налог должен способствовать созданию конкурентной среды; справедливости.

К организационным принципам относятся: универсализация налогообложения, обеспечивающая одинаковые требования для всех плательщиков; удобство уплаты налогов; исчерпывающий перечень налогов; гармонизация, учитывающая международные нормы и правила.

Классификация налогов и сборов

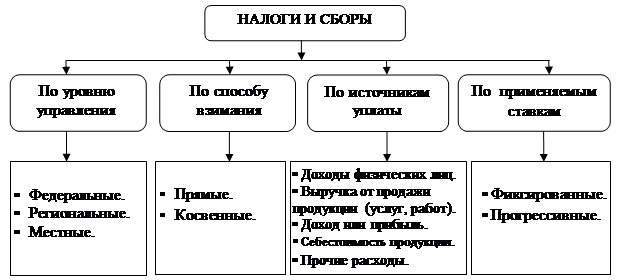

Классификация налогов - это группировка налогов, обусловленная их назначением, методами взимания, источниками уплаты, характером применяемых ставок и др. признаками.

Действующие в Российской Федерации налоги и сборы можно классифицировать по нескольким признакам (рисунок 1.1).

Рисунок 1.1 - Типовая классификация налогов и сборов в РФ

Рассмотрим подробно представленную на рисунке 1.1 классификацию налогов.

По уровню управления.

Федеральные налоги вводятся федеральными органами власти; действуют в обязательном порядке на всей территории РФ; являются источником доходов, как правило, федерального бюджета РФ.

Налоги федерального уровня могут перечисляться в пропорциональной величине: часть — в федеральный бюджет, часть — в нижестоящие бюджеты с целью оказания последним финансовой поддержки. Например, в соответствии со ст. 284 Налогового кодекса РФ, налог на прибыль организаций является федеральным, взимается по ставке 20%, из которой 2% перечисляются в федеральный бюджет, а остальные 18% — в бюджет субъекта РФ, где функционирует фирма-налогоплательщик.

К федеральным налогам относятся:

1) налог на добавленную стоимость (НДС);

2) акцизы;

3) налог на доходы физических лиц (НДФЛ);

4) налог на прибыль организаций;

5) водный налог;

6) сбор за пользование объектами животного мира и объектами

водных биологических ресурсов;

7) налог на добычу полезных ископаемых (НДПИ);

8) государственная пошлина.

Кроме того, существуют два вида обязательных страховых взносов федерального значения, перечисляемых в государственные внебюджетные фонды РФ:

1) страховые взносы, перечисляемые работодателями за своих работников:

- в Пенсионный фонд РФ (ПФР) - на цели обязательного пенсионного страхования;

- в Фонд социального страхования РФ (ФСС РФ) - на цели обязательного социального страхования;

- в фонды обязательного медицинского страхования (ФОМС) - на цели обязательного медицинского страхования.

Указанные взносы взимаются с 01.01.2010 г. вместо Единого социального налога (ЕСН), отмененного с 01.01.2010 г.;

2) взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний («взносы на травматизм»).

Среди федеральных налогов особое место занимают специальные налоговые режимы, которые предусматривают особый порядок исчисления и уплаты налогов, в том числе замену нескольких налогов одним (единым налогом).

К специальным налоговым режимам в Российской Федерации относятся:

1) упрощенная система налогообложения (УСН);

2)система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

3) система налогообложения для сельскохозяйственных товаропроизводителей в виде единого сельскохозяйственного налога (ЕСХН);

4) система налогообложения при выполнении соглашений о разделе продукции;

5) патентная система налогообложения (ПСН, с 1 января 2015 года).

Региональные налоги (налоги субъектов РФ) вводятся органами власти конкретного субъекта РФ только на территории конкретного субъекта РФ и являются источником доходов бюджетов субъектов РФ.

Важно, что органы власти субъектов РФ вправе ввести на своей территории только те налоги и сборы, которые разрешены НК РФ.

Региональные налоги (налоги субъектов РФ) включают:

1) налог на имущество организаций;

2) транспортный налог;

3) налог на игорный бизнес.

Основные правила взимания налогов субъектов РФ определяют федеральные власти в НК РФ. Власти субъектов РФ могут изменять или дополнять эти правила, но лишь в пределах, установленных НК РФ.

Налоговым кодексом РФ региональных сборов не предусмотрено.

Местные налоги и сборывводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах. Местные налоги перечисляются исключительно в местные бюджеты.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц;

3) торговый сбор (введен с 1 января 2015 года Федеральным законом от 29.11.2014 № 382-ФЗ).