По времени проведения налоговый контроль подразделяется на предварительный, текущий и последующий

Предварительный налоговый контроль проводится до отчетного периода по конкретному виду налога либо до решения вопроса о предоставлении налогоплательщику налоговых льгот, изменения сроков уплаты налогов и т. д. Например, обязательным условием предоставления налогового кредита является проведение предварительной проверки финансового состояния налогоплательщика со стороны уполномоченного государственного органа.

Важное значение предварительный контроль имеет при оценке экономических, правовых и политических последствий налоговых законопроектов; при введении в действие новых финансово-правовых норм, регулирующих налогообложение хозяйствующих субъектов.

Внешне результаты предварительного налогового контроля могут быть оформлены в виде экспертных заключений по проектам договоров о предоставлении налоговых льгот, налоговых кредитов, отсрочки или рассрочки уплаты налогов и т. д.

Текущий налоговый контроль проводится во время отчетного налогового периода. Особенностью текущего налогового контроля является его проведение в ходе реализации хозяйственных или финансовых операций, в процессе ежедневной работы налогоплательщиков. Поэтому текущий налоговый контроль иначе называют оперативным. Данный вид контроля основывается на бухгалтерском и налоговом учетах, первичных документах, инвентаризациях, порядке ведения кассовых операций, что позволяет и контролирующим органам, и подконтрольным субъектам быстро реагировать на изменения в финансовой деятельности, предупреждать нарушения налогового законодательства и таким образом предотвращать финансовые потери государственной или муниципальной казны.

Последующий налоговый контроль проводится после завершения отчетного периода путем анализа и ревизии бухгалтерской и финансовой документации.

Главной целью последующего налогового контроля является оценка своевременности и полноты исполнения налоговой обязанности со стороны фискально-обязанных лиц. Основным критерием последующего налогового контроля следует считать максимальную полноту охвата проверками, ревизиями и другими методами всех сторон финансово-хозяйственной деятельности подконтрольного субъекта.

В ходе осуществления налогового контроля по окончании отчетного налогового периода определяется состояние финансовой дисциплины, выявляются налоговые правонарушения и в конечном итоге закладывается база для дальнейшего совершенствования государственной и муниципальной финансовой деятельности. Последующий налоговый контроль отличается углубленным анализом финансово-хозяйственной деятельности фискально-обязанного лица за определенный период и позволяет определить степень эффективности проведенных ранее предварительного и текущего контроля.

В зависимости от места проведения выделяют налоговый контроль подразделяется навыездной — в месте расположения налогоплательщика; камеральный — по месту нахождения налогового органа.

Вопрос № 33

Особенности финансового обеспечения бюджетных расходов

Финансовое обеспечение осуществляется путем перечисления бюджетным учреждениям субсидий (п. 1 ст. 78.1 БК РФ (п. 6 ст. 9.2 Закона N 7-ФЗ) на выполнение госзадания. А учреждение уже самостоятельно выбирает, по каким направлениям будут расходоваться такие субсидии, и при этом несет ответственность перед вышестоящими организациями за полноту и своевременность выполнения госзадания.

Кроме того, бюджетному учреждению могут выделяться:

· субсидии на иные цели (абзац второй п. 1 ст. 78.1 БК РФ);

· субсидии на приобретение капитальных вложений (ст. 78.2 БК РФ).

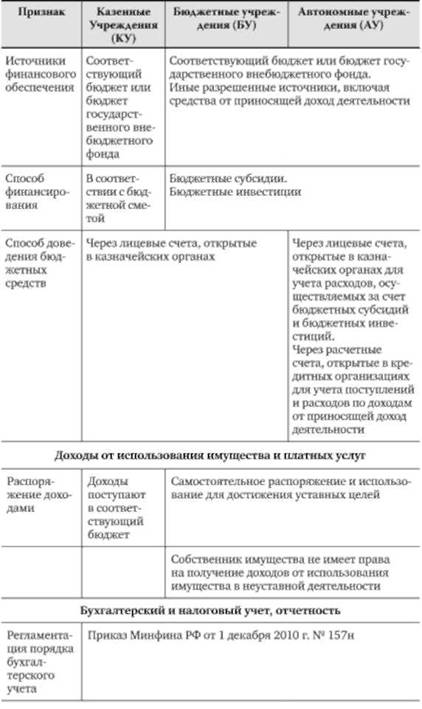

Кроме основной деятельности, бюджетные учреждения также вправе осуществлять иную приносящую доход деятельность, но только если это необходимо для достижения целей, ради которых это учреждение создано. На такую деятельность должно быть соответствующее разрешение. Также она в обязательном порядке должна быть прописана в учредительных документах организации (п. 3 ст. 298 ГК РФ; п. 2 ст. 24 Закона N 7-ФЗ). Доходы, которые поступают от приносящей доход деятельности идут в самостоятельное распоряжение учреждения и расходуются с целью достижения целей, ради которых оно создано (п. 3 ст. 298 ГК РФ).

Все источники финансового обеспечения, а также расходы учреждения должны отражаться в Плане финансово-хозяйственной деятельности (план ФХД) учреждения (пп. 6 п. 3.3 ст. 32 Закона N 7-ФЗ). Приказом Минфина России от 28.07.2010 N 81н. (ред. от 27.12.2013г.) утверждены требования к плану ФХД государственного (муниципального) учреждения.

Главное общее правило для всех учреждений – операции с денежными средствами должны осуществляться посредством открытия лицевых счетов в органах Федерального казначейства либо в финансовых органах субъектов РФ или муниципальных образований (п. 8 ст. 9.2 Закона N 7-ФЗ). Эти органы также определяют условия открытия и порядок ведения лицевых счетов. Например, Федеральным казначейством утвержден приказ 29.12.2012 N 24н. Если учреждение получает субсидии на иные цели или субсидии на приобретение капитальных вложений, то в соответствии с действующим законодательством ему необходимо открыть отдельный лицевой счет. Таким образом, у бюджетного учреждения может быть несколько лицевых счетов в финансовых органах РФ.

Вопрос № 34

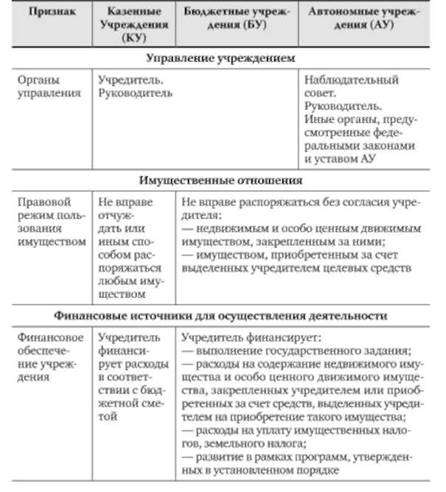

Финансовое обеспечение казенных и бюджетных учреждений

Согласно ст. 6 БК РФ, казенные учреждения - это государственные (муниципальные) учреждения, осуществляющие оказание государственных (муниципальных) услуг, выполнение работ и (или) исполнение государственных (муниципальных) функций в целях обеспечения реализации предусмотренных законодательством РФ полномочий органов государственной власти (государственных органов) или органов местного самоуправления, финансовое обеспечение деятельности которых осуществляется за счет средств соответствующего бюджета на основе бюджетной сметы.

бюджетные учреждения. К ним относятся некоммерческие организации, созданные Российской Федерацией, субъектом РФ или муниципальным образованием для выполнения работ, оказания услуг в целях обеспечения реализации предусмотренных законодательством РФ полномочий соответствующих органов государственной власти (государственных органов) или органов местного самоуправления в сферах науки, образования, здравоохранения, культуры, социальной защиты, занятости населения, физической культуры и спорта, а также в иных сферах.

Вопрос № 35

Правовое регулирование денежного обращения в РФ. Национальная платежная система.

Денежная система – это форма организации денежного обращения, т. е. непрерывного процесса движения денег в качестве средства обращения и платежа в государстве, сложившаяся исторически и закрепленная законодательно.

Денежное обращение представляет собой движение денег в наличной и безналичной формах, обслуживающее оборот общественного продукта, а также нетоварные платежи и расходы. В первом случае (при наличном денежном обращении) средством платежа являются реальные денежные знаки (банкноты, монеты и т. п.), передаваемые одним субъектом другому за товары, оказанные работы (услуги). Во втором же (при безналичном обращении) происходит списание определенных денежных сумм со счета одного субъекта в банковской кредитной организации и зачисление ее на банковский счет другого субъекта, при которой наличные денежные знаки отсутствуют.

Денежная система РФ включает в себя: во-первых, официальную денежную единицу; во-вторых, порядок эмиссии наличных денег; в-третьих, организацию и регулирование денежного обращения.

Основной элемент денежной системы РФ – официальная денежная единица (валюта) РФ, которой является рубль, состоящий из 100 копеек. Законом запрещено введение на территории РФ других денежных единиц и выпуск денежных суррогатов, т. е. денежных знаков, не предусмотренных законодательством. Официальный курс рубля к денежным единицам других государств устанавливается и ежедневно публикуется Банком России. Лица, виновные в нарушении указанных требований, несут уголовную, административную или имущественную ответственность в соответствии с законодательством РФ.

Вторым элементом российской денежной системы является порядок эмиссии наличных денег. Эмиссия наличных денег, как и организация их обращения и изъятия из обращения на территории РФ, осуществляются исключительно Банком России. Для функционирования денежной системы важное значение имеет положение ч. 1 ст. 75 Конституции РФ о недопустимости в РФ введения и эмиссии каких-либо других денег, кроме рубля. Наличные деньги в России выпускаются в обращение в виде банковских билетов (банкнот) и металлической монеты, которые являются безусловными обязательствами Банка России и обеспечиваются всеми его активами.

Третьим элементом российской денежной системы являетсяорганизация и регулирование денежного обращения. Регулируя денежное обращение, российское законодательство исходит из единства денежной массы, единства обращения, связи оборота денег с кредитной политикой, руководствуясь при этом Основными направлениями денежно-кредитной политики РФ.

На Банк России в данной сфере деятельности возлагаются: 1) планирование объемов производства, перевозки и хранения банкнот и монет, создание их резервных фондов; 2) установление правил хранения, перевозки и инкассации наличных денег 3) установление признаков платежности денежных знаков порядка замены поврежденных банкнот и монет, а также уничтожения; 4) определение порядка ведения кассовых операций в РФ.