Финансовая устойчивость

Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит его платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем, и наоборот.

Ликвидность – это способ поддержания платежеспособности. Но в то же время, если предприятие имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность.

Ликвидность баланса является основой (фундаментом) платежеспособности и ликвидности предприятия. Анализ ликвидности организации представляет собой анализ ликвидности баланса и заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков (таблица 2).

Предприятие считается ликвидным, если его текущие активы превышают его краткосрочные обязательства. Реальную степень ликвидности и его платежеспособности можно определить на основании ликвидности баланса.

Таблица 2. - Классификация активов и пассивов предприятия по степени ликвидности

| Наименование показателя | Формула расчета |

| Наиболее ликвидные активы (А1) | стр.260 + стр.250 баланса |

| Быстрореализуемые активы (А2) | стр.240 + стр.270 |

| Медленно реализуемые активы (А3) | стр.210 + стр.220 + стр.230 – стр.217 |

| Труднореализуемые активы (А4) | стр.190 |

| Наиболее срочные обязательства (П1) | стр.620 + стр.630 + стр. 660 |

| Краткосрочные пассивы (П2) | стр.610 |

| Долгосрочные пассивы (П3) | стр.590 |

| Постоянные пассивы (П4) | стр.490 + стр.640 + стр.650 + стр.217 |

Баланс считается ликвидным при условии следующих соотношений групп активов и обязательств:

А1≥П1 А2 ≥П2 А3 ≥П3 А4 ≤П4 (1)

Невыполнение одного из первых трех неравенств свидетельствует о нарушении ликвидности баланса. При этом недостаток средств по одной группе активов не компенсируется их избытком по другой группе, так как компенсация может быть лишь по стоимости; в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

Для определения платежеспособности предприятия используются следующие коэффициенты, приведенные в таблице 3.

Анализ указанных коэффициентов проводится путем сравнения с аналогичными показателями прошлых лет, с внутрифирменными нормативами и плановыми показателями, что позволяет оценить платежеспособность предприятия и принять соответствующие управленческие решения как оперативные, так и на перспективу.

Таблица 3. - Показатели платежеспособности предприятия

| Наименование показателя | Формула расчета | Норматив | Значение показателя |

| Коэффициент абсолютной ликвидности | стр.250 + стр.260 / стр.610 + стр.620 + стр.630 + стр.660 | 0,2-0,5 | Какая часть текущей задолженности может быть погашена в ближайшее время |

| Коэффициент текущей ликвидности | II раздел баланса – стр.220 – стр.230 / стр.610 + стр.620 + стр.630 + стр.660 | 2 и более | В какой степени текущие активы покрывают краткосрочные обязательства |

| Промежуточный коэффициент покрытия | II раздел баланса – стр.210 – стр.220 – стр.230 / стр.610 + стр.620 + стр.630 + стр.660 | 0,8 | Прогнозируемые платежные способности предприятия |

| Коэффициент общей платежеспособ-ности | стр.190 + стр.290 / стр.460 + стр.590 + стр.690 – стр.640 – стр.650 | 2 и более | Способность покрыть все свои обязательства всеми имеющимися активами |

| Коэффициент долгосрочной платежеспособ-ности | стр.590 / стр.490 + стр.640 + стр.650 | как можно выше | Возможность погашения долгосрочных займов и способность работать длительное время |

| Коэффициент наличия собственных оборотных средств | Итого по разделу III баланса + сумма стр.640,650 – итого по разделу I баланса/ итого по разделу III баланса | как можно выше | Часть собственного капитала предприятия, являющаяся источником покрытия текущих активов |

| Коэффициент маневренности функциониру-ющего капитала | стр.260 / собственный оборотный капитал | 0-1 | Часть собственных оборотных средств, которая находится в форме денежных средств |

Очевидно, что высшей формой устойчивости предприятия является его способность не только в срок расплачиваться по свои обязательствам, но и развиваться в условиях внутренней и внешней среды. Для этого оно должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность как привлекать заемные средства, так и своевременно возвращать взятую ссуду с уплатой причитающихся процентов за счет прибыли или других финансовых ресурсов, т.е. быть кредитоспособным.

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внешней и внутренней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства. В ходе производственного процесса на предприятии происходит постоянное пополнение запасов товарно-материальных ценностей. В этих целях используются как собственные оборотные средства, так и заемные источники (краткосрочные кредиты и займы). Изучая излишек или недостаток средств для формирования запасов, устанавливаются абсолютные показатели финансовой устойчивости. Для детального отражения разных видов источников в формировании запасов используется система показателей, приведенных в таблице 4.

Таблица 4. - Абсолютные показатели финансовой устойчивости предприятия

| № п/п | Наименование показателя | Формула расчета |

| Собственные оборотные средства (СОС) | Собственный капитал (СК) – внеоборотные активы (ВОА) | |

| Собственные и долгосрочные заемные средства (СДИ) | Собственные оборотные средства (СОС) + долгосрочные кредиты и займы (ДКЗ) | |

| Основные источники формирования запасов (ОИЗ) | Собственные и долгосрочные заемные средства (СДИ) + краткосрочные кредиты и займы (ККЗ) | |

| Излишек (недостаток) собственных оборотных средств (∆СОС) | Собственные оборотные средства (СОС) – запасы (З) | |

| Излишек (недостаток) собственных и долгосрочных заемных средств (∆СДИ) | Собственные и долгосрочные заемные средства (СДИ) – запасы (З) | |

| Излишек (недостаток) общей величины основных источников покрытия запасов (∆ОИЗ) | Собственные и долгосрочные заемные средства (СДИ) + краткосрочные кредиты и займы (ККЗ) – запасы (З) | |

| Трехфакторная модель финансовой устойчивости (М) | (∆СОС; ∆СДИ; ∆ОИЗ) |

На практике встречаются четыре типа финансовой устойчивости.

Первый тип финансовой устойчивости можно представить в виде следующей формулы:

М1 = (1; 1; 1), т.е. ∆СОС>0; ∆СДИ>0; ∆ОИЗ>0. (2)

Второй тип финансовой устойчивости (нормальная финансовая устойчивость) можно выразить формулой:

М2 = (0; 1; 1), т.е. ∆СОС<0; ∆СДИ>0; ∆ОИЗ>0. (3)

Нормальная финансовая устойчивость гарантирует выполнение финансовых обязательств предприятия.

Третий тип (неустойчивое финансовое состояние) устанавливается по формуле:

М3 = (0; 0; 1), т.е. ∆СОС<0; ∆СДИ<0; ∆ОИЗ>0. (4)

Четвертый тип (кризисное финансовое положение) можно представить в следующем виде:

М4 = (0; 0; 0), т.е. ∆СОС<0; ∆СДИ<0; ∆ОИЗ<0. (5)

При данной ситуации предприятие является полностью неплатежеспособным и находится на грани банкротства.

Схематично типы финансовой устойчивости, краткая характеристика и источники финансирования запасов представлены в таблице 5.

Таблица 5. - Типы финансовой устойчивости предприятия

| Тип финансовой устойчивости | Трехмерная модель | Источники финансирования запасов | Краткая характеристика финансовой устойчивости |

| 1.Абсолютная финансовая устойчивость | М = (1; 1; 1) | Собственные оборотные средства | Высокий уровень платежеспособности. Предприятие не зависит от внешних инвесторов |

| 2.Нормальная финансовая устойчивость | М = (0; 1; 1) | Собственные оборотные средства и долгосрочные кредиты и займы | Нормальная платежеспособность. Рациональное использование заемных средств, высокая доходность текущей деятельности |

| 3.Неустойчивое финансовое состояние | М = (0; 0; 1) | Собственные оборотные средства, долгосрочные и краткосрочные кредиты и займы | Нарушение нормальной платежеспособности. Возникает необходимость привлечения дополнительных источников финансирования, возможно восстановление платежеспособности |

| 4.Кризисное (критическое) финансовое состояние | М = (0; 0; 0) | - | Предприятие полностью неплатежеспособно и находится на грани банкротства |

Итак, финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии и наоборот.

Оценка финансовой устойчивости основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции достаточно трудно привести в сопоставимый вид.

Для оценки финансовой устойчивости применяется система коэффициентов, расчет которых показан в таблице 6.

Таблица 6. – Относительные показатели финансовой устойчивости предприятия

| Наименование показателя | Формула расчета | Норматив | Значение показателя |

| 1.Коэффициент автономии | (Итого по разделу III баланса + стр.640,650) / стр.700 | Как можно выше | Доля владельцев предприятия в сумме средств, авансированных в его деятельность |

| 2.Коэффициент финансирования | Стр.490,640,650 / сумма разделов IV и V баланса - стр.640,650 | меньше или равно 1 | Заемные средства, приходящиеся на рубль собственных средств, вложенных в активы |

| 3.Коэффициент маневренности собственного капитала | (Итого по разделу III баланса + стр.640,650 - итого по разделу I баланса) / (Итого по разделу III баланса + стр.640,650) | 0,5 | Какая часть собственного капитала вложена в оборотные средства, а какая часть капитализирована |

| 4.Коэффициент финансовой устойчивости | (Итого по разделу III баланса + стр.640,650 + итого по разделу IV баланса) / стр.700 | больше 0,5 | Доля долгосрочных источников финансирования в валюте баланса |

| 5.Коэффициент структуры долгосрочных вложений | Итого по разделу IV баланса / Итого по разделу I баланса | Как можно меньше | Какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источник |

Относительные показатели анализируемого предприятия можно сравнивать:

- с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

- аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения финансового состояния предприятия.

Таким образом, главной целью любого вида финансового анализа является оценка и идентификация внутренних проблем предприятия для подготовки, обоснования и принятия различных управленческих решений, в том числе в области развития, выхода из кризиса, перехода к процедурам банкротства, покупки-продажи бизнеса или пакета акций, привлечения инвестиций (заемных средств).

Эталонное финансовое состояние характеризуется тем, что входящие в рейтинговую модель финансовые показатели имеют нормативные (рекомендуемые) значения. Эталонному состоянию соответствует значение рейтинговой оценки, равное Rэ=1.

Шкала оценки риска учитывает степень отклонения фактического значения рейтингового числа от эталонного значения. Градацией оценки является подход, характерный для относительных показателей, в частности коэффициента риска.

Отечественные модели рейтингового финансового анализа включают 4—6 финансовых показателей, которые отражают учитываемые факторы-признаки.

Рассмотрим четырехфакторную модель рейтингового финансового анализа.[1] В данной модели финансовое состояние предприятий характеризуется следующими финансовыми показателями:

• коэффициент текущей ликвидности (нормативное значение Ктл≥2);

• коэффициент обеспеченности собственными средствами (нормативное значение Косс ≥ 0,1);

• коэффициент оборачиваемости оборотного капитала (нормативное значение Коб = 6);

• коэффициент рентабельности собственного капитала (нормативное значение Кр ≥ 0,2).

Расчетные зависимости для перечисленных показателей приведены в табл. 7.

Таблица 7. - Показатели и расчетные модели

| Показатель | Расчетная модель |

| Ктл | стр.290 . сто с стр. (610+620+630+660) |

| Косс | стр.(490-190) . сто с стр. 290 |

| Коб | стр.010 Ф2 . сто с стр. 290 |

| Кр | стр.050 Ф2 . сто с стр. 210 |

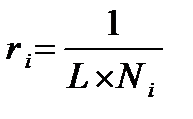

Весовые коэффициенты (ri) при показателях - факторах определяются по зависимости

,

,

где L — число используемых показателей;

Ni — нормативное значение для i-ro показателя.

Пятифакторная модель рейтингового финансового анализа имеет близкую по содержанию к (4.1) конструкцию. Факторы-признаки, характеризующие ликвидность, финансовую устойчивость и независимость, отражают коэффициент текущей ликвидности (Ктл) и коэффициент обеспеченности собственными средствами (Косс).

Для характеристики деловой активности и рентабельности приняты следующие финансовые коэффициенты (табл. 8):

• коэффициент оборачиваемости (К'об) активов (К'об = 2,5);

• коммерческая маржа (Км) — рентабельность реализации продукции (Км = 0,45);

• рентабельность (Кр) собственного капитала (Кр > 0,2).

Таблица 8. - Показатели и расчетные модели

| Показатель | Расчетная модель |

| Ктл | стр.290 . сто с стр. (610+620+630+660) |

| Косс | стр.(490-190) . сто с стр. 290 |

| К'об | стр.010 Ф2 . сто с стр. 290 |

| Кр | стр.010 Ф2 . сто с стр. 490 |

| Км | стр.050 Ф2 . сто с стр. 010 |