Как правильно управлять потоком наличных?

Правильное управление денежным потоком начинается со знания различий между активом и задолженностью, но не такое, какое Вам дает Ваш банкир.

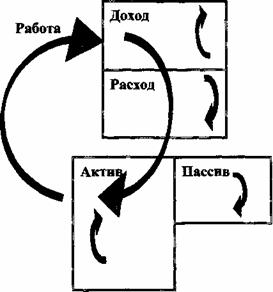

Следующая диаграмма является изображением человека, которому 45 лет и он умеет надлежащим образом управлять своими наличными деньгами, правильно распоряжался своими наличными средствами:

Я обращаюсь к возрасту 45 лет, потому что это – на полпути между 25 летним возрастом, когда большинство людей начинает работать, и 65 летним, когда большинство людей планирует уход на пенсию. К возрасту 45 лет, если они должным образом распорядились наличными, их столбик актива должен быть длиннее, чем столбик задолженности.

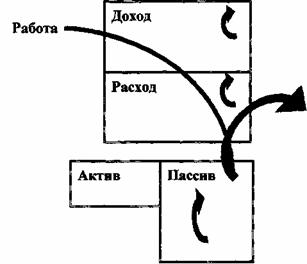

Это – изображение доходов людей, которые рискуют, но не подвергают себя опасности. Они – также входят в 10% высшего класса населения. Но если они делают то, что остальные 90% людей, которые действительно не справляются с их наличным потоком и не знают различий между активом и задолженностью. Их финансовая картина в возрасте 45 лет выглядит примерно так:

Это те, кто чаще всего говорит: «Вложение капитала опасно». Для них это утверждение истинно, но не потому, что вложение капитала опасно. Это – недостаток финансовой практики и знаний. Вот что опасно.

ФИНАНСОВАЯ ГРАМОТНОСТЬ

В «Богатом папе, бедном папе» я рассказал историю о том, как мой богатый папа потребовал, чтобы я стал материально грамотным. Финансовая грамотность дает возможность смотреть на числа Вашими глазами. Но именно Ваш усовершенствований ум показывает Вам пути потока наличных. Богатый папа часто говорил: «Руководство наличным потоком – это главное». Так что дом может быть активом, задолженностью в зависимости от направления потока. Если наличные деньги направляются в Ваш карман, это – актив, а если вытекают из кармана, это – задолженность.

ФИНАНСОВАЯ КОМПЕТЕНТНОСТЬ

Богатый папа имел много определений для «финансовой компетентности», например, это «способность конвертировать наличные деньги или рабочую силу в активы, которые обеспечивают управления наличным потоком». Но одним из его любимых определений было: «Кто умнее? Вы или Ваши деньги?» Для моего богатого папы тратить жизнь, упорно зарабатывая деньги только для того, чтобы потратить их, едва успев получить, не признак высокого интеллекта. Вы можете захотеть пересмотреть поток наличных денег бедного человека из среднего класса и богатого человека, как представлено в главе 10. И помните, что богатый человек сосредотачивает свои усилия на приобретении активов, а не на упорной работе за деньги.

Из-за недостаточного финансовой компетентности, много образованных людей могут оказаться в положении финансового риска. Мой богатый папа назвал это «финансовой красной линией». Если каждый месяц доход равен расход. Люди, которые надеются отчаянно на защиту работы, не способны измениться, когда экономика меняется. Стресс и волнение часто подрывают здоровье. Эти же люди говорят: «Бизнес и вложение капитала всегда опасны». По моему мнению, бизнес и вложение каптала не опасно. А быть малообразованным – опасно. Так же быть не проинформированным – опасно, как и полагаться на «опасную работу» – наиболее высокий риск. Покупать активы – не опасно. Покупка долгов, которые называют активами, опасно. Думать о Вашем собственном бизнесе не опасно. Работать в чужом бизнесе опасно.

Так что Шаг 3 – это означает понять разницу между риском и опасностью.

ПРИМИТЕ МЕРЫ

1. Определить риск собственными словами.

А) Опасно ли полагаться на зарплату?

В) Опасно ли оплачивать долги?

С) Опасно ли владеть активом, который генерирует поток наличных в Ваш карман?

Д) Опасно ли тратить время на финансовое образование?

Е) Опасно ли тратить время на изучение разных типов инвестиций?

2. Выделите каждую неделю 5 часов, чтобы выполнить один из следующих пунктов:

А) Читайте бизнес страницы в Ваших газетах «Уолл-Стрит Джорнал».

В) слушайте финансовые новости по телевидению или радио.

С) Слушайте кассеты, которые учат вкладывать капитал и повышать Вашу финансовую компетентность.

Д) Читайте финансовые журналы и информационные бюллетени.

Е) Играйте в образовательную игру «CASHFLOW».

ГЛАВА 14

ШАГ 4:

Решите, каким инвестором Вы хотите быть

Задавались ли Вы когда-либо вопросом, почему некоторые инвесторы делают больше денег, рискуя меньше, чем другие? Большинство людей ведет материальную борьбу, потому, что они избегают финансовых проблем. Одной из самой большой тайны, в которую меня посвятил мой богатый папа, была такой: «Если Вы хотите быстро достичь большого благосостояния, беритесь за большие финансовые проблемы». В части I этой книги я охарактеризовал 7 уровней инвесторов. Я хотел бы указать на ещё одно различие, которое определяет три различных типа инвесторов:

Тип А: Инвесторы, которые ищут проблемы.

Тип В: Инвесторы, которые ищут ответы.

Тип С: Инвесторы сержанта Шульца похожие на «Я не знаю ничего».

ИНВЕСТОРЫ ТИПА С

Сержант Шульц – это имя одного привлекательного персонажа в телевизионном сериале «Герои Хогана». В фильме сержант Шульц – конвоир в немецком лагере военнопленных, который знает, что военнопленные хотят убежать и сорвать немецкую военную интервенцию.

Зная, что что-то затевается, Шульц говорит: «Я ничего не знаю». Все Шульцы так говорят. Большинство людей, когда дело доходит до вложения капитала, занимают ту же самую позицию.

Могут ли инвесторы, похожие на сержанта Шульца, достичь большого благосостояния? Да. Они могут получить работу в федеральном правительстве, жениться на ком-то богатом иди выиграть лотерею.

ИНВЕСТОРЫ ТИПА В

Категория инвесторов типа В задают такие вопросы, как: «Куда бы Вы порекомендовали мне вложить мой капитал?» «Вы считаете, что я должен купить недвижимость?» «Какие общие фонды мне подошли бы лучше всего?» «Я поговорил с моим брокером, и он посоветовал мне делать разносторонние инвестиции».

«Мои родители дали мне несколько акций. Должен ли я их продать?» Инвесторы типа В непременно просят совета у нескольких финансовых планировщиков, выбирают одного и следуют его советам. Планировщики, если они хорошие специалисты, имеют превосходные технические знания и могут помочь Вам составить финансовый план Вашей жизни.

Но я не даю более точных финансовых советов в моих книгах, потому что у каждого разное финансовое положение. Финансовый планировщик может лучше оценить Ваше состояние, а потом разъяснить Вам, как стать инвестором четвертого уровня.

Хочу заметить, что я часто встречаюсь с фактом, что много «Е» и «S» с высокими доходами попадают в категорию инвесторов типа В, потому что у них нет времени на поиски инвестиционных возможностей, им не хватает времени узнать что-то полезное о квадранте. Следовательно, они скорее ищут ответы, чем знания. Поэтому эта группа часто покупает то, что инвесторы типа А называют «различными инвестициями» которые отправляются для продажи массам.

ИНВЕСТОРЫ ТИПА А

Инвесторы типа А ищут проблемы. В особенности, они ищут проблемы, причиной которых становятся те, кто попадает в финансовые неприятности. Инвесторы, которые хорошо решают проблемы, ожидают вернуть себе 25% прибыли от своих вложенных денег. Они – типичные инвесторы уровней 5 и 6, которые имеют прочный финансовый фундамент. Они обладают навыками, необходимыми, чтобы преуспеть как владельцы бизнеса и инвесторы. Они используют эти навыки, чтобы решить проблемы, вызванные людьми, которые испытывают недостаток таких навыков.

Например, когда я начал вкладывать капитал, все, что я искал, были маленькие здания. Я начинал с $18.000. Это были проблемы вызванные инвесторами, которые не смогли хорошо распорядиться наличными и обанкротились.

Через несколько лет, я все еще искал проблемы, но на этот раз числа были большие. Три года назад я работал, чтобы приобрести компанию горной промышленности в Перу, оборот которой был равен тридцати миллионам долларов.