Тема 2. Оценка инвестиционных проектов

Инвестиции – это долгосрочные финансовые вложения экономических ресурсов с целью создания и получения выгоды в будущем, которая должна быть выше начальной величины вложений.

Инвестиционный процесс – это последовательность связанных инвестиций, растянутых во времени, отдача от которых также распределена во времени. Этот процесс характеризуется двусторонним потоком платежей, где отрицательные члены потока являются вложениями денежных средств в инвестиционный проект, а положительные члены потока – доходы от инвестированных средств.

Реализация инвестиционных проектов требует отказа от денежных средств сегодня в пользу получения дохода в будущем, поэтому любой инвестиционный проект требует анализа и оценки.

При анализе потоков платежей используются обобщающие показатели: наращенная стоимость, приведенная стоимость, норма доходности.

Эти показатели уже рассматривались ранее, но для инвестиционных процессов они приобретают свою специфику.

Поскольку денежные средства распределены во времени, то и здесь фактор времени играет важную роль.

При оценке инвестиционных проектов используется метод расчета чистого приведенного дохода, который предусматривает дисконтирование денежных потоков: все доходы и затраты приводятся к одному моменту времени.

Центральным показателем в рассматриваемом методе является показатель  (net present value) – текущая стоимость денежных потоков за вычетом текущей стоимости денежных оттоков. Это обобщенный конечный результат инвестиционной деятельности в абсолютном измерении.

(net present value) – текущая стоимость денежных потоков за вычетом текущей стоимости денежных оттоков. Это обобщенный конечный результат инвестиционной деятельности в абсолютном измерении.

При разовой инвестиции расчет чистого приведенного дохода можно представить следующим выражением:

, (7)

, (7)

где  – годовые денежные поступления в течение t лет,

– годовые денежные поступления в течение t лет,  ;

;

– стартовые инвестиции;

– стартовые инвестиции;

– ставка дисконтирования.

– ставка дисконтирования.

Важным моментом является выбор ставки дисконтирования, которая должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке. Для определения эффективности инвестиционного проекта отдельной фирмой в качестве ставки дисконтирования используется средневзвешенная цена капитала, используемого фирмой для финансирования данного инвестиционного проекта.

Показатель  является абсолютным приростом, поскольку оценивает, на сколько приведенный доход перекрывает приведенные затраты:

является абсолютным приростом, поскольку оценивает, на сколько приведенный доход перекрывает приведенные затраты:

- при  >0 проект следует принять;

>0 проект следует принять;

- при  <0 проект не принимается,

<0 проект не принимается,

- при  =0 проект не имеет ни прибыли, ни убытков.

=0 проект не имеет ни прибыли, ни убытков.

Необходимо отметить, что показатель  отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия данного проекта.

отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия данного проекта.

Для анализа инвестиций применяют и такой показатель, как срок окупаемости (payback period method) – продолжительность времени, в течение которого дисконтированные на момент завершения инвестиций прогнозируемые денежные поступления равны сумме инвестиций.

Период окупаемости можно определить как ожидаемое число лет по формуле:

, (8)

, (8)

где  - период окупаемости инвестиций;

- период окупаемости инвестиций;

- число лет до года окупаемости;

- число лет до года окупаемости;

- невозмещенная стоимость на начало года окупаемости;

- невозмещенная стоимость на начало года окупаемости;

- приток наличности в течение года окупаемости.

- приток наличности в течение года окупаемости.

Данный показатель определяет срок, в течение которого инвестиции будут «заморожены», поскольку реальный доход от инвестиционного проекта начнет поступать только по истечении периода окупаемости.

Срок окупаемости существует, если не нарушаются определенные соотношения между поступлениями и размером инвестиций. При ежегодных постоянных поступлениях это соотношение имеет вид:

, (9)

, (9)

т.е. не всякий уровень дохода при прочих равных условиях приводит к окупаемости инвестиций.

При анализе эффективности инвестиционных проектов широко используется показатель внутренней нормы доходности (  – internal rate of return) – это ставка дисконтирования, приравнивающая сумму приведенных доходов от инвестиционного проекта к величине инвестиций, т.е. вложения окупаются, но не приносят прибыль. Величина этой ставки полностью определяется «внутренними» условиями, характеризующими инвестиционный проект.

– internal rate of return) – это ставка дисконтирования, приравнивающая сумму приведенных доходов от инвестиционного проекта к величине инвестиций, т.е. вложения окупаются, но не приносят прибыль. Величина этой ставки полностью определяется «внутренними» условиями, характеризующими инвестиционный проект.

Применение данного метода сводится к последовательной итерации (повторению) нахождения дисконтирующего множителя, пока не будет обеспечено равенство  =0.

=0.

Выбираются два значения коэффициента дисконтирования, при которых функция  меняет свой знак, и используют формулу:

меняет свой знак, и используют формулу:

, (10)

, (10)

Инвестор сравнивает полученное значение  со ставкой привлеченных финансовых ресурсов (

со ставкой привлеченных финансовых ресурсов (  – Cost of Capital):

– Cost of Capital):

- если  , то проект можно принять;

, то проект можно принять;

- если  , то проект отвергается;

, то проект отвергается;

- если  , то проект имеет нулевую прибыль.

, то проект имеет нулевую прибыль.

Задание

Норма прибыли предприятия составляет 6%. Предприятие рассматривает целесообразность инвестиционного проекта, стоимость которого составляет 1 200 тыс. руб. По прогнозам данный проект начнет приносить доход, начиная со 2-го года реализации проекта в размере 480 000 руб. в год в течение 5 лет.

Необходимо:

1. Определить чистую стоимость проекта и ответить на вопрос: «Реализуется ли норма прибыли предприятия при принятии инвестиционного проекта?»

2. Составить в Microsoft Excel график изменения накопленного дисконтированного денежного потока в каждый год реализации инвестиционного проекта.

3. Определить период, реально необходимый для возмещения инвестированной суммы.

4. Рассчитать внутреннюю норму доходности.

5. Уточнить величину ставки при условии, что длина интервала принимается за 1%.

6. Определить с помощью команды Microsoft Excel «Подбор параметра» точное значение верхнего предела процентной ставки, по которой предприятие может окупить кредит для финансирования инвестиционного проекта.

Решение.

1. Определим чистую стоимость проекта по формуле (7):

Поскольку величина чистой текущей стоимости составляет 369 104,43 руб., т.е.  , то проект может быть принят.

, то проект может быть принят.

Норма прибыли предприятия при принятии рассматриваемого инвестиционного проекта будет реализована.

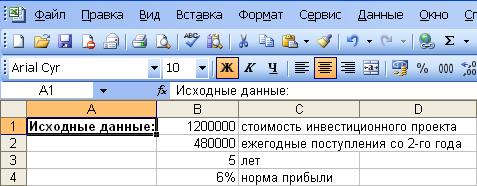

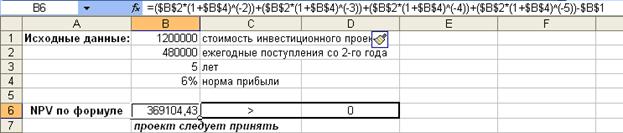

Формулу (7) можно ввести в Microsoft Excel. Для этого на листе 1 новой книги Microsoft Excel, названной «Оценка инвестиционного проекта» в ячейки А1:С4 введем исходные данные как на рис. 16.

Рис. 16. Ввод исходных данных задачи 2

Затем в ячейку В6 введем формулу для определения чистой стоимости инвестиционного проекта (7):«=($B$2*(1+$B$4)^(-2))+($B$2*(1+$B$4)^(-3))+($B$2*(1+$B$4)^(-4))+($B$2*(1+$B$4)^(-5))-$B$1».

Результат расчета чистой текущей стоимости рассматриваемого инвестиционного проекта в Microsoft Excel представлен на рис. 17.

Рис. 17. Результат вычисления NPV

Итак, в ячейке В6 рассчитана чистая текущая стоимость рассматриваемого инвестиционного проекта, равная 369 104,43 руб.

2. Составим в Microsoft Excel график изменения накопленного дисконтированного денежного потока в каждый год реализации инвестиционного проекта.

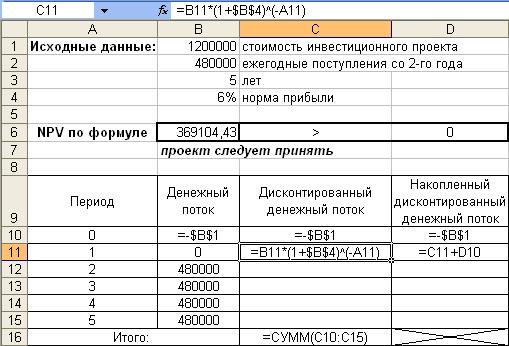

Для этого на листе 1 книги «Оценка инвестиционного проекта» Microsoft Excel создадим таблицу как на рис. 18.

Шапку таблицы формируем в ячейках А9:D9 по образцу. В ячейку В11 таблицы вводим нулевое значение, поскольку по условию задачи проект начнет приносить доход, начиная со 2-го года реализации проекта, в ячейки В12:В15 вводим значение, равное ежегодному поступлению от проекта в размере 480 000 руб. В ячейки B10:D10 вводим ссылку на ячейку, содержащую стоимость инвестиционного проекта с обратным знаком, т.е. «=-$B$1». В ячейку С11 вводим формулу для определения дисконтированного денежного потока: «=B11*(1+$B$4)^(-A11)», а в ячейку D1 – формулу для определения накопленного дисконтированного денежного потока «=C11+D10» (рис. 18).

Рис. 18. Ввод формул в таблицу изменения NPV в каждый год реализации инвестиционного проекта

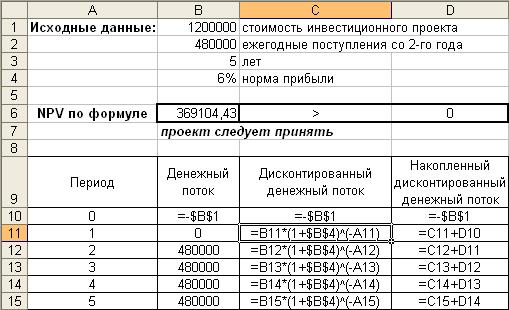

Далее скопируем формулы в ячейках С11:D11 до конца таблицы (рис. 19).

Рис. 19. Составление графика изменения NPV в каждый год реализации инвестиционного проекта

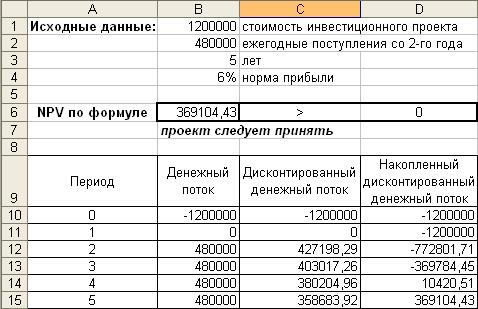

В результате получим следующее:

Рис. 20. График изменения NPV в каждый год реализации

инвестиционного проекта (результат вычислений)

Итак, получили график изменения накопленного дисконтированного денежного потока в каждый год реализации инвестиционного проекта.

Для проверки правильности ввода формул можно сравнить величину чистой текущей стоимости на 5-й год реализации проекта со значением, рассчитанным вручную (369 104,43 руб.).

3. Определим период, реально необходимый для возмещения инвестированной суммы, по формуле (8):

.

.

где  - период окупаемости инвестиций;

- период окупаемости инвестиций;

, поскольку последний отрицательный накопленный дисконтированный доход (ячейка D13) соответствует 3-му году реализации инвестиционного проекта;

, поскольку последний отрицательный накопленный дисконтированный доход (ячейка D13) соответствует 3-му году реализации инвестиционного проекта;

, это значение последнего отрицательного накопленного дисконтированного дохода (ячейка D13), взятое с обратным знаком;

, это значение последнего отрицательного накопленного дисконтированного дохода (ячейка D13), взятое с обратным знаком;

, это значение дисконтированного денежного потока

, это значение дисконтированного денежного потока  -го года реализации инвестиционного проекта (ячейка С14).

-го года реализации инвестиционного проекта (ячейка С14).

Таким образом, период, реально необходимый для возмещения инвестированной суммы, составит 3,97 года или 3 года и 355 дней.

4. Рассчитаем внутреннюю норму доходности по проекту.

Для этого необходимо выбрать два таких значения коэффициента дисконтирования, при которых функция  меняет свой знак.

меняет свой знак.

Как уже было определено ранее, при

.

.

Поскольку  , то новая ставка дисконтирования должна быть больше 6%.

, то новая ставка дисконтирования должна быть больше 6%.

Определим чистую стоимость инвестиционного проекта при ставке 10%, пользуясь формулой (7):

Полученное значение  , следовательно, продолжаем поиск ставки дисконтирования, при которой значение

, следовательно, продолжаем поиск ставки дисконтирования, при которой значение  будет отрицательно.

будет отрицательно.

Теперь определим чистую стоимость инвестиционного проекта при ставке 15%:

Полученное значение  , следовательно, ставку, равную 15%, можем использовать для определения внутренней нормы доходности.

, следовательно, ставку, равную 15%, можем использовать для определения внутренней нормы доходности.

Рассчитаем внутреннюю норму доходности по рассматриваемому инвестиционному проекту по формуле (10):

0,1480 или 14,80%.

0,1480 или 14,80%.

Итак, внутренняя норма доходности инвестиционного проекта равна 14,80%, т.е. при данной ставке вложения окупаются, но не приносят прибыль.

5. Точность вычисления внутренней нормы доходности обратно пропорциональна величине интервала между выбираемыми процентными ставками, поэтому для уточнения величины процентной ставки длину интервала принимаем за 1%.

Поскольку внутренняя норма доходности рассматриваемого инвестиционного проекта составляет 14,80%, имеет смысл для уточнения величины процентной ставки использовать в расчетах значения  при 14% и 15%.

при 14% и 15%.

Для процентной ставки 14%:

.

.

Для процентной ставки 15%, как мы уже знаем,

Тогда уточненная величина внутренней ставки доходности составит:

0,1476 или 14,76%.

0,1476 или 14,76%.

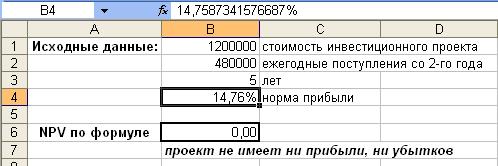

6. Точное значение внутренней ставки доходности можно рассчитать с помощью команды «Подбор параметра» в Microsoft Excel. Необходимо подобрать величину ставки (ячейка B4) таким образом, чтобы чистая стоимость проекта  , формула для расчета которого введена в ячейку В6, приняла нулевое значение.

, формула для расчета которого введена в ячейку В6, приняла нулевое значение.

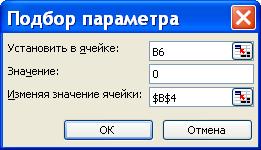

Для этого выделим ячейку В6 и выполним команду «Сервис»/ «Подбор параметра». В открывшемся окне заполним поля, согласно рис. 21.

Рис. 21. Окно команды «Подбор параметра»

В результате подбора параметра должно быть найдено решение, которое будет вставлено в ячейку B4 (рис. 22). Причем в строке ввода формулы для ячейки В4 можем увидеть точное значение внутренней ставки доходности, однако в самой ячейке значение округляется до сотых (рис. 22).

Рис. 22. Результат подбора параметра

Таким образом, значение верхнего предела процентной ставки, по которой предприятие может окупить кредит для финансирования инвестиционного проекта, равняется ≈14,76%.