Метод чистой текущей стоимости (ЧТС)

1.Определяется текущая стоимость затрат (С), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

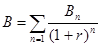

2.Рассчитывается текущая стоимость будущих денежных поступлений. Для чего доходы за каждый год приводятся к текущей дате. Результаты расчетов показывают сколько средств нужно было бы вложить сейчас для получения запланированных доходов, если бы ставка доходов была бы равна ставке % в банке или доходной отдаче капитала.

Общая текущая стоимость доходов от проекта:

.

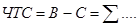

.

3.Текущая стоимость затрат (С) сравнивается с текущей стоимостью доходов (В):

Если ЧТС>0, значит проект приносит доход больший, чем стоимость капитала. Если же ЧТС<0, то проект имеет доходность более низкую, чем стоимость капитала, и поэтому деньги выгоднее оставить в банке.

Если деньги инвестируются не разово, а частями на протяжении нескольких лет, то

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами. При всех прочих благоприятных характеристиках проекта он никогда не будет принят к реализации, если не обеспечит:

- возмещение вложенных средств за счет доходов от реализации товаров или услуг;

- получение прибыли, обеспечивающей рентабельность инвестиций не ниже желательного для фирмы уровня;

- окупаемость инвестиций в пределах срока, приемлемого для фирмы.

Определение реальности достижения именно таких результатов инвестиционных операций и является ключевой задачей оценки финансово-экономических параметров любого проекта вложения средств в реальные активы. Проведение такой оценки является достаточно сложной задачей, что подтверждается рядом факторов.

1. Инвестиционные расходы могут либо осуществляться в разовом порядке, либо неоднократно повторяться на протяжении достаточно длительного времени (порой до нескольких лет).

2. Процесс получения результатов от реализации инвестиционных проектов длительный (во всяком случае, он превышает один год).

3. Осуществление длительных операций приводит к росту неопределенности при оценке всех аспектов инвестиций, т е. к инвестиционному риску.

Именно наличие этих факторов породило необходимость в создании специальных методов оценки инвестиционных проектов, позволяющих принимать достаточно обоснованные решения с минимально возможным уровнем погрешности (хотя абсолютно достоверного решения при оценке инвестиционных проектов, конечно же, быть не может).

Эффективность проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников. Различаются следующие показатели эффективности инвестиционного проекта.

- Показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников.

- Показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для федерального, регионального или местного бюджета.

- Показатели экономической (народнохозяйственной) эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостные изменения экономической и социальной (народнохозяйственной) эффективности. Для полномасштабных проектов рекомендуется обязательно учитывать экономическую эффективность.

В процессе разработки проекта производится также оценка его социальных и экологических последствий, а также затрат, связанных с социальными мероприятиями и охраной окружающей среды.

Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах расчетного периода, продолжительность которого (горизонта расчета) принимается с учетом:

- продолжительности создания, эксплуатации и (при необходимости) ликвидации объекта;

- средневзвешенного нормативного срока службы основного технологического оборудования;

- достижения заданных характеристик прибыли (масса или норма прибыли и т. д.)

- требований инвестора.

Горизонт расчета измеряется количеством шагов расчета. Шагом расчета при определении показателей эффективности в пределах расчетного периода могут быть месяц, квартал или год.

Затраты, осуществляемые участниками, подразделяются на первоначальные (капиталообразующие инвестиции), текущие и ликвидационные. Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые, прогнозные и расчетные цены, которые выражаются в рублях или устойчивой валюте.

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей должно осуществляться путем приведения (дисконтирования) их к ценности в начальном периоде. Для приведения разновременных затрат, результатов и эффектов используется норма дисконта Е, равная приемлемой для инвестора норме дохода на капитал.

Сравнение различных инвестиционных проектов (или вариантов проекта) и выбор лучшего из них рекомендуется производить с использованием различных показателей, к которым относятся:

- чистый дисконтированный доход NPV или интегральный эффект;

- индекс доходностиPI;

- внутренняя норма доходности IRR;

- срок окупаемости (простой или дисконтированный);

- другие показатели, отражающие интересы участников или специфику проекта.

При использовании показателей для сравнения различных инвестиционных проектов (вариантов проекта) они должны быть приведены к сопоставимому виду.

Коммерческая эффективность (финансовое обоснование) проекта определяется отношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности. Она может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вкладов. При этом в качестве эффекта на t-м шаге Эt выступает поток реальных денег (Cash Flow).

При осуществлении проекта выделяются три вида деятельности: инвестиционная, операционная и финансовая. В рамках каждого вида деятельности происходит приток и отток денежных средств, определяющийся характером этой деятельности.

Необходимым критерием принятия инвестиционного проекта является положительное сальдо накопленных реальных денег в любом временном интервале, где данный участник осуществляет затраты или получает доходы. Отрицательная величина сальдо накопленных реальных денег свидетельствует о необходимости привлечения участником дополнительных собственных или заемных средств и отражение этих средств в расчетах эффективности.

Для сравнения различных инвестиционных проектов (вариантов проекта) и обоснования размеров и форм участия в их реализации рекомендуется использовать показатели NPV, PI, IRR.