Зачем нужно анализировать рынок?

| Ц |

ена акций определяется тремя объективными факторами: состоянием рынка акций в целом, состоянием отрасли, к которой относится данная компания, и финансовым состоянием компании. По данным исследования, проведенного газетой Investor's Business Daily, важность перечисленных факторов можно оценить как 31 %, 49 % и 20 % соответственно. Безусловно, что в течение длительного времени (годы и десятилетия) поведение акций некоторой компании определяется ее прибылями, но на эту глобальную тенденцию роста или падения курса акций накладываются очень сильные колебания с периодами, исчисляемыми днями, неделями и месяцами. Эти колебания обусловлены в основном колебаниями всех акций отрасли и рынка в целом. Выбор правильных моментов покупки и продажи акций может увеличить прибыль от инвестирования и трейдинга в десятки раз. Норман Фосбак (Norman Fosback) провел анализ поведения рынка акций США за период с 1964 по 1975 годы, когда рынок практически топтался на месте, т.е. средняя цена акций на рынке менялась очень слабо. За это время средняя прибыль инвестора от выплаты дивидендов и роста курса акций на нью-йоркской бирже NYSE составила только 55 %. Если бы инвестору удалось продать акции перед началом трех больших падений рынка, произошедших за этот период, и купить эти же акции в начале роста рынка, то прибыль выросла бы до 800%; в случае дополнительной игры на понижение в периоды падающего рынка она могла бы составить 2400%. Если бы инвестору удалось поймать все колебания рынка, превышающие 5 %, то его прибыль выросла бы до величины 400000%.

Конечно, поймать или предвидеть все движения рынка невозможно. Даже опытному трейдеру или инвестору очень трудно точно определять

моменты, когда рынок изменяет свое направление. Однако есть ряд закономерностей и правил, знание которых может значительно улучшить результаты игры на бирже. Выбор момента переключения с игры на повышение на игру на понижение курса акций — пусть даже с некоторым запаздыванием — дает возможность добиться хороших результатов даже при посредственном выборе акций. Отметим заранее, что методы выбора акций для инвестирования и трейдинга совершенно различны для начала и окончания роста рынка, в период колебаний рынка и при его падении. Как анализировать поведение рынка, как определять время вероятного изменения поведения акций на рынке, от чего зависит поведение акций на рынке в целом и в отдельных отраслях? Эти ключевые вопросы и будут рассмотрены в данной главе.

Индексы рынка

Рынок как целое интегрально характеризуется средней ценой всех акций, которые на нем циркулируют. Обычно при вычислении среднего берутся акции не всех, а только определенных, чаще всего крупных компаний, и это среднее определяется с учетом количества выпущенных акций. В результате получается некоторая величина, называемая индексом (index). Если вычисление проводится простым суммированием цен акций отдельных компаний (без учета количества акций), то полученная величина в США называется среднее (average). Мы будем называть индексами оба типа усреднений, но каждый раз будем оговаривать способ вычисления этих величин. Оба способа вычислений можно представить простыми уравнениями:

Average = с (X1 + Х2 + ... + XN),

Index = с (n1X1 + п2Х2 + ... + nNXN),

где N — число компаний, входящих в индекс; Х1, Х2, ... и п1, п2, ... — цены и количества акций компаний, входящих в индекс. Коэффициент с служит для коррекций индексов в случае изменения количества входящих в них компаний и в случае их замен, а также для дополнительной нормировки индекса.

В США наиболее популярен промышленный индекс Доу Джонса (Dow Jones Industrial Average), характеризующий среднюю цену 30 крупнейших корпораций, таких как AT&T, Coca-Cola, IBM и др. Эти гиганты промышленности США во многом определяют цену акций остальных компаний. Данный индекс был разработан в 1884 году Чарльзом Доу (Charles Dow) — основателем компании Dow Jones и популярной газеты The Wall Street Journal. Сначала этот индекс состоял из 11 компаний,

потом он был расширен и разбит на три индекса, описывающих промышленные (1887 год), транспортные (1887 год) и коммунальные (1929 год) компании.

В Японии, где биржевая активность иногда превосходит американскую, основным индексом является индекс Никкей—225 (Nikkei 225 Index), который объединяет 225 ведущих японских компаний. Этот индекс вычисляется суммированием цен акций без учета их количества. Индекс Никкей-300 (Nikkei 300 Index) объединяет 300 японских компаний и вычисляется с учетом количества акций. На лондонской бирже популярен индекс Футси — 100 (FT — SE 100, Finantial Times Stock Exchange 100 — Share Index) и т.п.

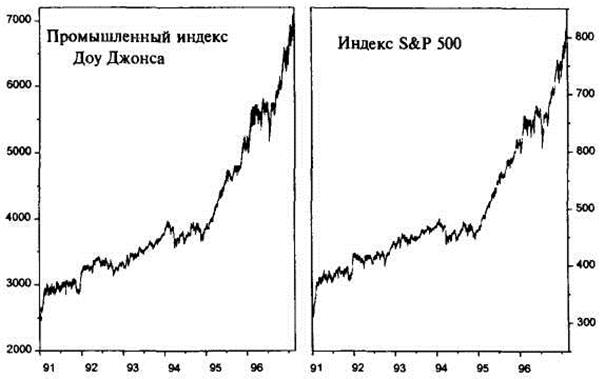

Безусловно, один индекс, характеризующий цены акций нескольких, пусть даже ведущих компаний, не является полной характеристикой рынка, и придумано много других индексов, в которых учитывается большее число компаний. Так, например, в США для описания рынка все чаще используется индекс S&P — 500 (Standart & Poor's 500 Composite Stock Price Index), включающий в себя 500 крупных компаний. Сейчас в США рост капитала инвестиционных фондов или отдельных трейдеров принято сравнивать с ростом именно этого индекса. Есть также индексы, характеризующие только небольшие компании или компании какой-либо отрасли (банки, магазины, транспорт и т.п.). Значения различных индексов публикуются во многих газетах, их легко можно найти по Интернету (эти страницы, как правило, бесплатны), и на основании анализа этих индексов можно составить полную картину состояния рынка в данный момент. На рисунке 6.1 приведены изменения промышленного индекса Доу Джонса и индекса S&P—500 за последние шесть лет.

Из всех индексов, описывающих рынок акций в США, наиболее популярными являются следующие.

1. Промышленный индекс Доу Джонса (Dow Jones Industrial Average): 30 крупнейших промышленных компаний. Эти компании настолько крупны, что стоимость акций, входящих в этот индекс, составляет около 20% капитала, вложенного в акции всех компаний США.

2. Транспортный индекс Доу Джонса (Dow Jones Transportation Average): 20 транспортных компаний.

3. Коммунальный индекс Доу Джонса(Dow Jones Utilities Average): 15 компаний коммунального обслуживания.

4. Сводный индекс Доу Джонса (Dow Jones Composite Average): 65 перечисленных выше компаний. Акции почти всех компаний, входящих в индексы Доу Джонса, циркулируют на нью-йоркской бирже США NYSE (New York Stock Exchange). Все индексы Доу Джонса вычисляются как средние, т.е. без учета количества акций отдельных компаний.

Рис.6.1.

5. Сводный индекс нью-йоркской биржи NYSE (New York Stock Exchange Index): все компании, акции которых циркулируют на этой основной бирже США.

6. Сводный индекс американской биржи акций АМЕХ (American Stock Exchange Index): акции более 800 компаний и другие ценные бумаги, циркулирующие на этой бирже. Компании, представленные на этой бирже, не такие крупные, как на NYSE, и по сводному индексу АМЕХ можно изучать поведение акций средних и небольших компаний.

7. Сводный индекс рынка акций NASDAQ (National Association of Securities Dealers Automated Quotations Index): акции более 5000 компаний — в основном относительно небольших и растущих. Очень большой процент составляют компьютерные, телекоммуникационные и биотехнологические компании, поэтому индекс NASDAQ отражает поведение акций, связанных с развитием современных технологий. Популярным также является появившийся в 1985 году индекс NASDAQ — 100, включающий 100 нефинансовых компаний, более 70% которого составляют акции компьютерных, электронных и телекоммуникационных компаний. В январе 1994 года значение этого быстро растущего индекса было искусственно уменьшено в два раза.

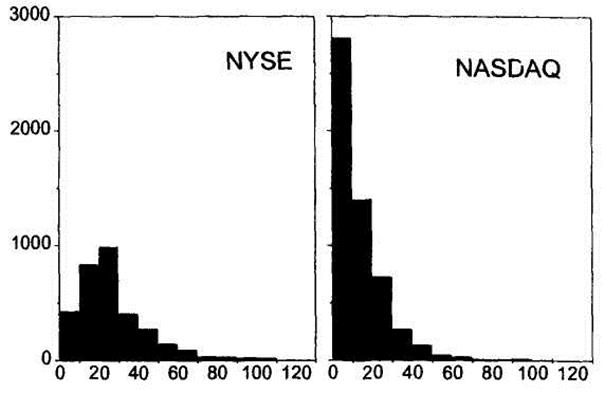

Все сводные индексы американских бирж и рынка NASDAQ вычисляются с учетом количества выпущенных акций. На рисунке 6.2 в качестве иллюстрации показано распределение цен акций на бирже

Цена акций 26 февраля 1997 года в долларах

Рис. 6.2. Распределение цен акций на нью-йоркской бирже NYSE и на рынке акций NASDAQ

NYSE и рынке NASDAQ. На рынке NASDAQ в основном идет торговля акциями стоимостью менее 10 долларов. На основной бирже США — NYSE максимум распределения лежит в пределах 10—30 долларов, а доля акций дешевле 10 долларов очень мала, что, как уже говорилось, обусловлено крайне высокими требованиями к компаниям, желающим продавать акции на этой бирже.

Качество компаний, цены акций и система торговли на бирже NYSE приводит к меньшим флюктуациям цен акций на этой бирже. На бирже NYSE дневные колебания цен, превышающие 2,5%, редки, в отличие от биржи NASDAQ, где типичны колебания в пределах 3 —5%.

8. Индекс S&P-5OO (Standart & Poor's 500 Composite Stock Price Index): 500 крупных компаний, акции которых циркулируют на всех трех биржах США. 457 компаний этого индекса представлены на бирже NYSE, 37 компаний на рынке NASDAQ и 6 компаний на бирже АМЕХ. Этот индекс, введенный в 20-х годах нашего столетия, первоначально содержал только 90 компаний (естественно, числа 500 в названии индекса тогда не было), и лишь в 1957 году он был сформирован в современном виде. Он учитывает количество акций отдельных компаний и до 1988 года включал в себя 400 промышленных, 40 транспортных, 40 финансовых и 20 коммунальных компаний, сейчас границы их разделения стали менее строгими.

Индекс S&P-500 отражает динамику почти 70% капитала, инвестированного в рынок акций США.

9. Расселл-3000 (Russell-3000): 3000 компаний с наибольшей стоимостью пакета акций (цены акций, умноженной на их количество). Этот индекс, разработанный в 1984 году компанией Frank Russell, отражает 98% всего капитала, инвестированного в рынок акций США. Индекс Расселл-3000 разбивается на два важных индекса. Рассем-1000, включающий в себя 1000 компаний с наибольшей стоимостью пакета акций, и Рассел12000, охватывающий 2000 оставшихся компаний. Расселл-2000 очень важный индекс, используемый для анализа поведения акций сравнительно малых компаний, что крайне существенно для определения конца подъема рынка. Он включает в себя компании 11 важнейших отраслей, из которых наиболее крупно представлены технологические, потребительские, финансовые и медицинские. Цены акций, входящих в индексы Расселла, должны быть выше одного доллара, поэтому ежегодно производятся пересмотр и необходимые замены компаний.

Существует еще много других индексов, которые будут упоминаться далее по мере необходимости. Пока же только отметим, что индексы являются важнейшим инструментом анализа рынка. Рассмотрение динамики индексов, которые по разному ведут себя при росте и падении рынка, позволяет предвидеть поведение рынка и определять оптимальные стратегии инвестирования и трейдинга в текущий момент.

Анализируя рыночные индексы, нужно помнить, что за длительный период все индексы претерпевают изменения, так как обанкротившиеся или заметно ослабление компании заменяются другими, более успешными. В качестве примера можно напомнить о замене в 1991 году обанкротившейся авиакомпании PanAm на компанию Roadway Services в транспортном индексе Доу Джонса. В марте 1997 года существенные изменения претерпел промышленный индекс Доу Джонса Вместо компаний Bethlehem Steel, Texaco, Westinghouse и Wool-worth появились такие успешные компании, как Hewlett-Packard, Johnson & Johnson, Travelers Group и Wal-Mart Stores. Поскольку слабые компании заменяются более сильными, это приводят к эффективному усилению роста индекса, что нужно помнить при анализе поведения рынка за многие годы. Периодическое омоложение индекса обусловливает его более быстрый рост, обгоняющий реальную прибыль, получаемую инвесторами. Однако других методов описания поведения рынка не существует, и с этим недостатком приходится мириться.