Анализ платежеспособности и ликвидности предприятия

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Большая или меньшая текущая платежеспособность (или неплатежеспособность) обусловлена большей или меньшей степенью обеспеченности (или необеспеченности) оборотных активов долгосрочными источниками.

Платежеспособность предприятия – возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Внешний анализ платежеспособности (внешними пользователями) осуществляется на основе изучения показателей ликвидности.

Различают ликвидность активов, ликвидность баланса и ликвидность предприятия.

Ликвидность активов– обратная величина времени, необходимого для превращения их в денежную наличность. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Ликвидность баланса – степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Ликвидность предприятия– изыскание платежных средств не только за счет внутренних источников (реализация активов), но и за счет заемных средств, при достаточном имидже предприятия и высокой инвестиционной привлекательности.

Платежеспособность и ликвидность, близкие понятия, но второе более емкое. От степени ликвидности баланса зависит платежеспособность предприятия. Ликвидность характеризует как текущее состояние расчетов, так и перспективное, то есть в будущем предприятие может быть неплатежеспособным.

Все активы предприятия по степени ликвидности подразделяются на: неликвидные (внеоборотные активы) (раздел I) и ликвидные (оборотные активы) (раздел II).

Ликвидные активы по степени ликвидности делятся на следующие группы:

наименее ликвидные активы - запасы (материальные оборотные средства);

со средней степенью ликвидности - дебиторская задолженность;

наиболее ликвидные средства - краткосрочные финансовые вложения и денежные средства.

Ликвидность оборотных активов характеризуется с помощью следующих показателей:

коэффициент абсолютной ликвидности;

промежуточный коэффициент ликвидности (покрытия) (коэффициент критической или уточненной ликвидности);

текущий коэффициент ликвидности (общий коэффициент покрытия).

Эти показатели характеризуют степень покрытия краткосрочной задолженности текущими средствами (оборотными средствами)[24, с.137] .

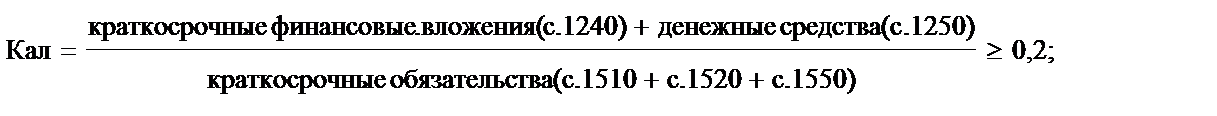

1.Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятия можно реально погасить в ближайшее время. Он равен отношению наиболее ликвидных активов к краткосрочным обязательствам:

(13)

(13)

По формуле (13) рассчитаем коэффициент абсолютной ликвидности:

Ка.л.г.12=3777/(6500+9538)=0,24;

Ка.л.г.13=2722/11284=0,24;

Ка.л.г.14=7218/12446=0,58.

Таким образом, коэффициент абсолютной ликвидности в анализируемом периоде выше его предельного теоретического значения, следовательно, абсолютную платежеспособность предприятия можно признать обеспеченной.

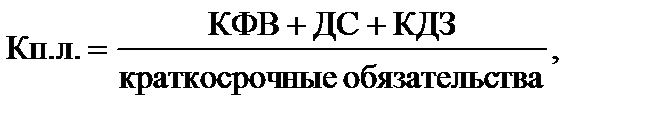

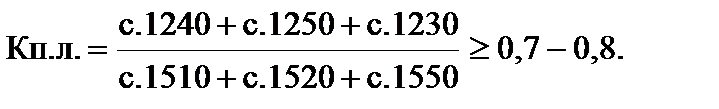

2. Промежуточный коэффициент ликвидности (критический коэффициент ликвидности) - отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами.

(14)

(14)

где КФВ – краткосрочные финансовые вложения;

ДС – денежные средства;

КДЗ – краткосрочная дебиторская задолженность.

Рассчитаем промежуточный коэффициент ликвидности (критический коэффициент ликвидности) по формуле 14:

Кп.л.12=(3777+7735)/(6500+9538)=0,72;

Кп.л.13=(2722+4441)/11284=0,63;

Кп.л.14=(7218+6252)/12446=1,08.

В общем, коэффициент промежуточной ликвидности соответствует предельно допустимому уровню.

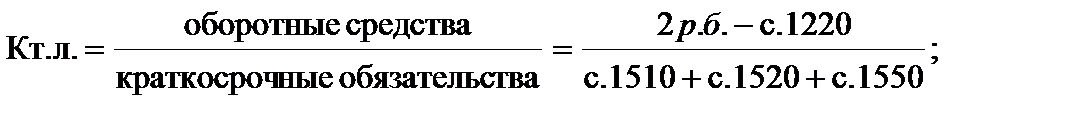

3. Коэффициент текущей ликвидности (общий коэффициент покрытия) является обобщающим показателем платежеспособности предприятия. Он показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае необходимости прочих элементов материальных оборотных средств. Он равен отношению текущих активов (оборотных средств) к краткосрочным обязательствам:

(15)

(15)

Ктл ≥ 1 (оптимально ≥ 2).

Если Кт.л. > 1 , т.е 1 <Кт.л< 2:

если коэффициент текущей ликвидности снижается с 2 до 1 и стремится к 1 (1,07, 1,05 и т.д.), то платежеспособность предприятия является слабо обеспеченной;

если коэффициент текущей ликвидности увеличивается и стремится к 2, а предыдущие два коэффициента имеют нормальное значение, то платежеспособность предприятия считается обеспеченной.

2) Если Кт.л< 1, то платежеспособность предприятия является необеспеченной.

3) Если Кт.л³ 2, то платежеспособность предприятия считается хорошо обеспеченной.

Рассчитаем коэффициент текущей ликвидности по формуле 15:

Кт.л.12=(23082-8)/(6500+9538)=1,44;

Кт.л.13=(26922-17)/11284=2,38;

Кт.л.14=30978/12446=2,49.

Анализ ликвидности оформим в виде таблицы 5:

Таблица 5 -Анализ ликвидности ОАО "Каравай"

| Наименование коэффициентов | 2012 г. | 2013 г. | 2014 г. | Изменение (+;-) | Норма | |

| 2013/ 2012 гг. | 2014/ 2013 гг. | |||||

| Коэффициент общей (текущей ликвидности) | 1,44 | 2,38 | 2,49 | 0,94 | 0,11 | 1-2 |

| Промежуточный коэффициент покрытия (к-т критической ликвидности) | 0,72 | 0,63 | 1,08 | -0,09 | 0,45 | 0,7-0,8 |

| Коэффициент абсолютной ликвидности | 0,24 | 0,24 | 0,58 | 0,34 | ≥ 0,2 |

Анализ ликвидности из таблицы 5 показывает, что в анализируемом периоде в основном все коэффициенты ликвидности баланса увеличились. Рассмотрим данные анализа подробнее:

Коэффициент текущей ликвидности в 2012 году составляет 1,44, что соответствует норме. В 2013 году коэффициент текущей ликвидности увеличился по сравнению с 2012годом на 0,94 и составил 2,38, то есть 2 руб.38 коп ликвидных активов приходится на рубль краткосрочных обязательств, больше нормы (норма 1-2). В 2014 году по сравнению с 2013 годом коэффициент также увеличился на 0,11 и составил 2,49.

Промежуточный коэффициент покрытия равен в 2012 году 0,72, в 2013 году 0,63, в 2014 году 1,08 (0,7-0,8), что означает: в 2012 году 72 % краткосрочных обязательств, предприятие может погасить при условии своевременного поступления дебиторской задолженности, в 2013 году – 63 %, а в 2014 году – 108 %. Следует отметить, что данный коэффициент в 2013 году увеличился на 0,09 по отношению к 2012году, что показывает отрицательную динамику ликвидности предприятия, а в 2014 году увеличился на 0,45, что является положительным фактором.

Коэффициент абсолютной ликвидности в 2012 году составлял 0,24, в 2013 году он не изменился, в 2014 году 0,58 (норма≥0,2), то есть объем краткосрочных обязательств, которые предприятие сможет оплатить немедленно после отчетной даты, не превышает в анализируемом периоде объем ликвидных активов, с помощью которых данные обязательства можно оплатить.

Структура баланса предприятия признается удовлетворительной, а предприятие платежеспособным, если соблюдается два условия: коэффициент текущей ликвидности предприятия 1-2, а коэффициент обеспеченности собственными оборотными средствами больше 0,1.

В случае если хотя бы одно условие не выполняется, структура баланса признается неудовлетворительной, а платежеспособность предприятия не соответствует требованиям ФСФО.

В 2013 году по сравнению с 2012 годом коэффициент соответствовал нормативу, и позволяет признать предприятие полностью платежеспособным, также и в 2014 году коэффициент текущей ликвидности соответствует нормативу.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1³ П1; А2³ П2; А3 ³ П3; А4£ П4.

Выполнение первых трех неравенств, влечет и выполнение четвертого неравенства.

Если одно или несколько неравенств имеет знак противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Сопоставление наиболее ликвидных средств (А1) и быстро реализуемых активов (А2) с наиболее срочными обязательствами (П1) и краткосрочными пассивами (П2) позволяет выяснить текущую ликвидность, которая свидетельствует о платежеспособности (неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

Сравнение медленно реализуемых (А3) и труднореализуемых активов (А4) с долгосрочными (П3) и постоянными пассивами (П4) отражает перспективную ликвидность, которая представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей [20, с.210].

Анализ ликвидности баланса оформим в виде таблицы 6:

Таблица 6 - Анализ ликвидности баланса ОАО "Каравай" за период 2012-2014 гг.

| Актив | 2012 г. | 2013 г. | 2014 г. | Пассив | 2012 г. | 2013 г. | 2014 г. | Платежный излишек или недостаток | ||

| 2012 год (гр.2-гр.6) | год (гр.3-гр.7) | год (гр.4 - гр.8) | ||||||||

| А1 А2 А3 А4 | П1 П2 П3 П4 | - | - - | - - 50037 | -5761 -7044 | -8562 -15638 | -5228 -18532 | |||

| Баланс | Баланс |

Проанализировав данные отчетности ОАО "Каравай" можно сделать следующие выводы:

В анализируемом периоде ликвидность баланса в наименьшей степени отличается отабсолютной, так как не соблюдено первое неравенство, причиной является то, что у организации недостаточно для покрытия наиболее срочных обязательств наиболее ликвидных активов.