Чистого дисконтированного дохода (npv)

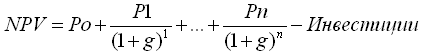

NPV определяется как разница между суммой дисконтированных денежных поступлений от проекта и суммы дисконтированных инвестиционных затрат. Критерием для принятия инвестиционного проекта к реализации служит NPV > 1.

g - ставка дисконтирования, приравненная к приемлемой норме прибыли от инвестиций.

Недостатки: субъективный подход к определению ставки дисконтирования, однако объективная норма дисконта подбирается с учетом уровня риска, выбранного инвестором; абсолютное значение показателя; более объективную информацию этот показатель дает вместе с показателем PP.

3. Индекс рентабельности инвестиций (ARR) = NPV / Инвестиции. Если ARR>1, то проект принимается к реализации.

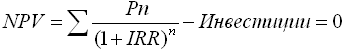

Норма рентабельности инвестиций (внутренняя норма доходности, IRR)

IRR для инвестиционного проекта равна норме дисконта, на уровне которого сумма дисконтных поступлений по проекту = дисконтным затратам и NPV = 0.

Если норма рентабельности больше средневзвешенной цены капитала проект принимается. NPV и IRR могут противоречить друг другу. Чем больше IRR по сравнению с ценой капитала, тем больше резерв безопасности. Таким образом, общий критерий: PP - min, NPV > 1, IRR > средневзвешенной цены капитала.

Понятие приведенной стоимости. Оценка финансовых вложений

Оценивая вложения в тот или иной вид бизнеса исходят, прежде всего, из того является ли он более прибыльным по сравнению с другими вариантами и насколько рискованна операция вложения средств в конкретный вид бизнеса.

Самым главным является подбор приемлемой нормы прибыли, которую хочет или может получить инвестор:

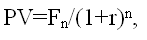

PV-первоначальная сумма,

r- дисконтированная ставка или приемлемая норма прибыли,

n-количество начислений,

Fn- сумма доходов получаемая за n лет.

Если r неотрицательно, то знаменатель больше единицы. Таким образом, Fn будет или меньше или равно первоначальной величине PV.

При оценке эффективности бизнеса принимаются две позиции: позиция будущего, когда определяется сумма к получению; и позиция настоящего, когда определяется приведенная стоимость денежных вложений.

Показатель r подбирается следующим образом: в качестве его абсолютного значения берется безрисковая ставка (обычно процент по государственным ценным бумагам). Если финансирование вложения осуществляется в организацию рискового предприятия, то к безрисковой ставке прибавляется премия за риск:

r(факт)=r(безриск.)+r(t),

которая определяется предпринимателем.