Анализ финансового положения организации

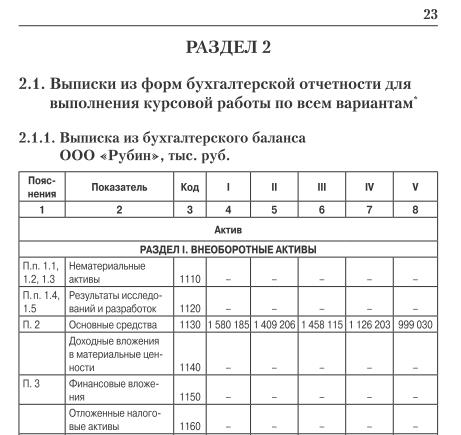

1.Задание.Определите динамику собственных оборотных средств за отчетный и предыдущий годы и факторы, повлиявшие на ее изменение. Расчеты обобщите в табл. 12 «Определение собственных оборотных средств и влияния отдельных факторов, вызвавших их изменение». Оцените обеспеченность организации собственными оборотными средствами в разные отчетные периоды

| № | Показатель | На 31.12.2009 | На 31.12.2010 | На 31.12.2011 | Изменение (+,-) | |

| За 2010 г. | За 2011 г. | |||||

| Капитал и резервы, в т.ч. | ||||||

| Уставный капитал | ||||||

| Добавочный капитал | 1256 284 | 1 230 841 | 1 159 293 | -25443 | -71548 | |

| Резервный капитал | ||||||

| Нераспределенная прибыль | 236 918 | 255 950 | 346 199 | +19032 | +90249 | |

| Итого по разделу | -6396 | +18715 | ||||

| Долгосрочные обязательства, в т.ч. | ||||||

| Займы и кредиты | -26876 | +372910 | ||||

| Внеоборотные активы, в т.ч. | ||||||

| Нематериальные активы | - | - | - | - | - | |

| Основные средства | -48909 | |||||

| Незавершенное строительство | - | - | - | - | - | |

| Итого по разделу | -48909 | |||||

| Наличие собственного оборотного капитала (рассчитать) | +70966 | +299774 |

Для расчета наличия собственного оборотного капитала необходимо из раздела 2 баланса вычесть раздел 5.

Определим величину собственных оборотных средств на начало и на конец отчетного года и факторы, повлиявшие на ее изменение. Используем данные из формы №1.

Для расчета наличия собственного оборотного капитала необходимо из раздела 2 баланса вычесть раздел 5.

Выводы:

1) Необходимо снизить уровень запасов в общей величине оборотных активов, так как запасы – это средства отвлеченные из оборота. Оборотные средства следует поддерживать на минимальном, но достаточном уровне.

2) Коэффициент финансовой маневренности увеличился в конце года. Это значит, что улучшилось финансовое состояние предприятия, появилось больше условий для проведения независимой финансовой политики.

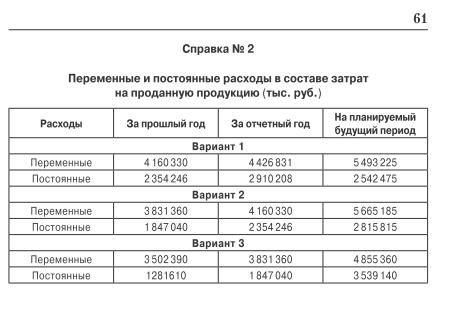

2.Задание. Используя данные выписок из бухгалтерского баланса и отчета о прибылях и убытках, а также справки № 2 «Переменные и постоянные расходы в составе затрат на проданную продукцию», определите операционный, финансовый и операционно-финансовый леверидж (рычаг), экономический эффект операционного и финансового рычага. Сделайте выводы об эффективности произведенных затрат и привлечения заемных средств, если ссудный процент для первого и второго варианта равен 12%, а для третьего варианта — 17%.

Операционный леверидж определяется по формуле:

где  - маржинальный доход;

- маржинальный доход;

- прибыль от продаж.

- прибыль от продаж.

Уровень финансового левериджа составит:

где  - проценты по ссудам и займам.

- проценты по ссудам и займам.

Уровень операционно-финансового левериджа равен:

Аналитическая таблица расчета операционного рычага

| Показатель | За прошлый год | За отчётный год |

| Выручка от продаж, тыс. руб. | 7 238 399 | 8 243 819 |

| Переменные затраты, тыс. руб. | ||

| Прибыль от продаж, тыс. руб | 723 823 | 906 780 |

| Маржинальный доход в составе выручки от продаж, тыс. руб. | 3 078 069 | 3 816 988 |

| Операционный рычаг | 4,252516154 | 4,209387062 |

Результаты проведенных расчетов:

Операционный рычаг прошлый год = 3078069/723823=4,2525;

Операционный рычаг отчетный год = 3816988/ 906 780=4,2094.

Таким образом, при снижении или увеличении объёма продаж организации на 1% прибыль сократится или возрастет соответственно на 4,2525 % в прошлом и на 4, 2094% в отчётном году. Прибыль стала менее чувствительна по отношению к выручке.

Финансовый рычаг - отражает отношение заемного и собственного капитала, показывает сколько приходится заемного капитала на 1 рубль собственного.

Эффект финансового рычага показывает на сколько процентов изменится рентабельность капитала за счет привлечения заемных средств.

Аналитическая таблица расчета финансового рычага

| Показатель | За прошлый год | За отчётный год |

| Капитал | 3 531 400 | 3 660 670 |

| Собственный капитал(среднегодовая величина), тыс.руб. | ||

| Заемный капитал(среднегодовая величина), тыс.руб. | 1 570 672 | 1 629 131 |

| Финансовый рычаг | 0,801065727 | 0,801919185 |

| Прибыль до уплаты налога и % за пользование заемным капиталом, тыс. руб. | ||

| Рентабельность капитала, % | 8,38613581 | 8,739875487 |

| Цена заемного капитала, % | ||

| Коэффициент налогообложения Кнал | 0,2 | 0,2 |

| Рентабельность собственного капитала, % | 12,08316503 | 12,59881976 |

| Эффект финансового рычага | -2,315954194 | -2,091485114 |

Среднегодовая стоимость собственного и заемного капитала это как среднее арифметическое на начало и конец периода.

Рентабельность капитала, это отношение прибыли до уплаты налога и % за пользование заемным капиталом к капиталу:

Прошлый год = 296148/ 3 531 400*100=8,39;

Отчетный год = 319938/ 3 660 670*100=8,74.

Финансовый рычаг это отношение заемного капитала к собственному:

Прошлый год = 1 570 672/ 1960728 = 0,8011;

Отчетный год = 1 629 131/ 3 660 670 =0,8019.

Рентабельность собственного капитала, это отношение чистой прибыли к среднегодовой величине собственного капитала.

Прошлый год=236918/1960728*100=12,08;

Отчетный год=255950/2031540*100=12,60.

Эффект финансового рычага рассчитывается по формуле:

ЭФР= (1-Кнал)*(ρк- ЦЗК) ЗК/СК;

Прошлый год = (1-0,2)*( 8,39-12)* 0,8011= - 2,316;

Отчетный год = (1-0,2)*( 8,74-12)* 0,8019= - 2,091.

Так как эффект финансового рычага оказался отрицательным в прошлом и отчетном годах, значит произведённые затраты по использованию заёмных средств были неэффективны.

Операционно-финансовый рычаг-это сопряженный эффект финансового и операционного рычага, определяется как произведение операционного и финансового рычага, и он составляет 0,8011× 4,2525 = 3,4067 для прошлого года и 0,8019 × 4,2094 = 3,376 для отчётного года

3. Задание.Оцените эффективность использования оборотных активов и влияние произошедших изменений на финансовое положение организации.

Таблица 5.3.

| Показатель | За прошлый год | За отчётный год | Изменение (+,-) |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг, тыс. руб. | 7 238 399 | 8 243 819 | 1 005 420 |

| Среднегодовые остатки оборотных активов, тыс. руб. | |||

| Коэффициент оборачиваемости | 4,421211729 | 4,330792273 | -0,090419456 |

| Продолжительность оборота, дни | 54,28376082 | 56,57163506 | 2,287874249 |

| Однодневный оборот, тыс. руб. | - | - | |

| Экономический эффект: | - | - | - |

| а) ускорение (-), замедление (+) оборачиваемости, дней | - | - | 0,090419456 |

| б) сумма высвобожденных из оборота средств за счет ускорения оборачиваемости (-), тыс. руб. | - | - |

КобОА = (Выручка за отчётный период)/(Среднегодовые остатки ОА);

Результаты проведенных расчетов:

КобОА = 7 238 399/1637198 = 4,421211729;

КобОА1= 8 243 819/1903536 = 4,330792273.

Продолжительность оборота = (Количество дней в периоде (году)) / (Коэффициент оборачиваемости);

ПО = 240 / 4,421211729 = 54,28376082;

ПО1 = 245 / 4,330792273 = 56,57163506.

33648 * 2,287874249 = 76982

Сумма оборотных активов увеличилась за счёт увеличения продолжительности оборота и составила 76982 тыс. рублей.

4.Задание. Рассчитайте коэффициенты ликвидности. Оцените их преимущества и недостатки. На основании анализа динамики коэффициентов ликвидности и соотношения (неравенства) различных групп активов, сгруппированных по степени ликвидности, и соответствующих групп пассивов дайте оценку платежеспособности и степени устойчивости финансового состояния организации. Объясните методику расчета этих показателей. Сделайте выводы об изменении устойчивости финансового положения в течение анализируемых периодов.

Анализ ликвидности баланса

Таблица 5.4.

| Группа активов | За 2009г. | За 2010 г. | За 2011 г. | Группа пассивов | За 2009г. | За 2010 г. | За 2011 г. | |

| А1 | П1 | |||||||

| А2 | П2 | |||||||

| А3 | П3 | |||||||

| А4 | П4 | |||||||

| Итого |

Показатели финансовой устойчивости

| Коэффициент | Расчет | Нормаль ное |

| ограни- | ||

| чеиие | ||

| Финансовой независимости (автономии) | Ка = Собственный капитал // Активы | Ка  0,5 0,5 |

| Финансовой зависимости | КФз = Заемный капитал / Активы | Кфз  0,5 0,5 |

| Текущей задолженности | Ктз = Краткосрочные обязательства / Валюта баланса | Ктз  0,З 0,З |

| Долгосрочной финансовой независимости (устойчивого финансирования) | КФн = (Собственный капитал ++ Долгосрочные обязательства) // Активы | Кфн  0,6 0,6 |

| Финансирования (платеже- способности) | КФ = Собственный капитал //Заемный капитал | Кф  0,7 0,7 |

| Финансового левериджа (финансового риска) | КФин = Заемный капитал // Собственный капитал | Кфин  1,5 1,5 |

| Маневренности собственного капитала | КМ = (Собственный капитал-- Внеоборотные активы) // Собственный капитал | Км-чем выше, тем лучше |

| Инвестирования | Ки = Собственный капитал // Внеоборотные активы | Ки  1 1 |

Результаты проведенных расчетов:

Сравнивая 2009 и 2010 год получим А1<П1, 2010 и 2011 год та же ситуация.

Сравнивая 2009 и 2010 год получим А2>П2, 2010 и 2011 год та же ситуация.

Сравнивая 2009 и 2010 год получим А3>П3, 2010 и 2011 год та же ситуация.

Сравнивая 2009 и 2010 год получим А4<П4, 2010 и 2011 год та же ситуация.

Первое неравенство – первое условие ликвидности баланса на данном предприятии на начало отчетного периода и на конец отчетного периода не выполняется, поэтому баланс не может быть признан абсолютно ликвидным. Однако, второе, третье и четвертое неравенства соблюдаются, т.е. быстрореализуемые и медленнореализуемые активы значительно превышают краткосрочные и долгосрочные обязательства, а собственных средств достаточно не только для формирования внеоборотных активов, но и для покрытия части потребности в оборотных активах.

Для того, чтобы убедиться в том, что баланс не является абсолютно ликвидным рассмотрим дополнительно коэффициенты ликвидности.

= 0,1606

= 0,1606

= 0,1536

= 0,1536

0,2525

0,2525

= 0,1536 - 0,1606 = - 0,007 за 2010 год.

= 0,1536 - 0,1606 = - 0,007 за 2010 год.

= 0,2525 - 0,1536 = 0,0989 за 2011 год.

= 0,2525 - 0,1536 = 0,0989 за 2011 год.

Нормативное значение данного коэффициента составляет (0,2-0,4).

Коэффициент абсолютной ликвидности меньше нормы и в 2010 году и в 2011. Росту коэффициента абсолютной ликвидности способствует рост долгосрочных источников финансирования и снижение уровня внеоборотных активов, запасов, дебиторской задолженности и краткосрочных обязательств.

Рассчитаем коэффициент критической ликвидности. Нормативное значение данного коэффициента составляет (0,5-1).

= 0,7290

= 0,7290

= 0,7621

= 0,7621

0,9847

0,9847

= 0,7621 - 0,7290 = 0,0331

= 0,7621 - 0,7290 = 0,0331

= 0,9847 - 0,7621 = 0,2226

= 0,9847 - 0,7621 = 0,2226

Коэффициент критической ликвидности лежит в пределах нормативного значения. Для повышения уровня критической ликвидности необходим рост обеспеченности запасов собственными оборотными средствами и долгосрочными кредитами и займами, для чего следует увеличивать собственные оборотные средства, привлекать долгосрочные кредиты и займы, обоснованно снижать уровень запасов.

Рассчитаем коэффициент текущей ликвидности. Нормативное значение данного коэффициента  ≥2

≥2

= 1,8280 на начало отчетного периода;

= 1,8280 на начало отчетного периода;

2,0879 на конец отчетного периода;

2,0879 на конец отчетного периода;

= 2,0879 - 1,8280 = 0,2599.

= 2,0879 - 1,8280 = 0,2599.

Коэффициент текущей ликвидности показывающих мгновенную и текущую платежеспособность и на конец отчетного года он в норме.

Для оценки платежеспособности предприятия используются также другие показатели.

Коэффициент финансовой независимости (автономии) характеризует роль собственного капитала в формировании активов организации:

= 0,6172

= 0,6172

0,6054

0,6054

0,5488

0,5488

Полученные коэффициенты находятся в пределах нормы и убывает, что говорит о снижении финансовой независимости предприятия.

Коэффициент финансовой устойчивости применяется для уточнения коэффициента финансовой независимости:

= 0,7351

= 0,7351

0,7107

0,7107

0,7377

0,7377

Полученные коэффициенты находятся в допустимых пределах.

Коэффициент соотношения заемных и собственных средств (коэффициент финансового риска):

0,6202

0,6202

0,6516

0,6516

0,8218

0,8218

Полученные коэффициенты находятся в допустимых пределах.

Коэффициент маневренности собственного капитала:

(0,2-0,5)

(0,2-0,5)

0,1757

0,1757

0,2218

0,2218

0,1756

0,1756

В 2009 году и в 2011 году коэффициент маневренности имеет значение меньше нормативного.

Коэффициент финансовой зависимости:

0,3828

0,3828

0,3945

0,3945

0,4511

0,4511

Полученные коэффициенты находятся в допустимых пределах. Наблюдается снижение финансовой зависимости, что является плохим показателем.

Коэффициент финансирования (платежеспособности):

1,6124

1,6124

1,5346

1,5346

1,2168

1,2168

Полученные коэффициенты находятся в допустимых пределах.

Коэффициент инвестирования:

1,2131

1,2131

1,2850

1,2850

1,2130

1,2130

Полученные коэффициенты находятся в допустимых пределах.

Коэффициент финансовой независимости соответствует нормативному значению. Он показывает, что около 55% имущества сформировано за счет собственных источников. Коэффициент финансовой устойчивости показывает, что более 73% капитала компании привлечено на длительный срок. Коэффициент финансового левериджа соответствует нормативу. Данный коэффициент показывает, сколько заемных средств приходится на 1 рубль собственных. Так как он меньше 1, то у предприятия больше собственных средств. Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала направляется на формирование оборотных средств, то есть является мобильной. На нашем предприятии коэффициент маневренности уменьшился на 0,0462, что является негативным фактором. Коэффициент финансовой зависимости также соответствует нормативу. Он показывает, что 38% за 2009 год, 39% за 2010 год и 45 за 2011 год активов были сформированы за счет заемных средств. Данный показатель увеличивается, что приводит к финансовой зависимости предприятия. Большинство активов сформировано за счет собственного капитала. Об этом также говорит коэффициент финансирования. Коэффициент инвестирования показывает долю собственного капитала, участвующего в формировании внеоборотных активов. Данный показатель снижается в отчетном году, что является не очень хорошим результатом деятельности.

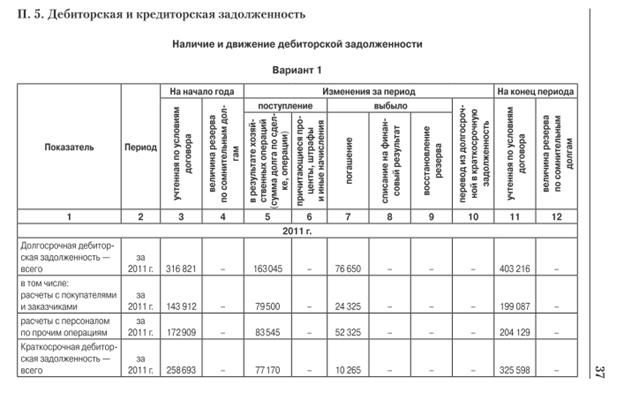

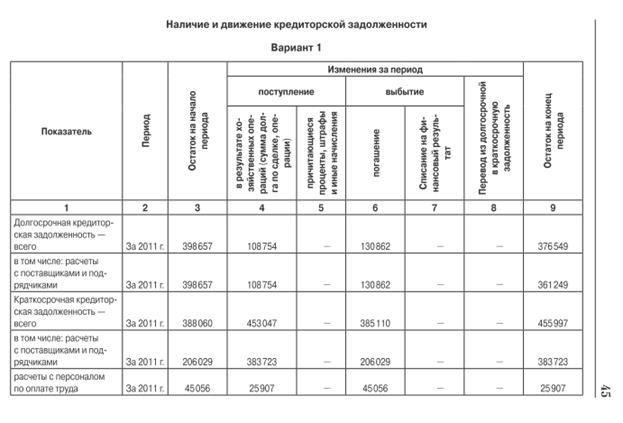

5.Задание. Проанализируйте соотношение дебиторской и кредиторской задолженности на различные отчетные даты, сделайте выводы.