Задача 4. Согласование стоимостных результатов оценки стоимости бизнеса

Используя стоимостные результаты, полученные в ходе решения задач 1-3 по своему варианту, необходимо:

- провести согласование результатов оценки, проведенных методами доходного, затратного и сравнительного подходов;

установить итоговую рыночную стоимость оцениваемого бизнеса.

Ход решения задачи:

Согласование стоимостных результатов и расчет итоговой стоимости:

1. Заполнение анкеты с присвоением соответствующих баллов (табл. 11).

Таблица 11 – Определение удельного веса полученных результатов оценки

| № п/п | Факторы имущественного подхода | Баллы |

| Оценивается контрольный пакет акций | -1 | |

| Предприятие обладает значительными материальными активами | +1 | |

| Есть возможность выявления и оценки нематериальных активов | +1 | |

| Ожидается, что предприятие будет по-прежнему действующим предприятием | -1 | |

| Компания является холдинговой или инвестиционной | -1 | |

| Отсутствие ретроспективных данных о прибылях или невозможность их надежной оценки | -1 | |

| Оценка нового предприятия | +1 | |

| Сильная зависимость предприятия от контрактов, отсутствие постоянной клиентуры | -1 | |

| Значительная доля финансовых активов в активах предприятия | +1 | |

| Экспертная оценка фактора | -1 | |

| Число факторов | ||

| Факторы доходного подхода | ||

| Ожидается существенное изменение уровня денежных потоков | -1 | |

| Возможность обоснованной оценки денежных потоков | +1 | |

| Положительные денежные потоки для большинства прогнозных периодов | +1 | |

| Положительная величина чистого денежного потока в последний прогнозный год | +1 | |

| Оцениваемое предприятие является новым | -1 | |

| Экспертная оценка фактора | +1 | |

| Число факторов | ||

| Факторы сравнительного подхода | ||

| Достаточное количество информации для определения аналогов | +1 | |

| Достаточное количество сопоставимых компаний | -1 | |

| Надежные данные о прибылях и денежных потоках | -1 | |

| Положительная величина прибыли или денежного потока | +1 | |

| Стабильность уровня прибыли и денежных потоков | +1 | |

| Имеется информация о стоимости чистых активов сопоставимых предприятий | -1 | |

| Положительная величина стоимости чистых активов оцениваемого предприятия | +1 | |

| Экспертная оценка фактора | +1 | |

| Число факторов |

2.Обработка полученной информации, расчет параметров согласования и удельного веса каждого стоимостного результата, полученных в рамках затратного, доходного и сравнительного подходов, представлены в табл. 12.

Таблица 12 – Согласование результатов оценки и расчет удельного веса стоимостных результатов оценки

| Показатель | Затратный подход | Доходный подход | Сравнительный подход |

| Экспертная оценка фактора | - 1 | + 1 | + 1 |

| Число факторов | |||

| Смещение факторов | 9 : 2 = 5,5 (округляем до 5) | 5 : 2 = 2,5 (округляем до 3) | 7 : 2 = 3,5 (округляем до 4) |

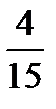

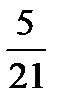

| Весовая доля (обычная дробь) | Числитель: - 1 + 5 = 4; Знаменатель: 9 ´ 3 = 27 Результат:  | Числитель: 1 + 3 = 4; Знаменатель: 5 ´ 3 = 15 Результат:  | Числитель: 1+ 4 = 5; Знаменатель: 7 ´ 3 = 21 Результат:  |

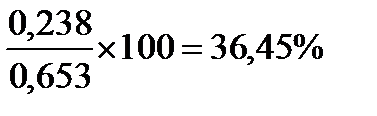

| Весовая доля (десятичная дробь) | 0,148 | 0,267 | 0,238 |

| Сумма весовых долей | 0,148 + 0,267 + 0,238 = 0,653 | ||

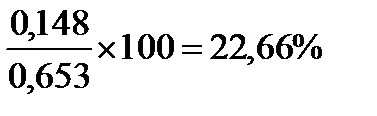

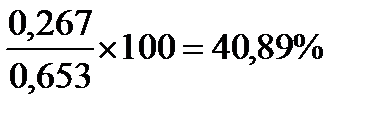

| Удельный вес подхода |  |  |  |

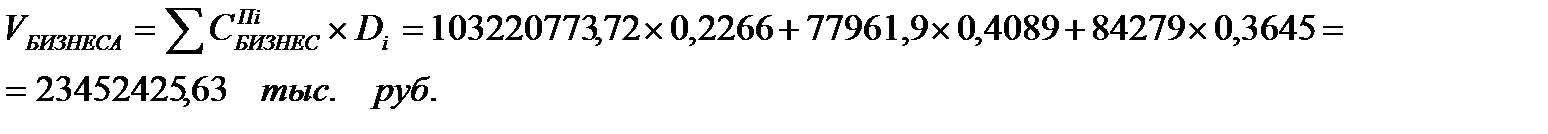

3. Определение итоговой стоимости объекта оценки производится по формуле (31). В этом случае стоимость бизнеса составит:

где  – результат оценки бизнеса с использованием i-той методики в рамках затратного, доходного и сравнительного подхода; Di – удельный вес i-того результата оценки.

– результат оценки бизнеса с использованием i-той методики в рамках затратного, доходного и сравнительного подхода; Di – удельный вес i-того результата оценки.

Таким образом, итоговая стоимость бизнеса, определенная путем согласования стоимостных результатов, полученных методами различных подходов, составляет  тыс. руб.

тыс. руб.

Заключение.

Основное преимущество – простота расчетов. Другое преимущество состоит в том, что метод прямой капитализации так или иначе непосредственно отражает рыночную конъюнктуру.

Одним из спорных вопросов оценки бизнеса является оценка малого бизнеса. В настоящее время в Российской Федерации множество компаний в своей работе используют упрощенную систему налогообложение. Это сильно затрудняет работу оценщика бизнеса при оценке стоимости таких предприятий. Это связано с тем, что бухгалтерский учет у таких объектов оценки не поставлен, нет перечня основных средств, дебиторской и кредиторской задолженности и прочих необходимых данных. оценка основных средств действующего предприятия на УСН основана на данных Заказчика «со слов» или «по информации». Документального подтверждения наличия основных средств в собственности как правило нет. Рыночная оценка такого бизнеса возможна в рамках только доходного подхода. Но и тут возникают проблемы. Если объектом оценки выступает объект малого бизнеса с фондоемким характером предоставляемых услуг (например магазин или гостиница) то спрогнозировать денежные потоки и в итоге определить стоимость такого бизнеса не сложно. Но если мы определяем стоимость бизнеса, основанного на предоставления услуг таких как аудит, консалтинг, посредническая деятельность, оптовая торговля, да та же самая оценочная деятельность, то тут возникает проблема клиентской базы или оценка личного вклада руководителя в денежные потоки (так называемая предпринимательская способность). Существует множество предприятий и организаций, которые на 100% завязаны либо на одного крупного клиента, либо на них завязаны ряд компаний, имеющие личные (деловые, семейные, рабочие) связи с топ менеджерами. При переходе такого менеджера в другую компанию, часть клиентов автоматически переходит вслед за ним. Оценить в такой ситуации подобное предприятие весьма сложно. прогнозирование денежных потоков будет иметь низкую степень достоверности. А вероятность перехода или переманивания таких менеджеров в связи со сменой собственник бизнеса или его продажей весьма высока.

Метод капитализации не следует применять, когда: отсутствует информация о рыночных сделках или не проведен их экономический анализ; если бизнес находится в стадии становления (еще не построен): не вышел на режим стабильных доходов или отсутствует информация о них; когда объект требует серьезной реструктуризации.

ЛИТЕРАТУРА

1. Бусов В.И., Землянский О.А., Поляков А.П. Оценка стоимости пред-приятия (бизнеса): учебник для бакалавров. — М. : Юрайт, 2012.

2. Щербаков, Валерий Александрович. Оценка стоимости предприятия (бизнеса) / В. А. Щербаков, Н. А. Щербакова. — 3-е изд., перераб. и доп. — М. : Омега-Л, 2009. — 300 с.

3. Оценка стоимости предприятия (бизнеса): Учебное пособие/ Под ред. Н.А. Абдулаева, Н.А. Колайко. - М.: Изд-во «ЭКМОС», 2009. – 352с.

4. Мерсер З. К., Хармс Т.У. Интегрированная теория оценки бизнеса: пер. с англ., 2-е изд. - М.: Маросейка, 2008.- 282 с

5. http://www.ocenchik.ru

6. http://www.consultant.ru