Методы анализа влияния инфляции на финансовое состояние коммерческой организации и ее потенциальное банкротство. Пути оздоровления финансового состояния организаций

Незначительный уровень инфляции не оказывает большого влияния на финансовое состояние предприятия и его отчетность. Высокий уровень инфляции отрицательно влияет на все стороны финансово- хозяйственной деятельности, а бухгалтерская (финансовая) отчетность становится необъективной.

Влияние инфляции на объективность баланса заключается в том, что такие статьи баланса, как основные средства и производственные запасы искусственно занижаются по сравнению с их реальной стоимостью, а такие статьи, как денежные средства и средства в расчетах – завышаются.

Повышение цен на сырье и материалы влечет увеличение расходов предприятия на хозяйственную деятельность. Уменьшение расходов предприятия на хозяйственную деятельность происходит при увеличении цен на готовую продукцию. Если цены на сырье и готовую продукцию растут одинаково и одновременно, то изменения расходов предприятия не происходит.

Потребность предприятия в оборотных средствах уменьшается при более быстром осуществлении расчетов за готовую продукцию, т.е. при снижении дебиторской задолженности. Расходы предприятия уменьшаются при более длительном сроке оплаты сырья и материалов, т.е. при росте кредиторской задолженности. Инфляция уменьшает реальную цену приобретения производственных запасов при отсрочке платежа и увеличивает при предварительной оплате.

Если доходы и расходы предприятия в равной степени подвергаются инфляции, то покупательная способность рубля в составе доходов и расходов остается неизменной. Когда цены на сырье и материалы растут быстрее, чем цены на готовую продукцию, реальные расходы увеличиваются, а реальные доходы уменьшаются, что приводит к снижению рентабельности. [13]

Предприятия, имеющие кредиторскую задолженность в период инфляции, находятся в более выгодном положении. Однако активы баланса такого предприятия имеют заниженную реальную стоимость, что снижает его кредитоспособность и ликвидность баланса.

Занижение реальной стоимости активов приводит к искажению фактической себестоимости реализованной продукции, так как снижаются реальные расходы по производственным запасам и амортизация основных средств. В результате прибыль, исчисленная по данным бухгалтерской (финансовой) отчетности завышается и, соответственно увеличивается сумма налога с прибыли.

Одним из негативных проявлений инфляции является искажение отчетности. Использование такой информации делает нереальными результаты анализа и выводы. В этом случае необходимо корректировать бухгалтерскую (финансовую) отчетность на уровень инфляции.

В экономической практике имеется два подхода к устранению влияния инфляции на отчетность предприятия:

- по колебанию курса валют;

- по колебанию уровней товарных цен.

Переоценка может осуществляться либо путем переоценки только данных отчетности, либо переоценки каждой хозяйственной операции. Последний метод очень трудоемок.

Одной из серьезных проблем для экономического анализа является выбор общего индекса цен, использование которого в процессе корректировки бухгалтерской отчетности должно снизить возможные инфляционные искажения отчетной информации о результатах финансово-хозяйственной деятельности организации. В качестве искомого показателя предлагается использовать:

· индекс потребительских цен (ИПЦ), который традиционно выступает в качестве индикатора инфляционной ситуации в стране и отдельных ее регионах и ежемесячно публикуется Госкомстатом России;

· индекс цен производителей промышленной продукции (ИЦП);

· расчетный индекс цен, определяемый на основе экспертных оценок (определяется частными информационными агентствами, публикуется в финансово-экономических еженедельниках «Эксперт», «Деньги» и др.).

В ходе анализа влияния инфляции на конечные результаты деятельности организации бухгалтер-аналитик оценивает значения следующих коэффициентов:

К1 = ДА/А,

К2 = ДП/П,

К3 = ДА/ДП,

где Kj – показатель удельного веса денежных активов в валюте баланса; ДА и ДП – величина денежных активов и пассивов; А и П – величина активов и пассивов (валюта баланса);

К2 – показатель удельного веса денежных обязательств в валюте баланса;

К3 – соотношение денежных активов и денежных пассивов организации.

Минимизируя отрицательное влияние инфляции на результаты финансово-хозяйственной деятельности (что весьма актуально в условиях гиперинфляции), организации должны стремиться разумно снижать показатель Kj и увеличивать значение показателя К2 – Однако следует помнить, при этом может возрасти риск потери ликвидности, что, несомненно, отрицательно скажется на финансовом состоянии и устойчивости организации. Показатель К3, с одной стороны, характеризует величину общей ликвидности (способность покрыть денежными активами денежные обязательства), с другой стороны, он отражает возможные направления воздействия инфляции на конечные результаты деятельности организации.

Если показатель К3 > 1, то в этом случае практически полностью все расходы на пополнение запасов и замену внеоборотных активов финансируются за счет собственного капитала организации. Эта ситуация отрицательно сказывается на величине чистой прибыли из-за ослабления покупательной способности денежных активов.

Если показатель К3 < 1 , то расходы на замещение неденежных активов будут покрываться за счет смешанного финансирования (использования внешних и внутренних ресурсов). В этом случае вследствие снижения доли денежных активов организация в условиях инфляции сохраняет свою покупательную способность, а чистая прибыль будет больше, так как в процессе корректировки немонетарных статей возникает скрытая инфляционная премия.

Таким образом, можно говорить об аналитическом показателе К3 как о своеобразном инфляционном рычаге, изменением которого может ослабить (укрепить) финансовую позицию организации и одновременно усилить (уменьшить) сопротивляемость организации отрицательному влиянию инфляции. Выбор оптимальной величины инфляционного рычага будет зависеть от квалификации бухгалтеров-аналитиков, а также от индивидуальных рисковых предпочтений менеджмента и собственников организации. [13. c.32]

Оценку влияния инфляции на финансовые результаты деятельности организации рекомендуется начинать с анализа устойчивости организации к воздействию инфляции.

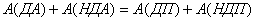

На следующем этапе анализа строится балансовая модель прироста (снижения) активов и пассивов организации. С учетом перегруппировки статей баланса на денежные и неденежные показатели балансовая модель в неизменных ценах может быть представлена следующим выражением:

где А – изменение показателя в абсолютном выражении (прирост или снижение) за отчетный период.

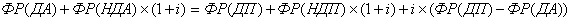

Чтобы количественно оценить влияние инфляции на финансовый результат, воспользуемся основными положениями концепции поддержания финансового капитала, изложенными в Принципах подготовки и представления финансовой отчетности в соответствии с требованиями международных стандартов (МСФО). Согласно этой концепции финансовый результат определяется как изменение (прирост, снижение) величины капитала, выраженного в номинальных денежных единицах. При этом под положительным финансовым результатом (прибылью) мы понимаем прирост собственного капитала в течение отчетного года, за исключением распределений между собственниками (дивидендов) и операций с капиталом. В этом случае для оценки влияния инфляции на финансовый результат используется общая ставка инфляции (г) для переоценки неденежных статей баланса, а скорректированная балансовая модель будет выглядеть следующим образом:

Исходя из последнего выражения финансовый результат, определяемый в условиях инфляции как изменение капитала организации, можно разложить на три его составляющие:

ФР(НДП) - это финансовый результат за отчетный период, сформированный без учета влияния инфляции (за минусом операций с капиталом и авансов полученных);

ФР(НДП)(1+i)-ФР(НДП) - это изменение величины финансового результата вследствие обесценения рубля;

i(ФР(ДП) – ФР(ДА)) - инфляционная прибыль (убыток).

Другим способом оценки влияния инфляции на финансовый результат организации является корректировка денежных показателей с целью определения степени их обесценения в условиях инфляции. [13. c. 34]

В процессе анализа рассчитываются:

Ø степень обесценения денежных активов;

Ø изменение величины прочих расходовв части роста (снижения) процентных платежей по статьям денежных обязательств в условиях инфляции;

Ø величина инфляционной прибыли или убытка, возникающая в результате изменения показателя К3.

Влияние инфляции на финансовое состояние предприятие сводится:

Ø к занижению реальной стоимости основных средств, материалов, издержек через амортизацию;

Ø необоснованному завышению прибыли, а значит, налога на прибыль и других налогов;

Ø необъективной оценке платежеспособности и финансовой устойчивости;

Ø невозможности накопления денежных средств для капитальных вложений;

Ø приоритетности краткосрочных интересов, планов предприятия.

Основные пути финансового оздоровления предприятия:

· Первичное финансовое оздоровление

Для первичного финансового оздоровления предприятий необходимо провести реструктуризацию их задолженности. Данная процедура должна включать: во-первых, аннулирование задолженности предприятий по уплате штрафных санкций за несвоевременное перечисление средств в бюджет и во внебюджетные фонды - получить эти суммы с предприятий практически нереально; во-вторых, реструктуризацию суммы прямого долга.

· Дальнейшее финансовое оздоровление

Оно связанно с восстановлением и повышением эффективности деятельности предприятия, через развитие производственной базы, технологического процесса, рынков сбыта, привлечение внешнего финансирования. [8. c.223]