О прохождении учебной практики

Исполнитель:

студент________________________________

Ф.И.О., роспись

Факультет: экономический

Направление: "Экономика"

Курс: _________I__________________

Группа:_________ДБЭ_17______________

Руководитель практики: _профессор С.П. Салмин_________

Н.Новгород 2013

Приложение 2

Программный комплекс финансового анализа на примере инвестиционного проекта

«Пошив и продажа костюмов»

Введение

В условиях современной рыночной экономики для руководства предприятия важно иметь четкое представление, за счет каких источников и ресурсов оно будет осуществлять свою деятельность и в какие сферы деятельности будет вкладываться капитал. Неудачное решение финансовых менеджеров может стать фатальным для компании и её кредиторов. Рассмотрение различных сценариев развития событий дает возможность избежать неверных шагов. Составление моделей – сложная, но выполнимая задача. При этом, те условия, от которых зависит ход сценария, определяются как параметры инвестиционного проекта. Регулируя параметры, мы можем наблюдать, к каким последствиям приводят наши решения или изменения внешних факторов, на которые мы не можем влиять. Эту возможность дает нам имитационная модель инвестиционного проекта.

На практике, финансовому менеджеру важно не только самому убедиться в обоснованности разработанного плана, но и убедить в этом инвестора, средства которого он предполагает привлечь для расширения деятельности компании или развития нового бизнеса. Чаще всего, приходится обращаться к разным инвесторам, имеющим различные взгляды на то, как оценивать эффективность предлагаемых проектов. Для того чтобы инвесторы и авторы проектов легче находили общий язык, выработан общепринятый стандарт, определяющий содержание и форму представления предложений о финансировании. Этот документ, называемый бизнес-планом, является фундаментом любой сделки. Международные финансовые организации опираются в своей практике на стандарт, разработанный специалистами UNIDO - авторитетной организации, созданной ООН.

United Nations Industrial Development Organization (UNIDO) занимается выработкой стратегии экономического развития стран с переходной экономикой. Одним из результатов ее деятельности является создание стандартов подготовки инвестиционных решений.

В работе для разработки инвестиционного проекта используются процедуры создания бизнес-плана, удовлетворяющего стандартам UNIDO. Бизнес-план – это продукт внутренней управленческой деятельности, хотя потребителем его чаще всего являются внешние контрагенты: инвесторы, кредиторы, деловые партнеры. Целью бизнес-плана является наглядная демонстрация того, каким образом деньги или иные ресурсы инвестора преумножаются в процессе выполнения инвестиционного проекта.

Целью настоящей работы является изучение структуры инвестиционного проекта, смоделированном с помощью программного продукта Project Expert.

Предметом данной работы являются инвестиционные проекты и их программное обеспечение. В соответствии с этим остановимся на понятии инвестиционного процесса. Оно связано с тем, каким образом инвестор принимает решения при выборе бумаг, объемов и сроков вложения.

В наиболее широком смысле слово «инвестировать» означает: «расстаться с деньгами сегодня, чтобы получить большую сумму в будущем». Два фактора обычно связаны с данным процессом – время и риск. Отдавать деньги приходится сейчас в определенной сумме. Вознаграждение поступает позже, если поступает вообще, и его величина заранее неизвестна (подвержена риску).

Понятие «инвестирование» сужают до реального инвестирования, которое увеличивает национальный продукт в будущем. Следует провести различие между реальными и финансовыми инвестициями. Реальные инвестиции обычно включают инвестиции в какой-либо тип материально осязаемых активов, таких, как земля, оборудование, заводы. Финансовые инвестиции представляют собой контракты, записанные на бумаге, такие, как обыкновенные акции и облигации.

В примитивных экономиках основная часть инвестиций относится к реальным, в то время как в современной экономике большая часть инвестиций представлена финансовыми инвестициями. Высокое развитие институтов финансового инвестирования в значительной степени способствует росту реальных инвестиций. Как правило, эти две формы являются взаимодополняющими, а не конкурирующими.

Глава 1. Информационное, программное и математическое обеспечение расчётов характеристик инвестиционных проектов

Существует много путей применения фундаментального анализа для выявления неверно оцененных бумаг. Часть из них прямо или косвенно связана с тем, что иногда называют методом капитализации дохода. Этот метод предполагает, что истинная или внутренне присущая стоимость любого капитала основана на финансовом потоке, который инвестор ожидает получить в будущем в результате обладания этим капиталом. Так как этот поток ожидается в будущем, то его величина корректируется с помощью ставки дисконтирования, чтобы учесть не только изменение стоимости денег со временем, но также и фактор риска.

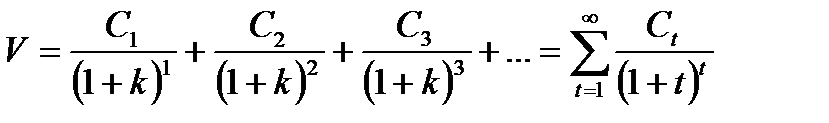

Алгебраически истинная стоимость капитала (V) равна сумме приведенных стоимостей ожидаемых поступлений и выплат:

, (1)

, (1)

где C1 обозначает поступление или выплату, связанную с данным капиталом в момент времени t; k – соответствующая ставка дисконтирования для финансовых потоков данной степени риска. В этом равенстве ставка дисконтирования предполагается равной в течение всего времени. Так как знак ∞ над суммой означает бесконечность, то все ожидаемые финансовые потоки, начиная непосредственно с момента инвестирования и до бесконечности, при определении V будут продисконтированы с той же ставкой.

Рассмотрим два показателя, на значения которых мы будем опираться в своём инвестиционном проекте.

Чистая приведенная стоимость

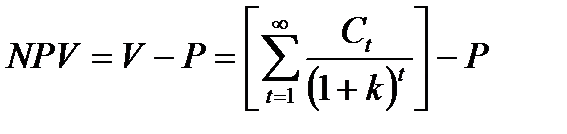

Для удобства будем считать, что текущий момент времени принят за ноль, т.е. t = 0. Если затраты на приобретение финансового актива в момент времени t = 0 составляют P, то его чистая приведенная стоимость (net present value, NPV) равна разности между его истинной стоимостью и затратами на приобретение:

. (2)

. (2)

Вычисление NPV, как здесь показано, в принципе совпадает с вычислением NPV при принятии решений по бюджетному финансированию, которое предполагает выяснение ответа на вопрос, стоит или нет принимать данный проект (например, следует ли покупать новое оборудование). Основное действие при принятии решения – это определение NPV проекта. Именно инвестиционный проект рассматривается как приемлемый, если он имеет положительное значение NPV, и как неприемлемый, если значение NPV отрицательно. Для простого проекта, предполагающего вложение средств сейчас (в нулевой момент времени) и ожидаемые поступления в будущем, положительная NPV означает, что приведенная стоимость всех ожидаемых поступлений превышает затраты на инвестирование. И наоборот, отрицательная NPV означает, что приведенная стоимость всех ожидаемых поступлений меньше, чем затраты на инвестирование.

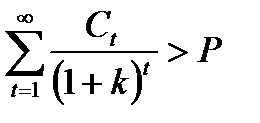

То же самое можно сказать относительно NPV, когда речь идет о приобретении финансового актива (например, акций), а не только материальных ценностей (как например, нового оборудования). То есть финансовый актив рассматривается позитивно (как приемлемый) и называется недооцененным, если его NPV>0. Наоборот, актив рассматривается негативно (как неприемлемый) и называется переоцененным, если его NPV<0. из равенства (2) следует, что финансовый актив недооценен, если V>P:

; (3)

; (3)

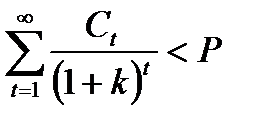

наоборот, актив переоценен, если V<P:

. (4)

. (4)

Внутренняя ставка доходности

Другой способ принятия решений о бюджетном финансировании, аналогичный методу с использованием NPV, связан с вычислением внутренней ставки доходности (internal rate of return, IRR) инвестиционного проекта. В случае IRR, NPV в равенстве (2) приравнивается к нулю, а коэффициент дисконтирования рассматривается как переменная, которую требуется определить. Иначе говоря, IRR данного проекта – это коэффициент дисконтирования, при котором NPV равна нулю. Алгебраически это сводится к решению следующего уравнения:

, (5)

, (5)

где k* - внутренняя ставка доходности.

Равенство (5) можно записать в виде:

. (6)

. (6)

Правило принятия решения в случае применения IRR состоит в сравнении IRR данного проекта (обозначаемой через k*) с требуемой ставкой доходности для инвестиций такого же уровня риска (обозначаемой через k). Проект одобряется, если k* > k, и отклоняется при k* < k. Как и в случае NPV, правило принятия решения не зависит от того, какой тип активов рассматривается: финансовый капитал или другие материальные ценности.

Система Project Expert

Вышеизложенные математические формулы реализованы в программном продукте Project Expert, в котором они генерируются автоматически.

Программный продукт Project Expert является эффективным инструментальным средством для решения многих задач. Он позволяет разработать бизнес-план любого инвестиционного проекта, независимо от его отраслевой принадлежности и с учетом специфики экономических условий, также он может быть использован для бюджетирования на предприятиях различных форм собственности.

Глава 2. Общее описание системы Project Expert

Project Expert – это мощное инструментальное средство, позволяющее построить детальную финансовую модель нового или действующего предприятия независимо от его отраслевой принадлежности и масштабов.

Использование программного продукта Project Expert дает возможность построить уникальную модель собственного проекта и проиграть возможные варианты в соответствии с различными сценариями. При этом есть возможность оценить запас прочности бизнеса как производную риска изменения важнейших факторов, влияющих на реализацию проекта. Сценарный подход является наиболее эффективным в условиях неопределенности многих значимых факторов: инфляции, прогноза объема продаж, задержки платежей и т.д. Программа также позволяет оценить, как исполнение бизнес-плана повлияет на эффективность деятельности предприятия, рассчитать срок окупаемости проекта, спрогнозировать общие показатели эффективности для группы инвестиционных проектов, финансируемых из общего бюджета.

Система Project Expert основана на динамической имитационной модели денежных потоков с шагом расчета 1 месяц и учетом временных факторов, измеряемых в днях. В зарубежной литературе имитационные модели, описывающие деятельность предприятия в условиях рынка, называют корпоративными. Эти модели отражают реальную деятельность предприятия через описание денежных потоков (поступлений и выплат), как событий происходящих в различные периоды времени.

Программный продукт Project Expert позволяет создать безупречный бизнес-план предприятия, соответствующий международным стандартам (МСФО), подготовить предложения для региональной инвестиционной программы и/или стратегического инвестора, определив для каждого из участников общий экономический эффект от реализации инвестиционного проекта и эффективность инвестиций в него.

С системой Project Expert можно разработать схему финансирования инвестиционного проекта предприятия с учетом будущих потребностей в денежных средствах на основе прогноза движения денежных средств на всем периоде планирования, выбрать источники и условия привлечения средств для реализации бизнес-плана, оценить возможные сроки и графики возврата кредита. Вы также сможете спроектировать структуру капитала предприятия и оценить стоимость бизнеса.

Программный продукт Project Expert позволяет проанализировать планируемую структуру затрат и прибыльность отдельных подразделений и видов продукции, определить минимальный объем выпуска продукции и предельные издержки, подобрать производственную программу и оборудование, схемы закупок и варианты сбыта.

Project Expert помогает проконтролировать выполнение бизнес-плана предприятия, сравнивая в ходе реализации его плановые и фактические показатели.

Также система Project Expert решает следующие задачи:

· разработка ТЭО инвестиционного проекта (бизнес-плана);

· оценка эффективности проекта;

· анализ чувствительности проекта;

· контроль над ходом реализации проекта;

· моделирование критических ситуаций и путей их преодоления.

Программный продукт Project Expert позволяет гибко учитывать изменения в экономическом окружении и оперативно отражать изменения. Программа рекомендована к использованию Минэкономики России и структурами регионального уровня как стандартный инструмент для разработки бизнес-планов предприятий. В основу Project Expert положена методика UNIDO по оценке инвестиционных проектов и методика финансового анализа, определенная международными стандартами IAS .

Структура Project Expert

Блок моделирования

1. Модуль описания макроэкономического окружения:

· выбор валют для расчетов на внутреннем и внешнем рынках, прогноз обменного курса;

· моделирование налогового режима;

· моделирование сценариев инфляции по различным статьям поступления и выплат проекта.

2. Модуль описания компании, реализующей проект:

· моделирование текущего состояния компании, формирование активов и пассивов;

· формирование перечня продуктов и услуг;

· моделирование методов бухгалтерского учета (FIFO, LIFO).

3. Модуль формирования инвестиционного плана проекта:

· сетевой график проекта, календарный план работ, взаимосвязи между стадиями проекта;

· перечень и объемы требуемых ресурсов;

· затраты и условия оплаты ресурсов;

· формирование вновь создаваемых активов.

4. Модуль моделирования операционного плана компании:

· формирование плана сбыта, описание условий реализации продукции и услуг, моделирование процесса продаж;

· формирование плана производства, планирование объема производства, условий формирования запасов продукции, моделирование прямых производственных издержек, включая условия приобретения и хранения материалов, сырья, комплектующих изделий, а также условий выплат сдельной заработной платы;

· моделирование плана по персоналу, условий оплаты труда и использования трудовых ресурсов;

· формирование статей затрат и условий оплаты постоянных издержек (накладных расходов);

· моделирование процесса финансирования проекта, включая источники денежных средств и условия привлечения капитала;

· моделирование процесса использования свободных денежных средств компании.

Блок генерации финансовых документов

Блок генерации финансовых документов обеспечивает автоматическое формирование следующих стандартных финансовых форм, соответствующих международным стандартам бухгалтерского учета (International Accounting Standards - IAS):

· прогноз движения денежных средств (Cash Flow);

· отчет о прибылях и убытках;

· балансовая ведомость;

· отчет об использовании прибыли.

Все перечисленные документы формируются в соответствии с международными стандартами бухгалтерского учета IAS и являются источником исходных данных для расчета основных показателей эффективности проекта.

Блок анализа

Блок анализа содержит модуль анализа чувствительности проекта, который позволяет оценить влияние изменений ряда основных факторов на финансовый результат проекта.

1. Модуль расчета стандартных финансовых показателей:

· финансовых коэффициентов (показатели ликвидности, платежеспособности, деловой активности, рентабельности, структуры капитала);

· показатели эффективности инвестиций, дисконтированные критерии Cash Flow (PB – период окупаемости, PI – индекс прибыльности, NPV – чистая, приведенная величина дохода, IRR – внутренняя норма рентабельности).

2. Модуль анализа чувствительности, обеспечивающий возможность анализа чувствительности проекта в зависимости от изменений различных варьируемых параметров.

3. Модуль анализа эффективности проекта по отношению к различным его участникам (банкам, инвесторам и т.п.).

4. Модуль вариантного анализа, обеспечивающий возможность сопоставления показателей эффективности различных вариантов реализации проектов или групп различных проектов.

Блок группирования проектов

Позволяет сформировать суммарный финансовый план группы проектов (суммарный отчет о движении денежных средств) и рассчитать основные показатели эффективности инвестиций для групп проектов.

Блок контроля процесса реализации проекта

Процедуры актуализации фактических данных, полученных в результате реализации проекта.

· Актуализация данных

Одной из наиболее важных систем является актуализация фактических данных о процессе реализации проектов. Для этого в системе должны быть предусмотрены специальные инструментальные средства на рабочем месте куратора проекта (лица контролирующего проект).

· Контроль рассогласования

В результате сравнения исходного плана актуальных данных формируется отчет о рассогласовании плана с фактическим состоянием проекта.

В числе контролируемых параметров в предпроизводственный (инвестиционный) период проекта следует учитывать следующие:

§ соответствие планируемого и фактического выполнения календарного плана работ (соблюдение сроков работ);

§ соответствие планируемого и фактически выполненного объема работ;

§ соответствие планируемых и фактических затрат на выполнение работ.

В период с момента начала производства и сбыта продукции или услуг:

§ соответствие планируемого и фактического объема продаж;

§ соответствие планируемых и фактических затрат на прямые производственные издержки;

§ соответствие планируемых и фактических затрат на постоянные издержки;

§ соответствие планируемой и фактической полученной суммы прибыли;

§ соответствие графика привлеченного акционерного капитала запланированному ранее;

§ соответствие графика получения и погашения займов ранее запланированному;

§ соответствие планируемых и фактически выплаченных дивидендов;

§ соответствие суммы планируемых налоговых поступлений фактической.

Процедура актуализации данных должна производиться куратором проекта не реже одного раза в месяц, соответственно шаг планирования в системе должен соответствовать шагу контроля и не может быть более одного месяца.

Генератор отчетов

1. Модуль редактирования и генерации бизнес-плана позволяет построить безупречно оформленный документ, включив в него необходимые текстовые блоки, таблицы и графики.

2. Модуль формирования отчетов о рассогласовании планового и фактического состояния проекта позволяет управляющему проекта регулярно формировать отчет и проводить сравнительный анализ, результаты которого являются основой для принятия решений в процессе управления проектом.

3. Модуль построения графиков и диаграмм позволяет в интерактивном режиме представить данные и результаты проекта в графическом виде, причем в процессе построения графиков могут проводиться необходимые расчеты.

4. Модуль печати позволяет вывести на принтер и передать в текстовый редактор MS Word отчетные документы, содержащие как исходные данные проекта, так и результаты моделирования и анализа.

Глава 3. Разработка инвестиционного проекта по пошиву костюмов

В качестве примера предприятия, в котором осуществляется инвестиционная деятельность, предлагается предприятие по пошиву костюмов. В рамках данного проекта разрабатывается операционный план, финансовый план, а также рассчитываются показатели эффективности инвестиционного проекта.

Операционный план

План по персоналу

При составлении операционного плана, в первую очередь, необходимо составить «План персонала», который предназначается для описания общих (постоянных) издержек на заработную плату работников предприятия.

Формирование плана по персоналу следует начать с составления штатного расписания – перечня должностей работников компании, который заносится в таблицу. В таблице необходимо указать наименование должности, количество штатных единиц и размер зарплаты на одну штатную единицу.

Штатное расписание проектируемого предприятия представлено в таблице 1.

Таблица 1. Штатное расписание предприятия

| Должность | Количество, чел. | Оклад, руб. |

| Директор | ||

| Главный бухгалтер | ||

| Работники производства | ||

| Продавец |

Производственный план

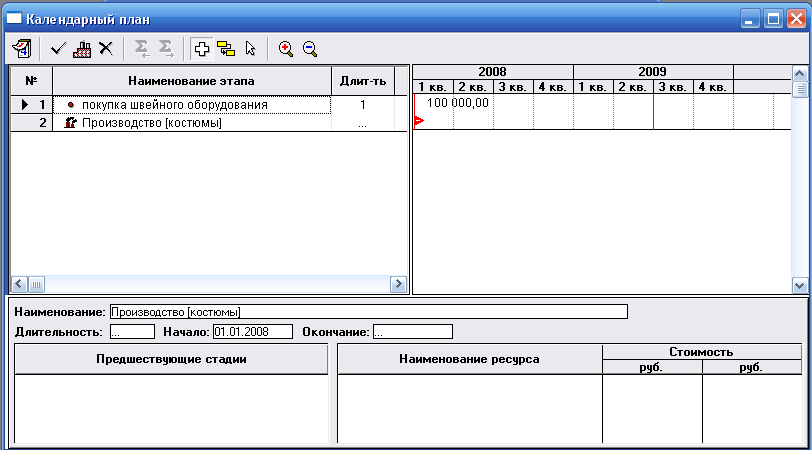

Проект предполагает покупку швейного оборудования на сумму 100000руб.

Упрощенный календарный план мероприятий проекта представляет собой покупку швейного оборудования 01.01.2008 и начало производства костюмов со 02.01.2008.

Рис.1. Календарный план

Рис.1. Календарный план

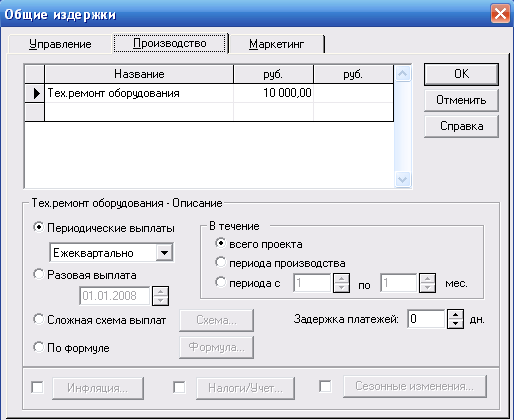

Оценка издержек производства

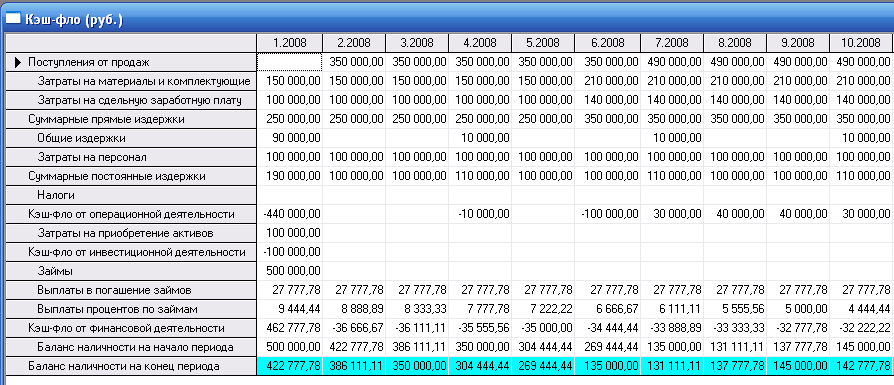

В качестве общих издержек производства примем затраты на технический ремонт оборудования в размере 10000руб. ежеквартально, а также разовые выплаты на проведение рекламной кампании в размере 80000руб. Кроме того, к постоянным издержкам относится выплата заработной платы. Таким образом, суммарное значение постоянных издержек колеблется в пределах от 100000руб. до 190000руб. в зависимости от периода.

Рис.2. Общие издержки

К прямым издержкам мы относим затраты на сдельную заработную плату и затраты на материалы и комплектующие. Суммарное значение этих издержек изменяется в пределах от 250000руб. до 420000руб. так же в зависимости от периода.

План сбыта

Проект предусматривает увеличение объемов сбыта, а, следовательно, производства, как результат эффективной маркетинговой стратегии.

В дальнейшем, при реализации проекта, возможен пересмотр операционного цикла, и актуализация проекта с учетом ситуации на рынке. При этом очевидно, что показатели эффективности проекта могут быть изменены.

Финансовый план

Финансовый анализ позволяет оценить прошлую, текущую и будущую эффективность деятельности предприятия и базируется на финансовой информации, объединенной и представленной по периодам времени.

Имитационная финансовая модель предприятия, построенная при помощи Project Expert, обеспечивает генерацию стандартных бухгалтерских процедур и отчетных финансовых документов, как следствие реализуемых во времени бизнес-операций. Под бизнес-операциями понимаются конкретные действия, осуществляемые предприятием в процессе экономической деятельности, результатом которых является изменения в объемах и направлениях движения потоков денежных средств.

Финансовые отчеты демонстрируют результаты деятельности компании. Обычно потенциальным инвесторам или банкирам предоставляются отчеты за несколько последних лет, а также проектировки будущих финансовых результатов. К числу наиважнейших финансовых отчетов относятся:

· Отчет о прибылях и убытках

· Бухгалтерский баланс

· Отчет о движении денежных средств (Cash Flow)

· Отчет об использовании прибыли

Рис.3. Фрагмент отчета о движении денежных средств

В Project Expert все перечисленные документы формируются автоматически в результате выполнения расчетов.

При оценке эффективности инвестиций наиболее важным является прогноз денежных потоков предприятия. Проектировки денежных потоков покажут способность предприятия генерировать достаточное количество денежных средств для покрытия долговых обязательств, выплат процентов по кредитам и дивидендов акционерам. Прогнозный отчет о движении денежных средств позволит определить потребность в финансовых ресурсах в различные периоды времени, разработать наиболее рациональную стратегию формирования капитала предприятия и рассчитать дисконтированные показатели эффективности инвестиций (Cash Flow discounted criteria).

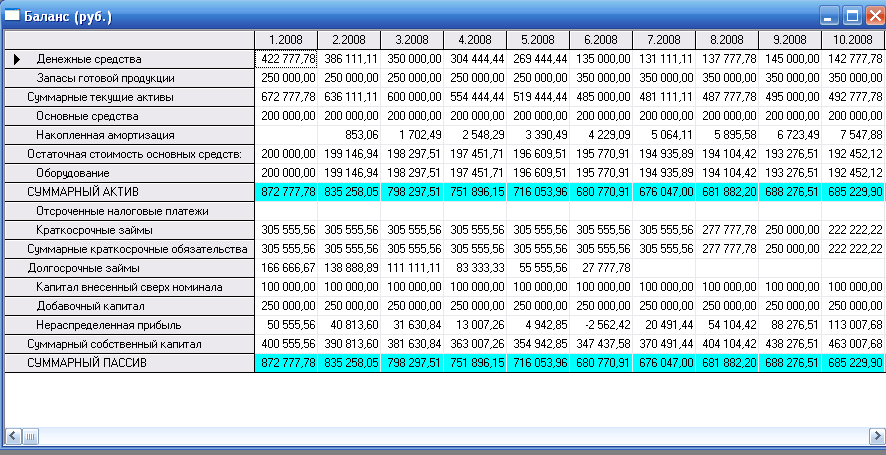

Баланс отражает финансовое состояние предприятия в определенный момент времени. Он содержит подробные данные об активах, обязательствах и собственном капитале предприятия. Баланс может предоставить потенциальному кредитору ориентиры для увеличения суммы денежных средств, которую он может одолжить предприятию, и, в частности, для суммы кредита под залог счетов дебиторов и запасов. Баланс показывает степень долговой зависимости компании, которая позволяет судить о том, в какой мере собственные средства компании могут подкреплять обязательства по выплате долга.

Рис.4. Фрагмент балансового отчета

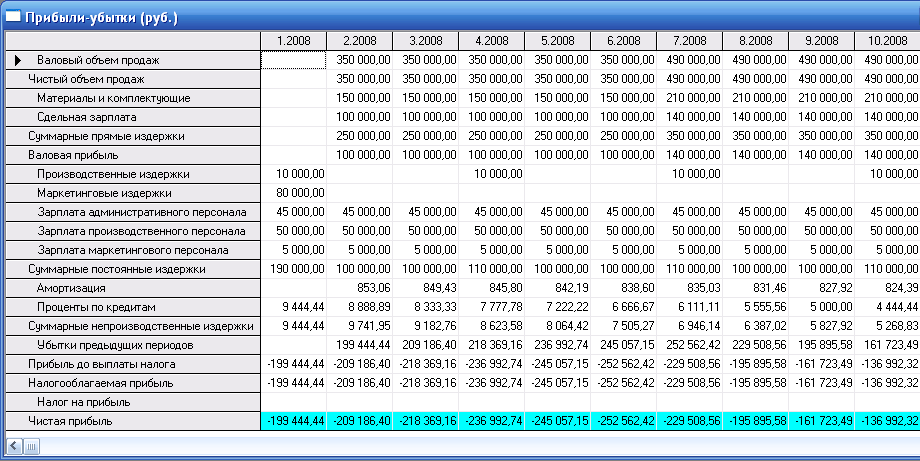

Отчет о прибыли и убытках показывает доходы и расходы предприятия за определенный период времени. Анализ таких показателей за несколько периодов позволяет выявить сложившиеся тенденции в динамике прибыльности предприятия. Основываясь на проектировках отчета о прибылях и убытках можно сделать вывод о способности предприятия прибыльно работать в будущем.

Рис.5. Фрагмент отчета о прибылях и убытках

Анализ эффективности инвестиционного проекта

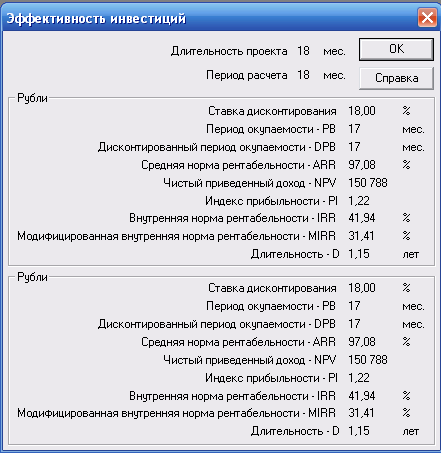

Рис.6. Эффективность инвестиций

В таблице приведены значения чистого денежного потока за период реализации проекта, кумулятивного денежного потока (нарастающим итогом), а также расчет чистого и кумулятивного денежных потоков с учетом дисконтирования. В качестве примера была выбрана ставка дисконтирования 18%. При этом чистая текущая стоимость проекта NPV оказалась равной 150788руб., внутренняя норма доходности IRR – 41,94%. Период окупаемости проекта без учета дисконтирования РВР оказался равным 17мес., с учетом дисконтирования DPBP – 17 мес. Индекс доходности PI = 1,22.

Заключение

Задачи, которые решает финансовый менеджер, на основе финансовой имитационной модели компании:

· разработка детального финансового плана и определение потребности в денежных средствах на перспективу;

· определение схемы финансирования предприятия, оценка возможности и эффективности привлечения денежных средств из различных источников;

· разработка плана развития предприятия или реализации инвестиционного проекта, определяя наиболее эффективную стратегию маркетинга, а также стратегию производства, обеспечивающую рациональное использование материальных, людских и финансовых ресурсов;

· возможность проиграть различные сценарии развития предприятия, варьируя значения факторов, способных повлиять на его финансовые результаты;

· формирование стандартных финансовых документов, расчет наиболее распространенных финансовых показателей, анализ эффективности текущей и перспективной деятельности предприятия;

· подготовка безупречно оформленного бизнес-плана инвестиционного проекта, полностью соответствующего международным требованиям на русском или нескольких европейских языках.

Для определения целесообразности инвестиционного проекта в данной работе разработаны операционный и финансовый планы, а также рассчитаны показатели эффективности проекта. В разделе план производства описаны планируемые производственные процессы в рамках данного вида деятельности. В финансовом плане получены следующие финансовые показатели: при ставке дисконтирования 18% и горизонте планирования 1,5 года чистая текущая стоимость проекта NPV оказалась равной 150788руб., внутренняя норма доходности IRR = 41,94%. Период окупаемости проекта с учетом дисконтирования (DPBP) и без учета (PBP) равен 17мес. Индекс доходности PI = 1,22.

Проведенное исследование показало целесообразность реализации данного проекта. Однако необходимо учитывать, что полученные результаты могут быть другими в случае изменений факторов внешней среды или изменений объемов работы. Эта проблема решается путем актуализации проекта в процессе его реализации.

Литература

1. Аньшин В.М. Инвестиционный анализ: Учебно-практическое пособие. – М.: ДЕЛО, 2004.

2. Боди З., Мертон Р. Финансы: перевод с англ. – М.: Издательский дом «Вильямс», 2003.

3. Шапкин А.С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций. – М.: Издательско-торговая корпорация «Дашков и Ко», 2003.

4. Шарп У., Александер Г., Бэйли Дж. Инвестиции: Перевод с англ. – М.:ИНФРА-М, 2004.

5. Энциклопедия финансового риск-менеджмента / Под ред. А.А.Лобанова и А.В.Чугунова – М.: Альпина Бизнес Букс, 2005.

Программа

учебной практики

студентов 1 курса дневного и заочного отделений

направления "Экономика"

Составители:

Проф. Олюнин Владимир Ильич,

Проф. Салмин Сергей Павлович,

Доц. Салмин Павел Сергеевич

Лицензия №021091 от 29.01.07

Подписано в печать 18.01.13. Формат 60х90 1/16.

Бумага MEGA COPY. Гарнитура Таймс. Уч.-изд.0,68. Усл.-печ.л. 0,94.

Тираж 55 экз. Заказ 1611.

Волжская Государственная академия водного транспорта

603950, Нижний Новгород, ул.Нестерова 5.

Типография ВГАВТ, Нижний Новгород, ул.Нестерова 5.