Преимущества внешнего роста

Финансирование роста активов. Любой рост активов компании должен иметь источник. Внутренний рост требует мобилизации как внутренних источников (нераспределенная прибыль текущего года), так и внешних (рост заемного и нового акционерного капитала). Чистое слияние может быть предпочтительнее внутреннего роста, так как сохраняется текущее финансирование и не требуются программы привлечения нового внешнего капитала. Кредиторы сохраняют величину предоставляемого капитала, и акционеры не несут больший финансовый риск. Чистое слияние является дешевым и гарантированным способом увеличения размера капитала, особенно в "связанной" финансовой системе, где рыночные методы привлечения капитала ограничены.

Многие проекты не могут быть реализованы одной компанией самостоятельно и требуют объединения усилий (например, добыча нефти на Каспийском и Сахалинском шельфах, разработка Приобского или Тимано-Печорского месторождения). Идеальный вариант осуществления таких проектов — финансовое объединение. Примером является компания "ЮКСИ", вобравшая "ЮКОС" и "Сибнефть", контролирующая 4 нефтедобывающих производства, 5 нефтеперерабатывающих компаний, несколько компаний по сбыту нефтепродуктов и бензозаправочные станции. Объединение создает и опцион на дальнейшее расширение, например участие в торгах на покупку контрольного пакета акций "Роснефти".

Скорость. Очевидно, что рост через слияние происходит быстрее, чем при использовании других методов. Следовательно, преимущества масштаба могут быть реализованы скорее.

Сокращение риска. Одной из причин реализации инвестиционных проектов является диверсификация деятельности с целью снижения риска. Однако этот внутренний рост тоже имеет риск, если направлен в новые области деятельности (инвестиционные проекты могут быть более рискованны). Внешний рост через слияние с функционирующей компанией менее рискован, так как уже имеется рынок сбыта, реализации. При слиянии не происходит увеличения коммерческого риска, а за счет диверсификации общий риск снижается.

Как было показано в гл. 3, при предположении о возможности формирования инвестором на рынке хорошо диверсифицированного портфеля его выигрыш от диверсификации деятельности конкретного предприятия маловероятен (модели САРМ и АРМ). Инвестору выгоднее самому сформировать хорошо диверсифицированный портфель из акций различных компаний. Следовательно, в условиях развитого рынка с низкими трансакционными издержками при постановке цели увеличения рыночной капитализации недостаточно говорить просто о снижении риска. Диверсификация должна создавать либо операционный синергизм (сокращение издержек выручки), либо финансовый (налоговые выгоды, возможности привлечения новых кредиторов).

Этот вывод подтверждает наметившаяся в конце 1990-х гг. тенденция выпуска диверсифицированными компаниями целевых акций на отдельные подразделения (tracking stock или target stock), например американской телекоммуникационной компанией AT&T (ноябрь 1999) и Sprint Corp. Диверсифицированные компании оцениваются со значительным дисконтом (в среднем, по оценкам аналитиков, 15%) по сравнению с компаниями, занимающимися только одним направлением.

Для инвестора с высокими трансакционными издержками и отсутствием возможности выхода на фондовый рынок диверсификация внутри предприятия действительно снижает риск получаемых денежных потоков. Требуемая им доходность снижается, и снижается стоимость собственного капитала компании.

На несовершенном рынке из-за неполноты контрактов вертикальные слияния снижают риск, связанный с возможностью оппортунистического поведения контрагентов. Существенно снижается риск производителя промежуточной продукции при слиянии с производителем конечной продукции, если сам промежуточный продукт является специфическим, для его производства требуются специфические, уникальные активы и величина издержек непостоянна. Контрагент в такой ситуации может повышать свою прибыль за счет производителя промежуточной продукции (устанавливать низкую цену покупки). Вместе с тем, если издержки заранее неизвестны и их нельзя зафиксировать в контракте, то производитель не будет заинтересован в снижении издержек.

Реализация скрытых преимуществ. Одна из компаний может иметь плохо используемые активы (неиспользуемые земли, помещения, патенты, квалифицированная рабочая сила), которые при лучшем управлении могли бы обеспечивать более высокую прибыль. Перенос качественного управления (налаженные связи с поставщиками и дилерами, система контроля над денежными потоками и т.п.) на покупаемую компанию позволяет получить дополнительный эффект, недостижимый другими способами. Однако менеджеры слабо управляемой компании должны понимать возможность потери контроля над компанией из-за ее низкой рыночной оценки. В данном случае можно говорить о дисциплинирующем эффекте слияний и поглощений.

Асимметричность информации и сигнальные эффекты. Асимметричность информации создает проблемы в привлечении капитала, как было показано в гл. 5 (например, модель Майерса — Майлуфа). Часто компании с избытком денежных средств страдают переинвестированием, принимая проекты с нулевым или отрицательным чистым дисконтированным доходом (NPV). Компании с недостатком денежных средств, имея инвестиционные проекты, не могут их реализовать из-за невыгодности привлечения внешнего капитала (заемный капитал может быть дорог, а привлекать собственный капитал по заниженной оценке имеет смысл только для высокорентабельных проектов). Решением проблемы может стать слияние.

Например, компания "Мясные деликатесы" в результате научных исследований имеет уникальную рецептуру производства колбас, о которой рынок еще не знает. Если текущая рыночная оценка капитала компании — 19 ден. ед. за акцию, а истинная цена с учетом новой рецептуры — 21 ден. ед., то проводить дополнительную эмиссию акций на инвестиционный проект строительства фирменного магазина невыгодно. Обнародовать достоинства рецептуры перед кредиторами или на внешнем рынке нельзя из-за возможной потери прав на уникальную разработку. Решением проблемы может быть нахождение компании с избытком денежных средств и слияние с ней.

Для рынка объявление о слиянии стало положительным сигналом, повышающем цену акции. В 1960-х гг. многие компании обнаружили возможность искусственно повышать рыночную капитализацию через объявление о слиянии. Если операционного или финансового синергизма не существовало, то со временем рынок понимал обман и реагировал снижением цены. Но на краткосрочном временном отрезке менеджеры "переигрывали" рынок, объединяя компании с высоким и низким значениями коэффициента цена/прибыль (Р/Е).

Взаимоотношения с конкурентами. Конкурентная борьба иногда дорого стоит, и в финансовом плане может оказаться дешевле поглотить конкурента, чем состязаться с ним.

Финансовый синергизм. В большинстве случаев возможности привлечения заемных средств в увеличенных размерах связаны с налоговыми выгодами. Можно отметить несколько преимуществ внешнего роста.

1. Так как диверсификация снижает риск банкротства для любого заданного уровня финансового рычага, покупка нового направления деятельности позволяет увеличить долю заемного капитала в целевой структуре (см. гл. 5).

2. Слияние с компанией, не имеющей возможности получения выгод от налогового щита (по выплате процентов или по амортизации) в силу отсутствия операционной прибыли, позволяет снизить общие налоговые платежи и получить больший денежный поток.

Например, корпорация В имеет убыток в размере 50 млн. руб. (EBIT = —50, заемный капитал отсутствует). Налог на прибыль отсутствует, и владельцы капитала ничего не получают. Для корпорации А налогооблагаемая прибыль равна 100 млн. руб., ставка налога — 35%. Если бы налоги отсутствовали, то слияние позволило получить общее значение операционной и чистой прибыли в размере 50 млн. руб. Налоговые выгоды слияния отсутствовали бы. При налогообложении прибыли А платит налог в размере 35 млн. руб., а при слиянии компания АВ платит налог 50 х 0,35 = 17,5 млн. руб. В такой ситуации А может выступить инициатором слияния. Слияние позволяет сократить общую сумму налога. Аналогично будет выгодно слияние двух компаний, одна из которых имеет возможность искусственно завышать издержки и тем самым снижать налогооблагаемую базу, а другая является высокоприбыльной.

Таким образом, финансовый синергизм выражается в экономии на налогах. При слиянии с убыточной компанией налогооблагаемая прибыль новой компании уменьшается на размер убытков.

3. Финансовый синергизм может появиться из-за подоходного налогообложения физических лиц. Реинвестирование прибыли приводит к росту рыночной капитализации и не сопровождается обязательным налогообложением получаемых доходов для владельцев капитала. Внешний рост позволяет выбирать вариант получения отдачи от владения компанией: через рост рыночной капитализации или через дивидендные выплаты с прогрессивным налогообложением.

Рассмотрим владельцев капитала компаний А и В. Компания А является высокоприбыльной, дивиденды высоки, но инвестиционные возможности в рамках компании исчерпаны Компания В новая, конкурентных преимуществ много, но реализация их требует высоких инвестиционных затрат. На совершенном финансовом рынке капитал будет беспрепятственно перетекать от владельцев капитала компании А в компанию В. Однако прогрессивное налогообложение существенно притормозит эти потоки, так как до вложения денег в компанию В владельцы капитала А заплатят налог на прибыль по компании А и подоходные налоги. При слиянии компаний А и В (в данном случае неважно, в какой форме — покупка компании В или чистое слияние) преграда инвестированию в виде подоходных налогов будет устранена.

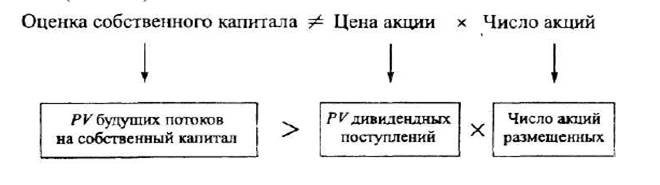

Возможность выбора финансовой стратегии (по амортизации, дивидендной политике). Если PV прогнозируемых денежных потоков превышает PV ожидаемых дивидендных выплат по сложившейся дивидендной политике, то при покупке компании денежные потоки могут быть увеличены для владельца капитала. Можно говорить о выгодности покупки контроля над компанией по сравнению с вариантом покупки отдельных акций. Получив контроль, можно реализовать выгоды, связанные с оценкой собственного капитала (см. гл. 4):