Медвежья формация катапульты

Инвесторам следует конструировать короткую продажу немного по-иному, чем они делают это при создании длинной позиции. Всегда лучше продавать, находясь как можно ближе к точке остановки. Я обнаружил, что лучше всего вводить короткую продажу на развороте,

Медвежья формация катапульты

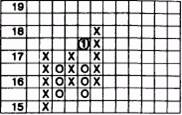

Рисунок 4.3Тройная Вершина

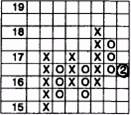

Рисунок 4.4Отскок

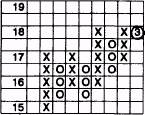

Рисунок 4.5Разворот наверх

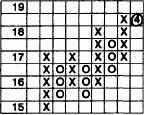

Рисунок 4.6Завершение Катапульты

Конструирование и управление торговой сделкой

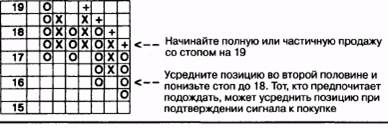

происходящем в движении вверх по графику, находясь как можно ближе к линии медвежьего сопротивления. Лучше всего иметь отрицательную относительную силу по акции, причем предпочтительно в течение всего прошлого года. Точку входа следует брать на развороте, возникающем на графике при обратном движении вверх. Первоначальная или частичная позиция должна инициироваться, по крайней мере, на развороте, обозначенном, как обратное движение наверх. Ваша точка защитной остановки будет определяться проникновением в линию тренда. Ваш стоп должен последовательно снижаться при каждом создаваемом акцией сигнале к продаже. Первая половина короткой продажи начинается на $17 1/2, когда акция разворачивается вверх, двигаясь к линии тренда. В случае, если акция будет продолжать расти, то размещается стоп на $19. Вторая половина позиции инициируется, когда акция разворачивается вниз к $16. Теперь стоп может быть передвинут до уровня $18, потому что здесь была попытка образования нового сигнала Двойной Вершины к покупке.

УПРАВЛЕНИЕ СТОПОМ ПРИ КОРОТКОЙ

ПРОДАЖЕ

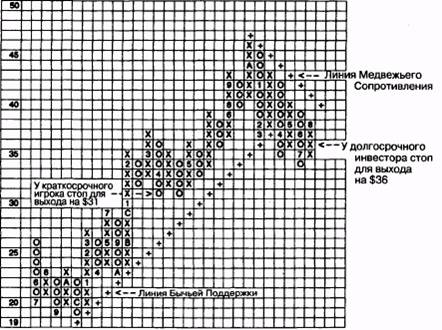

Когда вы вступаете в короткую продажу, вам требуется произвести обычное вычисление вознаграждения, сравнив его с имеющимся риском. В вертикальном счете для коротких продаж мы считаем колонку "О" в первом движении от вершины, когда эта колонка закончилась. Вы знаете, что первая колонка "О" закончилась, когда график развернулся обратно вверх, заходя в колонку "X". На рисунке 4.8 точка (1) показывает первое движение от вершины, достигающее кульминации при сигнале Двойного Основания к продаже. Это та точка, в которой тренд меняется от восходящего к нисходящему. Вертикальный счет будет вестись путем подсчета количества клеток в этой колонке, умножения этого количество на 2 и затем умножения его на величину клетки (6x2=12x1=12). Теперь вычтите 12 из ценового уровня первого нолика

Рисунок4.7 Медвежья Катапульта

Управление стопом при короткой продаже

Рисунок4.8 Управление стопом в короткой продаже

в этой колонке (29-12=17). Наш первоначальный счет предполагает, что акция имеет ценовую цель в точке на $17. Теперь пришло время вычислить потенциальный риск, посчитав клетки до первого сигнала к покупке, который сгенерирует акция. На рисунке 4.8 первый сигнал к покупке будет на $31. Не растеряйтесь сейчас. На мгновение задумайтесь об этом. Если вы продадите акцию в шорт на первом сигнале к покупке, образованном на $24 (см. точку (1)), то ваш риск для точки установки стопа на $31 составит 7 пунктов. Ваш потенциальный заработок, как предполагается вертикальным счетом, составляет $24 минус целевая цена $17, что дает 7 пунктов. Ваш коэффициент вознаграждения за риск будет менее чем 2 к 1. Нет, короткая продажа не пойдет.

Теперь давайте посчитаем вознаграждение за риск, если вы начнете короткую продажу на развороте обратно наверх к линии тренда в точке (2). Вы введете ордер на продажу по $28 на уровне (2). Ордер на продажу следует снабдить инструкциями об инициации торговли к продаже по $28, но исполнить его по рынку на последующем подъеме. В случае короткой продажи вам следует продавать на подъеме. Скажем, эти требования выполнены, и вы наблюдаете исполнение своего ордера по $28. Ваш риск при точке стопа на $31 составит 3 пункта. Ваш потенциальный заработок теперь составит: точка входа $28 минус цель, согласно вертикальному счету $17, а именно - 11 пунктов. Ваше вознаграждение за риск теперь больше, чем 3 к 1. Эта короткая позиция, наверняка, станет более удачной игрой.

Обратите внимание на ценовые уровни, отмеченные на рисунке 4.8 как (3), (4) и (5). Это точки, где график образует последовательно возникающие сигналы Двойного Основания к продаже. Каждый раз, когда дается очередной сигнал к продаже, вы можете понижать свою защитную остановку до появления следующего сигнала к покупке, который сформируется на графике. Следует не забыть принять во внима-

84 Конструирование и управление торговой сделкой

ние уровень "стоп для выхода с прибылью". Наконец, акция развернулась наверх, создав сигнал Двойной Вершины к покупке, а также проникла в линию медвежьего сопротивления. Короткая продажа закончилась, и прибыль составила 3 пункта заработка, то есть уровень входа $28 минус $25 - точка стоп-ордера. Не такая уж и большая сделка, но тем не менее прибыльная. Если бы вы заключили короткую сделку, основываясь на сигнале к продаже от уровня на $24, а не в тот момент, пока цена шла в корректирующем движении вверх, вы бы потеряли 1 пункт на сделке.

При короткой продаже важно работать как можно быстрее, потому что такая операция производится на условиях ведения торговли по маржинальному счету, и торговец несет ответственность по любым дивидендам, выплачиваемым по акции. Помните, что продавец в шорт только лишь берет в долг акцию у какого-то другого инвестора и не имеет права на дивиденды.

Короткая продажа предполагает, что условия на рынке в целом находятся в одном из трех медвежьих состояний: сектор, к которому относится акция, демонстрирует более чем 50 процентов медвежьего настроения, показатели относительной силы - отрицательны, а торговля акцией происходит ниже линии медвежьего сопротивления. Также было бы полезно, чтобы акция имела отрицательные фундаментальные показатели. Value Line имеет очень хорошую систему ранжирования, которая может помочь вам в определении того, какая акция имеет негативные фундаментальные показатели. Газета Investors Daily также часто предлагает весьма качественные данные, которые вы сможете эффективно использовать. В девятой главе я ознакомлю вас с тем, как можно использовать опционы пут в качестве заменителей при короткой продаже.

УПРАВЛЕНИЕ ТОРГОВЛЕЙ

Теперь, когда вы определили оптимальную точку входа и приобрели акцию, что будете делать дальше? Мы обнаружили, что прибыльней всего постепенно забирать деньги по мере повышения котировки акции. Вспомните наш пример с игрой в баскетбол, где один из игроков получил индивидуальное предупреждение о нарушении правил. У его соперника было два броска, каждый из которых не зависел от другого. Как игрок, которому на поле никто не мешает, он должен иметь 70 процентов успеха, но его шансы на успех от двух бросков составляли только 49 процентов (0,7x0,7=0,49). У вас та же самая проблема. Чтобы покупка акции оказалась удачной, вы должны приобрести бумагу правильно, но вы также должны продать ее правильно. Многие инвесторы покупают акцию правильно, наблюдают за тем, как она по дни-

Управление торговлей 85

мается, а затем видят ее падение, не веря в то, что цена опускается. Но если у вас с самого начала есть план действий, то все происходит с меньшим нервным напряжением.

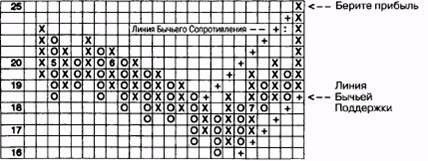

Когда мы обсуждали линии тренда, мы говорили о том, что пока акция торгуется выше долгосрочной линии бычьего сопротивления, она является бычьей, и инвесторам следует попридержать акцию. Долгосрочные игроки должны игнорировать сигналы к продаже, которые идут на любом уровне, находящемся выше линии бычьего сопротивления. Для таких игроков линия тренда является самым важным ориентиром. Краткосрочные трейдеры продают при любом сигнале к продаже. Как только краткосрочный трейдер начинает торговлю, он размещает свой стоп-лосс ордер на одну клетку ниже предыдущей колонки "О". Такой трейдер будет чаще реализовывать из позиции полученные прибыли, но он также будет чаще пропускать крупный куш. Трейдер, который несет 50 процентов убытков капитала, должен заработать 100 процентов, чтобы вернуть себе все обратно. Вот почему защита капитала является самым важным моментом для любого трейдера. Стопы могут оказаться самыми лучшими друзьями трейдера. На рисунке 4.9, где представлен график Time Warner (TWX), показаны эти точки. Помните, что числа на графике представляют месяцы года. Буквами "А', "В" и "С" обозначены октябрь, ноябрь и декабрь.

Давайте рассмотрим ожидаемое движение цены акции от точки входа. Вертикальный счет проведен путем отсчета наверх от первой колонки от основания "X", возникшей сразу после образованием акцией основания. Обратите внимание на то, что Time Warner образовала. основание на $19 1/2 в декабре. Последующий подъем вытолкнул акцию наверх до $27, создав колонку "X", которая включает в себя 1, 2 и 3. Всегда полезно понаблюдать за этим. Посчитайте количество "X" в колонке (их там 8). Теперь умножьте полученное число на 3 (помните, что мы применяем метод разворота на три клетки): 3x8=24. Теперь следует умножить на величину клетки ($1 за клетку): 3x8=24x1=24. Теперь прибавьте 24 к величине, определяемой уровнем первого "X" в колонке. Потенциальная цель оценивается как $20+$24=$44. Теперь посмотрим, куда продвинулось цена Time Warner прежде, чем линия тренда была прорвана: акция образовала вершину на $46.

Проведя последующие расчеты, вы сможете получить дополнительный ориентир. Вот как это сделать. Первоначально мы производили расчет, ориентируясь на первое движение от основания. Как только акция начинает двигаться вверх, она неизменно создаст еще один сигнал к продаже где-то вдоль линии своего подъема. Как только создастся последующий сигнал, начинает образовываться потенциально новое основание. Мы знаем, что основание формируется, когда акция отталкивается от поддержки, и поднимается, чтобы создать еще

Конструирование и управление торговой сделкой

Рисунок 4.9Time Warner (TWX)

один сигнал к покупке от основания. Посмотрите на рисунок 4.9. Обратите внимание на то, что Time Warner создает сигнал на $31, где краткосрочные трейдеры обычно останавливают длинную торговлю. Последующий сигнал к покупке возникает на $36 (колонка "X", в которой 5 превышает предыдущую колонку "X" на одну клетку). Теперь вы можете посчитать "X" в той колонке и умножить полученное значение на 5. В той колонке 5 "X". Мы умножаем эту величину на 3, а затем снова умножаем на величину клетки 1 и таким образом получаем 15. Теперь прибавьте это число к первому "X" в колонке и получите: $32 + $15 = $47. Второй расчет тоже предполагает движение наверх к цели, обозначенной первым счетом $48. Долгосрочный инвестор мог бы подумать о предпочтительности продажи, когда акция подходит близко к одной из этих целевых цен. Но не следует забывать, что графическая картина еще не подтверждает того, что игра на повышение окончена. Когда линия тренда была прорвана, акция сразу упала на 10 пунктов от своей вершины. Трейдер заработал 29 процентов прибыли на этой игре, в то время как инвестор сделал 50 процентов (если учитывать, что

Взятие по плану, или что делать, если все идет по плану 87

оба вошли в торг на $24 при отскоке в апреле). Это подводит нас к вопросу о выборе момента ликвидации длинной позиции.

КОГДА ПРОДАВАТЬ

Как управляющие капиталом мы пытаемся взять прибыль по мере подъема цены акции, когда перспектива роста остается все еще хорошей. После того, как мы определили ценовой потенциал движения акции и почувствовали уверенность в том, что имеется достаточно места для того, чтобы превзойти средний заработок, обычный для бычьих моделей, мы продаем 1/3 позиции, если акция поднимается на 30 процентов, а затем другую 1/3, если акция поднимается на 50 процентов. Мы держим оставшуюся 1/3 до тех пор, пока не произойдет одно из трех: акция прорвет линию восходящего тренда, показатель относительной силы станет отрицательным, или же акция упадет обратно к точке, где мы взяли свою первую прибыль (до 30 процентов). Пока акция держит свой тренд, мы остаемся привязанными к ней. Придерживая оставшуюся 1/3 часть позиции, мы поддерживаем ее, одновременно ориентируясь на поведение таких акций, как Wal-Mart, Home Depot, Coca-Cola и многих других, им подобных.

ВЗЯТИЕ ПРИБЫЛИ, ИЛИ ЧТО ДЕЛАТЬ, ЕСЛИ ВСЕ ИДЕТ ПО ПЛАНУ

Приведенное ниже рассуждение по вопросу, когда продавать, взято из нашего отчета Daily Equity & Market Analysis от 15 сентября 1994 года. В обсуждении раскрываются некоторые идеи насчет того, что делать, когда все идет так, как надо. Зачастую мы посвящаем много времени своей защите в том случае, если все идет не так, как ожидалось, и при этом совсем не затрагиваем другую часть формулы успешной торговли.

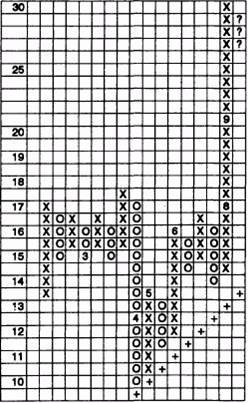

Самое трудное - своевременно брать прибыль. Один из наших клиентов как-то позвонил по вопросу взятия профита и в разговоре упомянул, что 3 пункта прибыли, которые он имеет в позиции, не представляются достаточными для его клиентов. Имея под рукой краткосрочные индикаторы, я спросил: "А как насчет 3 пунктов убытка для этого клиента? Что вы будете делать в этом случае?" Вот способ измерения прибыли, которую следует брать. Посмотрите на график Mylan Labs (MYL) (рисунок 4.10). Мы советовали эту акцию для торговли при первом сигнале к покупке от основания, опираясь на сигнал Двойной Вершины к покупке, возникший на $18 1/2. Акция с тех пор продвинулась до $27. Заметьте, что на графике акция движется вверх, прямо к линии Медвежьего Сопротивления. Это та точка, где акция, возможно, оттолкнется от нисходящего тренда вниз. Здесь нужно взять прибыль. Другим

| Конструирование и управление торговой сделкой |

Рисунок 4.10Mylan Labs (MYL): Взятие прибыли на линии Медвежьего Сопротивления

способом является взятие прибыли по мере роста акции. Если акция поднялась на 30 процентов (в данном случае это будет $24), то вы можете рассмотреть возможность закрытия 1/3 от своей позиции. Когда акция поднимается на 50 процентов, берите прибыль от следующей 1/3 своей позиции. Для данного случая это будет область $27. Теперь вы можете установить стоп на последнюю 1/3 в точке, где вами была взята первая прибыль. Что вы не хотите делать - так это падать вниз вместе с акцией. Это все равно, что получить штрафное очко в баскетболе, которое дает возможность сделать два штрафных броска в корзину соперника. Вы попадаете в кольцо во время первого броска, но во время второго только задеваете ободок корзины.

CHEYENNE SOFTWARE (CYE)

Рисунок 4.11 представляет собой последнюю рекомендацию, которая показывает, что вход в игру обусловлен произошедшим 20-клеточным движением вниз. Разрешение ситуации все еще остается под вопросом. Мы вошли в игру при развороте на три клетки обратно вверх по графику с размещением защитной остановки на первом сигнале к продаже. Взятие прибыли по мере того, как акция движется наверх, означает два положительных момента: (1) возможность взятия прибыли при сохранении позиции по акции в надежде, что она пойдет выше; (2) это дает реальные деньги на новую инвестицию во что угодно.

Взятие по плану, или что делать, если все идет по плану

Рисунок 4.11Cheyene Software (CYE): Разграничение

LONE STAR STEAKHOUSE (STAR)

|

| Рисунок 4.12Lone Star Steakhouse (STAR): Взятие прибыли на линии Бычьего Сопротивления |

Другая возможная точка для взятия прибыли - линия бычьего сопротивления. Эта прямая нарисована слева от восходящего тренда, выходя из клетки на первой стене ноликов. Если эта линия прорывается, вы можете передвинуться к следующей стене. Линия бычьего сопротивления дает вам некоторое представление о том, как далеко может пойти акция при том движении, которое у нее сейчас есть. Трейдеры получают здесь хороший совет по взятию прибыли на этом уровне. Трейдеры могут войти в торг заново на уровне ниже при отскоке к центру канала.

Конструирование и управление торговой сделкой

GENERAL DATACOMM (GDC)

| Рисунок 4.1SGeneral Datacom (GDC): Взятие прибыли на трехклеточном развороте |

GDC - акция, рекомендации по которой размещались на наших Лучших Страницах после прохождения ею уровня $16 3/8. Как видно из рисунка 4.13, акция, в общем-то, неплохо себя проявила. Предмет нашего обсуждения -это движение вверх на 20 клеток с неизвестным последующим развитием ситуации в отношении разворота. Мы всегда рекомендуем брать прибыль на первом развороте на три клетки после 20-клеточного движения вверх. Это всего-навсего другой способ взятия прибыли. Хотя графическая модель еще не обозначила новые проблемы, все-таки уже можно вздохнуть с облегчением. Мы всегда можем вернуться в акцию при появлении следующего сигнала к покупке.

Полезные советы 91

ПОЛЕЗНЫЕ СОВЕТЫ

1. Первая линия защиты - фундаментальные показатели акции. Убе-

дитесь, что акция, которую вы покупаете, имеет сильные фунда-

ментальные показатели. Эту информацию можно легко получить в

любой из компаний на Уолл-Стрит.

2. Выбирайте акции, которые обладают только положительными по-

казателями относительной силы за последние 9 месяцев. Это даст

гарантию положительного развития ситуации на долгий период

времени. Помните, такие графики имеют тенденцию сохранять

среднее значение за последние 2 1/2 года.

3. Покупайте акции из секторов, которые находятся ниже своего 50-

процентного уровня на графиках, оценивающих Бычий Процент, а

также находятся в одной из трех бычьих моделей. Мы рассмотрим

сектора в последующих главах. Продавайте акции в короткую из

тех секторов, которые находятся выше 50 процентного уровня и в

одной из трех медвежьих моделей.

4. Защищайте полученную прибыль по акциям, чей базовый сектор

поднялся над критическим 70-процентным уровнем, а в последую-

щем развернулся вниз. Это высокорискованная ситуация для секто-

ра, и прибыль должна быть хеджирована или защищена каким-либо

способом.

5. Покупайте только ту акцию, которая торгуется выше линии бычьей

поддержки. Акции склонны идти по пути наименьшего сопротивле-

ния, а потому и следуют за линией тренда.

6. Продавайте в короткую только ту акцию, которая торгуется ниже

линии медвежьего сопротивления. Акции, торгующиеся ниже ли-

нии медвежьего сопротивления, склонны подниматься к этой ли-

нии, а затем падать обратно. Это путь наименьшего сопротивления

для акции в нисходящем тренде.

7. Модифицируйте свой портфель, рассредоточивая риск. Некото-

рые акции будут подниматься, а другие - падать. Если все акции

портфеля имеют положительные показатели относительной силы,

то акции, которые падают, настолько же окажут негативное воздей-

ствие на портфель, насколько хорошие акции принесут прибыль.

8. Следите за процентом сектора акций, показатели положительной

силы которого изменились в положительную сторону за последние

шесть месяцев. Это может многое рассказать о длительности любо-

го подъема в этом секторе. Другими словами, если сектор продол-

жает создавать сигналы к покупке, но показывает, что количество

92 Конструирование и управление торговой сделкой

акций с положительными показателями относительной силы сократилось за последние шесть месяцев, тогда подъем в этом секторе, вероятней всего, быстро потеряет свою энергию. Для нас будет предпочтительнее наблюдать за секторами, которые имеют увеличивающийся процент относительной силы сигнала к покупке акции за последние шесть месяцев. Эту идею нам подсказал Майк Бурке, издатель Investors Intelligence.

ИСПОЛЬЗОВАНИЕ

ПОКАЗАТЕЛЕЙ ОТНОСИТЕЛЬНОЙ СИЛЫ