Классификация и методы измерения денежных потоков

Денежные потоки систематизируют на:

1) генерируемые в результате использования капитальных вложений при реализации инвестиционных проектов;

2) формируемые в условиях действующего предприятия от текущей, инвестиционной и финансовой деятельности.

Текущая деятельность включает поступление и использование денежных средств, обеспечивающих выполнение производственно-коммерческих функций предприятия (рис. 2).

Поскольку текущая деятельность предприятия является главным источником прибыли, то она должна генерировать основной поток денежных средств.

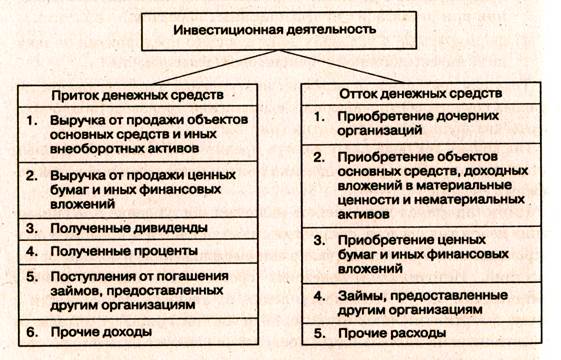

Инвестиционная деятельность включает поступление и использование денежных средств, связанных с поступлением и продажей долгосрочных активов, расходы (капитальные вложения) и доходы от инвестиций. Источниками денежных средств для инвестиционной Деятельности могут быть поступления от текущей деятельности в форме амортизационных отчислений и чистой прибыли; доходы от инвестиционной деятельности; поступления за счет источников кредитного и эмиссионного финансирования (от выпуска акций и корпоративных облигаций).

Движение денежных средств по инвестиционной деятельности представлено на рис. 3.

Рис. 2. Движение денежных средств по текущей деятельности

Рис 3. Движение денежных средств по инвестиционной деятельности

При благоприятной для предприятия экономической ситуации оно стремится к модернизации и расширению производства. Поэтому инвестиционная деятельность в целом приводит к временному оттоку денежных средств.

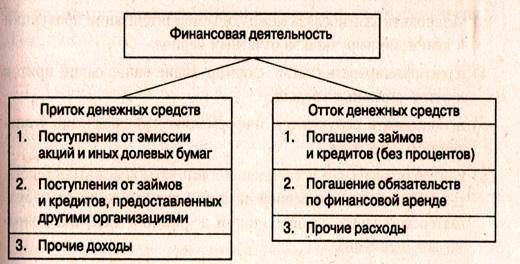

Финансовая деятельность включает поступление денежных средств в результате получения кредитов и займов, а также погашение задолженности по ранее полученным кредитам и займам (без процентов). В процессе этой деятельности происходят изменения величины и состава собственного и заемного капитала предприятия (рис. 4).

Рис. 4. Движение денежных средств по финансовой деятельности

На стабильно работающих предприятиях денежные потоки, генерируемые текущей деятельностью, могут быть направлены в инвестиционную и финансовую деятельность. Например, на приобретение капитальных активов, на погашение займов и кредитов и т. д. На многих предприятиях РФ текущую деятельность часто поддерживают за счет инвестиционной и финансовой деятельности, что обеспечивает выживание в неустойчивой экономической среде. Например, не выделяют средства на финансирование капитальных вложений, на достройку объектов, числящихся в составе незавершенного строительства.

Чтобы эффективно управлять денежными потоками, необходимо знать:

♦ какова их величина за определенное время (месяц, квартал);

♦ каковы их основные элементы;

♦ какие виды деятельности генерируют основной поток денежных средств.

На практике применяют два ключевых метода расчета объема денежных потоков: прямой и косвенный. Прямой метод основан на движении денежных средств по счетам предприятия. Исходный элемент — выручка (нетто) от продажи товаров (продукции, работ и услуг). Использование данного метода на практике позволяет:

1) показывать основные источники притока и направления оттока денежных средств;

2) делать оперативные выводы о достаточности средств для платежей по текущим операциям;

3) установить взаимосвязь между объемом реализации продукции и денежной выручкой за отчетный период;

4) идентифицировать статьи, формирующие наибольший приток и отток денежных средств;

5) использовать полученную информацию для прогнозирования денежных потоков;

6) контролировать все поступления и выплаты денежных средств, так как денежный поток непосредственно связан с регистрами бухгалтерского учета (главной книгой, журналами-ордерами и иными документами).

В долгосрочной перспективе прямой метод расчета позволяет оценить ликвидность и платежеспособность предприятия. Недостаток данного метода состоит в том, что он не раскрывает взаимосвязи полученного финансового результата (прибыли) и изменения абсолютного размера денежных средств.

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет величины денежных потоков ведут от показателя чистой прибыли с соответствующими его корректировками на статьи, не отражающие движение реальных денежных средств по конкретным счетам.

Если по результатам отчетного периода получен чистый убыток, то за базу для расчета принимают величину этого убытка. Возможно, что последующие корректировки могут превысить убыток и окончательный результат движения денежных средств по текущей деятельности окажется положительным. Следовательно, косвенный метод основан на изучении движения денежных средств по видам деятельности, т. к. показывает, где конкретно овеществлена прибыль предприятия и куда вложены «живые деньги». Он базируется на изучении «Отчета о прибылях и убытках» снизу вверх. Поэтому его называют «нижним».

Прямой метод называют «верхним», так как «Отчет о прибылях и убытках» анализируют сверху вниз.

Преимущество косвенного метода при использовании в оперативном управлении денежными потоками состоит в том, что он позволяет установить соответствие между финансовым результатом и собственными оборотными средствами. С его помощью можно выявить наиболее проблемные в деятельности предприятия (скопления иммобилизованных денежных средств) и разработать пути выхода из критической ситуации.

У этого метода есть ряд недостатков:

1) высокая трудоемкость при составлении аналитического отчета внешним пользователем;

2) необходимость привлечения внутренних данных бухгалтерского учета (главной книги);

3) применение метода целесообразно при использовании табличных процессоров.

При проведении аналитической работы оба метода (прямой и косвенный) дополняют друг друга и дают реальное представление о движении денежных потоков на предприятии за расчетный период.