Увеличение компании через внешнее инвестирование

Слияние является характерной чертой корпоративного функционирования экономики. Финансовый менеджмент включает в рассмотрение анализ выгод при переходе двух или более независимых субъектов рынка под единый контроль, прежде всего финансовый. Внимание концентрируется на объединении денежных потоков, генерируемых реальными активами, и направлении нового объединенного потока новым собственникам капитала. Часть собственников может сохраниться, а часть может выйти из игры, получив компенсацию в денежной форме.

Процесс слияния характеризуют как поглощение (или присоединение, покупку), если субъект, который инициировал этот процесс, был значительно крупнее или обладал большей рыночной силой и в результате объединения другой субъект прекратил свое юридическое существование. Различие в терминах "слияние" и "поглощение" не финансовое, а юридическое. Под слиянием понимается объединение двух или более субъектов рынка в новое юридическое образование с прекращением юридического обособленного существования прежних компаний. Поглощение предполагает сохранение, как минимум, одного прежнего юридического лица.

Процесс объединения деятельности рассматривается различными экономическими дисциплинами (микро- и макроэкономической теорией, теорией отраслевых рынков, финансовым анализом и бухгалтерским учетом) и юриспруденцией. Рассматривая процесс слияния с позиций финансового менеджмента, мы не будем акцентировать внимание на вопросах сокращения конкуренции на рынке и усиления монопольной власти, построения консолидированного баланса. Мы рассмотрим слияние как один из вариантов инвестиционных решений (возможную альтернативу внутреннему росту капитала в результате реализации инвестиционных проектов), который требует обоснования возможных организационных форм, источников финансирования и схем выплат владельцам капитала, оценки получаемых выгод.

Вопрос о покупке готовой компании выделяется в отдельный раздел финансового менеджмента, так как существуют специфические проблемы объединения, не укладывающиеся в схему рассмотрения инвестиционных решений с положительным чистым эффектом (NPV). В ряде случаев оценка внешнего роста активов (через покупку готовой компании) может быть произведена по аналогии с инвестиционным проектом создания новых активов. Но в большинстве случаев учет финансовых решений такой покупки (не денежная оплата, а обмен акций, привлечение займов на покупку и т.п.) требует отдельного рассмотрения.

В финансовом менеджменте принципиально важно рассмотрение финансовых выгод компании-инициатора (будем называть ее компанией-покупателем) и "пассивной" компании, часто называемой целевой компанией (target) или фирмой-мишенью. Огромную роль в принятии решений о слиянии играют агентские отношения, которые обсуждались в гл. 1. При оценке финансовых выгод слияний следует иметь в виду мотивацию менеджеров, которые могут стремиться к покупке другой компании как в интересах акционеров (операционный и финансовый синергизм), так и из личных побуждений. Например, менеджеры бесперспективных компаний, исчерпавших свои конкурентные преимущества, с целью сохранения работы для себя и своей команды могут принять решение поглотить компанию с долгосрочными хорошими перспективами. Иногда играют роль личные амбиции, например, желание менеджеров управлять крупными компаниями, занимающими первые места в рейтингах по величине активов, обороту или рыночной капитализации. Покупка готового направления деятельности может рассматриваться как наиболее быстрый и легкий способ достижения цели. Возможно, этим объясняются покупки, не дающие в расчетах финансовых выгод владельцам капитала. Следует помнить и об управленческих опционах, которые могут появиться в результате слияний. Стандартные методы оценки чистого эффекта покупки (NPV) часто игнорируют наличие опционов, что может привести к заблуждениям в оценке действий менеджеров (см. параграф 8.5).

Результатом слияния, понимаемым в широком смысле как переход под единый финансовый контроль, является увеличение масштаба (увеличение активов и капитала). Большой масштаб порождает ряд коммерческих выгод и преимуществ:

• экономию от масштаба — производство и реализация в крупном объеме позволяют снижать затраты на единицу, что способствует экономии на постоянных издержках;

• монопольную власть — крупная корпорация имеет больше рычагов влияния на рынок, чем маленькая, появляется возможность выработки ценовой стратегии;

• сокращение риска — увеличение размера позволяет развивать различные направления деятельности и диверсифицировать капитал с целью снижения риска;

• низкую стоимость капитала — имидж и связи большой корпорации позволяют привлекать капитал с низкой стоимостью по сравнению с капиталом малых предприятий. Компания получает опцион на новые инвестиционные проекты.

Масштаб предприятия может быть увеличен политикой внутреннего роста — за счет реинвестирования прибыли и реализации инвестиционных проектов. Текущая оценка денежного потока, получаемого владельцами собственного капитала при принятии инвестиционного проекта, равна сумме текущей оценки потоков без проекта и чистого дисконтированного дохода по проекту:

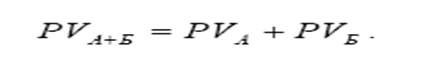

Если на проект привлекается внешний капитал (новые владельцы собственного или (и) заемного капитала), то оценка компании с проектом равна сумме приведенных оценок денежных потоков по компании (А) и по проекту (Б):

.

.

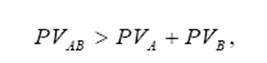

Покупка готовой компании (В) является процессом внешнего увеличения капитала. Это внешний рост, который может в ряде случаев быть предпочтительнее внутреннего. Владельцы капитала получают денежный поток, текущая оценка которого может превышать поток до слияния:

где PVB — текущая оценка чистых денежных потоков от операционной деятельности компании В.

В этом случае проявляется эффект синергизма (экономия от масштаба на управленческих, маркетинговых расходах, трансакционных затратах, рост реализованного дохода из-за преимуществ конкуренции на рынке). Под эффектом синергизма понимается более высокая оценка объединенной компании над суммой обособленных компаний. Ниже мы рассмотрим операционный и финансовый синергизм.

Если известна "истинная" оценка целевой компании (например, компании В), то, рассматривая выгоды слияния как конкурентные преимущества инвестиционного проекта, можно оценить инвестиционные затраты по проекту. Это будет цена, уплачиваемая за компанию В.

Например, компания "Омега", производитель программных продуктов для анализа инвестиционных проектов, рассматривает покупку другого производителя программных продуктов компании "Макроэксперт", специализирующейся на программах макроэкономического прогнозирования. "Макроэксперт" имеет 100 тыс. акций в обращении, которые котируются на бирже. Текущий курс равен 40 ден. ед. Руководство компании "Омега" предполагает, что покупка компании "Макроэксперт" позволит сократить 10 программистов, что даст ежегодную экономию по оплате труда в размере 600 тыс. ден. ед. на неограниченном временном промежутке. Для оценки инвестиционных затрат по проекту требуется оценить эффект синергизма и суммировать его с "операционной" оценкой компании "Макроэксперт". Текущая оценка перпетуитета экономии на оплате труда составит 4 млн. ден. ед. при ставке дисконтирования 15% (600 тыс. / 0,15 = 4 млн.). Инвестиционные затраты составят: 40 ден. ед. х 100 тыс. акций + 4 млн. ден. ед. = 8 млн. ден. ед. Следовательно, "Омега" может заплатить за одну акцию компании "Макроэксперт" 80 ден. ед.

Проведенная оценка предполагает, что информация, отраженная в текущем курсе акции, может быть использована для получения оценки целевой компании как обособленного рыночного субъекта. Это верно, если информация отражает только операционную деятельность и перспективы получения денежных потоков по этой деятельности при обособленном функционировании. В реальности цена акции может отражать вероятность поглощения с эффектами синергизма и тогда рыночная капитализация превышает расчетную текущую оценку чистых денежных потоков по операционной деятельности. При предположении о нулевой ставке дисконтирования цена акции может быть выражена следующим образом.

Текущая цена акции = Оценка операционной деятельности + d(p),

где d — ожидаемая премия в результате поглощения, слияния или смены контроля; р — вероятность поглощения, слияния или смены контроля.

Эта формула показывает ошибочность построения платы за целевую компанию или оценки инвестиционных затрат на основе текущей цены акции (как по "инвестиционному решению покупке готовой компании"). Алгоритм нахождения платы за целевую компанию будет рассмотрен в параграфе 9.4.