Теория структуры капитала Модильяни - Миллера

Основоположники подхода утверждают: при некоторых условиях рыночная стоимость фирмы и стоимость капитала не зависят от его структуры, а, следовательно, их нельзя оптимизировать и наращивать рыночную стоимость фирмы за счет изменения структуры капитала. Последнее утверждение иногда называют «принципом пирога»: можно по-разному делить пирог, но его величина при этом не меняется.

Принцип пирога в приложении к стоимости фирмы

Полученные этими исследователями результаты различаются в зависимости от предпосылки о наличии или отсутствии налогов на доходы юридических и физических лиц.

Логика теории Модильяни-Миллера в условиях отсутствия налогов на доходы юридических и физических лиц (1958 г.)

Vu - рыночная стоимость финансово независимой компании U (т.е. не привлекающей заемный капитал);

Vg - рыночная стоимость финансово зависимой компании G (U и Gразличаются лишь структурой капитала);

Е - рыночная оценка СК компании;

D - рыночная оценка ЗК компании;

NOI - чистая операционная прибыль (прибыль до вычета процентов и налогов); Keu - стоимость источника «СК» финансово независимой компании;

Keg - стоимость источника «СК» финансово зависимой компании;

Kd - стоимость источника «ЗК».

Утверждение 1. Рыночная стоимость компании не зависит от структуры капитала и определяется путем капитализации ее операционной прибыли по ставке, соответствующей классу риска данной компании:

Vu = Vg = NOI / Keu

Утверждение 2.Стоимость СК финансово зависимой компании представляет собой сумму стоимости СК аналогичной (по доходу и уровню риска) финансово независимой компании и премии за риск, равной произведению разницы в значениях стоимости СК и ЗК на величину финансового левериджа:

Keg = Keu + премия за риск = Keu + (Keu – Kd) * D / Е

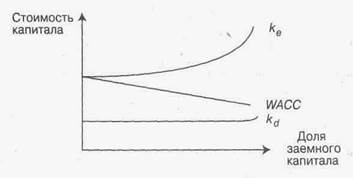

Изменение структуры источников путем привлечения более дешевых заемных средств не увеличивает рыночную стоимость компании, так как выгода от привлечения дешевого источника сопровождается повышением степени риска и соответственно стоимости СК. Таким образом, изменение структуры капитала не меняет величины WACC. Если компания не привлекает внешние источники финансирования, то WACC = Keu.

Зависимость стоимости и структуры капитала

Зависимость стоимости и структуры капитала

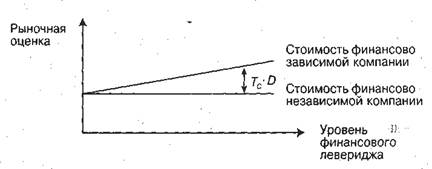

Логика теории Модильяни-Миллера с учетом налогов на доходы юридических и физических лиц (1963 г.)

В этом случае структура капитала уже оказывает влияние на рыночную стоимость фирмы.

Утверждение 1. Рыночная стоимость финансово зависимой компании равна сумме рыночной стоимости финансово независимой компании той же группы риска и эффекта финансового левериджа, равного произведению ставки налога на прибыль (Тс) и величины ЗК в рыночной оценке:

Vg = Vu + Тс * D

Значение Vu при отсутствии ЗК численно равно Е:

E = Vu = NOI * (l - Tс) / Keu

Утверждение 2. Стоимость СК финансово зависимой компании представляет собой сумму стоимости СК аналогичной (по доходу и уровню риска) финансово независимой компании и премии за риск, равной произведению разницы в значениях стоимости СК и ЗК на величину финансового левериджа с поправкой, учитывающей экономию на налогах:

Keg = Keu + премия за риск = Keu + (Keu – Kd) * D / Е * (1 – Тс)

WACC финансово зависимой компании уменьшается с ростом финансового левериджа:

WACC = Keu – Keu * Тс * D / (Е + D)

Таким образом, в условиях предпосылки о наличии налогов выявление ЗК в структуре источников сопровождается снижением WACC, т.е. рост финансового левериджа приводит к убыванию WACC.

Зависимость стоимости и структуры капитала

Зависимость стоимости и структуры капитала

Рыночная стоимость компании увеличивается с ростом финансового левериджа и теоретически достигает максимума при 100%-ном финансировании за счет ЗК. Что касается стоимости СК, то ее значение растет, но меньшими темпами, чем в условиях предпосылки об отсутствии налогов.

Можно вывести зависимость между рыночной стоимостью компании, ее прибылью и WACC.

Vg = NOI * (1 – Тс) / WACC

Эта формула дает представление о факторах, определяющих рыночную стоимость компании; таковыми являются: операционная прибыль, средневзвешенная стоимость капитала и уровень налогов. Повышение прибыли и снижение затрат на поддержание источников капитала способствуют повышению рыночной стоимости компании, а значит и росту благосостояния ее владельцев. Что касается последнего фактора, то компания не может прямо влиять на систему налогообложения, которая находится в компетенции государственных органов, однако во многих странах имеются возможности косвенного влияния, наиболее известными из которых являются налоговые гавани, дифференциация компаний по налоговым льготам, некоторые специальные методы налогового планирования и др.

Пример. Компания А работает в стабильном режиме и ее Ожидаемая годовая чистая операционная прибыль компании А составит 1,5 млн. долл. Вся прибыль выплачивается в виде дивидендов. Компания полностью финансируется за счет СК, а требуемая доходность СК составляет 10%. Имеется возможность привлекать ЗК по ставке 7%. В случае привлечения ЗК общая величина активов наращиваться не будет, т.е. ЗК будет замещать СК. Требуется проанализировать целесообразность снижения доли СК до 60% (в рыночной оценке), рассчитав WACC и рыночную стоимость компании, если: а) отсутствуют налоги; б) компания облагается налогами по ставке 30%.

а) Налоги отсутствуют.

Структура источников не влияет на рыночную стоимость компании:

Vu = Vg = NOI / Keu = 1,5 / 0,1 = 15 млн. долл.

Если компания привлечет ЗК в сумме 6 млн. долл. (40% • 15 млн. долл.), то стоимость СК (в размере 15 – 6 = 9 млн. долл.) изменится:

Keg = Keu + премия за риск = Keu + (Keu – Kd) * D / Е = 10% + (10% – 7%) * 6 / 9 = 12%

Добавка, равная 2%, отражает компенсацию за возрастание финансового риска. WACC при отсутствии.ЗК = Keu = 10%. В случае привлечения ЗК WACC остается без изменения:

WACC = ∑ Кi * Дi = 12% * 9 / 15 + 7% * 6 / 15 = 10%

б) Компания облагается налогами по ставке 30%.

Рыночная стоимость компания понижается в связи со снижением доходов, доступных к распределению среди инвесторов:

Vu = E = NOI * (l - Tс) / Keu = 1,5 * (1 – 0,3) / 0,1 = 10,5 млн. долл.

Если фирма привлечет ЗК в размере 4,2 млн. дол.: (40% • 10,5 млн. долл.), ее рыночная стоимость увеличится и составит:

Vg = Vu + Тс * D = 10,5 + 30% * 4,2 = 11,76 млн. долл.

Рыночная оценка СК равна 11,76 – 4,2 = 7,56 млн. долл.

Keg = Keu + премия за риск = Keu + (Keu – Kd) * D / Е * (1 – Тс) = 10% + (10% - 7%) * 4,2 / 7,56 * (1 – 0,3) = 11,17%

WACC можно рассчитать двумя способами:

WACC = ∑ Кi * Дi = 11,17% * 7,56 / 11,76 + 7% * 4,2 / 11,76 * (1 – 0,3) = 8,93%

или

WACC = Keu – Keu * Тс * D / (Е + D) = 10% - 10% * 0,3 * 4,2 / 11,76 = 8,93%

Таким образом, при наличии налогов рыночная стоимость компании возрастает, а значение WACC снижается. Т.е., структурные изменения в составе источников финансирования целесообразны.