Налогоплательщики, объекты налогообложения, формы доходов физических лиц

Налогоплательщиками налога на доходы физических лиц (НДФЛ) признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, не являющиеся налоговыми резидентами РФ, получающие доходы от источников в РФ.

Налоговые резиденты РФ – это физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Период нахождения физического лица в РФ не прерывается в случае выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения.

Независимо от фактического времени нахождения в РФ налоговыми резидентами РФ считаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы РФ.

Объектом налогообложения для налоговых резидентов РФ являются доходы, полученные как от источников в РФ, так и от источников за рубежом.

Объектом налогообложения для лиц, не относящихся к налоговым резидентам РФ, являются только те доходы, которые получены от источников в РФ.

Различаются также и ставки налога: для налоговых резидентов РФ основная ставка составляет 13 %, а для лиц, не являющихся налоговыми резидентами РФ – 30 %.

Налоговый период по НДФЛ – год, поэтому окончательный статус налогоплательщика определяется по времени нахождения на территории России в течение календарного года. Однако, поскольку по большинству доходов налог уплачивается через налогового агента, необходимо определять предварительный статус налогоплательщика, чтобы применять ту или иную ставку налога при его расчете.

Пример. Гражданин Украины в январе т.г. получил работу в России. Поскольку в течение предыдущего года он не был на территории России, из зарплаты за январь налог удерживается по ставке 30 % (ставка для лиц, не являющихся налоговыми резидентами). Аналогично по зарплате за февраль, март и т.д. до июня. В июле налогоплательщик получит статус налогового резидента России (он будет находиться на территории России более 183 дней в текущем календарном году). С июля налог будет рассчитываться по ставке 13 %. При этом будет пересчитана сумма налога и по заработной плате за январь-июнь. Образовавшаяся переплата будет зачитываться в счет налога по предстоящим доходам. Если же налогоплательщик будет уволен, работодатель будет обязан вернуть сумму излишне удержанного налога, а работодателю эту сумму вернет налоговый орган.

Пример. Гражданин России с мая т.г. работает в зарубежной компании. Т.к. в текущем календарном году он будет находиться на территории России менее 183 дней, то он не будет являться налоговым резидентом России. Следовательно, по заработной плате за январь – апрель, которую он получил в России, будет применяться ставка НДФЛ 30 %. Однако, его российский работодатель, ориентируясь на время нахождения на территории России в прошлом году, удерживал налог по ставке 13 %. В связи с этим, налогоплательщик обязан самостоятельно доплатить налог по доходам, полученным в России.

В налоговую базу включаются следующие доходы:

1. в денежной форме;

2. в натуральной форме в оценке по рыночной стоимости (с учетом косвенных налогов) (подарки, призы, натуральная оплата труда и т.п.);

3. в форме материальной выгоды:

· от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей.

Экономия возникает, когда фактическая ставка процента по заемным (кредитным) средствам не превышает 2/3 ставки рефинансирования ЦБ РФ (9 % годовых – по заимствованиям в валюте). Налоговая база определяется как разница между процентами, рассчитанными исходя из 2/3 ставки рефинансирования (9 % годовых – по заимствованиям в валюте) и процентами, фактически уплаченными налогоплательщиком.

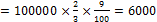

Пример. Работник получил от организации-работодателя беспроцентный заем в размере 100 000 руб. сроком на 1 год. Ставка рефинансирования ЦБ РФ составляет 9 %. Проценты, рассчитанные по 2/3 ставки рефинансирования  (руб.) Фактически проценты не уплачиваются. Налоговая база по доходу в виде экономии на процентах равна 6000 руб. Налог по ставке 35 % равен 2100 руб.

(руб.) Фактически проценты не уплачиваются. Налоговая база по доходу в виде экономии на процентах равна 6000 руб. Налог по ставке 35 % равен 2100 руб.

Не определяется материальная выгода по операциям с банковскими картами в течение беспроцентного периода, а также по заемным (кредитным) средствам на строительство либо приобретение на территории РФ жилья (земельных участков, на которых расположено жилье), если налогоплательщик имеет право на получение имущественного налогового вычета.

· от экономии на приобретении товаров, работ, услуг у взаимозависимых лиц.

Взаимозависимыми лицами признаются физические лица или организации, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц. Так, взаимозависимыми признаются члены семьи, родственники, начальник и подчиненный, а также другие лица по решению суда (например, учредитель организации и организация, руководитель организации и организация и т.п.).

Экономия возникает, когда цена приобретения налогоплательщиком товаров, работ и услуг у взаимозависимого лица оказывается меньше, чем цена, по которой идентичные (однородные) товары реализуются в сделках с независимыми лицами. Налоговая база определяется как разница между ценой в сделках с независимыми лицами и ценой в сделке с налогоплательщиком.

· от экономии на приобретении ценных бумаг.

Налоговая база определяется как разница между рыночной стоимостью ценных бумаг, определяемой с учетом предельной границы колебаний рыночной цены ценных бумаг, и суммой фактических расходов налогоплательщика на их приобретение.

Доходы в денежной форме (кроме заработной платы) признаются в момент получения денежных средств. Заработная плата признается в момент ее начисления (обычно – последний день месяца).

Доходы в натуральной форме признаются в момент их получения.

Экономия на уплате процентов признается в момент уплаты процентов. Экономия на приобретении товаров, работ, услуг у взаимозависимых лиц, а также экономия на приобретении ценных бумаг признаются в момент приобретения.