Процент акций, торгуемых выше своей 10-недельной Скользящей Средней

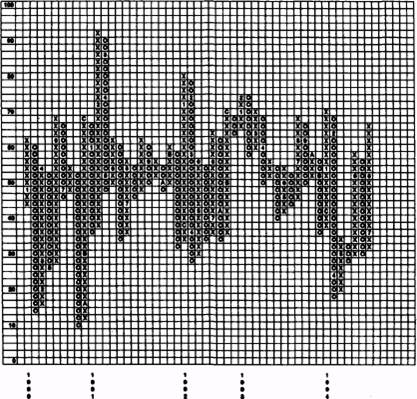

| Рисунок7.3 Процент акций NYSE, торгуемых выше 10-недельной скользящей средней |

Этот индекс стал нашим самым главным краткосрочным индикатором. Его следует применять вместе с Индексом Бычьего Процента. Как и предполагает его название, Процент Десяти выявляется просто из процента акций, обращающихся на Нью-Йоркской Фондовой Бирже, торгующихся над своей собственной 10-недельной скользящей средней (см. рисунок 7.3). Следить за курсом краткосрочного тренда столь же важно, как и просматривать курс долгосрочного тренда. Мы используем для анализа этого индекса ту же самую решетку, что применяется вместе с Индексом Бычьего Процента. Вертикальная ось имеет значение величиной в 2 процента за клетку и обладает протяженностью от 0 до 100 процентов. Лучшие сигналы к продаже возникают,

Другие технические индикаторы 131

когда индекс поднимается над 70-процентным уровнем, а затем разворачивается вниз, двигаясь ниже критического уровня. В таких случаях существует высокая вероятность того, что показатели среднего состояния рынка начали краткосрочную коррекцию. Это имеет большое значение, потому что краткий срок зачастую перерастает в долгий срок. И наоборот, лучшие сигналы к покупке исходят, когда индекс падает ниже 30-процентного уровня, а затем разворачивается обратно вверх. В случае с сигналами к покупке, возникающими ниже 30-нро-центного уровня, индекс не обязательно должен пересечь этот уровень наверх, чтобы оказаться действительным. Развороты индекса в области, которая ниже 70 процентов или выше 30 процентов, считаются краткосрочными изменениями в пределах существующего долгосрочного тренда. Чтобы изменить текущую рыночную ситуацию, индекс должен превысить предыдущую вершину или основание или же развернуться вниз из области, которая выше 70 процентов, или просто развернуться вверх из зоны, располагающейся ниже 30 процентов.

Скажем, например, Процент Десяти разворачивается вверх из области, которая ниже 30 процентов, изменяя текущий уровень риска на краткосрочный сигнал к покупке. Индекс затем поднимается до 58 процентов, где он сталкивается с предложением, после чего разворачивается в колонку "О". Этот разворот предполагает только то, что краткосрочный подъем, который имел место, теперь находится в состоянии ожидания. Я должен, однако, добавить, что так как этот индекс является краткосрочным, он движется подобно спортивному автомобилю. Прерывистость в тренде, как та, что мы обсуждаем, могла бы быть просто обнаружена в результате обратного движения индекса ниже 30 процентов, где весь процесс начался бы заново. Давайте предположим, что индекс в последующем разворачивается обратно вверх и идет к 74-процентному уровню. Он теперь пересек критическую 70-процентную линию, где любые развороты, которые возникают при уровне ниже 70 процентов, изменяют сигналы от краткосрочных к покупке до краткосрочных к продаже. То же самое происходит, когда индекс продвигается ниже 30 процентов и разворачивается вверх, но на этом конце торгового поля сигнал к продаже меняется на сигнал к покупке.

Этот индекс дает большое преимущество, когда вы планируете свою сделку. Инвесторам, однако, не стоит использовать Процент Акций, которые превышают свою собственную 10-недельную скользящую среднюю как единственный индикатор в принятии решений по акциям. Трейдеры могут эффективно использовать его как рыночный индикатор выбора времени для краткосрочных сделок. Если основ-

132 Другие индикаторы рынка

ной тренд на рынке - восходящий, как это определяется Индексом Бычьего Процента Нью-Йоркской Фондовой Биржи, а Процент Десяти находится в состоянии, определяемом как краткосрочный сигнал к продаже, тогда ожидайте, что рынок в краткий период времени понизится. Если основной тренд на рынке восходящий, а Процент Десяти подает краткосрочный сигнал к покупке, тогда вы находитесь на рынке, который является Бычьим и на короткий, и на длительный срок. В последнем случае инвестору захотелось бы инвестировать полностью все свои ресурсы. А в первом случае инвестор, собирающийся предпринимать новые шаги на рынке, должен отложить покупку акции, ожидая получения преимущества от краткосрочной слабости на рынке, прежде чем делать какие-либо выводы. Я вернусь к этому индексу еще раз, когда мы будем все подытоживать в последующих главах.