Метод чистого дисконтированного дохода

Метод чистого дисконтированного дохода (чистой текущей стоимости — net present value) исходит из сравнения инвестиционных затрат с текущей оценкой всех будущих чистых денежных потоков по годам функционирования проекта.

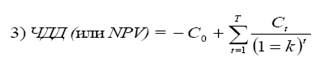

Правило метода чистого дисконтированного дохода (ЧДД или NPV): если текущая оценка будущих чистых денежных потоков превышает текущую оценку инвестиционных затрат, то проект принимается. Чистый дисконтированный доход равен разнице текущей оценки отдачи и текущей оценки инвестиционных затрат. Проект принимается, если ЧДД положителен.

Расчет значения ЧДД предполагает:

1) прогноз по каждому году функционирования проекта чистого денежного потока;

2) обоснование ставки дисконтирования, которая обеспечит приведение будущих потоков по годам к текущему моменту (моменту осуществления инвестиций). Ставка дисконтирования должна отражать временную стоимость денег, инфляционные ожидания и риск инвестирования в данный проект. Обоснование ставки дисконтирования дано в гл. 6;

Если рыночная оценка корпорации без проекта равна V1 — сумме дисконтированных потоков, получаемых владельцами капитала по годам t = = 1,..., T, то принятие проекта с положительным значением ЧДД означает рост рыночной оценки корпорации до V2 , где V2 = V1 + РV или V2 = V1 + NPV, если источником финансирования является собственный капитал. Этот рост находит выражение в увеличении цены акции. Таким образом, принятие проекта с положительным значением ЧДД не только увеличивает активы корпорации, но и в наибольшей степени отражает интересы владельцев капитала. Исходя из правила метода ЧДД, корпорации следует принимать все проекты имеющие положительное значение ЧДД, так как такое решение будет максимизировать оценку корпорации.

Положительное значение ЧДД по проекту означает, что данные инвестиционные затраты порождают чистые денежные потоки с доходностью большей, чем альтернативные варианты на рынке с таким же уровнем риска, т.е. что доходность проекта превышает требуемую доходность владельцев капитала (стоимость капитала проекта).

Отрицательное значение ЧДД означает, что доходность проекта ниже стоимости капитала и на рынке имеются более привлекательные варианты инвестирования. Проекты с отрицательным значением ЧДД отвергаются.

Проекты с ЧДД = 0 не меняют положение владельцев капитала, они получают ту же доходность на вложенные средства. Оценка корпорации не меняется (V1 = V2), и цена акции остается неизменной. Но принятие таких проектов увеличивает активы корпорации на величину Со (инвестиционных затрат), что может представлять интерес для руководства корпорации (увеличение престижа, властных полномочий и т.п.).

Правило метода ЧДД гласит, что из двух альтернативных (взаимоисключающих) проектов с равными инвестиционными затратами выбирается тот, который обеспечивает наибольшее значение ЧДД. Например, для проектов А и Г при стоимости капитала 10% (ставка дисконтирования) ЧДД проекта А = = 79, а ЧДД проекта Г = 49,2. Метод ЧДД рекомендует выбор проекта А.

Однако такой выбор определяется двумя моментами:

• значением ставки дисконтирования;

• схемой поступления чистых денежных потоков.

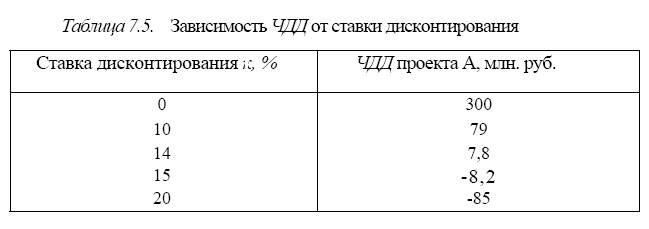

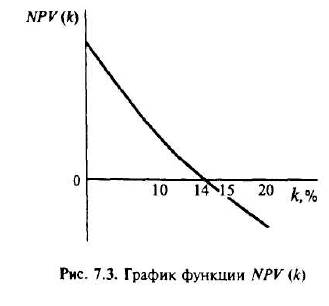

Зависимость значения ЧДД от ставки дисконтирования можно проследить по табл. 7.5, в которой приведены чистые дисконтированные потоки по проекту А с разными ставками дисконтирования. Если при А: = 10% ЧДД = = 79, то при к = 20% ЧДД= -85, т.е. проект должен быть отклонен. Чувствительность значения ЧДД конкретного проекта к ставке дисконтирования можно наблюдать и по графику функции NPV(k) (ЧДД(k)) на рис. 7.3.

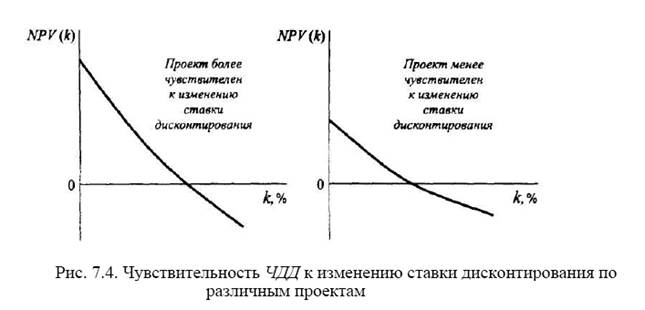

Если по проекту А чистые денежные поступления велики в первые годы, то на его оценку не будет сильно влиять высокое значение коэффициента дисконтирования. Обратная ситуация складывается для проекта Г — чем выше ставка дисконтирования, тем меньше текущая оценка больших денежных потоков дальних лет и тем быстрее падает значение NPV c ростом ставки дисконтирования. Высокая ставка дисконтирования делает проекты с большим сроком окупаемости (типа проекта Г на рис. 7.2) заведомо менее привлекательными, и чем больше срок окупаемости, тем больше выражен эффект высокой ставки дисконтирования. При низкой ставке дисконтирования долгосрочные проекты с большим сроком окупаемости становятся более привлекательными. Таким образом, рекомендация по принятию проекта и выбору наилучшего из альтернативных проектов будет зависеть от ставки дисконтирования (стоимости капитала проекта). Результаты такого выбора можно наблюдать при рассмотрении принимаемых проектов в различных экономических условиях. При высокой стоимости капитала (либо при высокой реальной безрисковой доходности, либо высокой инфляции или премии за риск) принимаются быстроокупаемые проекты, где основные чистые денежные потоки генерируются в первые годы. Снижение стоимости капитала (например, через привлечение дешевого, льготного заемного капитала) позволяет корпорациям принимать долгосрочные проекты (например, строительные, в сфере коммунального хозяйства, наукоемкие проекты).

По графику NPV(k) можно сделать вывод о чувствительности проекта к ставке дисконтирования. Чем круче кривая NPV(k) (больше угол к оси абсцисс), тем более чувствителен проект. Небольшие изменения в ставке дисконтирования сильно повлияют на изменение чистого дисконтированного дохода (см. рис. 7.4).

Преимущество метода ЧДД заключается в том, что он учитывает: 1) временную стоимость денег и риск конкретного инвестирования; 2) весь срок функционирования проекта.

Недостатками и ограничениями в использовании метода являются следующие.

1) метод позволяет оценить эффект принятия проекта в абсолютном выражении (как рост рыночной оценки), но не показывает, насколько реальная доходность проекта превышает стоимость капитала. Решения по инвестированию в проекты невозможно сравнить с вариантами портфельных инвестиций с известной доходностью;

2) в классическом своем представлении метод не позволяет сравнивать взаимоисключающие эффективные проекты с различающимися инвестиционными затратами, с разными сроками функционирования. Принятие решений о замене существующих активов требует дополнительного обоснования.