Метод выбора структуры капитала по соотношению операционного и финансового рычагов

Операционный рычаг вызывает изменение в объеме операционной прибыли. Если финансовый рычаг налагается на операционный, то изменения операционной прибыли окажут еще большее воздействие на чистую прибыль, чем обособленный финансовый рычаг. Например, если эффект операционного рычага равен 1,3 (т.е. 10%-е изменение реализационного дохода вызовет 13%-е изменение операционной прибыли и при отсутствии заемного финансирования u1090 такое же 13%-е изменение чистой прибыли), то при финансовом рычаге, например, 20% (20% составляют заемные средства), если эффект операционного рычага равен 1,1, то 10%-е изменение реализационного дохода вызовет изменение чистой прибыли на 14,3% (1,3 х 1,1 = 1,43).

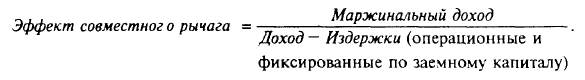

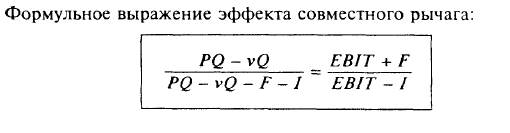

Эффект совместного рычага рассчитывается как произведение эффекта операционного рычага на эффект финансового рычага и показывает, на сколько процентов изменится чистая прибыль при изменении объема производства (реализационного дохода) на 1%.

Высокая доля контрактных издержек с фиксированной платой (и по заемному капиталу, и по операционной деятельности) увеличивает действие рычагов, т.е. рост объема деятельности приводит к увеличению доходности собственного капитала.

Расчет совместного рычага позволяет:

1) показать влияние изменения коммерческих условий производства (изменения спроса, цен) на чистую прибыль и доходность владельцев собственного капитала при выборе различной структуры капитала (соотношения собственных и заемных средств);

2) выбрать оптимальное сочетание операционного и финансового рычагов.

Большой эффект совместного рычага означает не только возможность значительного роста чистой прибыли, но и возможность значительного падения при малом изменении условий функционирования. Для данного объема производства выбор финансового рычага должен строиться с учетом запаса финансовой прочности.

Одно и то же значение совместного рычага может быть достигнуто: а) слабым эффектом операционного рычага и сильным эффектом финансового; б) сильным эффектом операционного рычага и незначительным финансового; в) средними эффектами двух рычагов.

Оптимальная и целевая структура капитала.

Метод ЕВIТ – ЕРS

Первым этапом принятия финансовых решений является анализ факторов, влияющих на коммерческий риск. Исходя из оценки коммерческого риска принимается решение о допустимом уровне финансового риска и формируется целевая структура капитала. Под целевой структурой капитала понимается такое соотношение собственного и заемного капитала, которое фиксирует менеджер при принятии инвестиционных и финансовых решений. Эта структура не является застывшей, она может меняться с течением времени в ответ на изменение условий производства и реализации, но в каждый конкретный момент руководство корпорации имеет четкое представление о целевой структуре и все финансовые решения подчиняются задаче достижения этой структуры капитала. Если фактическая доля заемного капитала ниже, чем в целевой структуре, то приращение капитала осуществляется через размещение облигационного займа или привлечение долгосрочных банковских ссуд. В том случае, если доля заемного капитала превышает ее значение в целевой структуре, решения принимаются по выбору источников собственного капитала (нераспределенная прибыль, дополнительная эмиссия акций).

Финансовые решения по структуре капитала — это выбор компромисса между риском и доходностью:

• увеличение доли заемного капитала увеличивает нестабильность значений чистого денежного потока, т.е. повышает риск;

• более высокое значение доли заемного капитала обеспечивает большее значение доходности на собственный капитал.

Выбор оказывает влияние и на рыночную оценку акции и акционерного капитала: высокий риск ведет к понижению цены акции, а высокая ожидаемая доходность повышает иену. Под оптимальной структурой капиталабудет пониматься такое соотношение между собственным и заемным капиталом, которое обеспечивает оптимальное сочетание риска и доходности и, следовательно, максимизирует цену акции (или рыночную оценку всего капитала).

Цель управления структурой капитала — минимизировать затраты по привлечению долгосрочных источников финансирования и тем самым обеспечить владельцам капитала максимальную рыночную оценку вложенных ими денежных средств. Однако не всегда целевая структура капитала является оптимальной. Ряд факторов накладывает отпечаток на конкретный выбор руководством целевой структуры.

Назовем четыре основных фактора:

• оценка коммерческого риска, т.е. риска, присущего используемым реальным активам. Предполагается отсутствие заемного капитала. Чем выше коммерческий риск корпорации, тем ниже в целевой структуре доля заемного капитала;

• оценка налоговых условий. Главным стимулом привлечения заемного капитала является возможность снижения налогооблагаемой базы, что приводит к фактическому снижению стоимости заемного капитала. Если операционная прибыль может быть снижена через ускоренную амортизацию или корпорация имеет льготы по налогам, то преимущества заемного финансирования снижаются. При отсутствии возможности включения платы за заемный капитал в себестоимость (как в России до 1998 г. по облигационным займам) стимулы привлечения заемного капитала такого вида крайне низки;

• необходимость сохранения финансовой гибкости, т.е. сохранения возможности и далее привлекать заемный капитал на тех же условиях. Оптимальная структура капитала не может не учитывать будущую потребность в росте капитала. Исчерпание в текущий момент всех возможностей займа может привести корпорацию к краху. Оптимальная структура капитала должна предполагать сохранение резерва займовой мощности, чтобы дальнейшее привлечение капитала было возможным.

На случай непредвиденных финансовых затруднений корпорация должна всегда иметь возможность быстро и по известной стоимости привлечь капитал. Таким образом, потенциальная потребность в деньгах в будущем влияет на формирование целевой структуры капитала в данный момент;

· стиль финансового руководства: консервативная или агрессивная финансовая политика. Стиль руководства зависит от психологических особенностей команды управленцев, степени концентрации в их руках капитала, возможности выхода на мировые финансовые рынки.

Изменение условий функционирования корпорации ведет к изменению целевой структуры капитала.

Рассмотренный в параграфе 5.3 метод выбора структуры капитала по соотношению операционного и финансового рычагов не является единственным. Другим методом служит сравнение источников финансирования по максимизации значения прибыли на акцию.

Метод ЕВIТ — ЕРS

Метод сравнения источников финансирования для выбора структуры капитала, максимизирующей прибыль на акцию, известный как метод ЕВIТ — ЕРS (ЕВIТ — ЕРS analysis), строится на оценке влияния альтернативных долгосрочных вариантов финансирования (прежде всего заемного капитала — банковской ссуды или облигационного займа, привилегированных акций и собственного внешнего капитала в виде дополнительной эмиссии обыкновенных акций) на значение прибыли на акцию.

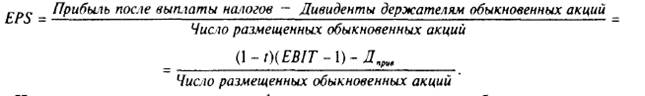

Прибыль на акцию равна чистой прибыли после выплат по заемным средствам, налогам и дивидендам по привилегированным акциям, деленной на количество обыкновенных акций в обращении. Сокращенно будем обозначать прибыль на акцию как ЕР5 (earnings per share). В качестве независимой переменной рассматривается операционная прибыль (ЕВIТ — earning before interest and tax), значение которой не зависит от финансовых решений и определяется факторами коммерческого риска, как было показано в параграфах 5.2 и 5.3. Так же, как и чистая прибыль при анализе финансового рычага, ЕРS становится более чувствительной к изменению операционной прибыли при привлечении заемного капитала или размещении акций. Метод сравнения источников предполагает построение линейной зависимости ЕВIТ— ЕРS и выбор для прогнозируемого значения ЕВIТ такого варианта финансирования, при котором максимизируется значение ЕРS.

Часто метод реализуется графически, когда по оси абсцисс откладываются возможные значения ЕВIТ, а по оси ординат — значения ЕРS[6]. Для каждого варианта финансирования (фактически для каждой структуры капитала) строится линейная зависимость ЕВ1Т[7]— ЕРS. Прямые по каждому варианту наносятся на график. Простейший графический анализ показывает, при каких значениях ЕВ1Т каждый из вариантов финансирования дает наибольшее значение ЕРS.

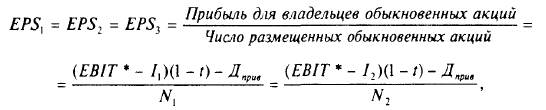

Основная цель метода — определение критической точки, или точки безразличия(indifference point) при рассмотрении вариантов структуры капитала. Под критической точкой метода ЕВIТ — ЕРS понимается такой уровень операционной прибыли, при котором значение прибыли на акцию совпадает по альтернативным вариантам структуры капитала:

ЕРS1 = ЕРS2 = ЕРS3 при одинаковом уровне ЕВIТ*. Следует различать критическую точку модели операционной безубыточности (или модели денежной операционной безубыточности)[8], которая определяет объем выпуска в натуральном выражении, и критическую точку модели ЕВIТ — ЕРS (здесь находится значение критической точки в денежном выражении).

Значимость критической точки: при операционной прибыли, превышающей критическую точку, компании с большим значением финансового рычага будут обеспечивать более высокий уровень прибыли на акцию; при операционной прибыли ниже критической точки более высокое значение ЕР5 будут обеспечивать компании с низким значением финансового рычага.

Критическая точка между двумя вариантами структуры капитала может быть определена графически или математически.

Графический способ. По двум точкам значения ЕВIТ строится линейная зависимость ЕВIТ— ЕРS для каждого из рассматриваемых вариантов финансирования. Обычно первая точка (ЕВIТ, ЕРS) рассчитывается по некоторому произвольному уровню ЕВIТ, что связано с линейной зависимостью. Вторая точка имеет очень важное значение и определяет уровень операционной прибыли, необходимый для покрытия всех финансовых обязательств по соответствующему варианту структуры капитала. Иногда эту точку (значение ЕВIТ) называют точкой финансовой безубыточности. На графике по всем вариантам точки финансовой безубыточности расположены на оси абсцисс.

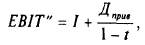

Операционная прибыль покрывает все фиксированные финансовые обязательства, и прибыль, доступная держателям обыкновенных акций, равна нулю. Соответственно значение ЕРS в точке финансовой безубыточности равно нулю.

Исходя из мировой практики налогообложения фиксированных финансовых обязательств выплаты процентов по заемному капиталу включаются в себестоимость и уменьшают налогооблагаемую базу, что создает для компании налоговые выгоды (налоговый щит); дивиденды по привилегированным акциям выплачиваются после уплаты налога на прибыль и не создают налоговой экономии; значение точки финансовой безубыточности может быть найдено как

где I — ежегодные выплаты в денежном выражении по привлеченному и планируемому к привлечению заемному капиталу;

Дприв - выплаты владельцам привилегированных акций;

t — ставка налога на прибыль.

Так как новая эмиссия обыкновенных акций не создает дополнительных финансовых обязательств, то значение точки финансовой безубыточности по этому варианту финансирования в наибольшей степени приближено к началу координат. При графическом рассмотрении иногда именно эта точка выбирается за начало координат графика модели ЕВIТ — ЕРS.[9].

Точки попарного пересечения прямых, отражающих зависимость ЕВIТ— ЕРS по каждому варианту, дают искомые критические точки.

Математический способ.Критическая точка, как значение ЕВIТ*, соответствует равенству чистой прибыли на акцию по всем вариантам структуры капитала, т.е.:

где I1, I2 — общее ежегодное значение выплат процентов по 1-му и 2-му вариантам структуры капитала соответственно (в денежных единицах);

N1, N2 — число размещенных обыкновенных акций по 1-му и 2-му вариантам структуры капитала.

Так как по привилегированным акциям дивиденд часто фиксируется в процентах от номинала и устанавливается выше, чем по облигационному займу (что отражает больший риск владельцев привилегированных акций), то критической точки по вариантам финансирования "облигационный заем — эмиссия привилегированных акций" может не быть.

Облигационный заем всегда будет лучше с точки зрения прибыли на акцию (графически эти варианты финансирования представляются параллельными прямыми). Облигационный заем оказывается привлекательнее благодаря обеспечению налогового щита. Однако в тех случаях, когда отсутствует налог на прибыль или когда выплата процентов по заемному капиталу не уменьшает налогооблагаемую базу (соответственно отсутствует налоговый щит), преимущества облигационного займа неочевидны. Более того, в ряде стран существуют налоговые льготы для дохода, получаемого юридическими лицами в виде дивидендов по привилегированным акциям (например, в США для институциональных инвесторов 70% дивидендов по привилегированным акциям освобождаются от налогообложения), что приводит к их более высокой посленалоговой доходности по сравнению с облигациями. Как результат, требуемая доходность привилегированных акций снижается, и, ориентируя эмиссию на институциональных инвесторов (фактически в США собственниками привилегированных акций являются страховые компании и пенсионные фонды), компании-эмитенты устанавливают относительно низкую доходность по привилегированным акциям. В таком случае вариант финансирования через эмиссию привилегированных акций может оказаться привлекательнее облигационного займа при любых значениях операционной прибыли.

Следует подчеркнуть, что ЕРS используется как мера чувствительности при сравнении вариантов, а не как критерий принятия финансовых решений. Прежде всего это связано с тем, что в описанном выше методе не учтен риск. Включение риска в рассматриваемый метод может осуществляться с помощью одного или нескольких различных подходов:

1) оценка вероятностного распределения значения ЕВIТ;

2) сравнение вариантов структуры капитала при наиболее вероятном значении ЕВIТ— чем ближе наиболее вероятное значение ЕВIТ к критической точке, тем предпочтительней вариант финансирования, который обеспечивает наибольшее значение ЕРS;

3) оценка вероятности того, что ЕВIТ будет ниже критической точки, т.е. оценка факторов коммерческого риска, — чем меньше такая вероятность, тем предпочтительней вариант финансирования с наибольшим значением ЕРS (при существовании налогового щита по заемному капиталу предпочтительней будет вариант заемного финансирования, т.е. высокого значения финансового рычага). Алгоритм оценки вероятности включает оценку нормированного отклонения прогнозируемого значения операционной прибыли от критической точки.

4) оценка точки финансовой безубыточности для каждого варианта структуры капитала — чем выше значение точки финансовой безубыточности (ЕВ1Т"), тем выше риск соответствующего варианта;

5) проведение по компании коэффициентного анализа для каждого рассматриваемого варианта структуры капитала и сравнение оценок с отраслевыми стандартами или с показателями компаний, характеризующихся аналогичным коммерческим риском[10], — чем выше коэффициент займа или ниже коэффициент покрытия процентов, тем выше риск данного варианта финансирования.

Метод ЕВIТ — ЕРS часто критикуется за статичный подход к выбору структуры капитала (неучет асимметричности информации, непонимание необходимости сохранения финансовой гибкости и другие недостатки статического подхода, описанные в параграфе 5.5). Метод рассматривает альтернативные варианты финансирования, не допуская их комбинации ни при принятии решения, ни в ходе реализации проекта (например, постепенный выкуп облигационного займа за счет траншевого размещения дополнительной эмиссии акций). Еще одним недостатком метода является концентрация внимания на максимизации значения ЕРS (а не рыночной оценки капитала), что не соответствует целеполаганию классической теории финансов. Максимизация ЕРS может приводить к такому высокому уровню риска, что стоимость капитала будет не минимальна и соответственно значение оценки капитала не достигнет максимума. Одновременно существуют зависимости между значением прибыли на акцию, финансовым риском и ценой акции. При построении таких зависимостей можно и на основе метода ЕВIТ— ЕРS сделать окончательный вывод по структуре капитала (комбинирование значения прибыли на акцию и финансового риска получения этого значения с целью максимизации цены акции). Пример такого подхода показан при разборе задач по данной главе.